游戏类公司并购重组资产评估方法探析

2019-07-09陈尚静荷

陈尚静荷

中南财经政法大学金融学院 湖北武汉 430073

并购重组是企业或上市公司为把握发展机遇,增强竞争力,实现资源优化配置的重要举措。在公司并购重组的多个环节中,标的资产价值评估具有举足轻重的基础作用。近10年来,中国资本市场并购重组快速发展,2012年以来发生的数十宗游戏类公司并购重组,对标的资产评估方法的适当性、评估结果的适用性提出更高的要求,也引发若干质疑。在此背景下,如何选择恰当的方法合理评估游戏公司的股东全部权益价值,据以均衡协调各方利益,成为市场关注和探究的焦点。本文拟以北京掌趣科技股份有限公司(简称“掌趣科技”)收购海南动网先锋网络科技有限公司(简称“动网先锋”)股权为例,考察不同评估方法所得资产评估结果及其差异,探究游戏类资产评估值和交易对价高溢价的成因,以期对同类资产评估实践有所助益。

一、“动网先锋”的股东全部权益价值评估

(一)收购背景简介

2013年“掌趣科技”以8.1亿元的对价并购业内知名网页游戏研发商“动网先锋”100%的股份。掌趣科技是国家高新技术企业和“双软”认证企业,是国内领先的移动终端游戏开发商、发行商和运营商。“动网先锋”主要致力于开发模拟经营类网页游戏,是腾讯开放平台三大游戏合作伙伴之一,拥有丰富的资源优势。掌趣科技收购动网先锋可在产品、渠道等方面取得协同效应,将其业务由手机游戏拓展到网页游戏领域。

(二)目标股权价值评估

“动网先锋”的股东全部权益价值,可采用资产基础法、收益法和市场法依次进行评估。

资产基础法根据基准日受评企业的资产负债表,通过评估表内外各项可识别资产、负债确定评估对象价值。它的基本思路是:各项有形资产与无形资产的公允价值之和构成企业的价值,企业价值减去负债,得到公允净资产价值。对“动网先锋”的各项资产、负债分类逐项进行评估,所得总资产、总负债的账面价值分别为 10790.36万元、5674.68万元,它们的公允价值依次为 11711.18万元、5674.68万元。将总资产价值减去总负债价值,则“动网先锋”的账面净资产价值为5115.68万元,公允净资产价值为6036.50万元。

表1 “动网先锋”公允净资产价值(资产基础法计算)

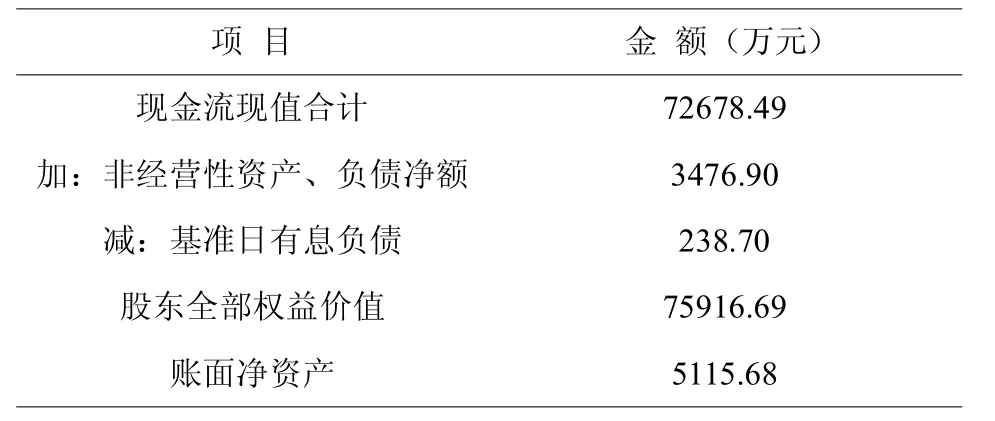

收益法通过预期收益折现或资本化来确定目标资产价值。“动网先锋”全部股东权益价值的收益法估值模型为:全部股东权益=经营性资产+非经营性净资产-有息负债。其中,经营性资产价值为自由现金流的折现值、企业剩余价值的折现值之和;自由现金流=税前利润+折旧及摊销-所得税;折现率根据加权平均成本确定;有息负债根据会计报表中所反映的值确定。根据“掌趣科技”的公告数据及计算,“动网先锋”的经营性资产(现金流现值合计)、非经营性净资产、基准日的有息负债分别为72678.49万元、3476.90万元、238.70万元,由此所得“动网先锋”股东全部权益价值的评估值为75916.69万元。

表2 “动网先锋”股东全部权益价值(收益法计算)

市场法是在并购前通过市场调查,选择一个或多个与受评企业最相似的对标企业作为评估参考,并对指标进行一定调整,据以确定受评企业价值的方法。市场法估值主要采用市盈率(PE)模型或市净率(PB)模型。为简便起见,本文选取“世纪华通”收购“七酷网络”的市净率为评估参照。2014年3月19日,“世纪华通”支付8.5亿元的交易总对价购买“七酷网络”全部股权,后者在基准日的账面净资产为5619.79万元,该项股权收购的市净率(PB)为15.12倍。“动网先锋”2012年末的账面净资产为5115.68万元,按照15.12倍的市净率,则“动网先锋”全部股权的评估价值为77349.08万元。

二、“动网先锋”股东全部权益价值评估差异

(一)评估结果差异与溢价率

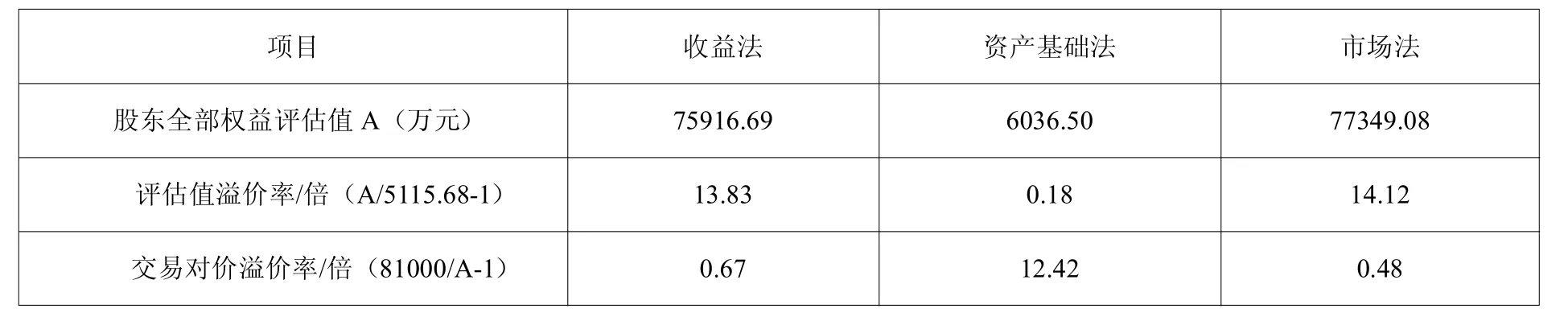

“动网先锋”股东全部权益价值评估结果存在差异。“动网先锋”股东全部权益价值的资产基础法、收益法、市场法评估值分别为6036.50万元(公允净资产价值)、75916.69万元、77349.08万元,较之5115.68万元的账面净资产价值依次溢价18%、1383%、1412%。“掌趣科技”向“动网先锋”最终支付交易总对价为8.1亿元,较账面净资产价值溢价1483%,比三种评估值分别溢价6.7%、1242%、4.8%,参见表3。

(二)评估结果差异的成因

“动网先锋”股东全部权益价值的评估结果差异,主要导源于评估方法的侧重点不同。资产基础法以重置成本作为评估基础,侧重于为获得单项资产而付出的成本,收益法偏重于企业各单项资产组合后的协同价值。市场法如果缺乏高效、透明的交易环境,且若伴随决策主观因素,则所得估值的方差较大。

作为一家游戏开发、运营公司,“动网先锋”的价值更多体现在团队合作、创新能力、营销网络、客户认可度、市场环境等难以准确估值的维度上。收益法通过对未来收益进行折现,可以涵盖上述维度,从而得到相对合理的估值。无形资产较多的游戏类行业通常以收益法的估值结果为基础,参照市场法所得估值,确定标的资产的最终交易对价。“掌趣科技”收购“动网先锋”股权就是采用收益法与市场法的组合确定交易对价。

表3 “动网先锋”股东全部权益价值评估结果

图12012 —2017年“掌趣科技”盈利指标

(三)评估方法的合理性解读

从并购前后的业绩变化看,“掌趣科技”收购“动网先锋”股权的评估方法和对价支付不尽合理。2012—2016年,“掌趣科技”的净利润额由0.82亿元持续攀升至5.08亿元,净增幅超过5倍;但其净资产收益率、总资产收益率从2012年的13.6%、14.3%,几乎持续降至2016年的6.4%、6.1%,2017年分别仅为3.1%、2.9%。净利润额大幅增长,资产收益率却持续下降,意味着该项股权收购的评估值和交易对价的溢价率过高,包含并形成巨额商誉,从而净资产增速远超净利润增速,盈利能力由此持续下降。(见图1)

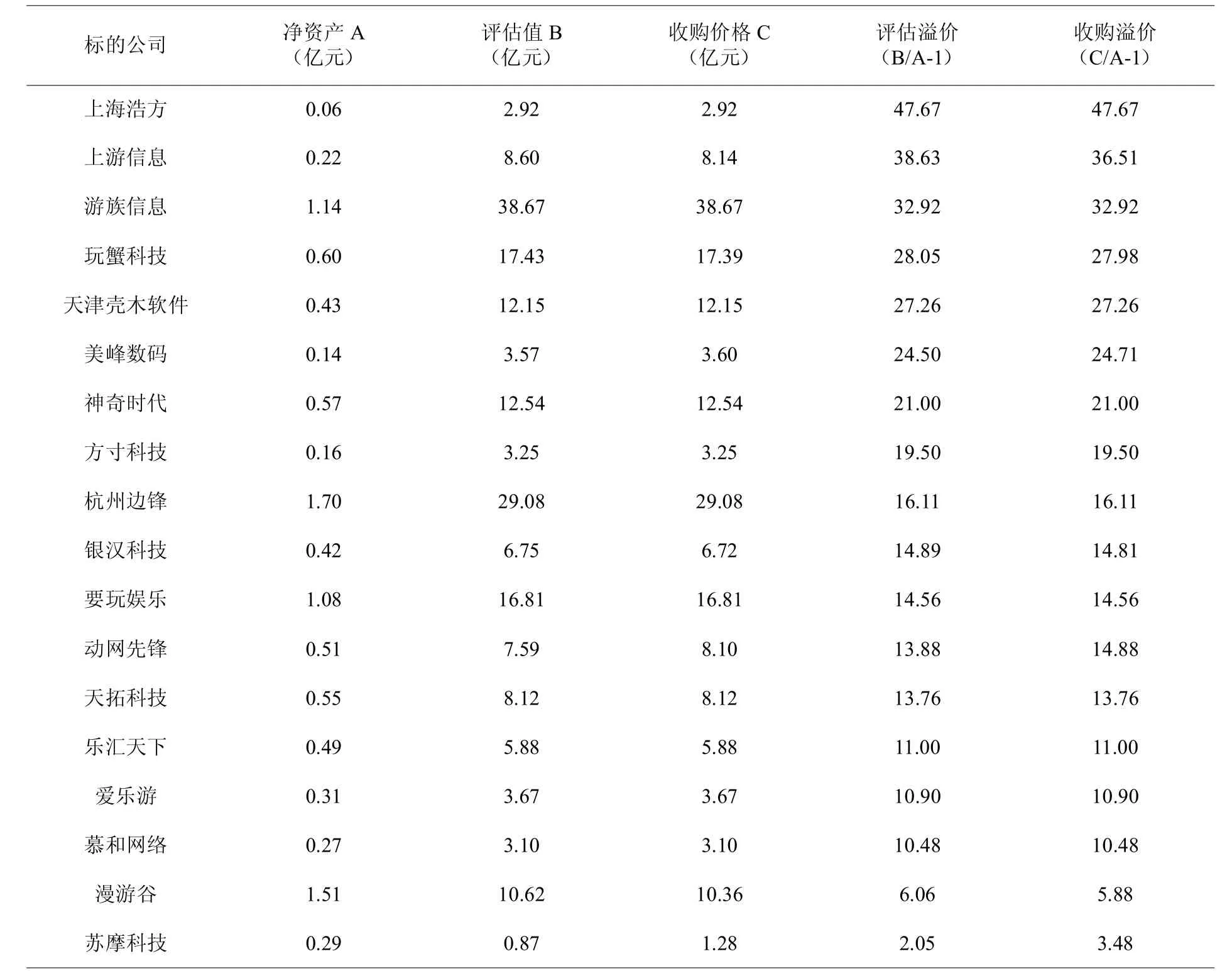

但与同期游戏类公司的并购案例相比,用收益法评估“动网先锋”全部股东权益价值是基本适当的,评估结果似乎在“合理范围”之内。2013年,A股共有18家游戏类公司完成并购重组,它们均用收益法所得估值作为最终交易对价的支付依据。18家标的资产的估值溢价率(评估值/净资产-1)、交易(收购)溢价率(交易对价/净资产-1)最高为“上海浩方”的47.7倍、47.7倍,最低为“苏摩科技”的2.1倍、3.5倍,平均为19.62倍、19.63倍。其中,“动网先锋”以13.9倍的估值溢价率、14.9倍的交易溢价率,分别居第12位、第10位,处于中等偏下水平。(见表4)

因此,从“掌趣科技”实施并购前后的业绩对比来看,用收益法评估“动网先锋”全部股权价值所得结果的估值溢价确实过高,但其溢价倍数在同期游戏类公司估值案例中仅处于中下等水平。这就说明,采用收益法评估游戏类资产在当时普遍存在溢价率过高的现象。

三、收益法评估游戏类资产的适当性与适用性

用收益法评估游戏类资产存在适当性与高溢价之间的矛盾。游戏类公司拥有大量价值较难评估的无形资产,且倚重资产的未来盈利能力,因而采用资产基础法进行评估不甚合适。同时,由于中国股权交易市场仍欠发达,缺乏或难以借鉴类似企业的股权交易案例,加之股票市场波动较大,市场法的资产评估法也不完全适用。因此,采用收益法或收益法与其他方法的组合,对游戏类公司资产进行评估是基本适当的,但必须高度重视由此形成的估值高溢价及高声誉。

从评估实践看,中国上市公司大多采用以收益法为主的方式进行资产评估。据中国资产评估协会统计,2017年共有244家上市公司实施并购重组,其中178家上市公司选择收益法与资产基础法的组合进行资产评估,占比高达73%;采用收益法与市场法的组合占比约为13%。少量行业仅采用收益法或资产基础法,但没有公司仅采用市场法进行评估。在不同方法的组合中,纳入收益法形成评估结果的占比超过80%。

收益法中的暗含假设和主观判断会抬高评估结果的溢价率。采用收益法评估游戏类资产及其交易对价的高溢价,部分原因在于评估委托方、市场参与者对游戏类资产的未来收益及其持续性的期望过高。2013年,中国游戏行业市场规模达到831.7亿元,用户数量约达4.9亿人,游戏行业步入高速增长期,这就激发并强化市场对游戏类公司的高预期。然而,能持续高盈利的优质游戏公司稀缺,大量“次品”公司借乘行业火爆的“便车”成为并购标的,它们的未来盈利能力被过分高估,由此导致收益法估值结果的溢价过高。

资本炒作与套现也是游戏类公司资产估值溢价的重要诱因。2013年2月,“掌趣科技”实施收购“动网先锋”股权前后,市场资本藉此题材大肆炒作“游戏股概念”,公司股价持续飙升,大股东借机高位套现。2013年5月起,华谊兄弟等“掌趣科技”大股东频繁进行大宗交易减持。2013—2017年的5年间,“华谊兄弟”通过减持“掌趣科技”股份套现28.15亿元,投资回报率高达1876.67%。通过炒作维持和推高股价、实现高位套现,在一定程度上免除了并购发起方对估值和交易高溢价的部分担忧,诱使他们接受并购标的资产的高溢价估值。

四、结论与启示

在现有评估方法中,以收益法为主评估游戏类资产价值既有相对合理性,又存在高溢价及其隐含的高商誉隐忧。消除高溢价、高商誉隐忧,增强资产评估结果的适当性与适用性,有赖于各利益主体和监管机构的共同努力。

收购方应依托合理预期实施与自身战略相匹配的资产(股权)并购。收购溢价是收购方基于对并购重组后的协同效应预期而向目标企业支付。收购方应明确战略定位与长远目标,全面考察资产并购的协同效应及其对自身转型升级的积极作用,审慎评估目标企业或有的不能兑现业绩承诺导致的商誉减值风险,并做好应对预案。

表4 2013年游戏类公司并购资产的评估价与收购价

评估机构应增强资产评估的专业性与独立性。评估机构应加强对游戏类公司资产价值的认识,选派了解游戏行业特征、具有相关执业经验的评估师进行评估。在具体评估中,要依据合理事实,减少判断的主观性,谨慎进行评估。在评估结果的形成和确认中,评估机构必须保持自身独立性,恪守职业道德规范。

各监管机构应高度重视高估值、高溢价现象。资产评估监管机构应改进和完善资产评估规则,减少评估假设,保证评估的客观性。会计准则制定机构应完善无形资产价值评估和确认具体准则,加强过程披露要求。证券监管部门要严格设定资产评估增值率的合理区间,加强对高溢价并购资产伴生乱象的监管,如控股股东恶意减持,未完成业绩承诺不进行商誉减值等现象。

投资者应树立理性投资、长期价值投资的理念。缺乏实际业绩支撑的“资产重组泡沫”最终会在市场的洗礼中破灭,投资者盲目、盲从必将自吞苦果、损失惨重。因此,投资者因高度警惕通过资产并购炒作“游戏概念”、拉抬股价的市场投机,力戒盲目跟风炒作,力避落入高溢价并购重组的“陷阱”。