基于金融监管角度的P2P平台规范发展探讨

2019-07-02田子凡

田子凡

摘 要: 随着互联网技术和信息通信技术的快速发展与普及,P2P融资平台应运而生。P2P平台为中小型企业的融资困难的现状提供了有效的解决途径,而其安全隐患在历经诸多“风波”后也已成为人们的一块心病。2018年,随着互联网金融监管收紧政策的贯彻落实,P2P平台频频暴雷,面临了有史以来最严峻的考验。据此,结合P2P平台产生的背景、互联网监管政策的完善和伴随的P2P行业的冲击分析频频暴雷的原因,并对P2P平台未来的发展作出展望。

关键词: 金融监督;角度剖析;P2P平台;规范发展

中图分类号: F27 文献标识码: A doi:10.19311/j.cnki.1672-3198.2019.13.029

1 P2P的概念

P2P(person-to-person的简写)网贷是指个人对个人、点对点的网络借贷,是互联网金融背景下的一种互联网金融产品。P2P平台(即网络借贷信息中介机构)可以聚集社会闲散资金,以互联网金融为依托,将借款人和投资人连接起来。通过互联网的思维实现资本与实体的对接,让急需资金的小危企业和个体工商户得到发展,符合普惠金融的理念。

2 我国P2P平台产生的环境回顾与潜在危险分析

从2010年左右,P2P形式被引入中国并且经历了高速发展的阶段。我国P2P平台成立初期的环境特点有民营系平台占绝大多数、进入门槛低、缺乏相应的监管,平台实缴资本与注册资本不一致。

根据股东不同的背景,P2P平台划分为五大类:国资系、上市系、银行系、风投系和民营系。由于P2P进入门槛低、平台创立成本低、灵活快捷,很多民营资本选择投资建立P2P。因此,民营系P2P在我国占绝大多数比例。相比而言,民营系平台通常有较高的收益率,但伴随的不仅有与之对应的高风险,还有较弱的风险控制能力。

早期宽松的进入环境给创业者带来机会,使P2P平台经历野蛮增长,规模数量迅速扩大,同时也带来了一些潜在的危险。首先,出现了许多缺乏专业管理团队和成熟的风险控制机制的P2P平台,其更容易产生各种金融风险而导致资金流动中断;其次,初期平台资金来源缺少监管,给部分犯罪团伙提供进行洗钱转贷等非法活动的可乘之机,是后来交易平台破产或卷款跑路的事件频频发生的原因之一;除此之外,由于初期缺乏具体有力的监管措施和惩罚机制,许多平台违规运营,超越了信息中介的职能,用高息或拆标手段自融、私设资金池,或是以投资理财名义筹集资金,来赚取高收益,这些平台本来就属于“高危型”,一旦外部环境骤变,就丧失反应和抵御能力,危在旦夕。

实缴资本与注册资本不一致是我国P2P平台普遍面临的状况。平台纷纷宣布其注册资本很高,以此给投资者吃“定心丸”然而,其中大部分平台的实缴资本是很低的。虽然实缴资本的多少不能决定平台的好坏,但是实缴资本直接关系到平台自身风险抵御能力。低实缴资本也可以从侧面揭示了平台出现问题甚至潜逃跑路的可能性。

3 P2P领域金融监管的发展与完善

在2018年《政府工作报告》中,李克强总理指出,“当前中国经济金融风险总体可控,要标本兼治,有效消除风险隐患。”这预示着互联网金融行业监管日趋严格的新形势的到来。

备案成为2018年P2P平台的主旋律。互联网金融风险专项整治工作领导小组办公室于2018年4月3日公布了《关于加大通过互联网开展资产管理业务整治力度及开展验收工作的通知》这份文件规定依托互联网公开发行、销售资产管理产品,须取得中央金融管理部门颁发的资产管理业务牌照或资产管理产品代销牌照。未经允许,依托互联网发行销售资产管理产品的行为,须立即停止,存量业务最迟于2018年6月清零,不得参与备案。

《关于开展P2P网络借贷机构合规检查的通知》中规定了合规检查的十个方面,包括平台作为信息中介的定位;是否为自融或私设资金小池;是否直接变相为出借人提供担保或承诺保本付息;是否对出借人实行了刚性兑付;是否发售理财产品募集资金;是否以高额利诱等方式吸引出借人或投资者加入等。

2018年8月24日银监会召开新闻发布会,《网络借贷信息中介机构业务活动管理暂行办法》正式出炉。该纲领确立了网贷监管体制,明确了网贷监管各相关主题的责任,明确指出了互聯网金融平台必须对接银行存管,才能符合政策法规,继续运营。

4 日趋严格的金融监管对P2P平台的冲击与影响

据网贷之家数据显示,截至2018年10月底,累计平台数量为6431个,P2P网贷行业累计成交量已高达7.81万亿元,规模和交易量都十分可观。截至2018年11月,运营平台数量仅1189个。其中P2P 网贷行业转型及停业平台数量为2,664个,问题平台数量累计达到2578个。其中,民营系出现问题的平台数量最多,高达457家;其次是国资系65家,风投系16家,上市系6家。民营系平台是此次雷潮的重灾区。

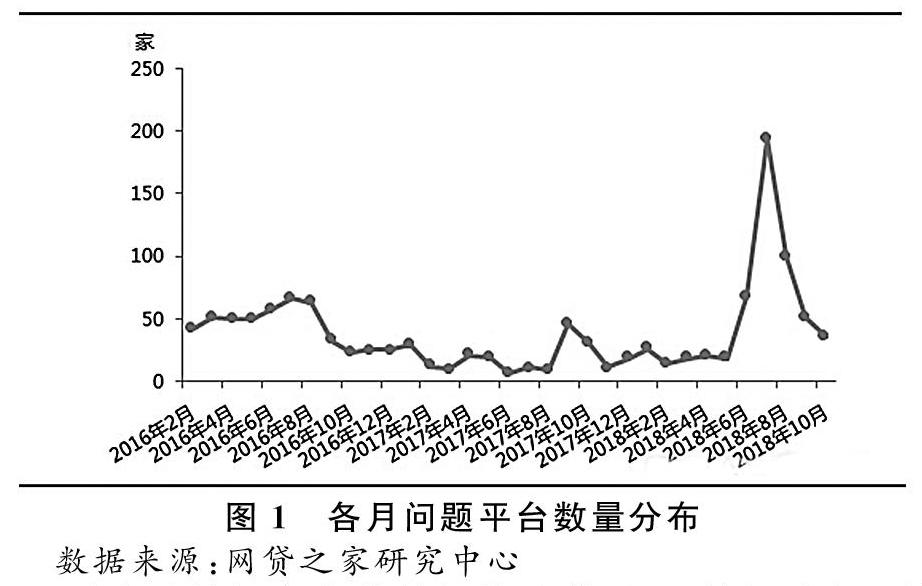

2018年1-10月出现的问题平台共计544家。如图1所示,2018年6、7、8三个月是P2P平台的暴雷期。

平台对接银行存管给投资人带来了利好消息。资金存管指P2P平台与银行或第三方支付公司合作的一种形式。在此合作形式下,P2P平台自身不参与交易过程中的资金流动,银行或第三方支付公司在交易过程中直接管理投资资金的去向和用途,这些投资资金只能用于指定标的投资人。在这种模式下,平台无法接触到投资人的投资资金,只充当信息中介,极大的降低了跑路风险。

5 对P2P平台频频暴雷的原因分析

2017年以来,去杠杆俨然成为中国经济工作的最重要的内容。去杠杆使实体经济受到冲击,出现融资企业大量逾期的状况,致使平台兑付出现困难,给P2P平台带来了巨大的压力。很多平台难以获得优良资产,资产端坏账率也会不断攀升。

按照政策监管要求,P2P的定位是以赚取差价为经营途径的信息服务中介平台。但少有平台有充足的风险准备金进行刚性兑付,做空手套白狼的生意是大多数平台的做法,通过“借新还旧”,引入资金来覆盖之前的坏账对平台形成的经营压力。一旦没有源源不断的资金的输入,坏账超过平台风险准备金,行业随时都可能暴雷。

备案延期目的是将互联网风险政治纳入防范化解金融风险金融风险攻坚战的工作中。备案延期使投资者信心不足,认为鱼目混杂的P2P平台真假难辨,纷纷撤资,由此产生的挤兑风险无疑使P2P平台雪上加霜;而潜在的投资者保持观望态度不敢进入平台,也对平台的流动性产生了不良影响。

外部环境虽然对P2P平台产生了一定的影响,但违规运营是导致平台出现问题的最根本的原因。作为信息中介,若不碰资金池,完全没有跑路的动机。

6 对P2P平台未来发展的展望

按照网贷天眼的分类,目前网贷平台的运营状态大致可以分为:正常运营、失联、提现困难、平台诈骗、警方介入、跑路、争议平台、暂停运营。P2P平台的频频暴雷给走资者带来深重的创伤,但是如果跳出二元对立的思维就不难发现,这是行业初期“野蛮增长”的必然结果;而及时监管、清除不合规的P2P平台,能够阻止平台旁氏化的步伐,避免给投资者带来更深的灾难,也避免我国互联网金融环境的恶化。冬天来了,春天还会远吗?

2018年备案不能如期完成,重创了部分平台。从长远角度来说,备案延期对P2P平台的规范发展起到了一定的正向积极作用。这意味着更多的P2P企业有充足的时间去准备备案资料,备案工作做得更加精细,更多的2P企业走向更正规的道路,对于理财人来说大大的降低了投资风险。

地方监管的积极态度是至关重要的,依据未来全国性备细则下发后有序地推进备案能够使P2P平台风气转好。同时,引导不合规机构良性退出,尽最大可能保障投资人权益,实现无风险退出。

为推动规范、透明的平台运营体系建设,强化信息公开是解决信息不对成的方法。利用大数据加强审核借款人的信息、历史,加强信用建设,提高违约风险。同时对借款人的个人信用、财务状况、抵押物进行详细的考察和评定、立体的风险控制体系与计提风险保证金形成成熟的风险控制机制。

让资金真正运用于实体经济中,为投资者的资金提供安全保障,这也是金融为经济服务的一个面向。

参考文献

[1] 于姗姗.我国P2P网络借贷的风险与防范[J].金融经济,2018,(11).

[2]杨海軍.共享经济下互联网金融发展探究——以P2P网络借贷为例[J].金融经济,2018,(11).

[3]陈诗旖.基于P2P网贷行业现状的互联网金融监管未来发展趋势研究[J].现代商贸工业,2018,(12).