保险业的数字化转型

2019-06-26

一

直以来,保险公司通过提供退休、医疗及财产保障来造福社会,如果他们还能预防损失和鼓励健康的生活方式,其社会价值将进一步得到提升。到不久前,保险业还一直是全球受颠覆程度最高的行业之一。

态度趋向乐观

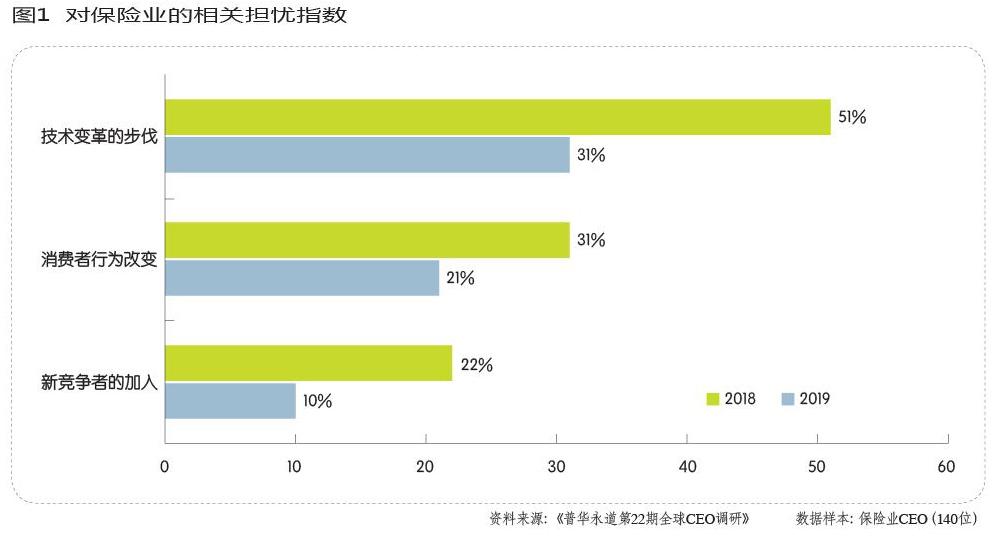

然而,技术变革的步伐及消费者行为的改变,引发了新一轮竞争,让许多保险公司倍感不安。然而,有140位保险业CEO参与的《普华永道第22 期全球CEO调研》结果显示,保险业对数字化转型的态度,正从最初的焦虑开始趋向乐观。

在新的风险模式中处于核心地位的智能交互,将客户体验提升到了新的层次。例如,智能设备让保险公司能深入投保人家中,让后者获得实时监控和保障。这种关联增强了投保人的信心,这对保险业务至关重要。

这种情绪转变,主要表现为受访者对技术变革的步伐和其他颠覆性因素的担忧正在缓解。

挑战仍然存在

然而,挑战仍然存在。许多保险公司仍在试图冲破传统的枷锁。

这种传统及复杂性的束缚,不仅反映在技术上,也体现在了决策方式和工作机制上。头部机构正努力将决策权从核心管理层下放至更贴近客户的业务部门。但这种文化转变需要时间。

转型通常由技术主导,但成事在人。开发新的业务模式并参与所选生态圈的竞争,需要在数据、分析技术和人工智能方面有很强的竞争力。然而,随着越来越多的操作实现自动化,机器无法复制的人文技能,包括创造力、同情心和领导力,成为更重要的差异化因素。

令人不安的是,超过80%的保险业CEO非常担心(36%)或有些担心(45%)技能短缺会给增长前景带来不利影响。

相关数据正呈现了这些技能缺口对人才招聘成本,乃至持续创新、保持质量标准和/或客户体验能力的影响。

保险公司的成功一直建立在数据之上,数字化转型和与之相关联的客户期望变化,凸显了数据的价值。

调查结果显示,超过 90%的保险业CEO认为数据在理解客户偏好(97%)及制定企业风险管理决策(93%)方面非常重要。然而,持上述观点的受访者中,只有10%表示他们获得的数据已较为全面;也仅39 %的受访者认为业务风险相关的数据是完备的。另外,CEO们对始终无法实现内部数据共享也倍感无奈,这反映了保险公司在市场营销、承保和理赔等环节仍然未打通。

未来开拓进取

保险公司如何加速转型、收获回报?普华永道建议可从五个方面进行努力。这些方面并不相互排斥,意识到并善用它们之间相辅相成,是取得突破的关键:

1. 重塑业务边界

数字化转型是深化客户关系和掌握深入洞察的良机。如果希望以创新胜出,毫无疑问应将创新置于业务的中心,而不是將相关成果搁置在实验室或孵化器内。

2. 严选生态圈。

随着保险以外的商机越来越多,保险公司既是产品和服务的设计者也是直销商。在这种情况下,如何结合固有的优势和客户资源,融入相应的生态圈显得非常重要。

3. 优化旧系统,提效率、促增长

业务转型不能一蹴而就,因此需要在新业务模式和旧系统平稳过渡之间取得平衡。

4. 重视人才培养

转型离不开人才,如何建立激励人才的文化?如何建设、购买或借用必要技能,弥补能力空缺?这是保险公司需要考虑的问题。

5. 加速落地实施

从业机构对颠覆的态度从恐惧转为乐观,为想要脱颖而出的公司创造了机会。行业变革的条件已经成熟,头部机构正在跃跃欲试,在日益开放和互联互通的环境中开创出一片新天地。