券商投资评级事件对投资报酬率、股价的影响

——以HTC为例

2019-06-21赵汇清

●赵汇清

股票市场具有准入门槛低、信息取得便利、获得短期报酬等吸引力,是投资者经常使用的投资工具,而各家券商除了手续费的竞争,也不断在提升投资信息的服务,不定期提供专业证券分析师的研究报告,作为投资者投资决策的参考。

无论是券商发布评级变动和预估目标价变动,都具有股价影响力,如何有效阅读证券分析师专业的研究报告,遇到投资评级变动或预估目标价大幅调整,在股价短期发生剧烈变动时,增加投资决策判断力?本文将以股票市场上所谓的热门潜力股公司为目标,挑选券商大量发布研究报告,且其历史股价走向有多有空、上下幅度大、环境变动性大,极具研究价值的个股公司,汇整4至5年国内外券商研究报告进行案例研究,希望能从券商研究报告中评级变动及预估目标价变动解读公司经营绩效的改变趋势等信息。

一、文献综述

欧美证券市场历史悠久,证券分析师这一职业诞生较早,发展较为成熟,与分析师相关的研究出现也较早,早期的研究大多集中在分析师的股票推荐评级是否具有投资价值上,但大多数都认为证券分析师推荐的股票不能获得超额收益,推荐评级对股票没有影响。Cowles从1933年就开始对分析师的荐股能力进行研究。他发现被推荐的股票在推荐后的一段时间内的收益率反而弱于市场指数约1%至4%,因而认为当时的分析师们荐股不具备投资价值,偶尔的正确可能是运气的因素。20世纪60年代,当证券分析师逐步发展成为一个独立的职业,关于分析师评级投资价值的研究才开始大量兴起,但大部分的研究结论与Cowles(1933)—致,都认为专业的机构或分析师推荐的股票不具备投资价值。如Diefenbach(1972)、Logue和Tuttle(1973)的研究,他们根据研究结果都认为分析师推荐评级没有投资价值,对股票没有影响。Bidwell(1977)首次使用CAPM模型来计算股票的超额收益率,但同样没有发现分析师评级对被推荐的股票价格产生影响的现象。

不过也有一部分研究对证券分析师股票评级的投资价值给予了肯定,认为分析师评级对公司股价有显著影响。例如Groth等(1980)以市场模型法来计算超额收益,研究发现被推荐的股票在几个月前就已经具有超额收益,并且在推荐当日达到最大。Copeland和Mayers(1982)研究表明认为美国“价值线”的股票评级对投资者是有价值的。此外,Bjerring,Josef和Theo(1983)对加拿大的证券分析师推荐后股票的超额收益作了分析也证实了分析师的推荐评级对股价有影响。尽管这些研究支持了分析师的职业价值,认为他们的评级对股票有影响,但是这些研究的存在样本来源单一,可能导致选择性偏差的局限性,容易受到来自有效市场假说的质疑。

随着数据库的建立与完善,分析师评级样本的可获得性大大提高,分析师股票评级投资价值的研究水平也得到了大幅度的提高,1990年后出现了不少有价值的研究文献,这些文献得出的结论大多认为分析师的推荐评级对股票有显著影响,评级具有投资价值。

Barber和Loeffler(1993)分析了华尔街日报”Dartboard”专栏推荐股票的超额收益,他们发现,专栏公告后两天之内,被推荐的股票产生了4%超额收益,但随后超额收益就消失了。为了分析超额收益的来源,他们提出了两种可能的假说:价格压力假说(price pressure hypothesis)和信息假说(information hypothesis)。信息假说认为分析师的推荐评级揭示了股票的真正价值,评级后的超额收益是市场对该股票价值重新认识和反应的结果,如果这种假说成立那么评级所包含的信息对公司股价的影响应该是永久性的;价格压力假说则将评级后的超额收益归因于分析师自身对股价的影响力,而这种压力作用是短期的,股票的超额收益会在一段时间后消失。他们认为自己研究结论与上述两种假说都存在一致处,此外他们还发现评级发布日股票的平均交易量是正常水平的两倍,这些都表明了分析师评级对股价有显著影响。

我国关于分析师评级对股票影响的研究起步稍晚,基本上也是伴随着证券分析师这一职业的发展而逐渐涌现出来的。国内的文献大多认为分析师的评级对股价有影响,具有一定的投资价值。

最早的研究来自于林翔(2000),为了检验作为信息中介的证券咨询机构是否具有私有信息,他根据咨询机构推荐的股票构建投资组合,使用多种不同的调整模型来计算超额收益率。他的研究发现我国证券咨询机构推荐的股票从推荐之前第四周开始就有显著大于零的超额收益率,并在推荐前一周达到最大值,股票的成交量也发生了相应的变化,因此他认为被推荐的股票产生了持续正的累计超额收益表明我国证券咨询机构拥有一定的私有信息,推荐前的超额收益表明我国的分析师主要是信息驱动型的,倾向于推荐前期有正的价格动量的股票。他发现在推荐公开之后股票反而产生了显著的负超额收益,认为是在推荐公开前,私有信息已经提前泄露给咨询机构的客户,先行建仓者在推荐公开后获利抛售产生的下行压力。

随后,国内的相关文献开始大量涌现。朱宝宪、王怡孰(2001)研究认为一些专业投资咨询机构具有把握市场短期热点的能力,但对中长期的预测能力不足。丁亮、孙慧(2001)研究发现推荐日后两天内股票有超额收益率但第三天就变为负值,同时这三天伴随着显著的异常换手率,认为中国股市存在大量的噪声交易者,符合价格压力假说。唐俊、宋逢明(2002)研究发现被推荐的股票在被推荐前已经有较明显的涨幅,而证券咨询机构的推荐评级加重了股价的过度反应。刘超(2006)研究表明评级前股票有正的超额收益而评级后几天超额收益为负,在评级信息公布前就有投资者利用信息优势先行建仓然后利用推荐评级这一利好消息在推荐日及其后几天卖出股票进行套利活动。刘佳(2006)研究发现分析师评级前股票同样存在显著正的超额收益,而在推荐评级公开后超额收益变得不显著甚至出现负值。

Brav和Lehavy(2003)检验了评级机构的目标价调整对市场的影响,以1997年至1999年的数据为样本,依First Call数据库中的目标价调整信息作分析。结果显示,市场短期内即快速反应;长期而言,一年后平均股价增加28%,目标价调整具有信息价值。

Asquith等(2005)研究发现,分析师报告中关于公司盈余预测及目标价格调整,与发布后五日个股的异常报酬率有正向关系;目标价格改变比盈余预测改变更有影响力,即分析师报告中的目标价格与市场的异常报酬有关。

王芊儒(2012)以目标价误差为主轴,研究不同期间、不同投资评级对目标价误差的影响及其因素,结果发现目标价误差随投资期间增长而增大,虽然报告上多为12个月目标价,但将投资时期缩短至报告发布后的1-3个月内达标率最高;劣势投资评级的目标价比优势评级准确,且外资操盘者在优势评级建议上较容易与分析师报告反向操作,且容易遵循外资分析师报告的劣势评级建议,所以当外资对该股票持有股数越多时,要避免跟随其优势评级目标价。

游家魁(2016)研究券商目标价对投资绩效的影响,以三种投资策略计算报酬,显示目标价比评级建议更具重要性,更具有增额信息,故相比较下投资目标价预估比评级更具有参考价值。

二、券商研究报告评级的分类

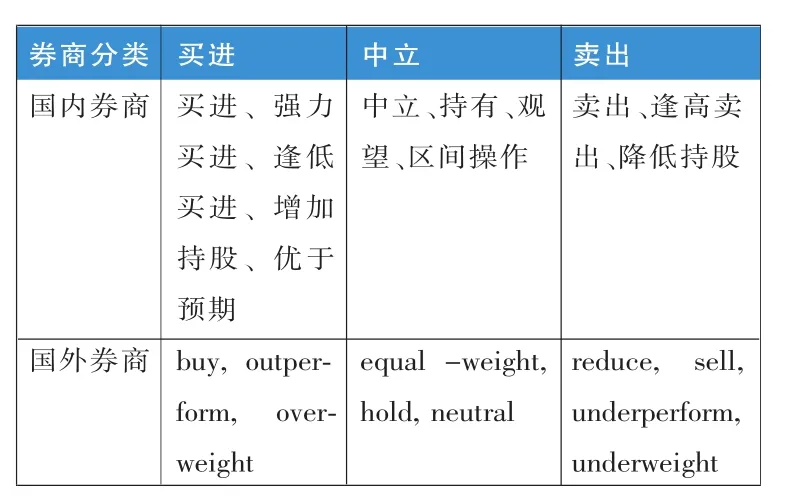

本文以2011年1月至2015年9月国内外券商对HTC公司发布的研究报告 (共1054篇)进行研究。各家券商对投资评级的定义略有不同,本文统一区分三种投资评级建议,用语分别为“买进”、“中立”及“卖出”,如表1所示。

表1 研究报告建议评级分类表

本文根据研究架构进行相关的定义:

投资选择:分为买进、中立、卖出。

预估目标价:券商研究报告中对公司预估的未来12个月目标股价,且达30%为大幅变动。

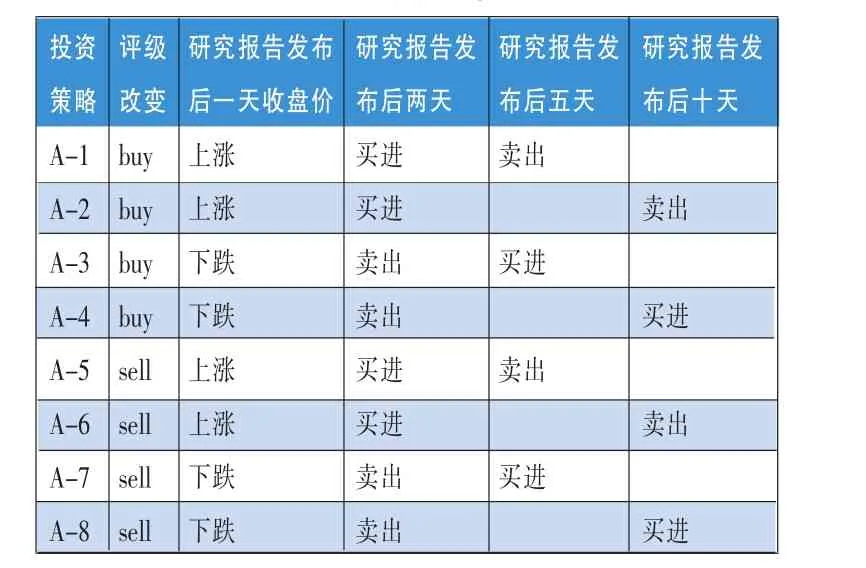

评级改变:依多数券商选择的投资评级变动,区分为buy和sell。buy:投资评级为中立调整为买进,或由卖出调整为买进或中立;sell:投资评级为买进调整为中立或卖出,或由中立调整为卖出。

股价反应现象:根据券商发布研究报告后一天的收盘价,进行研究报告发布后两天、五天、十天的投资决策报酬率分析。

投资组合:依券商发布研究报告的次日收盘价,进行顺向投资操作或基于文献探讨的过度反应现象,进行十六种投资组合的投资报酬率分析。

评级改变:分为投资组合A-1到投资组合A-8,共8种投资策略,依评级改变的投资组合汇总表,如表2所示。

评级改变及预估目标价:分为投资组合B-1到投资组合B-8,共8种投资策略,依评级改变及预估目标价的投资组合汇总表,如表3所示。

表2 依评级改变的投资组合汇总表

表3 根据评级改变及预估目标价的投资组合汇总表

三、案例背景

本文主要探讨国内外券商对单一公司发布评级变动的研究报告对于股价影响的现象,因此案例选择应为具有代表性且重要的公司,国内外券商发布研究报告篇数众多,更要符合研究主题,具有股价波动性大,影响投资者多等特点。曾列入2011年Interbrand全球百大品牌价值排行榜(Best Global Brands)排名全球98名的 HTC,品牌价值高达36.05亿美元。HTC曾是全球智能型手机的领导者,曾经是最受期待的全球品牌,并且积极跨入全球品牌策略与布局,从台湾证券交易所公布个股年成交信息可观察到,2011年度,最高股价1300元,当年最低价达到403元,股价波动达69%,而2012年度最高股价672元,当年最低价达到191元,股价波动达71.5%,并在2015年8月24日达到近年最低价40.35元。本研究基于“代表性”、“重要性”及“股价波动大”等原则,选择HTC为研究的案例。

四、数据分析

(一)2011年1月至2013年6月期间数据分析

1、样本期间。HTC公司在2011年至2013年、2013年至2015年这两个期间的股价情况有较大差别,本文先以2011年1月至2013年6月期间数据作分析,国内外券商对HTC发布研究报告并发布评级变动,共计有83篇,针对投资评级及预估目标价有30%以上的大幅变动,分别对十六种投资组合的数据进行分析,评级改变的投资组合数据分析和评级改变及预估目标价的投资组合数据分析,分别叙述如下,其中投资组合B-3及投资组合B-4无任何一笔数据,所以排除。

2、依评级改变的投资组合数据分析。投资评级为买进且研究报告后一天收盘价为上涨的共有20次,投资组合A-1的平均报酬率为1.74%,投资组合A-2的平均报酬率为2.73%,投资评级为买进且研究报告后一天收盘价为下跌的共有20次,投资组合A-3的平均报酬率为-1.56%,投资组合A-4的平均报酬率为-0.18%,投资评等为卖出且研究报告后一天收盘价为上涨共21次,投资组合A-5的平均报酬率为-0.01%,投资组合A-6的平均报酬率为-2.91%,投资评级为卖出且研究报告后一天收盘价为下跌的共22次,投资组合A-7的平均报酬率为0.49%,投资组合A-8的平均报酬率为3.31%,如表4所示。

表4 2011年1月至2013年6月期间依评级改变的投资组合数据分析

由表4可知,投资评级变动与次日收盘价具有同步性,依券商研究报告顺向投资操作具有投资正报酬,即表示当多数券商发布评级变动且次日收盘价具同步性时,该信息是有可信度的。

3、依评级改变和预估目标价的投资组合数据分析。投资评级为买进且预估目标价大于30%且研究报告后一天收盘价为上涨的共7次,投资组合B-1的平均报酬率为-2.08%,投资组合B-2的平均报酬率为-0.54%,投资评级为卖出且预估目标价大于30%且研究报告后一天收盘价为上涨的共2次,投资组合B-5的平均报酬率为-1.54%,投资组合B-6的平均报酬率为-6.67%,投资评级为卖出且预估目标价小于-30%且研究报告后一天收盘价为下跌的共8次,投资组合B-7的平均报酬率为-0.47%,投资组合B-8的平均报酬率为4.27%,如表5所示。

表5 2011年1月至2013年6月期间依评级改变及预估目标价的投资组合数据分析

(二)2013年7月至2015年9月期间数据分析

1、样本期间。2013年7月至2015年9月,国内外券商对HTC发布研究报告并发布评级变动,共计有33篇,针对投资评级变动及预估目标价变动达30%以上的大幅变动,分别对十六种投资组合的数据进行分析,评级改变的投资组合数据分析以及评级改变和预估目标价的投资组合数据分析,分别叙述如下,其中投资组合B-1、投资组合B-2、投资组合B-5和投资组合B-6无任何一笔数据,所以排除。

2、依评级改变的投资组合数据分析。投资评级为买进且研究报告后一天收盘价为上涨的共6次,投资组合A-1的平均报酬率为1.23%,投资组合A-2的平均报酬率为-2.80%,投资评级为买进且研究报告后一天收盘价为下跌的共12次,投资组合A-3的平均报酬率为0.06%,投资组合A-4的平均报酬率为0.03%,投资评级为卖出且研究报告后一天收盘价为上涨的共4次,投资组合A-5的平均报酬率为-1.60%,投资组合A-6的平均报酬率为-4.20%,投资评级为卖出且研究报告后一天收盘价为下跌的共11次,投资组合A-7的平均报酬率为2.87%,投资组合A-8的平均报酬率为4.84%,如表6所示。

表6 2013年7月至2015年9月期间依评级改变的投资组合数据分析

由表6可知,投资评级变动与次日收盘价具有同步性,依券商研究报告顺向投资操作具有投资正报酬,并且投资评级变动为卖出的比买进的平均报酬率高,即表示当多数券商发布评级变动为卖出且次日收盘价同步下跌时,该信息具有参考价值。

3、依评级改变和预估目标价的投资组合数据分析。投资评级为买进且预估目标价小于-30%且研究报告后一天收盘价为下跌的共2次,投资组合B-3的平均报酬率为-3.00%,投资组合B-4的平均报酬率为-5.70%,投资评级为卖出且预估目标价小于-30%且研究报告后一天收盘价为下跌的共3次,投资组合B-7的平均报酬率为1.16%,投资组合B-8的平均报酬率为5.23%,如表7所示。

表7 2013年7月至2015年9月期间依评级改变和预估目标价的投资组合数据分析

由表7可知,加入预估目标价分析,投资评级为卖出且预估目标价小于-30%且次日收盘价为下跌的投资组合优于其他投资组合投资报酬率,即表示当多数券商发布评级变动为卖出且大幅调降预估目标价且次日收盘价下跌时,市场对于负面消息及股价同步下跌时,投资人反应特别强烈,故投资人对于该信息更应提高警觉,降低投资损失。

(三)单样本t检验

依投资组合数据分析,以平均报酬率为正报酬且样本数不小于6的投资组合,分别进行两个期间的投资报酬显著性差异分析。

1、2011年1月至2013年6月期间的投资报酬显著性差异分析

(1)依评级改变的投资组合数据分析。投资组合A-1投资报酬率单样本t检验无显著差异(p值0.058大于显著水平0.05),发布投资评级变动为buy且研究报告后一天收盘价为上涨的三天报酬率无显著差异。

投资组合A-2投资报酬率单样本t检验有显著差异(p值0.041小于显著水平0.05),发布投资评级变动为buy且研究报告后一天收盘价为上涨的八天报酬率有显著差异。

投资组合A-7投资报酬率单样本t检验无显著差异(p值0.522大于显著水平0.05),发布投资评级变动为sell且研究报告后一天收盘价为下跌的三天报酬率无显著差异。

投资组合A-8投资报酬率单样本t检验有显著差异 (p值0.022小于显著水平0.05),发布投资评级变动为sell且研究报告后一天收盘价为下跌的八天报酬率有显著差异。

综上所述,投资评级改变与研究报告后一天收盘价具有同步性时,投资八天报酬比投资三天报酬显著,且投资评级变动为sell比投资评级变动为buy的投资报酬显著,因此以投资组合A-8作为投资策略是优于其他投资组合的,如表8所示。

表8 2011.1-2013.6依评级改变的投资组合t检验汇总表

(2)依评级改变和预估目标价的投资组合数据分析。以下为投资组合B-8投资报酬率的单样本t检验。由表9显示单样本t检验无显著差异 (p值0.299大于显著水平0.05),发布投资评级变动为卖出且预估目标价小于-30%且研究报告后一天收盘价为下跌的八天报酬率无显著差异。

表9 2011.1-2013.6投资组合B-8的t检验

(二)2013年7月至2015年9月期间的投资报酬显著性差异分析

1、依评级改变的投资组合数据分析。投资组合A-1投资报酬率的单样本t检验无显著差异(p值0.172大于显著水平0.05),发布投资评级变动为买进且研究报告后一天收盘价为上涨的三天报酬率无显著差异。

投资组合A-3投资报酬率的单样本t检验无显著差异 (p值0.952大于显著水平0.05),发布投资评级变动为买进且研究报告后一天收盘价为下跌的三天报酬率无显著差异。

投资组合A-4投资报酬率的单样本t检验无显著差异 (p值0.985大于显著水平0.05),发布投资评级变动为买进且研究报告后一天收盘价为下跌的八天报酬率无显著差异。

投资组合A-7投资报酬率的单样本t检验无显著差异 (p值0.095大于显著水平0.05),发布投资评级变动为卖出且研究报告后一天收盘价为下跌的三天报酬率无显著差异。

投资组合A-8投资报酬率的单一样本t检验有显著差异 (p值0.035小于显著水平0.05),发布投资评级变动为卖出且研究报告后一天收盘价为下跌的八天报酬率有显著差异。

从以上的结果可以看出,仅投资组合A-8的投资报酬有显著差异,即投资评级改变为卖出与研究报告后一天收盘价具有同步性时,投资八天报酬比投资三天报酬显著,显示出市场对于负面消息及股价同步下跌时,投资人反应特别强烈,因此以投资组合A-8作为投资策略是优于其他投资组合的,如表10所示。

表10 2013.7-2015.9依投资评级变动的投资组合t检验汇总表

五、研究结论

(一)2011年1月至2013年6月期间的投资组合分析

当投资评级改变与研究报告后一天收盘价具有同步性的投资组合都是正报酬,而且投资八天比投资三天报酬显著,且投资评级变动为卖出比投资评级变动为买进的投资报酬显著,代表市场对于投资评级变动为负向的反应更加强烈。另外以投资评级变动和预估目标价作为投资组合,虽然投资报酬都无显著差异,但在选择投资评级调整为卖出且预估目标价小于-30%,且研究报告后一天收盘价为下跌,平均报酬率仍具有投资正报酬,代表市场对于投资评级变动的反应为负向且预估目标价大幅调降,仍有短期股价的影响。

当投资评级变动为买进,且次日收盘价为上涨,则投资组合A-2的投资策略较优于其他买进的投资组合,当投资评级变动为卖出,且次日收盘价为下跌,则投资组合A-8的投资策略较优于其他卖出的投资组合。

(二)2013年7月至2015年9月期间的投资组合分析

当投资评级变动为buy时,其平均报酬率为负数,当投资评级变动为sell时,其平均报酬率为正数,表示当多数券商发布评级变动为负面消息时,该信息的真实性及可参考性更高。另外以投资评级变动及预估目标价作为投资组合的参考,虽然投资报酬均无显著差异,但根据平均报酬率观察到,在投资评级变动为sell且次日收盘价为下跌时,加入大幅调降预估目标价的投资组合,其平均报酬率表现更佳,表示当多数券商发布评级变动为sell且同时大幅调降预估目标价时,对于短期股价具有影响性。

(三)投资决策的建议

两个期间的股价波动具有差异性,2011年1月至2013年6月期间的最高价达1300元,最低价为234.5元,2013年7月至2015年9月期间的最高价为231元,最低价为40.35元。经过实证分析可知,多数券商发布投资评级变动或预估目标价变动,短期股价是有显著报酬的,并以投资评级变动为负向或预估目标价大幅调降且与次日股价具有同步性时,报酬更显著。

仔细观察股价的变化情况,发现自2012年7月13日至2013年6月28日多在250元附近波动,自2013年9月4日至2015年4月7日多在140元附近波动。倘若整体考虑所有时期的变化情况,当多数券商发布投资评级为buy且股价上扬(表示市场认同)的投资策略,平均报酬率仍有正报酬的表现,即使股价显示下跌很久或波动很久,当多数券商发布正面信息时,市场仍然保持有正报酬的现象。

另外,2013年 7月至2015年9月期间与2011年1月至2013年6月期间的股价相比,为偏空区域,故2011年 1月至2013年6月期间在多数券商发布投资评级为buy且股价上扬时的投资报酬率没有2013年7月至2015年9月期间好。但即使2011年1月至2013年6月期间的股价为偏多区域,当多数券商发布投资评级变动为sell且股价下跌时其投资报酬率具有显著的正报酬。通过研究结果显示多数券商发布偏空报告时,该信息具有参考价值且会造成短期股价影响,投资人应适时减仓,可降低投资损失。■