投资者利益保护、项目状态与众筹融资完成率

2019-06-03夏鑫宋荣娟田晓楠

夏鑫 宋荣娟 田晓楠

【摘 要】 互联网非公开股权融资作为企业融资的新途径,对初创企业以及中小企业的发展产生巨大推动力,因此如何提高项目融资完成率对于企业发展至关重要。文章以众投邦平台项目为样本数据,基于信任理论,研究投资者利益保护对项目融资完成率的影响。实证发现风险提示、风险防控、承诺股权回购等投资者利益保护信息的披露与项目融资完成率显著正相关,而退出渠道的信息披露与项目融资完成率无显著关系。同时发现,不同项目状态下,风险提示对融资完成率的影响存在显著差异,在已产生收入的项目状态下,风险提示对融资完成率的影响更大。进一步研究发现退出渠道的信息披露之所以对项目融资完成率无显著影响,是由于退出渠道信息披露的质量不高所致。

【关键词】 互联网非公开股权融资; 信息披露; 投资者利益保护; 项目状态

【中图分类号】 F832.5 【文献标识码】 A 【文章编号】 1004-5937(2019)10-0090-07

一、问题的提出

互联网非公开股权融资作为互联网金融的重要形式之一,自2013年在我国出现以来就受到广泛关注,同时在“双创”的推动下,互联网非公开股权融资在过去几年开展得如火如荼。但是,自2016年以来,互联网非公开股权融资的发展令人堪忧。从融资情况来看,据人创咨询统计,与2016年上半年相比,2017年上半年成功项目数、项目实际总融资额均有所减少。成功项目数同期减少了107个,同比下降19.78%;项目实际总融资额减少了16.65亿元,同比下降51.79%。而从投资人数来看,据盈灿咨询数据显示,2017年7月全国众筹行业投资人次达301.91万人,与2017年6月投资人次相比,环比下降15.33%。截至2017年底,互联网非公开股权融资成功项目的支持人次最少,投资者的投資热情明显消退。究其原因,在于平台方、融资方、投资方存在信息不对称,加上投资条件放宽,互联网非公开股权融资风险加大,而当前与此对应的投资者利益保护还不尽如人意,制约了互联网非公开股权融资的发展。

投资者利益保护必须注重事前、防患于未然,因此,在融资阶段提高投资者决策的科学性是关键,投资者只有在感受到其权益受到高度重视的情况下才更愿意投资[ 1 ]。而信息披露是融资方向投资者表示其对投资者利益保护重视程度的重要方式。所以,本文从投资者利益保护这一角度,研究融资方披露的有关投资者利益保护信息对融资完成率的影响。此外,在收入不同的两种项目状态下,该类信息对融资完成率的影响是否存在显著不同?进一步的,信息披露质量的不同是否会对融资完成率产生不同的影响?本文将针对以上问题进行实证检验,并据此向融资方在融资阶段的信息披露提出建议。

本文可能的贡献在于:(1)从投资者利益保护角度,研究互联网非公开股权融资项目融资完成率的影响因素,开拓了新的视角;(2)目前我国互联网非公开股权融资的相关研究中较为缺乏有关风险提示、风险防控、股权回购以及退出渠道信息对融资完成率影响的探讨,本文对此进行实证检验,丰富了互联网非公开股权融资完成率影响因素的研究;(3)结合众投邦平台项目信息披露的具体情况,为融资方在融资阶段的信息披露提供建议,具有一定的实践指导意义。

二、文献回顾

(一)关于项目融资完成率影响因素的研究

既有文献主要从项目质量特征、团队特征、不确定性、平台因素等方面进行项目融资完成率影响因素的实证检验。第一,项目方拥有专利[ 2 ]、有政府支持[ 3 ]、产品可理解性[ 4 ]等项目质量特征对融资完成率有正向影响。第二,核心团队成员人数[ 5 ]、董事会成员学历水平[ 6 ]能提高融资完成率。第三,不确定性越大,投资者感知的风险越大,越不利于融资成功。其中,项目估值越高对融资完成率的不利影响越大[ 5 ]。出让股份代表项目方为获得融资愿意出让的股份,出让比例越低,越能体现项目方对项目发展的信心,这能够降低投资者感知的不确定性,从而提高融资完成率[ 7 ]。融资目标的检验结果存在不同,Belleflamme等[ 8 ]发现其与融资金额存在显著正相关关系,而Lukkarinen等[ 4 ]发现融资目标与筹集金额无显著相关关系。第四,平台知名度显著影响投资者的投资热情[ 9 ],平台人气指数和透明度越高,影响力越大,越有可能促进项目完成融资[ 10 ]。第五,财务信息的披露能促进融资完成率[ 2,4,6 ],投资人最小投资额度[ 11 ]、以往融资经历[ 4,12 ]、社交因素[ 4,13 ]、募集时间[ 4 ]等因素对项目融资完成率也产生显著影响。

(二)投资者利益保护信息披露及其影响融资完成率的研究

为保护投资者利益,美国JOBS法案要求平台必须向SEC提供风险描述材料;英国金融市场行为监管局(FCA)要求P2P众筹平台对风险信息的披露应该以可理解的方式进行,不能淡化风险。这实际上是对信息披露质量的规定,防止平台选择含糊、晦涩的披露方式,以致出现表达不明确的情况,不能对投资者产生警惕效果。关于股权回购与退出渠道信息,目前多数研究是在理论层面进行探讨,例如,张宏婧和王洁[ 14 ]提出通过股权回购、健全退出机制来加强投资者保护。

由此可见,作为投资者利益保护的重要内容,从理论上讲,以上信息的披露对融资完成率应当产生显著影响。但现阶段融资方对以上信息的披露存在自主选择性,所以各平台甚至同一平台不同项目之间信息披露的口径与标准都存在不一致问题。那么在这种情况下,融资方对于投资者利益保护信息的实际披露情况如何,该类信息的披露是否对投资者产生了足够的吸引力从而促进融资完成需要进行实证检验,但目前相关的实证研究还不够充分。首先针对风险信息,黄健青等[ 15 ]发现风险描述对融资完成率存在负面影响;其次针对退出信息,已有研究发现领投人披露退出渠道信息对跟投达成率存在正向影响[ 16 ]。但针对风险防控以及股权回购信息的实证研究还较为缺乏。

(三)项目状态及其影响融资完成率的研究

项目状态是指产品所处的状态,一定程度上体现项目的风险。随着项目从概念阶段到产品阶段再到销售阶段,不确定性将被大幅度消除,市场风险会逐步降低[ 17 ]。刘刚和隗祖敏[ 18 ]发现处于已有收入或已经盈利的项目状态对融资完成率有显著的正向影响。

综上所述,首先针对项目融资完成率的影响因素,既有研究主要从项目质量特征、发起人特征、不确定性以及平台等角度进行了研究,但目前缺乏从投资者利益保护的角度检验信息披露对项目融资完成率影响的研究。其次针对投资者利益保护信息披露的研究,国内外已有相关理论研究,少部分学者针对其与融资完成率的关系进行了实证检验。但存在以下不足:针对风险信息,仅检验了风险描述对融资完成率的影响,未检验风险防控因素對融资完成率的影响,未检验股权回购信息的影响,因此缺乏同时考虑风险信息、回购以及退出渠道信息对融资完成率影响的研究。而风险提示与防控信息的披露、股权回购以及退出渠道信息的披露存在相互影响,将其分开进行检验或者存在遗漏可能导致结果偏差。因此,本文基于信任理论,将风险提示、风险防控、股权回购以及退出渠道作为投资者利益保护的代理变量,研究其对融资完成率的影响。此外,研究在收入不同的两种项目状态下,该类信息对融资完成率的影响是否存在显著不同。

三、理论分析与研究假设

信任是涉及交易或交换关系的基础,是一种多种因素作用下的心理活动,并对个人行为产生影响。在委托人没有足够控制权的情况下,信任就显得格外重要[ 19 ]。同时,信任又与风险高度相关,由于信任降低了人的感知风险,因此能够对个人的行为产生影响[ 20 ]。在互联网非公开股权融资中,融资方披露有关投资者利益保护信息能够降低投资者的风险感知,增强其信任感知,进而增强其行为信任,提高投资者的参与意愿。

(一)投资者利益保护信息与融资完成率

1.风险提示

风险提示是指融资方对项目开展过程中可能遇到的风险进行识别与披露。已有研究发现风险描述对融资完成率存在负面影响[ 15 ]。但事实上,风险提示信息对投资人感知的投资风险同时具备正面影响和负面影响。风险提示与融资完成率呈现何种关系也是两种影响综合作用的结果。负面影响是由于项目风险本身就意味着投资风险,融资方针对风险信息的披露会加剧投资者的感知风险。正面影响主要体现在两个方面:首先,融资方对自身项目进行风险评估,向投资者传递风险信息,可在一定程度上为投资者进行风险评估提供参考;其次,意愿信任和能力信任是信任的两种类型,而受托人的善意和能力分别是这两种信任的决定因素[ 19 ]。委托人对受托人意愿信任的感知受到受托人诚信与正直两个因素的影响。作为自发性披露的信息,融资方对风险提示信息进行披露,在一定程度上体现了融资方的诚信与正直的态度,能够增强投资者的意愿信任感知。所以,本文认为正面影响对投资者的投资决策产生了更重要的作用,因此,提出以下假设:

H1a:风险提示与项目融资完成率正相关,融资方风险提示信息的披露能够提高项目融资完成率。

2.风险防控

风险防控是指融资方对识别的风险拟采取的控制措施。根据信任理论,能力信任是委托人相信受托人有必要的技能和能力来执行某些行动并取得预期结果,能力信任感知的增强能够降低委托人的风险感知,增强其风险承担和行为信任感知,对个体行为产生促进作用[ 21 ]。融资方披露风险防控信息,一定程度上体现了其风险控制能力,能够增强投资者对融资方的能力信任感知,从而降低感知的投资风险;对风险防控信息的披露在一定程度上体现了融资方对项目的掌控程度,对未来风险的防控措施有信心,这一信息传递给投资者也可以降低其感知的投资风险。因此,提出以下假设:

H1b:风险防控与项目融资完成率正相关,融资方风险防控信息的披露能够提高项目融资完成率。

3.股权回购①

股权回购是回报投资者的重要途径之一,对于实现投资者的保本目标至关重要。众投邦平台项目中的股权回购是指融资方在平台披露如下信息:若在一定期限内不能达到其在融资阶段承诺的业绩、分红条件,或者不能如期实现退出时,按照预先约定由管理层或者大股东进行回购。这一行为体现了融资方对投资者利益保护的善意与能力。虽然不同类型投资者的投资目的不同、追求的收益不同,但是能够收回本金对大多数投资者而言是非常有利的保障措施,可增强投资者对融资方的意愿信任感知和能力信任感知,降低投资者感知的投资风险。因此,如果融资方承诺与投资人在融资阶段签订股权回购协议,能够大大增强投资者的投资意愿。同时,融资方披露股权回购信息也在一定程度上体现了融资方对项目未来发展的信心,可以增强投资者的安全感。基于此,本文提出以下假设:

H1c:股权回购的信息披露对融资完成率产生正面影响,能够提高项目融资完成率。

4.退出渠道

退出渠道是指融资者为投资者提供的可以实现退出的具体方式。在互联网非公开股权融资中,目前的退出渠道有:IPO、挂牌新三板或创业板、并购退出、股权协议转让以及下一轮融资退出等。因为退出是投资者实现保值增值的重要环节,所以退出渠道是否顺畅也是投资者非常重视的一点。但是,不同于股票市场中投资者所持股份可以自由流通,互联网非公开股权融资的融资份额存在较大的转售障碍,由此使得互联网非公开股权融资普遍存在退出难的问题,而缺乏畅通的退出渠道降低了投资者的投资意愿[ 22 ]。因此,如果融资方提供给投资者可行的退出渠道,能够增强投资者的信任感与安全感,进而增强投资者的投资意愿。基于此,本文提出以下假设:

H1d:退出渠道的信息披露对融资完成率产生正面影响,能够提高项目融资完成率。

(二)投资者利益保护信息、项目状态与融资完成率

众投邦平台中的项目状态包括:产品未上线、产品已上线但盈利情况不确定②、已有收入但未达到盈利、已经有盈利四种状态。借鉴前人研究,本文将以上四种项目状态按照是否产生收入为标志划分为两种项目状态。在这两种项目状态下,由于面临的风险不同,投资者的态度也应当存在明显差异,已经有收入的项目状态由于不确定性的降低更能够降低投资者的感知风险。

首先,如前文分析,风险提示信息对投资人感知的投资风险同时具备正面影响和负面影响,由于处于尚未产生收入状态的初创项目不确定性更强、风险更大,融资方披露风险提示信息可能会进一步放大投资者感知的投资风险,在这种项目状态下,风险提示信息的负面影响会增强,使得其正面影响对投资者投资决策产生的促进作用受限,因此在两种项目状态下,风险提示信息对融资完成率的影响存在显著差异。而风险防控信息的披露在两种项目状态下对融资完成率的影响可能不存在显著差异,因为融资方的风险防控措施如果具备合理性与科学性,即使在尚未有收入的状态下也会降低投资者的感知风险。

其次,对于股权回购信息,由于融资方与投资者在融资阶段就承诺签订股权回购对赌协议,由此对投资者产生了较强的保障力度,不论项目处于何种状态,即使项目最终失败了,融资方也可以根据协议保障自己的利益。因此即便项目处于尚未产生收入的状态中,这一信息的披露对投资者的投资决策也能产生显著促进作用,所以在两种项目状态下的股权回购信息对融资完成率的影响不会存在显著差异。

最后,已经有收入的项目意味着其产品或服务一定程度上得到了市场的认可,市场潜力得到初步验证,显示了一定的盈利能力。而尚未有收入的状态下,项目发展的不确定性更强,即使其披露可为投资者提供如IPO等退出渠道信息,但并不能体现其具备相应的实力,无法以合理的、使人信服的运营基础与良好的财务基础来预测未来的退出渠道。而相较与尚未有收入的项目,已有收入甚至盈利的项目在一定程度上显示了项目潜力以及退出的可能性。所以对投资者的吸引力不同,对融资完成率的影响可能存在不同的影响。

综上所述,本文提出以下假设:

H2a:风险提示信息在两种项目状态下对融资完成率的影响有显著差异;风险防控信息在两种项目状态下对融资完成率的影响无显著差异。

H2b:股权回购信息在两种项目状态下对融资完成率的影响无显著差异。

H2c:退出渠道信息在两种状态下对融资完成率的影响有显著差异。

四、研究设计

(一)变量度量

1.融资完成率:借鉴以往研究,使用融资完成率作为被解释变量。

2.解释变量:选取风险提示、风险防控、股权回购和退出渠道4个变量作为投资者利益保护的代理变量,具体度量见表1。

3.控制变量:借鉴前人研究,选取项目估值、融资目標、领投金额、起投金额、项目状态、团队信息、资金用途、以前融资成功次数作为控制变量。同时,将企业所处的生命周期阶段以及行业作为控制变量。本文变量定义见表1。

(二)模型设计

根据理论模型、被解释变量和解释变量之间的影响关系,本文进行实证研究的回归模型设定如下:

(三)样本选择与数据来源

采用众投邦平台项目作为样本③,所用数据为手工收集、整理所得,收集到可用项目147个,去掉必要数据缺失的24个项目以及处于成熟期的1个项目,剩余122个项目。本文对连续变量进行了对数化处理。

五、实证检验与结果分析

(一)众投邦项目样本统计与相关性检验

表2是对本文数据的统计结果,由此可见,融资完成率的均值为0.24,方差为0.51,说明众投邦平台各项目之间的融资完成率存在较大差异。此外,122个项目中,披露了投资者利益保护相关信息(风险提示、风险控制、股权回购和退出渠道信息)的项目,完成融资的比重均较高,除披露退出渠道信息之外,披露其他3个信息的项目完成率均达到了65%以上。同时,从项目周期阶段来看,种子期项目完成融资的项目个数为0,而处于成长期与扩张期的项目更容易获得融资。

本文对主要变量进行了皮尔逊相关性检验④,检验结果如表3。

由相关性检验初步得知,风险提示(RT)、风险防控(RC)、股权回购(EP)三个变量与融资完成率在1%的水平上呈显著正相关关系,初步验证了H1a、H1b和H1c。退出渠道(Exit)与融资完成率在5%的水平上呈正相关关系,初步验证了H1d。

(二)投资者利益保护信息与融资完成率的实证分析

本文使用回归模型(1)进行多元回归,得到投资者利益保护信息与融资完成率的估计结果,如表4。

由表4可知,风险提示(RT)、风险防控(RC)变量与融资完成率显著正相关,H1a、H1b得到验证;股权回购(EP)与融资完成率也呈显著正相关关系,H1c得到验证。说明投资方在做出投资决策时是非常看重投资风险的,而融资方披露风险提示与防控、股权回购等投资者利益保护信息能够降低投资者的风险感知,从而提高融资完成率。而退出渠道(Exit)与融资完成率无显著相关关系,H1d未得到验证。对此可能的原因是:融资方提供的退出计划过于粗略、笼统,即信息披露的质量较差,不能有效降低投资者的感知风险,增强其信任感知。

(三)不同项目状态下投资者利益保护信息与融资完成率关系的检验

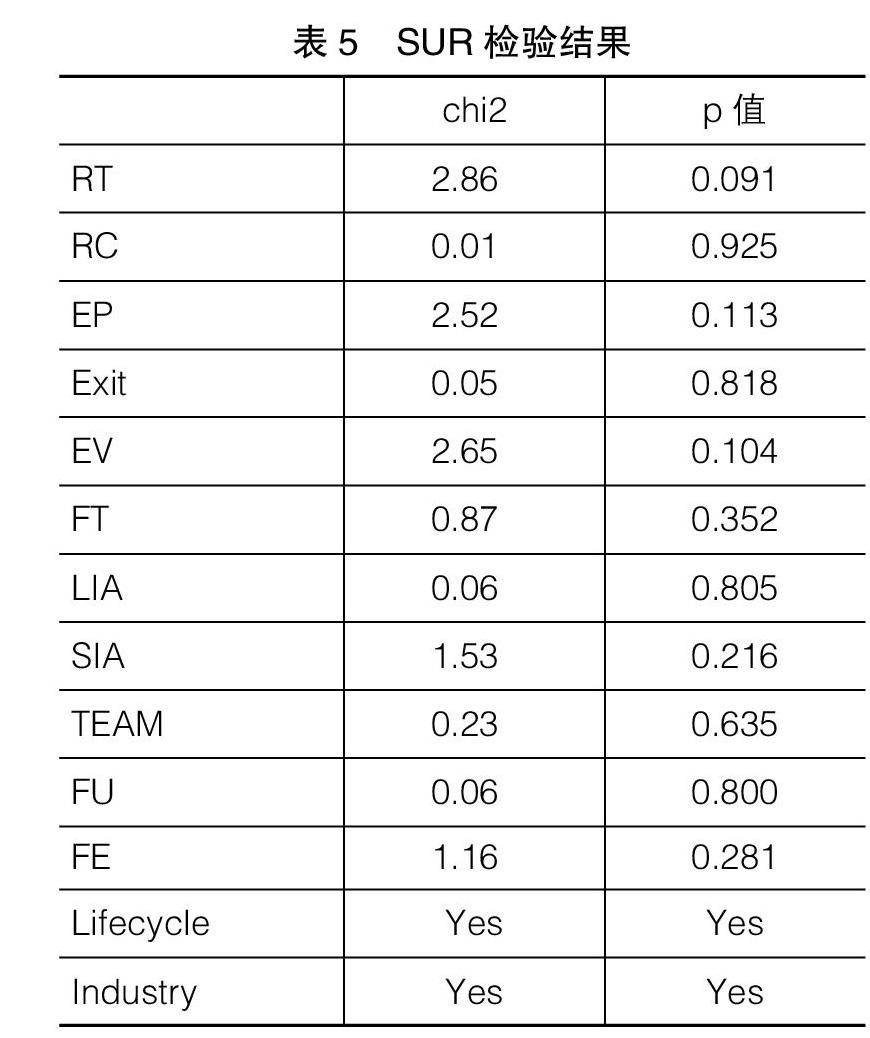

借鉴连玉君与廖俊平[ 23 ]的方法,采用基于似无相关模型(SUR)检验两种项目状态下的投资者利益保护信息与融资完成率的回归系数是否存在显著差异。首先,按照项目是否有收入划分为两组并进行回归,限于篇幅,具体回归结果省略;其次,执行组间系数差异检验,检验结果见表5。

由表5可知,风险提示在两种项目状态下的回归系数存在显著不同(p值为0.091),符合本文预期。风险防控与股权回购信息在两种状态下的回归系数并无显著差异(p值分别为0.925和0.113),说明这两类投资者利益保护信息在两种项目状态下均能够产生促进作用,符合本文的预期。退出渠道信息在两种状态下的回归系数无显著差异(p值为0.818),这与预期不符,本文将对此做进一步的分析。

(四)进一步分析:退出渠道信息披露质量与融资完成率实证分析

由上文结果可知,退出渠道信息与融资完成率无显著相关关系,说明退出渠道信息对投资者的吸引力不足。但对于投资者来说,是对退出渠道确实不关心还是另有原因呢?笔者发现,在众投邦平台众多项目中,不同融资方对其提供的退出渠道信息存在明显不同的说明,有的融资方对退出渠道的说明仅一笔带过,有的融资方对退出方式则进行了详细描述。所以是否因为在两种不同的信息说明方式下信息披露质量存在不同,使得退出渠道信息对投资者的信任感知产生了不同的影响,进而影响了项目融资完成率呢?

首先,对退出渠道信息进行整理、分类,根据融资方对退出渠道信息的不同描述就退出渠道变量做出新的定义:若融资方仅提到了投资者可以采取某些退出方式,如IPO、挂牌新三板,或者仅使用简单的概括性语言进行说明,没有披露对某退出方式的详细计划安排,也没有给投资者提供其他的链接或使用其他方式获得有关退出渠道信息的说明,那么本文认为融资方对退出方式信息的披露质量差,对投资者而言也是没有说服力和吸引力的,将退出渠道变量定义为0;若融资方具体披露了退出渠道信息,则将退出渠道变量定义为1。此时披露的退出渠道信息中至少应包含融资方已经为某种退出方式做了哪些准备工作、未来一段时间对退出工作的计划、对拟采用退出方式的优势分析和实现目标退出方式的可行性分析等内容。通过详细的信息披露,可使投资者看到较为清晰、明确的退出渠道。本文认为融资方对其退出渠道信息的披露质量高,对投资者也具备更强的吸引力。其次,就退出渠道的信息披露质量对融资完成率均值的影响是否存在显著差异并进行均值t检验,t检验的结果如表6。最后,本文对重新定义的退出渠道信息对融资完成率的影响进行多元回归估计,鉴于文章篇幅限制,具体回归结果省略。

[Exit1 样本量 FSR 均值 标准差 0 110 0.182 0. 042 1 12 1.084 0.183 均值t检验 -5.188***

][表6 退出渠道信息对融资完成率的影响差异性分析结果]

通过t检验与回归结果可知,在对退出渠道的不同描述方式下,由于信息披露质量的不同,使得退出渠道信息对融资完成率的影响存在差异,信息披露质量高,退出渠道信息与融资完成率显著正相关,反之亦然。

六、结论与建议

本文以众投邦平台项目作为研究样本,基于信任理论检验了投资者利益保护对融资完成率的影响。研究结果发现,投资者利益保护信息中风险提示与风险防控、股权回购信息能显著提高融资完成率,而退出渠道信息并没有显著提高融资完成率。此外,在是否产生收入两种项目状态下,风险提示信息对融资完成率的影响存在显著差异,说明投资者在关注风险提示信息时是看重项目所处的状态的。在尚未有收入的状态下,不确定性的增大使得投资者在进行投资时更加谨慎;而风险防控和股权回购信息在两种项目状态下对融资完成率影响的差异并不显著,说明投资者在关注这两类信息时并不看重项目所处的状态,这两类信息的披露能够体现融资方对投资者利益的保护,均会提高融资完成率。经过进一步检验,发现融资方对退出渠道信息的描述程度与方式不同,使得退出渠道信息对融资完成率的影响显著不同,即信息披露的质量影响了退出信息对融资完成率的影响。

根据以上研究结论,首先建议融资方从保护投资者利益角度出发,披露详细、有针对性的信息,给予投资者充分的信任感。其次根据所处的项目状态不同,融资方要根据自身情况做好信息披露工作以提高融资完成率。具体来说,需做到:(1)不论处于何种项目状态,均应披露风险提示与防控信息以及股权回購信息,增强投资者的信任感知。(2)在互联网非公开股权融资行业中,处于尚未产生收入状态的项目居多,不确定性较强。但是本文通过实证检验发现,风险控制与股权回购在不同项目状态下对融资完成率的影响无显著差异。所以,对于尚未产生收入的初创企业,虽然由于处于风险更大的项目状态这一情况增强了投资者的感知风险,但融资方可以通过做好风险防控以及股权回购信息的披露工作来加大对投资者利益的保障力度,提高融资完成率。(3)应提高信息披露质量。因为不同的语言描述方式、信息披露的详尽程度直接影响信息的有用性。

平台应该注意以下两点:(1)对融资方披露信息的真实性、全面性严格审核。同时注意识别融资方的虚假及夸张性信息披露,避免因审核不严格导致劣质甚至虚假项目进入平台。(2)平台可制定统一的信息披露标准,提高融资方信息披露的质量,尤其是对关键信息指标制定详细的披露标准,从而在一定程度上避免融资方采取含糊其辞的描述方式。

由于数据的可获得性,本文使用的样本数据量偏小,后续研究可扩大样本规模;本文仅针对融资方在融资阶段的信息披露对融资完成率的影响进行了实证检验,随着互联网非公开股权融资的发展,后续研究可针对项目融资绩效、股利分配政策等进行研究。

【参考文献】

[1] 姜付秀,支晓强,张敏.投资者利益保护与股权融资成本:以中国上市公司为例的研究[J].管理世界,2008(2):117-125.

[2] RALCHEVA A,ROOSENBOOM P.On the road to success in equity crowdfunding.[J/OL]. [2016-11-13]. https://ssrn.com/abstract=2727742.

[3] 宋加山,何苗颖,王利宏,等.互联网平台小微企业股权众筹完成率影响因素探究[J].科技进步与对策,2017, 34(23):92-99.

[4] LUKKARINEN A, TEICH J E, WALLENIUS H, et al. Success drivers of online equity crowdfunding campaigns[J].Decision Support Systems,2016(87):26-38.

[5] 郑海超,黄宇梦,王涛,等.创新项目股权众筹融资绩效的影响因素研究[J].中国软科学,2015(1):130-138.

[6] AHLERS G K C, CUMMING D J,GUNTHER C,et al. Signaling in equity crowdfunding[J].Entrepreneurship Theory and Practice,2015,39(4):955-980.

[7] 张长江,翁婷,赵成国.社会资本、股权出让与股权众筹融资绩效[J].会计之友,2018(16):10-15.

[8] BELLEFLAMME P,LAMBERT T,SCHWIENBACHER A.Crowdfunding:tapping the right crowd[J]. Journal of Business Venturing,2014(29):585-609.

[9] 吴喜雁,周建波.大众参与众筹投资决策影响因素分析[J].科技进步与对策,2015,32(24):12-16.

[10] 郭梦飞,赵敏.平台对互联网非公开股权融资影响的实证研究[J].武汉理工大学学报(信息与管理工程版),2016,38(6):740-743.

[11] 黄健青,刘雪霏,郑建明.众筹项目成功的关键因素:基于KIA与AON融资模式的实证研究[J].财贸经济,2015(9):74-84.

[12] AGRAWAL A,CATALINI C,GOLDFARB A. Are syndicates the killer app of equity crowdfunding?[J]. California Management Review,2014,58(2):111-125.

[13] MOLLICK E. The dynamics of crowdfunding: an exploratory study[J]. Journal of Business Venturing,2014, 29(1):1-16.

[14] 张宏婧,王洁.股权众筹平台的内部控制与外部监管:基于投资者保护视角的探讨[J].南方金融,2016(7):93-97.

[15] 黄健青,黄晓凤,殷国鹏.众筹项目融资成功的影响因素及预测模型研究[J].中国软科学,2017(7):91-100.

[16] 陈林,余明阳.股权众筹融资绩效影响因素的实证研究[J].山东农业大学学报(自然科学版),2016,47(4): 623-627.

[17] MAMONOV S, MALAGA R. Success factors in title III equity crowdfunding in the United States[J].Electronic Commerce Research and Application,2018(27):65-73.

[18] 刘刚,隗祖敏.互联网非公开股权融资影响因素研究:以筹道股权为例[J].上海金融,2017(2):59-66.

[19] DAS T K, TENG BING-SHENG. The risk-based view of trusts:a conceptual framework[J]. Journal of Businessand Psychology,2004,19(1):85-116.

[20] 尼可拉斯·卢曼.信任:一个社会复杂性的简化机制[M].瞿铁鹏,李强,译.上海:上海世纪出版集团,2005.

[21] KEE H W,KNOX R E. Conceptual and methodological considerations in the study of trust and suspicion[J].Journal of Conflict Resolution,1970(14):357-366.

[22] 周文.股權众筹融资再松绑的正当性分析[J].金融与经济,2016(2):70-75.

[23] 连玉君,廖俊平.如何检验分组回归后的组间系数差异[J].郑州航空工业管理学院学报,2017,35(6):97-109.