*ST巴士并购商誉形成及其后续计量问题研究

2019-06-03陈宇轩

陈宇轩

2019年1月4日,财政部下属的会计准则委员会在亚大会计组织第十届全体会议对“商誉及其减值”议题征求意见,大部分委员认为商誉后续处理应采用摊销办法。虽尚未定论,但商誉的隐藏风险值得关注,后续处理有待商榷。

A 股逐年上涨的巨额商誉隐藏着资本市场风险。截至2018年三季报,沪深两市商誉总额高达14484 亿元,同比增长15.18%,21 家公司商誉占资产比重高达50%以上。一旦减值,企业总资产将大大减少,利润降低,据不完全统计,2018年至少49 家公司在业绩预告中提示商誉减值风险。巨额商誉如同定时炸弹。

现行的商誉处理方法可能会扰乱资本市场信息质量。准则规定减值测试需每年进行,实际上很多企业要么不减值、要么一次计提巨额商誉减值。减值测试法在计提时间上存在滞后性,在减值数额上存在随意性,企业可通过并购时高估商誉、后续计量对商誉减值来操纵报表,目的是利润操纵与套现,如同骗局。

一、*ST巴士的并购商誉游戏

*ST巴士(002188)前身为嘉善嘉联电子厂,主要从事微电声元器件的研发生产销售,2007年在深交所中小板上市,上市后利润惨淡。企业于2015年以16.85 亿元收购巴士科技有限公司100%的股权,形成15.37 亿超大额商誉。企业更名为“巴士在线”,由通信电声器件研发生产企业转型为传媒互联网企业。根据年报,2015、2016年净利润大幅上涨,达到9338 万元。2017年末,由于子公司巴士科技应收账款大量逾期,业务停顿,后期经营存在重大不确定性,*ST 巴士对商誉全额计提减值准备,近16亿计入资产减值损失,数额是全年营收的近3 倍,公司营业利润大幅下降。2017年12月25日,巴士在线跌停,总市值下降接近7 亿元。多家基金和信托“踩雷”,遭受巨大损失。

*ST 巴士业绩大变脸的主要原因是计提巨额商誉减值。2015年并购形成了15.37 亿的超大额商誉,占净资产的76.9%,而企业在2015 和2016年没有计提减值,在2017年突然计提全额商誉减值准备。

二、*ST巴士的并购商誉是商誉吗

(一)不符合商誉本质,并购价格远高于正常值

从商誉的本质角度看,国内杨汝梅最早对商誉进行了定义: 凡是能使一家企业产生高于同业利润的资源皆可成为商誉。IFRS 3 在附录中将商誉定义为:企业合并中取得的、可以产生未来经济收益的、除单独可辨认的资产以外的其他资产。FASB 术语表对商誉的定义与之类似。因此,商誉在本质上是一项可以带来预期超额收益的长期资产。但是,我国准则没有直接定义商誉,而采用总计价账户观规定商誉计量方法:购买方对合并成本大于合并中取得的被购买方可辨认净资产公允价值份额的差额。其中,合并成本、可辨认净资产公允价值虽参考资产评估的结果,但在实务中有利益合谋的可能,并不公允。因此,实务中的商誉不能代表带来未来超额收益的资产的价值,只是一个可以操纵的“溢价容器”。

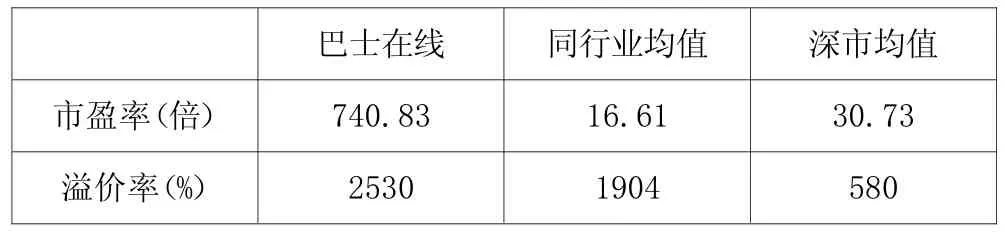

在*ST 巴士的案例中,对子公司的评估价并非真实价值,而是并购价格需要。根据中联资产评估集团出具的资产评估报告,巴士科技溢价达2530.32%,最终采用的收益法的评估值远超账面价值和资产基础法的评估价值,并且远高出当年证券市场估值均值和行业均值,且无合理解释。

表1 巴士科技估值结果对比

表2 2015年市盈率、溢价率横向对比

(二)业绩承诺不切实际,超高估值动机不纯

在收益法下,评估方以业绩承诺作为预期收益额的支撑,但是真实情况是业绩承诺几乎不可能实现。协议规定,未来三年巴士科技净利润不低于1 亿元、1.5 亿元和2 亿元,但是,巴士科技2012年净利润为0.12 亿,2013年净利润为0.24 亿,2014年净利润为0.64 亿,按照合理的评估方法,业绩承诺完成的可能性很小。预期收益额过于乐观,因此收益法得出的评估结论在很大程度上是被高估的。可以推测,上述结果是并购双方的蓄意谋划,一方面是被收购方巴士科技的股东为实现高价出售,“给出”不合理的高承诺,继而由评估师给出高估值,另一方面,虚高估值并购的背后是母公司大股东的“掏空”动机,通过高价收购巴士科技的劣质资产,巨额“商誉”虚增公司估值,达到操纵利润、粉饰财务报表的目的,但是损害了中小股东权益。

三、*ST巴士并购商誉在存续期减值了么

(一)业绩糟糕,商誉应当减值

巴士科技2016年净利润为1.3 亿,没有完成业绩承诺。且2016年会计师事务所出具的是保留意见,巴士科技2016年度为金视博华代理的品牌发布广告确认营业收入 7,407.16 万元 (2015年度:5,801.75 万元),若关联关系存在,则2016年实际净利润仅0.6 亿,远远低于承诺的业绩。

表3 巴士科技业绩承诺完成情况(依据财报,单位:万元)

根据并购商誉的经济含义,子公司盈利能力不如预期,超额收益的现值有所下降,并购商誉的公允价值低于合并日的公允价值,应当减值。但巴士在线没有计提资产减值准备,也没有披露关于商誉不减值的有说服力的信息,商誉依然保持15.37 亿。

(二)持股人操纵盈余,减持套现

2017年巴士在线突然计提全额的商誉减值准备。通过上文的分析可知,商誉减值并非突然,且高管对企业的真实状况有所知晓。高管王献蜀持有99%股权的中麦控股是巴士在线的第二大股东,根据2017年第三季度报告,中麦控股减持290.6 万股,套现至少6683 万元,中麦控股还涉及民间借贷诉讼,而王献蜀在套现之后逃之夭夭。在2017年末突然计提全额的商誉减值准备有递延减值时间的嫌疑,高管有操纵股价、从破灭的商誉泡沫中套利的动机。

由此观之,从一开始,并购溢价就不是符合经济本质的商誉,而是资本运作甚至是作假行为。企业利用不可能完成的虚高业绩承诺抬高并购价,利用巨额商誉抬高股价;在后续计量时,企业实际价值缩水,业绩承诺未完成,心知肚明的高管钻商誉减值测试的漏洞递延减值时间,趁高股价时减持套现,逃之夭夭;而没有得到风险提示的中小股东在巨额商誉骤减、股价暴跌后,沦为商誉“骗局”的受害者。

四、*ST巴士并购商誉后续计量的经济后果比较

以五年为摊销年限,对该公司的商誉进行摊销可以得到如下结果:

表4 摊销法和减值测试法下的净商誉、盈利能力比较

资产方面,在商誉净值上,摊销法每年都强制摊销,因此净商誉逐年减少,符合合并收益逐年递减的实际,而减值测试法下净商誉在2017年前没有变动,维持合并时的数额,不符实际。因此摊销法能及时且恰当地展现合并带来的超额收益缓慢消逝的情况。

盈利能力方面,摊销法一定程度上平滑了公司的利润,将亏损分摊至各个年度上,企业从2014 到2017公司的利润总额和资产报酬率都是负值,连年的亏损可以引起信息使用者的强烈注意,让投资者和其他利益相关者很及时地发现巴士在线的并购存在问题,另外企业将因此面临退市风险,从而压缩了高管对利润的操纵空间,抑制不良动机;减值测试法下企业的合并利润在2015年和2016年都较高,利润和资产报酬率迅速增长,会给外界传达错误的信息,掩盖失败并购的事实,在会计信息上有失公允。

综上所述,对于*ST 巴士,摊销法在经济后果上更符合企业的实际情况,可以为会计信息的使用者提供更高质量的会计信息。

五、如何完善准则

(一)确认:严格按照商誉本质,缩减商誉泡沫

按照国际会计准则的定义,并购商誉是企业合并中不可单独辨认和确认的、可产生未来经济收益的资产,因此并购溢价中只有可产生超额收益的部分需资本化为商誉。实务中,国际准则和中国现行准则在商誉的确认和初始计量均采用合并成本减去可辨认净资产的做法,但是不切实际的过高业绩承诺并不能给企业带来超额收益,却提高了合并成本,导致A 股商誉被大大高估。因此,在商誉的确认时应当剥离这些不能产生超额收益的并购溢价,从而达到缩减商誉泡沫、减少巨额商誉减值风险的目的。

(二)后续计量:采取减值测试法和摊销法并行的做法

减值测试法是国际趋势,但是,从理论角度看,根据实证研究,我国A 股上市公司的当期新增合并商誉不能在长期优化企业的绩效,积极影响是短期的,商誉不符实质,沦为价差容器;从实务角度看,我国会计信息失真严重,类似于上述案例利用商誉的减值测试操纵利润、隐藏利益输送的行为层出不穷。因此采用摊销法更能反映企业的真实情况。建议只有对于内部控制质量高、符合商誉本质的并购溢价,才能继续采用减值测试法,而且减值时需严格按照测试的结果计提商誉减值准备,在财报上需充分披露减值测试的过程和相关数据;对于内部控制质量低、没有能力定量披露证明商誉的减值测试合理性的企业,应当采用在有效年限摊销的做法,从而抑制企业操纵盈余的动机,保护中小股东利益。

(三)披露:提高披露要求,注重定量披露和定性披露相结合

目前对于商誉的披露要求较低,很多企业(如*ST 巴士)年度报告中对商誉形成的过程只使用套话,计提准备时披露的信息也相当有限,掩盖企业真实动机。建议准则在修改后要求企业对于高于平均收购溢价的并购事件详细披露其收购方案,在财报中定量披露收购日商誉的计算过程,在后续年度,若采用减值测试法必须披露导致减值的事实、减值数额、确定商誉公允价值的方法;若采用摊销法必须披露确定摊销年限的依据,提高会计信息质量。