我国乙二醇的供需现状及市场分析

2019-05-30谭捷

谭 捷

(中国石油化工股份有限公司茂名分公司,广东 茂名 525011)

乙二醇是以石脑油或者以煤、天然气或者甲醇为原料制备的一种重要有机化工原料,主要用于生产聚对苯二甲酸乙二醇酯、防冻剂、不饱和聚酯树脂、润滑剂、增塑剂、非离子表面活性剂以及炸药等,应用广泛[1]。

1 生产现状

随着我国聚酯行业的不断发展以及煤化工制备乙二醇生产技术的不断进步,近两年,先后有多家企业新建或者扩建了乙二醇生产装置。2017年内蒙古鄂尔多斯新航能源有限公司、山西阳煤化工有限责任公司、山东久泰能源科技有限公司的生产装置建成投产,新增生产能力1 200 kt/a;2018年中海-壳牌石油化工有限公司、山东利华益维远化工有限公司、贵州黔希煤化公司、内蒙古易高煤化科技有限公司、安徽中盐红四方股份有限公司以及新疆天盈石油化工股份有限公司的生产装置建成投产,新增生产能力2 090 kt/a,除了中海-壳牌石油化工有限公司采用石脑油原料之外,其他均采用煤基合成气为原料制备乙二醇。截止到2018年12月底,我国乙二醇的生产能力达到10 723 kt/a。

经过多年的发展,目前我国乙二醇行业具有以下特点:

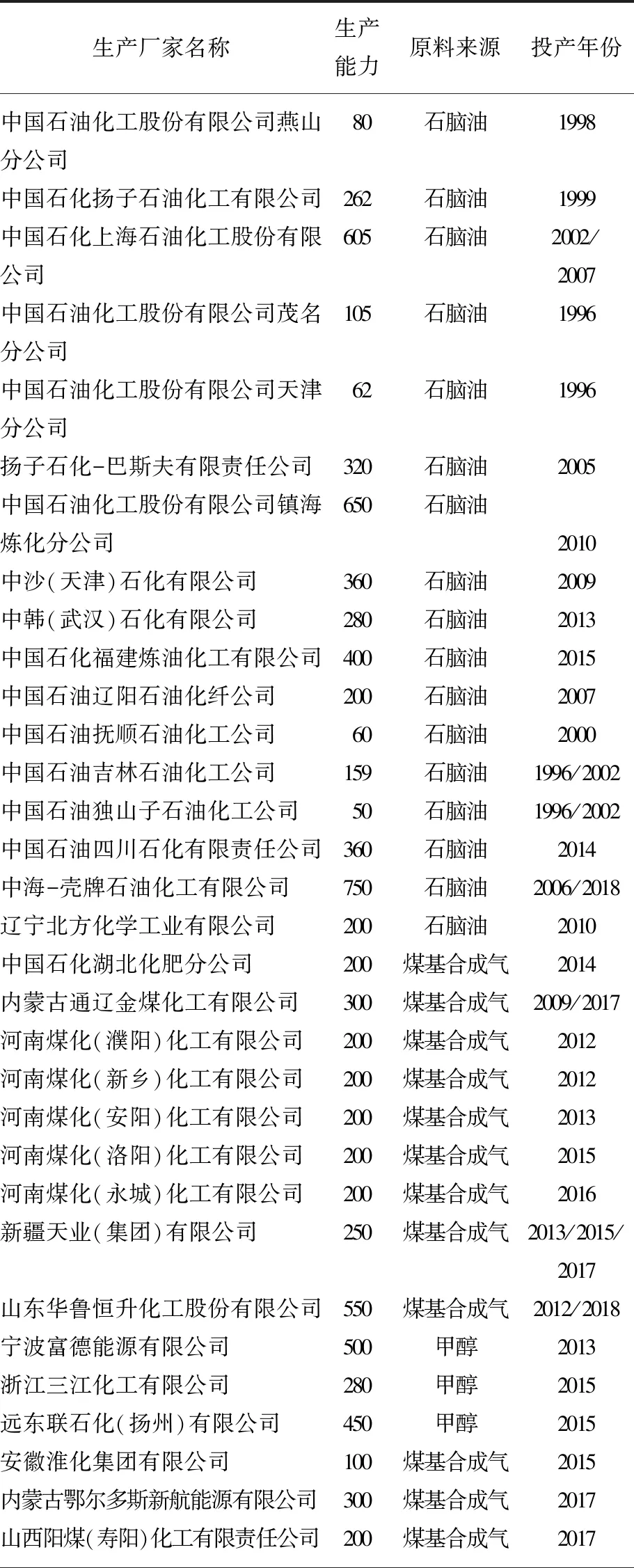

(1)原料来源多元化,其中煤化工制备乙二醇发展迅速。以前,我国乙二醇生产原料乙烯全部来自石油裂解和催化裂化,自2009年我国第一套煤化工制备乙二醇装置投产以来,原料来源逐渐多样化,除了石脑油之外,还有煤基合成气和甲醇。2013年我国煤制乙二醇的生产能力只有1 350 kt/a,约占总生产能力的26.69%;2018年增加到4 590 kt/a,约占总生产能力的42.81%,2013—2018年的年均增长率高达27.73%。生产能力主要集中在河南煤化化工有限公司、山西阳煤化工有限责任公司、山东华鲁恒升化工股份有限公司等企业。其中河南煤化化工有限公司是最大的煤化工乙二醇生产厂家,生产能力为1 000 kt/a,约占煤化工乙二醇总生产能力的21.79%;其次是山西阳煤化工有限责任公司,生产能力为600 kt/a,约占煤化工乙二醇总生产能力的12.12%。相对而言,以石脑油乙烯原料生产乙二醇的生产能力虽然还是我国乙二醇生产的主要原料来源,但占总生产能力的比例却在不断下降。2013年以石脑油为原料的乙二醇生产能力为3 708 kt/a,约占总生产能力的73.31%;2018年的生产能力为4 903 kt/a,占总生产能力的比例下降到约45.72%,2013—2018年的年均增长率只有约5.75%。生产装置主要集中在中国石化和中国石油以及中海油等国家大型企业之中,其中2018年中国石化的生产能力为3 124 kt/a,约占石脑油乙烯原料乙二醇生产能力的63.72%;中国石油的生产能力为829 kt/a,约占石脑油乙烯原料乙二醇生产能力的16.91%。此外,2018年采用甲醇为原料的生产能力为1 230 kt/a,约占总生产能力的11.47%。2018年我国乙二醇的主要生产厂家情况见表1所示。

表1 2018年我国乙二醇主要生产厂家情况 kt/a

续表1 kt/a

(2)投资主体多元化。近几年,由于外资以及民营资本的介入,打破了我国乙二醇产业国营企业的垄断,形成了以国营以及民营等多种生产主体的共同发展的格局。其中中国石化和中国石油的生产能力增长幅度较小,占总生产能力的比例也不断下降。中国石化的生产能力由2013年的2 739 kt/a增加到2018年的3 324 kt/a,占总生产能力的比例由2013年的53.10%下降到2018年的31.00%。中国石油2013年的生产能力为469 kt/a,约占总生产能力的9.09%;2018年的生产能力为829 kt/a,约占总生产能力的7.73%;2013年其他企业的生产能力为1 600 kt/a,占总生产能力的31.02%,2018年生产能力增加到5 820 kt/a,约占总生产能力的54.28%。中海-壳牌石油化工有限公司是最大的乙二醇生产企业,2018年的生产能力为750 kt/a,约占总生产能力的6.99%;其次是中国石油化工股份有限公司镇海炼化分公司,2018年的生产能力为650 kt/a,约占总生产能力的6.06%。

(3)产能分布正在逐渐发生变化。近几年,我国乙二醇的生产能力分布发生了较大的变化。随着煤化工乙二醇装置的陆续建成投产,使得我国煤资源较为丰富的内蒙古、河南、山西以及新疆等地的乙二醇生产能力增长迅速。2013年华东地区(包括江苏省、上海市、山东省、浙江省和安徽省)的生产能力为2 367 kt/a,约占总生产能力的45.89%;2018年的生产能力为4 317 kt/a,占总生产能力的比例下降为40.26%。2013年华南地区(包括福建省和广东省)的生产能力为450 kt/a,约占总生产能力的8.72%;2018年生产能力增加到1 255 kt/a,占总生产能力的比例增加到11.70%。2013年华中地区(包括湖北省和河南省)的生产能力为880 kt/a,约占总生产能力的17.06%;2018年生产能力为1 480 kt/a,约占总生产能力的13.80%。2013年华北地区(北京市、天津市、山西省和内蒙古)的生产能力为742 kt/a,约占总生产能力的14.39%;2018年生产能力增加到1 942 kt/a,占总生产能力的比例增加到18.11%。2013年东北地区(包括辽宁省)的生产能力为619 kt/a,约占总生产能力的12.00%;2018年生产能力保持不变,约占总生产5.77%。2013年,西南地区(包括四川省和贵州省)没有乙二醇生产装置,2018年生产能力达到660 kt/a,约占总生产能力的6.15%。2013年,西北地区(包括新疆)的生产能力为100 kt/a,约占总生产能力的1.94%;2018年生产能力为450 kt/a,约占总生产能力的4.20%。浙江省是目前我国乙二醇最大的生产省份,2018年的生产能力为1 430 kt/a,约占总生产能力的13.34%;其次是江苏省,2018年的生产能力为1 032 kt/a,约占总生产能力的9.62%。我国石脑油原料乙二醇生产装置主要集中在华东地区,2018年的生产能力为1 837 kt/a,约占石脑油原料乙二醇总生产能力的37.47%。广东省是最大的石脑油原料乙二醇生产省市,2018年的生产能力为855 kt/a,约占石脑油原料总生产能力的17.44%。我国煤基合成气原料乙二醇生产装置主要集中在华北地区,2018年的生产能力为1 440 kt/a,约占煤基合成气原料乙二醇总生产能力的31.37%,其中河南省是最大的生产地区,生产能力为1 000 kt/a,约占煤化工总生产能力的21.79%。

(4)生产技术是国产技术与引进技术相结合,石脑油原料路线、煤化工路线和甲醇路线并存。其中石脑油原料的生产装置均为引进技术,如中国石油化工股份有限公司石化分公司采用科学设计(SD)公司技术,四川石油有限责任公司采用壳牌(Shell)公司技术,中国石油化工股份有限公司镇海炼化分公司采用陶氏(Dow)化学公司技术。而煤化工生产装置所用生产工艺技术主要是国产技术,如安徽淮化集团有限公司采用上海浦景化工技术股份有限公司煤制乙二醇技术,通辽金煤化工有限公司采用中科院福建物构所技术,山西阳煤(深州)化工有限责任公司采用中国五环工程有限公司、华烁科技股份有限公司(湖北省化学研究院)、鹤壁宝马(集团)实业有限公司联合开发的WHB煤制聚合级乙二醇技术,新疆天业集团有限公司采用日本宇部兴产株式会社技术。

2 乙二醇装置新建或者扩建情况

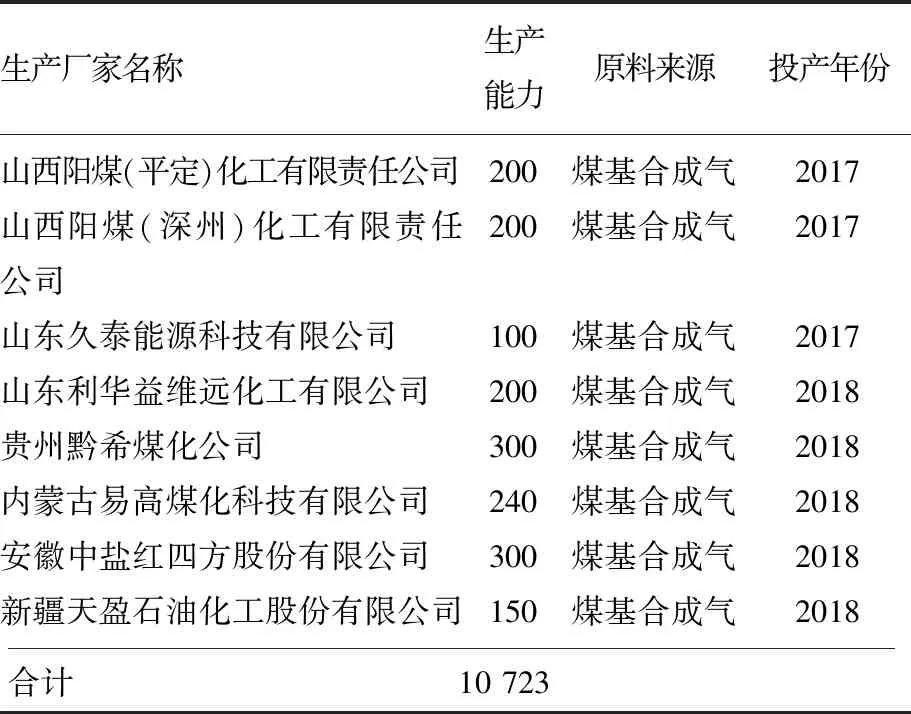

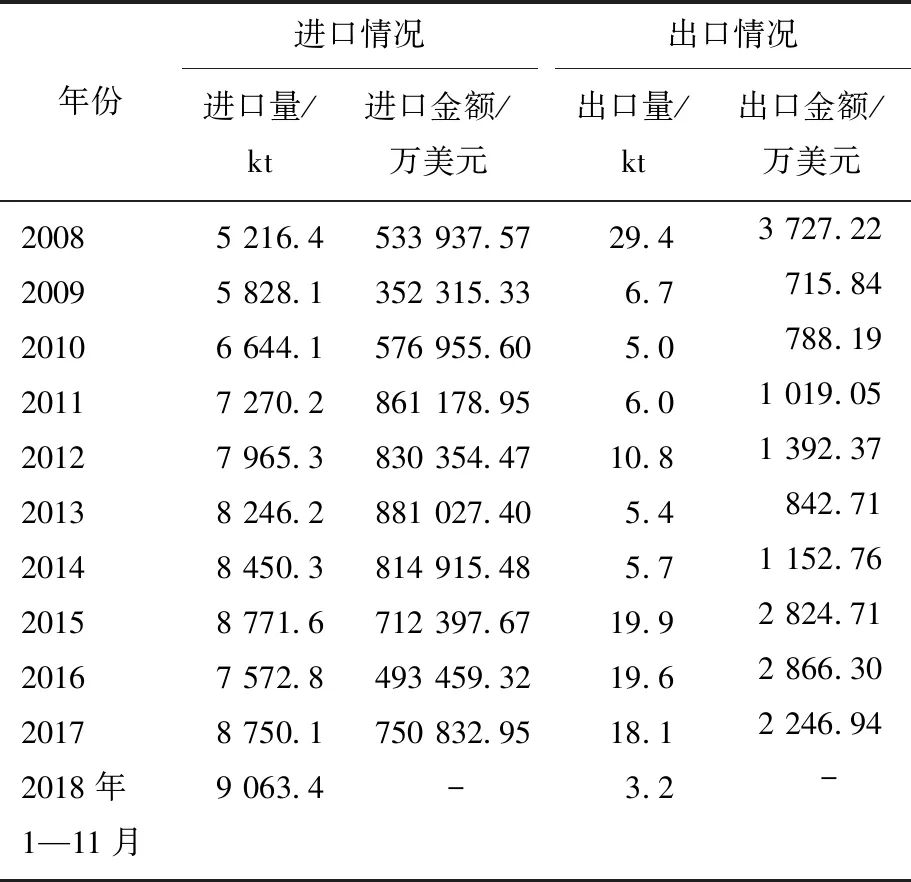

目前,我国乙二醇的供应缺口较大,而我国煤多油少的分布特点使得煤制乙二醇具备较好的成本优势且原料供应充裕,因此未来仍有陕煤集团榆林化学有限责任公司、陕西榆林能源集团有限公司、内蒙古久泰新材料有限公司、兖矿集团内蒙古荣信化工有限公司、内蒙古辉腾能源化工有限公司以及新疆天业集团有限公司等企业计划采用煤基合成气原料新建或者扩建乙二醇生产装置。此外,包括浙江石油化工有限公司、恒力石化股份有限公司、中科炼化有限公司、福建古雷石化有限公司、中安联合煤化有限责任公司以及陕西煤化等大型一体化项目也都将乙二醇装置列入计划中,这些大型项目受资金和政策的支撑,在产能规模上更上新的台阶,部分乙二醇单套产能达到900 kt/a,此外,由于聚酯涤纶行业竞争激烈,向上游产业延伸已成为行业趋势。因此,如浙江桐昆集团股份有限公司、恒力石化(大连)有限公司之外等企业也计划为自己下游装置配套新建乙二醇生产装置。未来几年内,国内乙二醇产能将迎来大爆发,项目规模有走向大型化趋势,上下游产业链联系更加紧密。石脑油原料乙二醇和煤基合成气原料乙二醇生产装置也将形成齐头并进、相互竞争的格局。如果这些装置均能按照计划实施,预计到2023年,我国乙二醇的生产能力将达到24 000 kt/a。2019—2023年我国乙二醇装置新建或者扩建情况见表2。

表2 2019—2023年我国乙二醇装置新建或者扩建情况 kt/a

续表2 kt/a

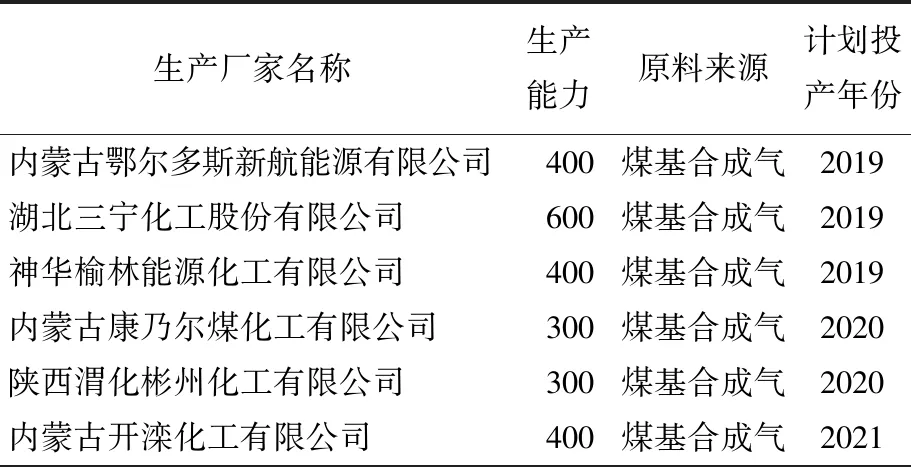

3 进出口情况

由于我国乙二醇的生产能力和产量均不能满足国内实际需求,每年都要大量进口。根据海关统计,2005年我国乙二醇的进口量为4 000.3 kt,2012年为7 965.3 kt,同比增长约9.56%,此后进口量稳步增长。2016年由于需求量减少,导致进口量出现减少,为7 572.8 kt,同比减少约13.67%。2017年由于国内产量增加有限,下游需求提升等因素影响,进口量又大幅度增加到8 750.1 kt,同比增长约15.55%。2018年1—11月进口量为9 063.4 kt,同比2017年同期增长约14.04%。在进口的同时,我国乙二醇也有少量出口。2005年的出口量为12.3 kt,2012年为10.8 kt,2017年为18.1 kt,同比减少约7.65%。2018年1—11月出口量为3.2 kt,同比2017年同期同比下降82.02%。2008—2018年我国乙二醇的进出口情况见表3所示。

我国乙二醇主要进口来自沙特阿拉伯、中国台湾省、加拿大、新加坡和韩国等国家或地区,2017年来自这5个国家或地区的进口量合计达到7 150.9 kt约占总进口量的81.72%,同比增长约11.34%。其中沙特阿拉伯是最大的进口来源国家,2017年的进口量为3 878.8 kt,约占总进口量的44.33%,同比增长约11.97%。

表3 2008—2018年我国乙二醇的进出口情况

近几年,我国来自阿联酋的乙二醇进口量变化较大,2013年的进口量只有101.3 kt,约占总进口量的1.23%;2017年达到432.8 kt,约占总进口量的4.95%,同比增长约347.57%。

2013年,来自美国的乙二醇进口量为63.9 kt,约占总进口量的 0.77%;2017年进口量为182.7 kt,约占总进口量的2.09%,同比增长约269.84%。2019年1月1日起我国对来自美国的乙二醇进口税率将提高到30.5%,预计今后来自美国的货源可能会有所降低,但由于其所占比例小,因此对我国乙二醇总体进口格局不会有改变。2103—2017年我国乙二醇的主要进口来源国家或地区情况见表4所示。

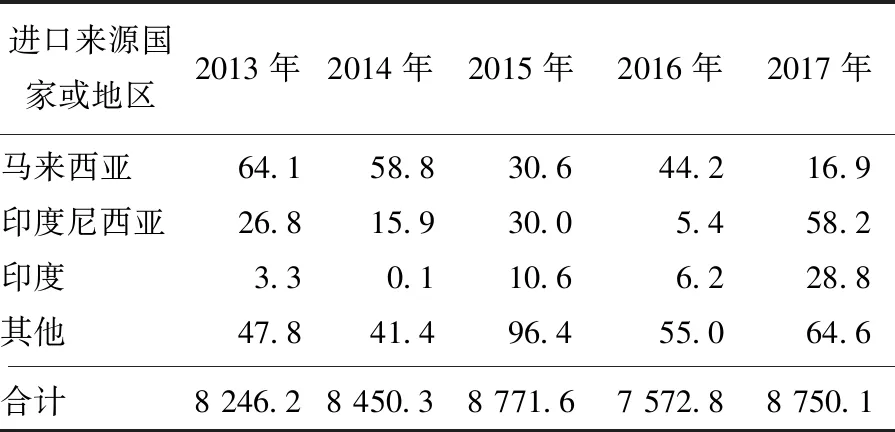

表4 2013—2017年我国乙二醇主要进口来源国家或地区情况 kt

续表4 kt

4 消费现状及发展前景

近年来,随着我国聚酯工业的稳步发展,我国乙二醇的消费量也不断增加。2008年我国乙二醇的表观消费量为7 055.0 kt;2012年增加到1 109.5 kt,同比增长约8.76%;2017年的表观消费量达到14 532.0 kt,同比增长约11.33%;2018年的表观消费量约为16 000.0 kt,同比增长约10.10%。相应产品自给率2008年为26.48%,2012年为28.40%,2017年为39.91%,2018年为41.72%。2008—2018年我国乙二醇的供需情况见表5所示。

表5 2008—2018我国乙二醇的供需情况

聚酯是我国乙二醇的主要消费领域,约占总消费量的93.0%,另外约7.0%用于生产防冻剂、黏合剂、表面活性剂以及聚酯多元醇等。由于受到国家产业调整、经济发展速度放缓。环保法规更加严厉以及前几年发展速度过快等因素的影响,我国聚酯行业的生产能力已经出现相对过剩的发展态势。另外,由于受到人民币升值、出口退税率的调整以及世界经济发展速度放缓等的影响,我国纺织品的出口增长幅度有限,对乙二醇的需求量虽然仍将不断增长,但增长幅度将放缓。另外一个方面,随着我国汽车工业的发展和汽车保有量的不断增加,乙二醇在防冻液上的应用量将会有所增长。由此可见,今后几年,我国乙二醇的需求量仍将稳步增长,预计2023年需求量将达到21 000~215 00 kt。

5 市场价格

近几年,由于受原油价格、煤炭价格波动以及下游聚酯需求等因素影响,我国乙二醇市场价格波动较大。2014年市场平均价格为7 097元/t,最高价格为1月的7 680元/t,最低为12月的6 220元/t。2015年市场平均价格下降到6 048元/t,同比下降约14.78%,其中最高价格为5月的7 370元/t,最低为12月的4 430元/t。2016年市场平均价格继续下降为5 429元/t,同比下降约10.23%,其中最高价格为12月的7 490元/t,最低为1月的4 510元/t。2017年市场价格又出现反弹,全年平均价格为7 025元/t,同比增长约29.40%,其中最高价格为1月的7 790元/t,最低为4月的5 850元/t。进入2018年,市场继续保持2017年年底的较高价位,1月市场价格达到8 020元/t,为近5年来的最高价格。此后价格开始回落,7月的市场价格为7 100元/t,10月之后,市场价格出现回落,12月市场价格下降为6 200元/t。预计未来一段时期内,由于受下游需求疲软、原材料价格处于相对较低价位等因素的影响,我国乙二醇的市场价格仍将维持目前较低价格运行,但波动幅度不会太大。

6 结语

(1)未来煤化工将是我国乙二醇供需增长的关键,其发展的状况将对未来我国乙二醇及其相关行业的发展起重要作用。因此,煤化工生产能力的提升能否带动我国乙二醇产量的同步增长仍值得关注。我国煤制备乙二醇经过这几年的发展,工艺成熟度大大提升,行业整体的开工负荷也有很大程度的改善,后期对国内市场的货源供应能力将得到提升,但距离一体化装置长周期、高负荷稳定运转的情况还有一定的差距。特别是当前国内环保政策日益严格的大环境下,如何进一步提高节能节水和环保水平,降低“三废”处理的成本等问题,将成为煤制乙二醇等现代煤化工产业发展需要重点研究的问题。此外,我国实施碳交易或开征环保税已是大势所趋,这也将影响煤制乙二醇的整体竞争力。在煤制乙二醇的生产过程中,副产品占有较大比例,对整个生产成本影响也较大。在严格控制好副产品产出的同时,要合理利用好副产品及延伸产业链和资源化综合利用,以提高企业的整体竞争实力。此外,新上煤化工装置需要慎重,应该全面合理规划原料和市场销售等方面的情况,减少盲目性。对于石油乙烯法乙二醇装置而言,由于大多为引进技术,今后的重点是要加快新型催化剂和工艺技术的研究,提高装置的利用率,降低生产成本,提高企业的整体竞争力。

(2)虽然我国乙二醇的生产能力不断增加,但由于我国煤化工乙二醇装置生产能力所占比例越来越大,而煤化工所产乙二醇的质量还无法满足下游聚酯,尤其是部分涤纶长丝生产的需求,也无法完全满足出口聚酯纤维产品的需求,因此,我国乙二醇市场供需的缺口短期内仍将继续存在。虽然未来的进口依存度会有所下降,但幅度不会太大,我国仍将会从韩国、沙特阿拉伯等国家进口一定数量的乙二醇,届时乙二醇的市场竞争将会更加激烈。