离岸人民币信息溢出效应研究

——基于贝叶斯图解模型

2019-05-26尹力博马惜缘

尹力博,马惜缘

1 中央财经大学 金融学院,北京 100081

2 清华大学 五道口金融学院,北京 100083

引言

伴随着中国成为世界第二大经济体和全球最大的贸易国,境外市场对人民币的需求愈发旺盛,人民币国际化已成为重要的国家战略之一。而离岸人民币作为人民币国际化战略的重要组成部分,有力推动了人民币的跨境使用和流通,在国际货币体系中的地位日益凸显。自2009年跨境结算试点实施以来,人民币离岸市场在近十年间迅速成长。2015年10月,人民币跨境支付系统一期成功上线,提高了离岸人民币的境外流动性和接受认可度。2016年10月,人民币正式加入IMF特别提款权货币篮子,为离岸市场提供了更广阔的发展机遇和空间。2017年,“一带一路”建设工作取得明显成效,人民币在双边交易中的使用份额提升,“货币锚”职能逐渐体现。2018年初,人民币跨境支付系统二期顺利投产试运行,可为欧洲、非洲、美洲等全球各地区提供24小时对外服务,成为中国实施“走出去”战略的重要支撑。近年来,随着人民币国际化进程的推进,中国与许多国家都在积极合作,开展人民币清算银行及交易中心的建设,离岸人民币的交易规模也逐渐跻身前列。国际清算银行2013年4月至2016年4月3年的数据显示,人民币是全球外汇市场交易最活跃的币种之一,其全球份额从2.2%上升至4%,英国和中国香港清算行的人民币外汇交易量分别高达1.1万亿和6 000亿美元以上。由此可见,在金融全球化的进程中,离岸市场的发展与人民币国际化战略相辅相成、同步推进,离岸人民币在整个货币体系中扮演着举足轻重的角色。

基于离岸市场的迅速发展,各类学术探讨层出不穷。仅货币影响力方面便引出了诸多问题,如离岸人民币在全球范围或特定区域内是否具有一定的引导作用及其影响对象,信息传递效应是否呈现时变特征及其所蕴含的定价信息,离岸人民币市场的发展与人民币国际化进程的推进的内在关联,等等。本研究旨在对这些问题进行深入探讨和验证。在当前人民币国际化的大背景下,研究离岸人民币在全球范围内的影响程度及变化趋势,有利于从定量角度认识离岸人民币的国际影响力和区域影响力,进而为人民币国际化战略的正确制定、人民币离岸市场的后续建设提供经验证据和政策依据。另外,“一带一路”倡议的提出和顺利推进为中国扩展周边贸易创造了条件和机遇,考察离岸人民币与“一带一路”沿线国家货币的相互作用关系,有助于深入探究中国与“一带一路”沿线区域整体贸易的平衡关系,对推动人民币区域化和国际化具有重要的参考价值。

1相关研究评述

关于货币之间作用关系的研究,普遍应用的研究范式来自于FRANKEL et al.[1]的研究。他们通过建立“隐形货币篮子”对东亚地区部分国家的货币数据分析发现,美元的“货币锚”效应非常明显,从而证明东亚地区是事实上的美元区。MCKINNON et al.[2]及其后续研究在其基础上加以改进,逐渐为货币影响力研究提供新的结论和依据。随着研究逐渐丰富,研究角度也越来越多元化,其中信息溢出效应成为测量货币影响力的重要视角之一。一种货币是否起到主导作用可以根据溢出/溢回效应综合判定,这为货币影响力的定位提供了更清晰、简明的量化方式。虽然近年来国内外学者进行了大量富有成效的研究,但不断变化的货币市场显然对时效性有着更高且持续的需求。表1列出有关货币溢出效应的部分研究。

从货币种类看,早期研究[22]多以美元和欧元作为研究对象。KITAMURA[18]基于广义GARCH模型检验欧元、英镑和瑞士法郎之间的日内依赖和波动溢出效应,发现欧元的引入使各国货币的联动性有所加强。类似的结论也被BOERO et al.[19]和ANTONAKAKIS[20]所证实。随着人民币逐渐走上国际舞台,来自学术界的关注和探讨不断增加[23]。COLAVECCHIO et al.[24]对人民币在东亚地区的波动溢出效应进行分析发现,人民币无本金交割远期(NDF)是亚洲货币市场的驱动因素,其影响幅度与金融一体化有关;KEDDAD[6]借助马尔可夫时变模型,发现人民币在东亚国家货币联动的框架中起到过渡变量的作用,其升值或贬值皆对其他货币产生不同程度的影响。这些研究虽然已经表明人民币在特定区域内能够起到重要作用,但基于离岸人民币的研究较为有限,而且研究的货币对象大多局限于亚洲市场。作为人民币境外业务发展的重要载体,离岸人民币与国际货币市场的联系更为紧密,在人民币国际化进程中扮演着重要角色。基于此,本研究尝试对离岸人民币影响力展开深入研究。

从影响力范围看,有些研究倾向于以所研究货币的周边地区为限[12],有些研究则设定在地理位置分散但货币国际影响力较强的典型国家之间[25]。就人民币而言,目前研究主要集中在东亚地区[26],且大多都得出了显著的正面结果。然而将影响力范围扩展到全球领域,王有鑫等[16]给出了不同的结论,他们认为自20世纪末以来人民币仍然受制于其他货币,但汇率制定自主性在提高,尤其是溢回效应指数明显下降。由此可见,关于人民币在全球范围内的影响力有待进一步探讨。此外,随着“一带一路”倡议的推进,人民币在沿线区域的普及度和认可度大大提高,已有部分研究就此区域对人民币的影响进行探索[27]。蔡彤娟等[13]研究发现,人民币汇率波动对所选取国家的货币具有显著的均值溢出效应,但是这种区域辐射能力十分有限。鉴于此,有必要对离岸人民币在“一带一路”沿线区域的影响力进一步研究,这将对中国加强海外合作、发展离岸市场提供有利的参考价值。

在溢出效应研究领域,很多学者多以VAR模型为基础并加以改进,或是引入参数的时变特征,或是在估计上提高精准度。目前,马尔可夫机制转换模型[28]、DCC-GARCH[29]和BEKK-MVGARCH[10]等模型较为流行。但由于其动态性质,较多的估计系数仍然导致过度参数化问题,从而造成一定偏差。本研究应用的贝叶斯图解(BGVAR)模型在传统回归模型的基础上,引入贝叶斯方法和图方法加以优化。一方面,贝叶斯方法通过对关系矩阵设定先验分布,有效降低未知参数的识别误差,减少过度参数化问题并提高识别效率;另一方面,通过有向线段与边集合,图方法可以将变量之间复杂的因果关系清晰地表达出来,从而使因果结构矩阵在贝叶斯的帮助下更准确地呈现。经AHELEGBEY et al.[30]验证,贝叶斯图解模型对于回归系数识别的精准度明显高于传统模型,所测变量之间的关系特征也更贴近实际情况,这为本研究结果的可靠性提供了有力支持。

表1 相关研究举例Table 1 Review of Related Literature

2数据说明

本研究选取世界主流货币作为样本范围,考察离岸人民币在全球范围内的影响力。这些主流货币包括澳元(AUD)、欧元(EUR)、新西兰元(NZD)、新加坡元(SGD)、英镑(GBP)、加元(CAD)、日元(JPY)、挪威克朗(NOK)、瑞典克朗(SEK)、南非兰特(ZAR)和瑞郎(CHF)。此外,为研究离岸人民币在“一带一路”倡议颁布后与沿线国家货币的联动关系,本研究也选取了部分“一带一路”沿线国家的货币作为样本范围。根据《“一带一路”贸易合作大数据报告(2018)》统计,2017年中国与“一带一路”国家贸易额前10位的国家及其货币分别为马来西亚(林吉特MYR)、泰国(泰铢THB)、新加坡(新加坡元SGD)、俄罗斯(卢布RUB)、越南(越南盾VND)、印度尼西亚(印尼盾IDR)、沙特阿拉伯(里瑞尔SAR)、阿联酋(迪拉姆AED)、菲律宾(比索PHP)和印度(卢比INR)。特殊的,新加坡元既属于主流货币,也属于“一带一路”贸易额前10位国家货币。密切的贸易往来是货币关系加强的主要原因[31],考察离岸人民币与主要贸易伙伴国货币之间的关系,有利于对离岸人民币区域性影响力进行深入探讨。所有汇率数据均取自Wind数据库,部分空缺数据由英为财情数据库(www.investing.com)加以补充。

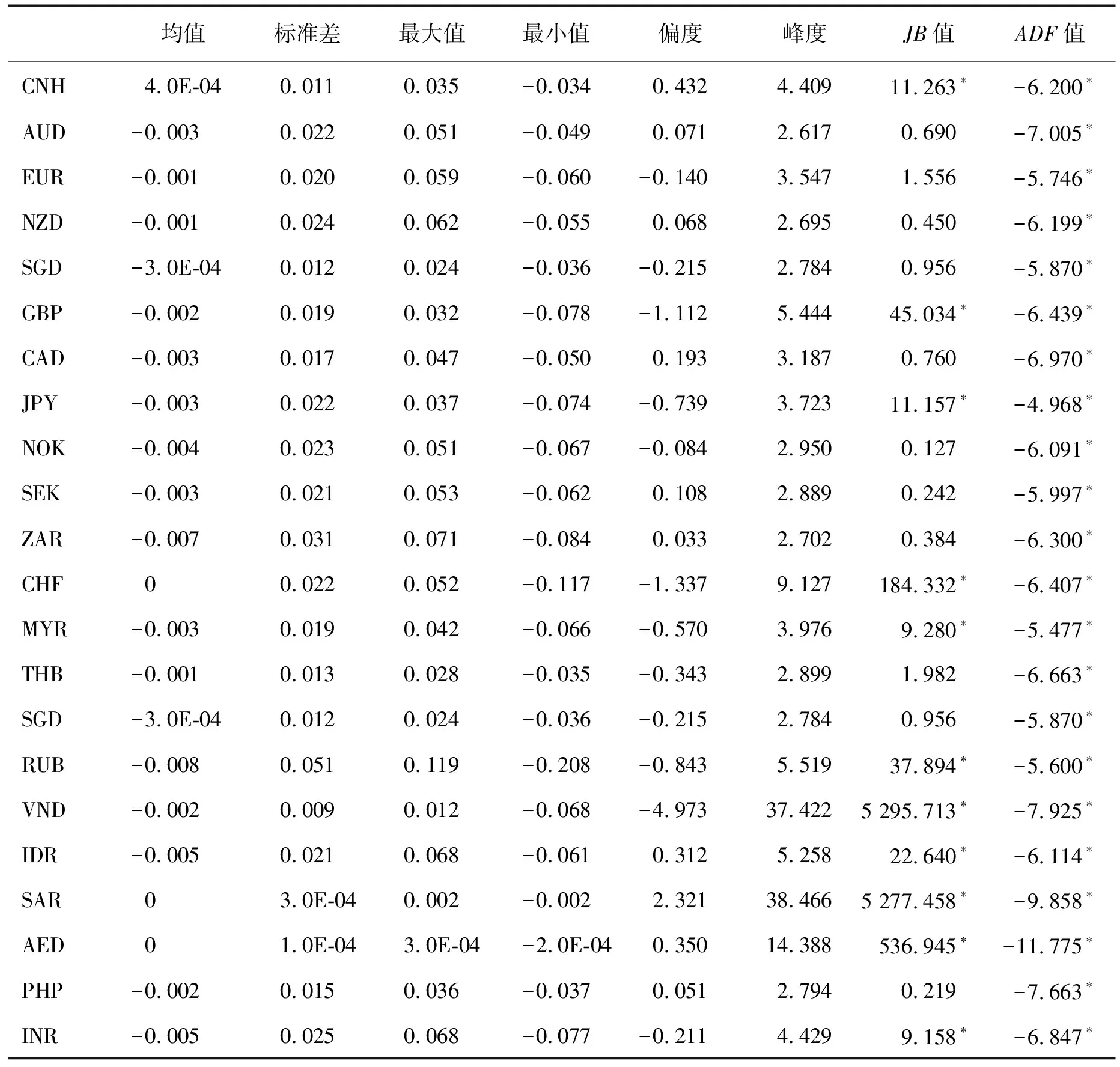

2010年7月,离岸人民币兑美元即期汇率定盘价的确立,使离岸人民币的市场效力逐渐增强。因此,本研究选取2010年9月至2018年12月的月度汇率数据作为研究对象。表2给出各汇率数据经过对数差分处理后的描述性统计结果,多数汇率变动率具有尖峰厚尾的特征,不服从正态分布。此外,各数据皆序列平稳。

表2 描述性统计结果Table 2 Results for Descriptive Statistics

注:*为在0.010的显著性水平上Jarque-Bera检验或ADF检验拒绝原假设。

3模型设定

本研究采用AHELEGBEY et al.[30]提出的贝叶斯图解模型构建依赖指数,测量货币之间的信息传递效应。该模型以结构VAR模型为基础,运用贝叶斯思想和图方法加以优化。在识别领域,已有研究多是根据经济理论对变量之间的关系系数施加人为的约束限制,这种基于经验的约束限制具有不可信和主观性问题[32],引起诸多学者对此方法的批判和修正[33]。20世纪80年代初,贝叶斯方法得以充分发展,经证明比传统频率学派认同的识别方法更有效[34],现已被广泛应用于预测和建模领域[35]。贝叶斯方法是将回归方程中需要预测的系数参数看作具有某种可能的先验分布的随机变量,且该分布设定可以体现出预测前所得到或假定的信息,如果缺乏这种信息,可能是由于存在不确定的先验分布。在已设分布的基础上建模,能够得到更可靠的后验结果,从而使所测变量之间的关系特征更加准确。

本研究对BGVAR模型进行一系列简化,设定过程描述如下。假定一般的p期结构向量自回归系统由n维向量Y构成,且满足

(1)

其中,t为时间点;s为滞后期数,1≤s≤p;B0为n×n维当期结构系数矩阵,Bs为n×n维滞后s期结构系数矩阵,暗含不同变量之间的直接影响关系;εt为误差向量。B0对角线上的数据皆为0。(1)式的简约式可表达为

(2)

其中,As为简约式的结构系数矩阵,ut为简约式的误差向量。

(3)

一般来说,传统的识别方法是对简约式的协方差阵进行分解,其最大挑战在于对A0的估计。贝叶斯方法将A0视作随机变量,并假设其具有某种可能的先验分布φ(A,Σ),然而目前这种具体数值的先验设定并不具有一类可靠性和统一标准。所以对变量之间关系进行研究时,BGVAR模型借助图方法首先对因果关系进行考察,即在研究变量之间关系性质之前,先对其是否存在相互影响进行确认。

近年来,采用图方法分析变量之间因果关系的研究层出不穷[36],都得出了显著有效的结论[37]。图模型的核心是一个二元组

(4)

其中,Gs为n×n维因果图形结构矩阵,矩阵里各元素的值非0即1,取决于所求回归系数的后验概率,Gs,i,j为Gs第i行第j列元素;Bs,i,j为Bs矩阵中第i行第j列元素。根据AHELEGBEY et al.[30]的研究,如果所计算后验概率的下置信区间大于事先设定的值(一般为0.500),则Gs,i,j=1,也就是指滞后s期的第j个变量在一定程度上影响第i个变量,即这两个滞后s期的变量之间的系数Bs,i,j不为0。否则,认为两变量之间无因果关系。本研究将条件后验概率矩阵P(G|Y)中对应的元素作为两变量之间的依赖指数,采用除某特定货币以外的其他货币对该货币的依赖指数之和表示该货币的总体溢出效应,以此测量该货币对其他货币的影响程度;反之,用单个货币对除自身外其他货币的依赖指数之和表示该货币的总体溢回效应,以此测量该货币受影响的程度。通过比较总体溢出效应和溢回效应的大小,可以判断货币在某个时间段内是否具有一定的主导作用或影响力。

目前,贝叶斯向量自回归模型的相关研究对先验分布的设定一般以Minnesota先验分布和Normal-Wishart先验分布为主。以MADIGAN et al.[38]的设定为例,BGVAR的具体思想可描述如下。首先,根据贝叶斯信息准则(BIC)确定向量自回归模型的最优滞后阶数,本研究测算结果皆为1阶。然后,假设其因果图形结构矩阵G的先验分布为0~1的均值分布,P(G)∝1,且数据变量服从多维正态分布,其基于图形结构矩阵G的条件方差Ωy服从共轭Wishart分布,则似然函数可表示为

(5)

(6)

(7)

每个抽样过程均进行收敛检测,完成抽样后且满足收敛条件的图形结构矩阵将作为最可靠的测算结果,其以最大准确度刻画了变量之间可能存在的因果依赖关系。

4实证结果和分析

本研究分别针对离岸人民币与世界主流货币以及“一带一路”沿线主要国家货币进行建模,考察离岸人民币的总体溢出效应和溢回效应,以此判断离岸人民币的国际影响力和区域影响力。同时,为分析离岸人民币溢出效应的时变特征,本研究将36个月作为滚动窗口的长度,按1个月推进,对离岸人民币的信息溢出程度和动态特性给予全景式定量分析。

4.1离岸人民币的国际影响力分析

表3给出使用2010年至2018年全部区间样本计算的相互依赖指数。由表3可知,从全样本看,离岸人民币的总体溢出效应大于总体溢回效应(5.188>3.374),说明离岸人民币在世界主流货币间存在明显的主导作用。从单个货币角度看,离岸人民币受到其他货币的影响大多较低,仅对加元的依赖指数在0.500以上,为0.552,其次是英镑,依赖指数为0.419。而反过来,离岸人民币的主导作用在很多货币中得以体现,受影响显著的货币依次为:新加坡元、英镑、南非兰特、加元和新西兰元。上述货币对离岸人民币的依赖指数和为3.538,超过了总体溢出效应的60%。其中,新加坡元和英镑受离岸人民币的影响最大,分别为0.799和0.727。这主要是因为伦敦和新加坡的外汇交易中心在全球离岸人民币市场中保持首要竞争优势。自2009年香港成为第一个人民币离岸中心后,中国大陆相继在亚洲、欧洲等多个国家和地区设立人民币离岸交易中心。其中,发展最为迅速的是伦敦和新加坡离岸人民币市场,有效提升了人民币的长期影响力和发展潜力。

表3 全样本下离岸人民币与世界主流货币依赖指数Table 3 Spillover Indices between Offshore RMB and World′s Major Currencies under the Full Sample

注:最后1列表示某一种货币对其余各国货币的依赖指数加总,即各行中除去自身影响以外的各数字加总,表示该货币受到其余11种货币的总体影响,记为溢回效应;最后1行表示各国货币对某一种货币的依赖指数加总,即各列中除去自身影响以外的各数字加总,表示某一种货币对其余11种货币的总体影响,记为溢出效应。

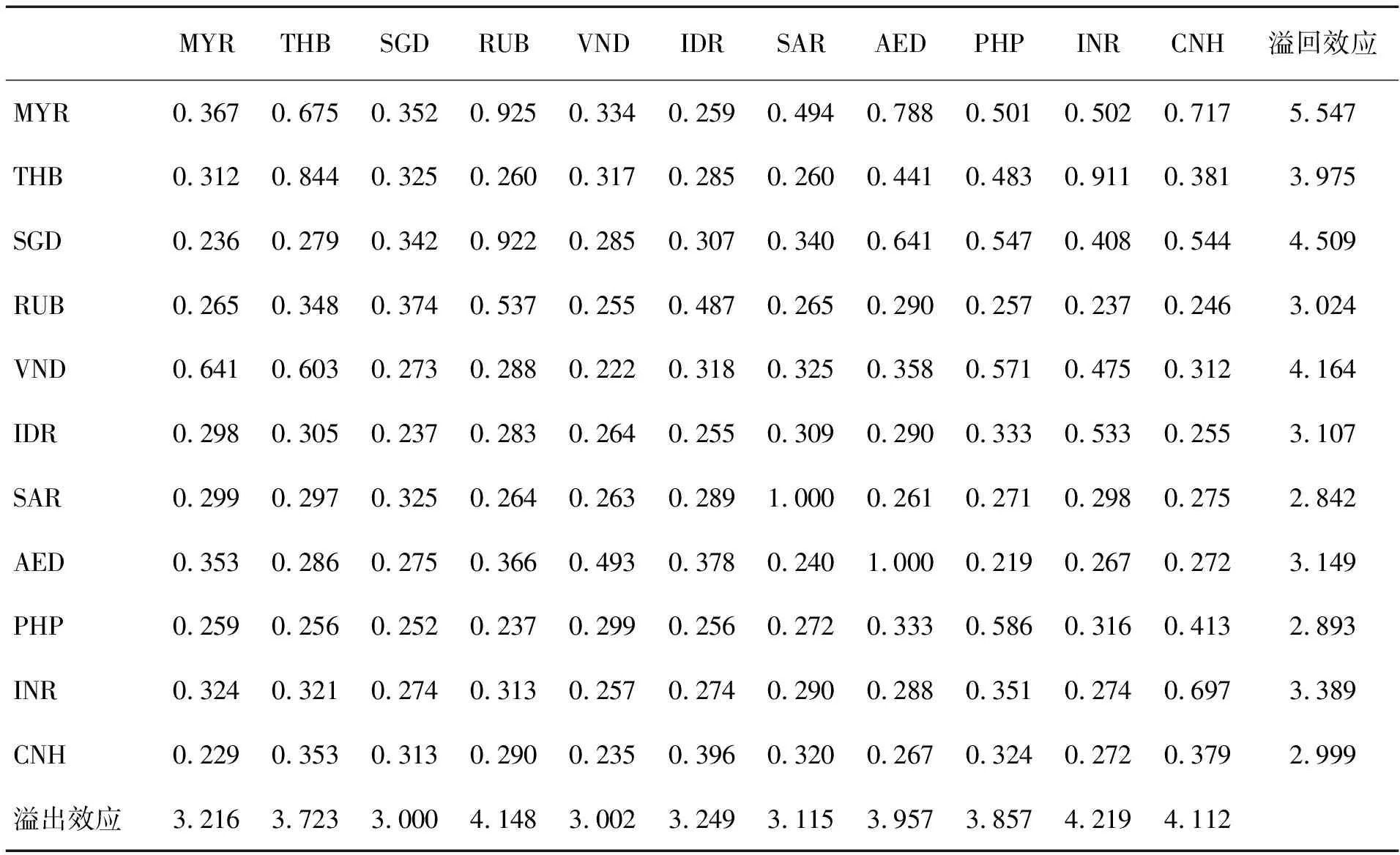

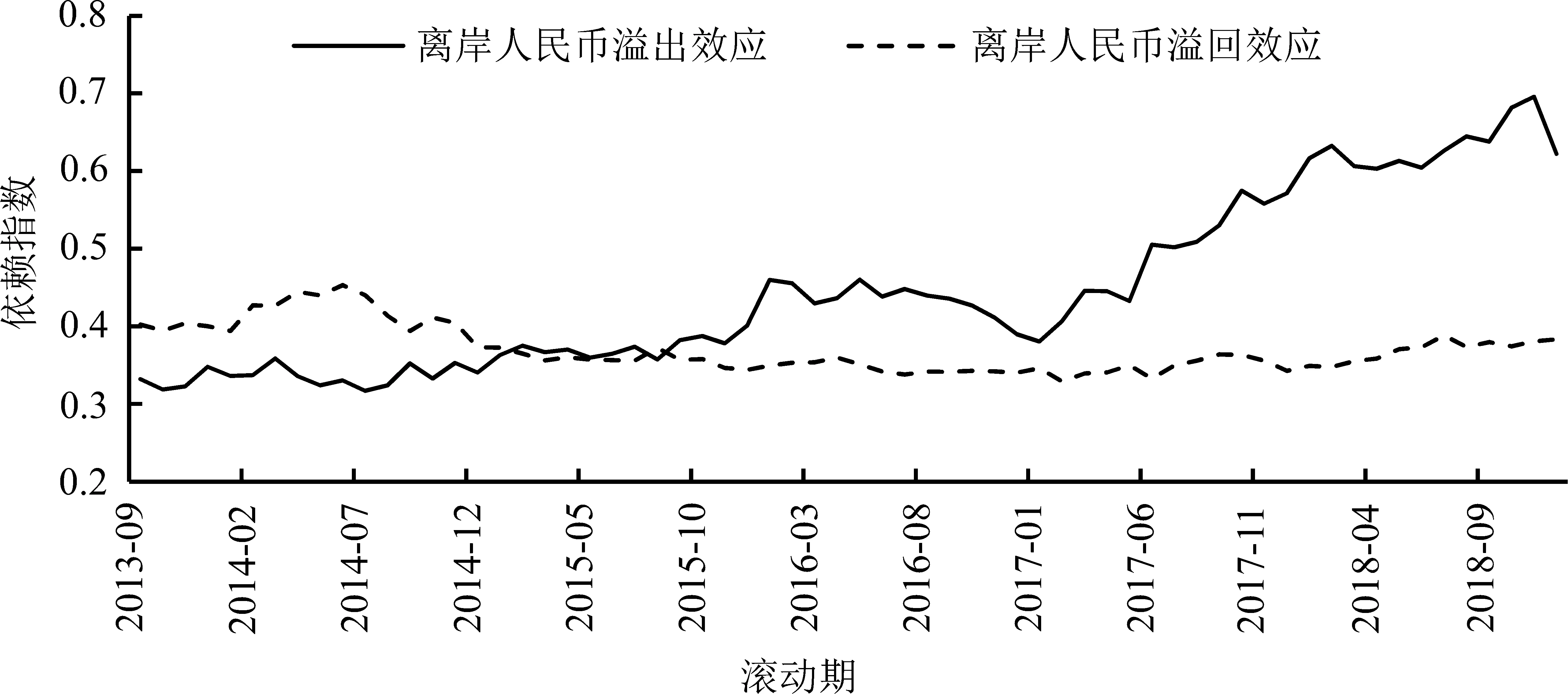

图1滚动样本下离岸人民币总体溢出效应和溢回效应变化(基于世界主流货币)

Figure1Spillover Effect and Spillback Effect of Offshore RMB under the Sample Rolling (among World′s Major Currencies)

考察溢出效应的动态时变特征,图1给出离岸人民币总体溢出效应和溢回效应的变化。图1中的实线为离岸人民币的总体溢出效应,表示世界主流货币对离岸人民币的依赖指数均值,体现离岸人民币对世界主流货币的影响力;虚线为离岸人民币的总体溢回效应,表示离岸人民币对世界主流货币的依赖指数均值,体现离岸人民币受到世界主流货币的影响程度。横坐标轴为时间轴,标注每个滚动期的终点,因滚动窗口为36个月,故时间延后3年,从2013年开始;纵坐标轴为体现综合水平的依赖指数均值。由图1可知,离岸人民币的主导性随着时间的推进发生明显变化。2013年9月至2015年12月,离岸人民币的总体溢出效应基本在0.350~0.450小范围内波动,呈现出稳定上升趋势,且在2015年后该趋势呈现加速特征。基本可以判断,2015年8月的第2次“汇改”、10月人民币跨境支付系统的上线以及11月人民币被批准加入IMF特别提款权货币篮子等事件显著增强了离岸人民币对全球货币体系的影响,导致离岸人民币总体溢出效应得以上升。

(a)AUD(b)EUR(c)NZD(d)SGD(e)GBP(f)CAD(g)JPY(h)NOK(i)SEK(j)ZAR(k)CHF

图2滚动样本下离岸人民币与世界主流货币之间溢出效应和溢回效应

Figure2Spillover Effect and Spillback Effect between Offshore RMB and the World′s Major Currencies under the Sample Rolling

从单个货币角度看,图2给出离岸人民币与各国货币间的溢出效应,实线为各个世界主流货币对离岸人民币的依赖指数,体现离岸人民币对各国货币的影响力;虚线为离岸人民币对各个世界主流货币的依赖指数,体现离岸人民币受到各国货币的影响程度。除日本以外,多数国家与总体溢出效应的动态特征(见图1)呈现相似的变化趋势,即离岸人民币在样本后期的影响力有显著增强的迹象。日本在2013年9月至2016年12月这个期间内受离岸人民币的影响较为显著,这可能是由于日本经济政策的调整使日本经济出现波动,日元在此期间处于持续贬值状态,且3次出现巨大跌幅,失去了稳定地位。另外,加元在样本初期具有对离岸人民币明显的主导作用,这也印证了前述使用全样本数据得出的结论。

4.2离岸人民币在“一带一路”沿线主要国家的区域影响力分析

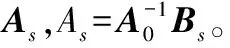

考察离岸人民币与“一带一路”沿线主要国家货币的相互作用关系,有助于理解离岸人民币的区域影响力。考虑到“一带一路”沿线国家大多为新兴市场,对全球风险较为敏感,会受到其他世界主流货币的影响,因此在研究离岸人民币区域影响力时,本研究同时将世界主流货币作为控制变量加入模型。由于篇幅所限,相关图表只显示“一带一路”沿线区域各国的结果。表4给出全样本下离岸人民币与“一带一路”沿线主要国家货币之间的相互依赖指数。整体看,离岸人民币的总体溢出效应为4.112,大于其总体溢回效应2.999,说明离岸人民币对“一带一路”沿线国家货币具有一定的主导作用。考虑到国别数,离岸人民币在区域内的溢出效应和溢回效应均低于在全球范围内的结果,说明离岸人民币的区域性影响力不及其全球范围的影响力。可以判断,虽然中国已成为“一带一路”沿线国家的主要贸易国及合作伙伴,但是其离岸市场的影响力在该区域仍然受到限制。一方面,中国向“一带一路”沿线国家的进出口金额虽然处于高速增长阶段,但也仅占中国进出口总额的30%~40%,低于中国在全球范围内的贸易活跃度;另一方面,除新加坡外,离岸人民币交易在“一带一路”沿线地区还并未广泛普及,在一定程度上降低了人民币海外交易的效率和流动性,其区域性影响力还有待提高。类似结论可见于蔡彤娟等[13]的研究,他们认为人民币在“一带一路”沿线范围内的接受和认可程度仍然不够,应继续开展和扩大“一带一路”沿线国家跨境人民币业务。

表4 全样本下离岸人民币与“一带一路”沿线主要国家货币依赖指数Table 4 Spillover Indices between Offshore RMB and National Currencies along “the Belt and Road Initiative” Area under the Full Sample

注:最后1列表示某一种货币对其余各国货币的依赖指数加总,即各行中除去自身影响以外的各数字加总,表示该货币受到其余10种货币的总体影响,记为溢回效应;最后1行表示各国货币对某一种货币的依赖指数加总,即各列中除去自身影响以外的各数字加总,表示某一种货币对其余10种货币的总体影响,记为溢出效应。

从单个货币看,全样本下受离岸人民币影响最显著的货币依次为马来西亚林吉特(0.717)、印度卢比(0.697)和新加坡元(0.544),三者均与中国有密切的经贸往来和合作关系。2017年中国与马来西亚的双边贸易额占马来西亚进口和出口额的19.600%和13.500%。在此之前,中国也连续数年保持马来西亚年第一大进口国和第二大出口国的地位,随着“一带一路”倡议的推进,中国与马来西亚的战略伙伴关系更加紧密,经贸联系也持续增强。2017年中国与印度的双边贸易额高达847.2亿美元,占中国对南亚地区进出口总额的三分之二,印度成为中国在南亚地区最大的贸易伙伴。据统计,2017年新加坡在中国与“一带一路”沿线国家双向投资中位居榜首,同时也是中国在沿线国家中的第一大服务贸易伙伴,因此凸显了其在“一带一路”倡议推进过程中的地位和作用。

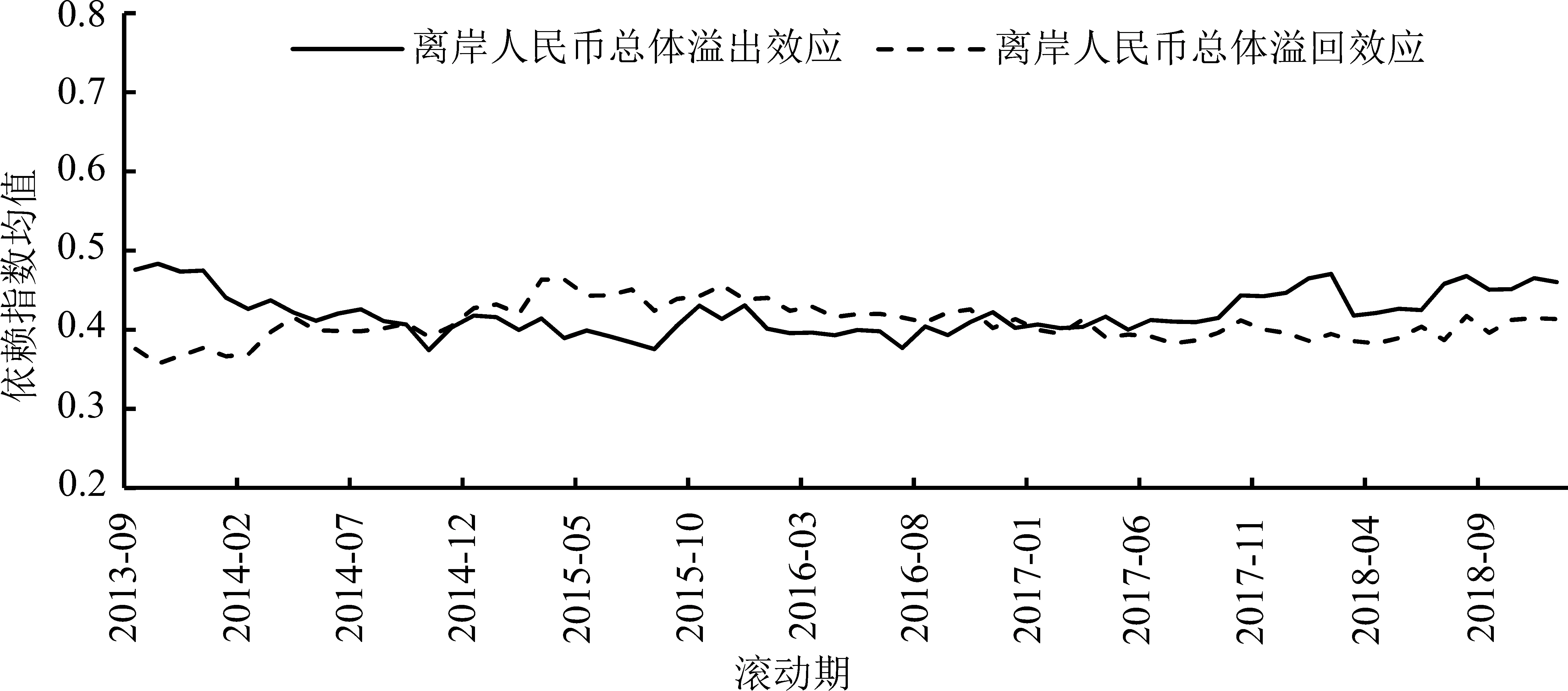

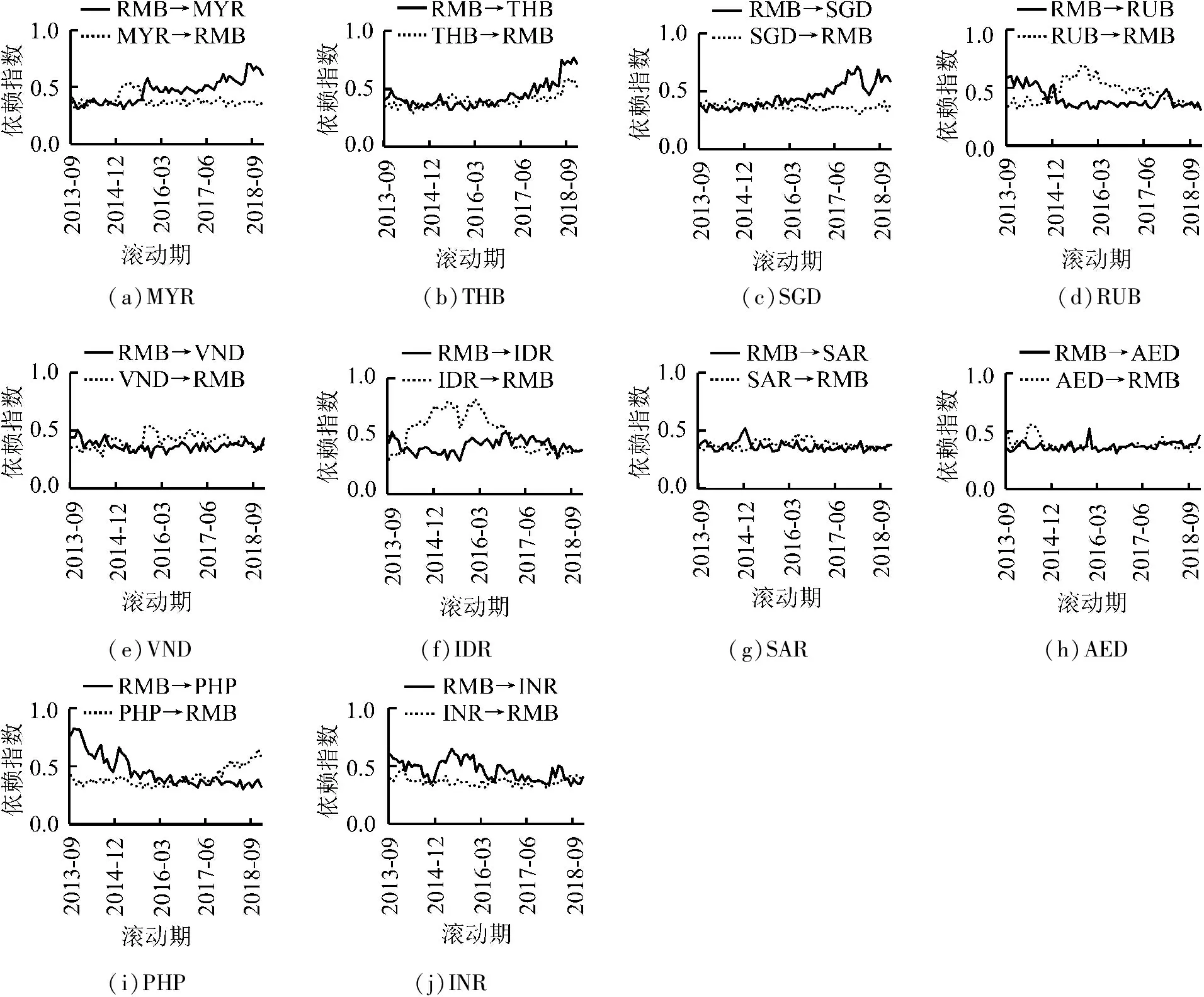

图3给出离岸人民币的总体溢出效应和溢回效应的变化趋势,图中实线为离岸人民币的总体溢出效应,表示“一带一路”沿线主要国家货币对离岸人民币的依赖指数均值,体现离岸人民币对沿线主要国家货币的影响力;虚线为离岸人民币的总体溢回效应,表示离岸人民币对“一带一路”沿线主要国家货币的依赖指均值数,体现离岸人民币受到该区域货币的总体影响程度。从图3动态特征看,无论是离岸人民币的总体溢出效应还是总体溢回效应都变化得不明显,两者值在0.350~0.500之间温和波动。2013年9月至2016年12月离岸人民币处于被主导状态,但所受影响力较弱;2016年后逐步具有微弱的影响力,且呈现缓慢上升的趋势。图4分别给出离岸人民币与“一带一路”沿线各国货币之间溢出效应和溢回效应的变化趋势,图中实线和虚线的含义与图2相同。由图4的单个货币看,首先,在样本中后期,离岸人民币对马来西亚、泰国和新加坡3个国家货币的影响力有明显的主导作用,这是导致离岸人民币在“一带一路”沿线区域影响力微有提升的主要原因。其次,多数国家货币与离岸人民币在近几年的相互作用关系比较微弱且稳定。少数国家在样本中期出现大幅波动,如俄罗斯卢布在2014年左右的溢出效应较强,在与离岸人民币关系之间处于明显主导地位。这主要是由俄罗斯当时的动荡局势所致,乌克兰危机的爆发使卢布发生巨大波动,对当前国际货币体系产生冲击。

图3 滚动样本下离岸人民币总体溢出效应和溢回效应变化(基于“一带一路”沿线国家货币)Figure 3 Spillover Effect and Spillback Effect of Offshore RMB under the Sample Rolling (among the National Currencies along “the Belt and Road Initiative” Area )

图4滚动样本下离岸人民币与“一带一路”沿线国家货币之间的溢出效应和溢回效应

Figure4Spillover Effect and Spillback Effect between Offshore RMB and National Currencies along “the Belt and Road Initiative” Area under the Sample Rolling

图5 相对影响力指数Figure 5 Relative Influence Index

针对2015年8月11日的汇率改革,MCCAULEY et al.[39]按市场状态和管制重点将改革后的时期分为过渡期、篮子管制期和逆周期管制期3段,过渡期为2015年8月至2016年2月,篮子管制期为2016年2月至2017年5月,逆周期管制期为2017年5月至2017年8月。值得注意的是,对于本研究所选的新兴国家,相关结果基本可以支持其测算的联动指数变化情况(见图4),说明汇率政策仍然是左右新兴国家货币与人民币关系的重要因素之一。而在基于全球市场(研究对象大多为发达国家)的分析中,人民币与其他国家货币在“811汇改”后的相互依赖程度明显增加,但是并未出现MCCAULEY et al.[39]所指出的单个货币联动性在篮子管制期达到高峰、在逆周期管制期下降的现象,说明除了汇率政策,人民币在全球范围内的影响力还受到国际金融环境和经济形势等其他因素的显著影响。事实上,汇率机制对一国货币在国际体系中的作用有着十分敏感且复杂的影响[40],逐步构建最切实成熟的外汇制度对人民币国际化进程的稳步推进至关重要。

4.3稳健性检验

考虑到参数设定的影响,本研究将窗口长度分别调整至24个月和48个月,进行稳健性检验。结果表明,以24个月作为窗口长度体现的离岸人民币主导性虽较主结果略弱,但在滚动样本下两者结果具有相似的趋势;以48个月作为窗口长度时,离岸人民币的总体溢出效应和溢回效应及各国间的依赖指数大体相同。因此,从模型设定角度看,本研究结果相对稳健。

此外,本研究以瑞士法郎为基准货币,将各货币兑美元的双边汇率重新进行换算,更新后所得的部分结果见表5和图6。图6中实线和虚线的含义与图1相同。与实证分析部分的表3和图1相对应,可以看出,全样本下离岸人民币的总体溢出效应大于总体溢回效应,即5.043>3.366,同样证明了离岸人民币在世界主流货币之间的主导作用。与离岸人民币双向依赖指数较高的其他货币种类也基本相同。在滚动样本下,离岸人民币溢出效应和溢回效应的变化趋势与图1相差无几,2015年后其总体溢出效应明显上升的特征依旧得以体现。篇幅所限,相关的其他图表不一一列出,但所得结果基本可以支持之前的结论。

5结论

囊括11个世界主流货币和10个“一带一路”沿线主要国家货币,使用2010年至2018年美元标价法下的汇率数据,本研究基于AHELEGBEY et al.[30]的贝叶斯图解模型,从多维信息溢出的视角分析离岸人民币的影响力,重点考察离岸人民币的国际和区域信息溢出效应以及对应的时变特征。研究结果表明,①无论是世界主流货币还是“一带一路”沿线主要国家货币,离岸人民币对其均存在较高程度的净溢出效应,表明人民币的国际和区域影响力已经凸显。②在“一带一路”区域,离岸人民币的相对影响力大于全球货币体系对该区域的综合影响程度,但综合看离岸人民币的区域影响力不及其全球范围的影响力。③离岸人民币对其货币的溢出效应随时间推移呈现不断增强的趋势。④从长期看,离岸人民币对人民币交易活跃的离岸中心所在国家的货币以及与中国有着密切经贸往来和合作关系的国家货币影响较大,前者如新加坡元和英镑,后者如马来西亚林吉特、印度卢比和新加坡元等。但短期看,货币之间的溢出影响关系在特定事件的冲击下呈现异常的波动趋势。

表5 全样本下离岸人民币与世界主流货币依赖指数(以CHF计价)Table 5 Spillover Indices between Offshore RMB and World′s Major Currencies under the Full Sample(Denominated in CHF)

注:最后1列表示某一种货币对其余各国货币的依赖指数加总,即各行中除去自身影响以外的各数字加总,表示该货币受到其余11种货币的总体影响,记为溢回效应;最后1行表示各国货币对某一种货币的依赖指数加总,即各列中除去自身影响以外的各数字加总,表示某一种货币对其余11种货币的总体影响,记为溢出效应。

图6滚动样本下离岸人民币总体溢出效应和溢回效应(以CHF计价)

Figure6Spillover Effect and Spillback Effect of Offshore RMB under the Sample Rolling (Denominated in CHF)

本研究为汇率改革和推动离岸人民币市场的发展提供了重要启示和政策建议。①继续积极建设和维护人民币跨境交易中心和离岸金融市场,借助当前“一带一路”的倡议和推进等契机,稳步推动汇率制度改革和人民币国际化进程。②实时考量离岸人民币对世界主流货币和周边国家货币的信息溢出效应和影响力,有的放矢,进而有助于人民币成长为区域性乃至全球性“货币锚”。③认真选择中国对周边国家的经济政治政策,加强与“一带一路”沿线国家的经济合作,增加人民币在周边国家的贸易结算试点,依托离岸中心支持“一带一路”沿线国家使用人民币,借助亚投行等相关基础金融机构的引导作用发展离岸市场,进一步提高离岸人民币在“一带一路”区域的影响力,加快人民币国际化的步伐。

本研究主要贡献在于:①全面考察离岸人民币与主流货币和“一带一路”沿线国家货币的因果依赖关系,以溢出和溢回双向效应综合定量判断离岸人民币溢出效应的强度和规模,并以结构矩阵表示变量关系架构。该模型目前还未被应用于货币市场,这种全新的角度将在一定程度上丰富货币关系领域的相关结论和研究成果。②对比分析离岸人民币的国际影响力和区域影响力,为人民币离岸市场的进一步发展提供参照。③通过采用滚动回归分析方法提炼溢出效应的时变特征,有助于更深入地考察离岸人民币影响力的动态演化。

本研究也存在一定的不足之处。考虑到数据的可得性,样本选取的汇率变量具有一定的空间和时间限制,未能涵盖自离岸市场发展以来的全部区间,可能导致某些信息的忽略或丢失;对依赖关系进行研究时,其他外部政策性冲击可能对此产生干扰影响,而本研究未对其进行深入挖掘。后续研究可从上述两方面予以突破,可能会取得更好的研究效果。