Lyft上市了,但网约车这门生意算走通了吗?

2019-04-28王姗姗

王姗姗

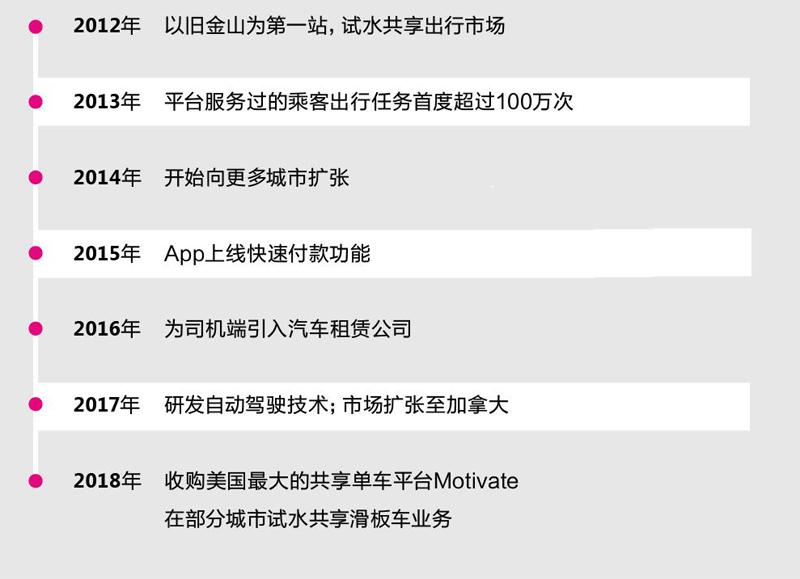

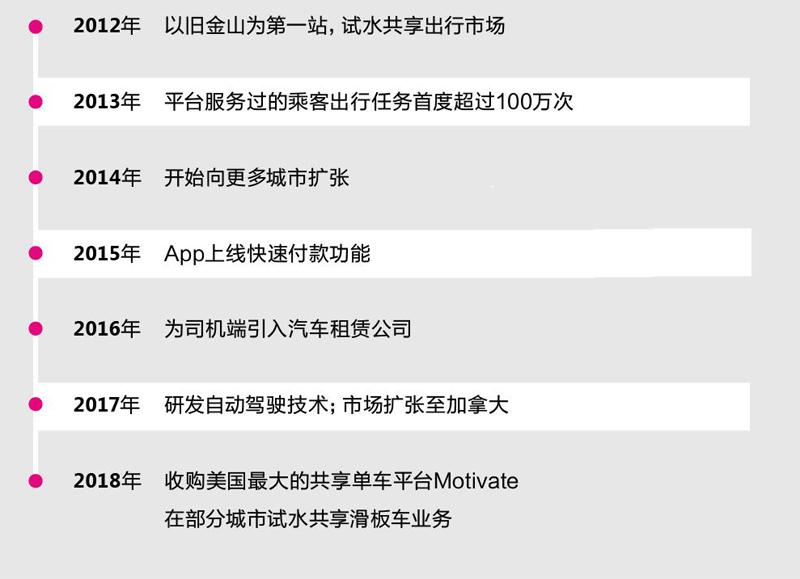

Lyft公司成立七年的7个里程碑

Lyft各项数据的年增长率

Lyft的规模变化

Lyft终于如愿以偿,成为全球网约车平台的“第一股”。登陆纳斯达克的第一周,它就經历了股价的“过山车”考验。它甚至怀疑这是老对手Uber的承销商摩根士丹利在背后所策划的一次做空行动。

3月29日星期五,Lyft以每股72美元的价格首次公开募股,市值高达243亿美元。尽管上市首日股价一路飙升,但从第二个交易日开始,股价便迅速掉头向下,并且一度破发,直到一周之后才渐渐重回发行价。

招股书显示,Lyft的最大股东为日本乐天,其持有的股票价值超过20亿美元,通用汽车、Alphahet(Google母公司)、硅谷风险投资机构Andreessen Horowitz和富达皆为其股东。Lyft又一次利用了“双层股票”架构,即两位创始人持有每股相当于20个投票表决权的B类股,稳稳把持着公司的决策权,而此番IPO只发行A类股,即每股含一票表决权。这家公司的未来仍具有高度的不确定性,或许由创始人亲自掌舵才能走通他们对投资人和用户所描绘的那种无比理想的全链条共享出行模式。

如今,距离全球第一家网约车公司Uber成立已过去10年,网约车的商业模式却一直因过度烧钱、安全隐患、政策限制等问题被争议所困。

2018年年底,Uber、Lyft、滴滴出行3家网约车公司相继被媒体曝光正在积极筹备上市的消息。Lyft的招股书,也是第一次让公众较为完整地看到了网约车平台这种创新模式的运营现状以及财务回报数据。网约车平台的游戏规则,第一次由真实数据来校验。在Lyft交出的这份答卷中,可以明显看到,它试图将投资人的注意力引向网约车市场规模的强势增长上,然而对于公司运营的成本层面,却仍然拿不出非常有力的数据模型,去清楚分析每块要持续“花钱”的领域未来会有怎么样的收窄可能性。

但不管怎样,Lyft的上市之路,已成为在它身后谋求IPO的Uber和滴滴出行的重要参考。

首先要谢谢Uber

Lyft的成立,源于一家名为“Zimmer”的美国点对点拼车公司,其创始人Logan Green和JohnZimmer于2012年5月推出了网约车项目“Lyft”。和Uber一样,Lyft选择旧金山作为第一个上线的城市,人们通过Lyft打车的费用比出租车低30%。

那时,Uber已用资金和时间教育了市场4年,也在面对各地监管者的政策攻艰上帮Lyft先期趟平了道路。Lyft平台在上线的第一年便收获了超过100万单约车交易(注:Lyft开创了一个专有名词——rides,用来定义乘客在平台上的约车订单)。Lyft给自己定下的下一个里程碑,是迅速完成在美国的城市布局。它从2017年起进军加拿大市场。

Lyft的招股书披露,截至2018年年底,Lyft的城市落地数量超过400个,累计完成服务的订单量超过3070万,活跃乘客数量逐季上升,期末季度活跃用户规模达到1860万人次。Lyft平台上的乘坐订单数(rides)累计超过10亿次,乘客支付的乘车费用(注:Lyft针对该收入有专有说法,称为bookings)达到81亿美元,平均每笔订单的金额约为8.1美元。这一年,从乘车安全问题到企业管理文化危机,Uber的坏名誉一定程度上又进一步助力了Lyft的扩张。相比之下,让Lyft烦心的负面新闻确实较少。2019年1月,由第三方机构SensorTower发布的市场调研数据统显示,Uber在美国网约车市场的份额下跌至57%,同时Lyft的上升至43%。

截至2018年年底,Lyft平台上的注册司机数量达到190万名,其中多为兼职人员,包括近1/10的退伍军人。他们中有的从Lyft或其他租车公司租车,有的驾驶自己的私家车接单,绝大多数每月运营时间少于20小时。随着Lyft的城市拓展和用户数量增加,该平台每位司机的平均接单量从2017年的269单增长为2018年的326单,司机的年收入水平大约在4300美元。目前Lyft司机以兼职居多,而以纽约为例,全职出租车司机的平均年薪大约在4.8万美元。

在美国,每人每年在交通上的花费超过1.2万美元,其中以家庭为单位的用车花费就超过8500美元,相当于每天花费23美元。为了证明自己的平台价值,Lyft拿出一份研究数据,称美国家庭的私家车有95%的时间都处于闲置状态。因此共享出行是更经济、更便利的选择,并且它认为这样的理论适用于美国95%的人口。

Lyft的收入、运营利润及经营性现金流的变化(2016年至2018年)

数据来源:Lyft上市招股书

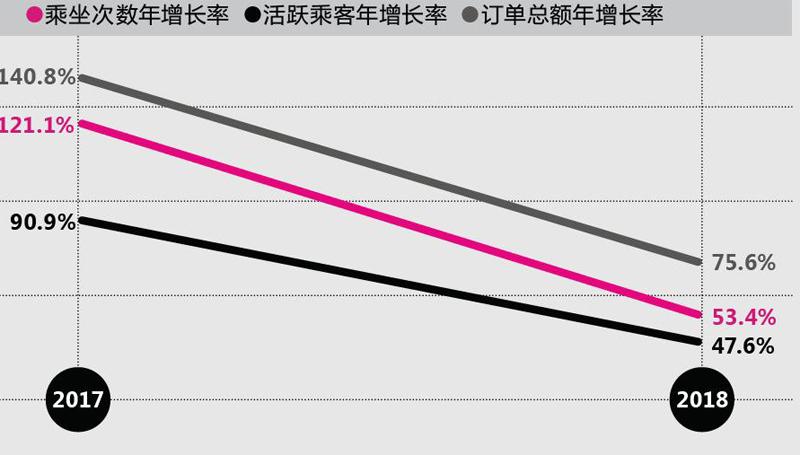

虽然Lyft认为美国95%的人口都是其网约车市场的目标用户,但进人公司创业的第6年,Lyft的订单规模但仍在扩大。但2018年的订单增长率同比减少了66.7%。相应地,Lyft平台的季度活跃乘客数量增长率也在放缓——2017年和2018年的增长率分别录得90.9%和47.6%;同期的平台订单总额的增长率,年比降幅也接近腰斩。

当上述这些核心运营数据都显示下滑曲线,Lyft唯一可以让投资人多点乐观的数据,只有“每位活跃乘客每季为Lyft贡献的收入”从2016年第一季度的15.88美元,持续提高到2018年第四季度的36.04美元。

作为平台方,Lyft可以主动控制自己收入增长的办法,就是不断提升向司机收取的服务佣金的比例。这一比例,2016年第一季度时是16.8%,截至2018年年末,已经默默涨至惊人的28.7%。也就是说,在3年时间里,Lyft的抽成比例净增11.9%。这其实是一个蛮危险的信号——在订单总量增长放缓的情况下,平台方如果只想着从司机口袋里掏钱,这样的做法无异于饮鸩止渴。

值得注意的是,这项敏感数据在Lyft招股书里,并没有直接以抽成(Take Rate)的说法来表述,而是用了一个较为隐晦的说法,“从每一笔訂单中获取的收入比例”(Revenue as a Percentageof Bookings)。

Lyft的成本结构分析

Lyft收购了一家服务于美国市场的单车平台Motivate,并开始在部分城市试点电动共享滑板车项目,但这两项新业务所形成的平台租车收人,目前尚未被录人财报。所以,招股涉及的抽成数据,收取对象可以明确为仅仅是针对网约车司机。

亏损收窄路径并不明确

“我们的目标是最终实现2 0%的净利润。”Lvft的创始人在一场近500人出席的IPO路演中告诉投资者。但是他拒绝回答实现这个目标的时间表,也不能提供一个城市案例,解释他们打算如何实现盈利。

这样的回答显然令人困惑。2018年Lyft全年收人21.57亿元,但净亏损达到9.11亿美元。也就是说,Lyft去年一口气就花掉了30.68亿美元。尽管美股投资人看重长远利益增长,不介意短期内的战略性亏损,但网约车平台的烧钱速度,仍然是其他技术创业领域所罕有的。平台级的企业有很多,为什么单单网约车平台这么“费钱”?

好消息是Lyft的经营性现金流从2016年的5.18亿美元,提高到了2018年的27.87亿美元,健康程度在提升。但更要紧的是,2018年Lyft的收入增长仍然保持了103.5%的同比增速,虽然这个数据较2017年的水平也已经减半,只要Lyft的净亏损在收入中的占比能够在未来几年持续收窄——这一增一降之间,正是Lyft最终走向赢利的指望。

所以现在的问题就在于,Lyft有什么好方法能不断降低成本、缩小亏损面。

Lyft首次披露了网约车的成本构成,其中最大头是“收人成本”(Cost of Revenue),占总成本的40%,包括了汽车保险费、租赁费、支付处理费、用户退款和平台技术费等。值得注意的是,Lyft的股权书引入了一个不太常见的财务项——“收人贡献”(Contribution),它由平台总收入减去“收入成本”得到,近似于运营毛利。Lyft对外强调,Contribution是管理层用于评估平台运营能力的一个核心指标。而对Contribution数据表现具有决定性影响的,正是收入成本。

Lyft成本结构分析

数据来源:Lyft上市招股书

Lyft的收入成本在2018年的同比增长高达89%,招股书解释称,这主要是因为去年Lyft和第三方汽车租赁公司签署的“Select Express Drive”合作计划——由Lyft出面从汽车租赁公司那里花钱(包括租赁费和保险费)租车,然后它将汽车转租给司机——2018年Lyft的租车数量是前一年的两倍。Lyft在招股书中表示,正在通过提升自有车辆数量降低保险成本,及与金融机构合作以降低支付成本等方式,来缩减支出成本。

美国共享出行市场形成稳定的双寡头局面

数据来源:Lyft和Uber招股书 注:除Ridesharing(共享乘车外),Uber还有NewMobility(共享电动自行车和共享滑板车)、Uber Eats(送餐服务)。 仅Ridesharing部分。

另外,涉及云服务的平台技术费也不能省——2018年Lyft向亚马逊AWS支付了1亿美元。

在成本中占比第二的是营销成本,包括司机招募、司机和乘客补贴,以及品牌营销的广告费,也是外界觉得网约车最烧车的环节。

Uber和Lyft迅速挤占了出租车和汽车租赁在美国地面交通市场的份额

数据来源:Cerfify、Wolf Street

事实上,Lyft对这方面的支出已经越来越谨慎。2018年它的营销总支出是8.04亿美元,占总成本的25.65%,但期内Lyft对品牌营销广告的投放只有1.78亿美元,较2017年仅增长0.37亿美元。

有Uber的竞争相伴,Lyft短期内仍无法在补贴上“断奶”。而且随着不断部署新的城市市场,Lyft也需要为迅速获得新用户而持续发放乘客补贴和司机推荐奖励。这笔费用为2.97亿美元,几乎是2017年的两倍。

从APP的下载量来看两家公司在美国共享出行领域的份额变化

数据来源:Sensor Tower

除了同行竞争,Lyft还面临着共享出行大环境的不确定性,比如今年4月4日,美国纽约州刚通过了一项预算案,其中包括对驶入曼哈顿某些区域的汽车收取“中心商务区通行费”,即拥堵费,以及要为整修破旧的纽约市地铁系统筹资250亿美元。

此外,在IPO路演时Lyft的创始人告诉投资者,2019年将是其投资的高峰年,这意味着更多的资金投入和相关运营成本。可见,当下这个阶段Lyft的战略选择仍然是快速完成市场圈地。烧钱将会持续,只不过选择上市融资这条路之后,管理层从此就要被夹在业绩表现和长期愿景的两难之间。

网约车的未来可期吗

Lyft在美加市场共有110万司机,Uber平台在全球则已经招募了超过300万司机。它们的车型和业务的分类颇为相近——按汽车大小和服务质量高低分级收费,且都开展了拼车业务。

这两大平台如果被看成一个“合体”会更值得期待——截至2018年第二季度,Uber和Lyft占据了美国汽车出行市场的72.5%,汽车租赁和出租车的比重仅为22.3%和5.2%。

网约车更远的未来,真的可期吗?

因为已经清楚看到与司机相关的成本,是网约车平台最大的成本,几乎所有的公司都在押注自动驾驶,一旦技术和应用成熟,它可以帮网约车公司节省将近75%的费用。在2016年至2018年期间,Lyft持续加码对自动驾驶技术的研发与合作,过去3年仅研发支出已经超过5亿美元。但这项技术距离真正成熟、置于现实道路场景,还有很长一段时间。

对网约车平台来说,不断向乘客端提价,或者作不断压榨司机端、提升抽成比例,都不能算作保持收入增长的长久之计。Lyft向投资人抛出的是一个尚无落地时间点,但结构已足够清晰的理想方案—它想建设一个出行网络闭环。

共享出行平台纷纷在自动驾驶领域寻找自己的盟友

资料来源:根据公开资料整理

2018年Lyft收购了美国最大的自行车共享平台Motbate,并在当年9月推出共享电动滑板车业务,用于一至两公里的短距离出行布局。除此之外,Lyft還在2018年推出公共交通查询功能“Nearby Transit”,将部分城市的公共交通信息直接添加到Lyft的应用中,用户可以根据方便性和预算来规划出行路线,这项查询服务并不收费,而是用于提高Lyft平台的用户黏性。

Uber则在物流运输领域做了更多的探索,它在2014年推出物流包裹服务,以及线上餐饮外卖服务。据媒体报道,2018年Uber送餐服务的季度交易额超过25亿美元。滴滴的思路与Lyft相对接近,除了引入出租车和共享单车业务外,它也在布局汽车金融和车后市场。

如今几大网约车平台都在整体出行领域积极寻找盟友。Lyft早在2015年就与印度网约车公司Ola Cabs、东南亚网约车公司Grab建立了联盟关系,目的都是为了罗织出行闭环。

平台试图用更丰富的激励政策让用户首选自己的App约车。比如Lyft推出的通勤和个人订阅计划,在特定的起止点打车可以享受一定的折扣,以及“乘车通行证”,比如一次性支付一定的车费,就可以享受一个月内固定车型的几次乘车。此外,在Lyft构建的闭环中,也包括一些合理的跨界场景,比如与星巴克、达美航空等在会员积分上合作,推出打包的“忠诚奖励计划”。

可以预见的是,在未来相当长的一段时间内,网约车公司仍然主要是由汽车司机来提供出行用车服务,而对于大部分司机来说,在哪个平台上接单只是换个APP或者一个车标的事,因此网约车公司需要小心维护和司机之间的关系,努力将他们留在自己的阵地上。Lyft招股书显示,Lyft的边际收益分别在2016年和2018年两度有过明显下降,前者是由于公司阶段性地调低了对司机的激励政策,后一回则是由于车辆索赔频率和索赔程度增加,导致汽车保险费用上升。Lyft正在实施一项计划,向一部分司机提供资金,供他们购买IPO时的股票,此外它还准备向在平台上勤奋接单的司机提供巨额现金奖励——完成1万次接单奖励1000美元,完成2万次接单奖励1万美元。而这一设想,未来也很可能会被Uber和滴滴所采纳。毕竟,仅仅靠邀请几个司机去交易所敲钟,对外传递的价值观其实非常有限。