会计稳健性与证券分析师预测

2019-04-23田璇杨化峰李冬梅

田璇 杨化峰 李冬梅

摘要:选取我国2007—2016年沪、深两市A股上市公司为样本,研究了上市公司会计稳健性对证券分析师跟踪数量和预测质量的影响。研究发现,上市公司会计稳健性越高,则对其进行跟踪预测的证券分析师数量越少;上市公司会计稳健性越高,证券分析师预测的分析度、误差及乐观倾向越低。研究结果表明,会计稳健性是影响分析师预测行为的重要因素。研究结论揭示了会计稳健性水平的提高对资本市场的重要意义,丰富了会计稳健性的经济后果研究。

关键词:会计稳健性 会计信息 证券分析师预测

一、引言

证券分析师作为信息中介,既是资本市场中信息的使用者又是信息的提供者,是连接投资者与上市公司的桥梁。证券分析师通过收集上市公司各种公共和私有信息,运用专业知识分析宏观环境、行业信息、企业信息,对公司盈余进行预测,做出股票买入、持有、卖出建议。而证券分析师盈利预测的质量受到所获取信息尤其是上市公司的会计信息质量的重要影响。

稳健的财务报告作为一种治理机制能减少管理者操纵和高估业绩的行为,降低信息不对称和代理成本(LaFond和Watts,2008),对于资本市场的稳定和公司的持续经营发挥着重要作用。对于证券分析师而言,稳健的会计信息使其获得存在较少“噪音”的关于企业财务状况、经营成果方面的特质性信息,从而有助于提高预测的质量;但另一方面,会计稳健性的应用致使企业在存在不确定的情况下,低估了资产或收益,高估了负债或费用,对企业的财务状况、经营成果作出了相对保守的判断估计,“坏消息”比“好消息”更充分的反映在当前的收益和回报中(Basu,1997)。因此,稳健性的财务报告可能导致分析师不能获得公司全面的会计信息,就可能导致分析师不能有效运用可获得的会计信息(Hirst,Hopkins,1998)。会计稳健性对证券分析师盈余预测到底会不会产生影响?产生哪些影响?本文试图从证券分析师跟进数量、证券分析师预测分歧度、证券分析师预测误差度及证券分析师预测乐观倾向四个方面对此问题进行全面探讨。

本文的主要贡献在于进一步证实了会计稳健性对证券分析师预测行为的影响,揭示了会计稳健性水平的提高对资本市场的重要意义,丰富了会计稳健性的经济后果研究。

二、文献回顾与研究假设

会计稳健性又称会计谨慎性,Basu(1997)将会计稳健性阐释为与报告盈余有关的“坏消息”对证券价格的影响比“好消息”更大。会计稳健性使得“好消息”在会计系统中的反映较慢,“坏消息”在会计系统中的反映则较为及时,稳健的财务报告对收益和损失的报告及时性呈现非对称特征,这使得公司提供的收益信息的可证实性较高,并且其所提供的损失信息更为全面。学术界对会计稳健性的经济后果进行了大量的研究,会计稳健性有助于降低信息不对称、代理成本和盈余管理空间(LaFond和Watts,2008);能降低与资本市场的信息摩擦,有效保护债权人的利益并降低企业融资成本(Beatty,Weber和Yu,2008);能提高投資效率,抑制过度投资(Watts,2003;Ball和Shivakumar,2005;Ahmend和Duellman,2007)。对会计稳健性的滥用也会导致负面的经济后果,FASB和IASB认为稳健会计和中性会计存在冲突,会计稳健性导致了企业账面净资产低于市场价值,企业的盈利低于实施中性原则报告的企业盈利,会计稳健性导致了会计信息扭曲,加剧了信息不对称程度;过度的稳健会有损会计价值的相关性,给投资者造成损失(姜国华,张然,2007;杨华军,2007)。

证券分析师利用其专业优势对上市公司的发展前景及盈利作出预测,影响着投资者的投资决策和市场的资源配置效率,哪些因素会对证券分析师的预测产生影响成为学界研究的热点。首先,从证券分析师跟踪人数来看,某一家上市公司能够吸引分析师的目光,并对其做出预测,受到多种因素的影响。从证券分析师自身的价值实现来看,决定是否跟踪某家上市公司取决于其发布的分析报告是否能够得到投资者的认可和使用。而投资者是否使用某个分析师发布的分析报告,则主要取决于分析报告中是否含有独有的信息内容,如果能够从分析报告中获取独有的信息内容,获取超额回报,则投资者会越来越认可该分析师的报告,该分析师的市场声誉也会越来越高。如果上市公司发布越稳健的会计信息,投资者可以直接从财务报告中获取自身需要的信息并直接做出投资决策,而且做出的决策受到误导可能性也大大降低,如此以来,证券分析师报告中的独有信息随着上市公司财务报告稳健性的提高就大大降低了,证券分析师再对该公司进行预测的价值也就降低了,因此,证券分析师在决定是否跟踪该上市公司时,必然会做出否定的决策。因此,根据上述分析,本文提出研究假设H1:

H1:上市公司会计信息越稳健,证券分析师跟踪人数越少。

从证券分析师预测分歧度和预测误差来看,证券分析师预测质量的高低取决于其获取上市公司信息的数量和质量。现有文献分析了上市公司盈余质量、信息透明度、管理层业绩预告、非财务信息披露等对证券分析师预测行为和预测质量的影响(李丹,贾宁,2009;Hope,2003b;白晓宇,2009;方军雄,2007;王玉涛,王彦超,2012;陈翔宇,2015;李晚金,张莉,2014)。尽管有关证券分析师预测行为影响因素的研究文献很多,但把会计稳健性纳入到证券分析师预测行为研究的文献还很少。Pae和Thornton(2003)发现证券分析师在初始预测和最终预测时都没有考虑会计稳健性,但是作者选用市账比衡量稳健性,代表性较差;Louis et al.(2008)发现证券分析师没有考虑会计稳健性的影响,导致其预测偏差加大;Sohn(2012)检验了分析师进行盈利预测时会考虑稳健性,且越稳健的公司盈利预测越准确。

证券分析师预测的准确性是衡量其业绩的最重要标准(Mikhail et al.,1999),准确性低的预测会损害投资者回报和市场效率。证券分析师的预测主要是基于财务报告等公共信息和经调查访谈获得的私有信息进行,证券分析师在预测时会考虑所有能获得的公司的、管理者的信息,其中也包括公司会计处理的稳健性的信息(B. C. Sohn,2012)。与会计稳健性高的公司相比,证券分析师更难预测会计稳健程度低的公司的盈余。因为管理层虽然按照会计法规的规定提供了公司财务报告,但是法规中对于应计项目的估计提供了大量的自由裁量权,管理层出于报酬契约、债务契约和政治方面的考虑会进行盈余管理,通过会计方法选择影响公司的会计报告(Watts和Zimmerman,1986)。这些盈余管理活动越多,证券分析师盈利预测越困难,原因是管理层通过盈余管理报告的盈利可以落在一个很大可能范围内的任何一点。而会计稳健性作为一种治理机制能减少管理者操纵和高估财务业绩的能力,降低信息不对称程度(LaFond和Watts,2008),同时提高了会计信息质量。同时,稳健的财务报告作为公司可证实的“硬信息”,可作为评估其他来源的不可验证的“软信息”(比如管理层预测和其他自愿披露的非财务信息)是否可靠的基准(LaFond和Watts,2008)。会计稳健性作为一种公司治理机制,降低了内部人(控股股东和管理层)与外部信息使用者之间的信息不对称,减少了证券分析师信息搜集成本,繁荣了信息环境。因此,本文认为会计稳健性越高的公司证券分析师盈余预测误差越小,证券分析师间盈余预测分歧度越低。

据此,提出本文的假设H2和假设H3:

H2:在其他条件一定的情况下,会计稳健性越高,证券分析师盈余预测的分歧程度越低。

H3:在其他条件一定的情况下,会计稳健性越高,证券分析师预测的误差程度越小。

证券分析师作为资本市场上的信息中介,对缓解投资者与上市公司管理者之间的信息不对称、引导资源的合理配置起着重要作用。然而,近年来国内外学者研究发现证券分析师在进行盈利预测时普遍存在乐观倾向(Firth M.et al,2013;原红旗,黄倩茹,2007;郑亚丽,蔡祥,2008;肖斌卿等,2012)。对证券分析师的乐观倾向学界主要有两种解释:一是从利益关系的视角解释,二是从行为金融学的视角解释。从利益相关者视角,分析师为了满足自身或其所在证券公司的利益而故意发布有偏的研究报告。比如,分析师为了获取更多的私有信息以提高预测的准确性,主动迎合管理层的需要发布乐观的报告(Francis和Philbrick,1993;Das等,1998;陈维等,2014);证券公司出于拉拢承销业务、促销承销股票等动机会对分析师施加压力,研究表明承销分析师的盈利预测通常较乐观(Dechow et al.,2000;Cowen et al.,2006;原红旗,黄倩茹,2007);McNichols和OBrien(1997)认为分析师为迎合需要会有选择性地进行乐观预测。从行为金融学的视角,证券分析师不具有完全理性,在信息处理过程中存在认知偏差,主要是对“好消息”的过度反應和对“坏消息”的反应不足(Klein,1990;Abarbanell和Bernard,1992;Ramnath et al.,2008)。

管理层对公司的发展前景普遍存在着乐观倾向。研究表明公司管理者出于薪酬契约、任职期限、债务契约以及控制企业帝国大厦资源等目的(Graham等,2005;Ball,2009;Khan和Watts,2009),一方面会高估收益,低估损失;另一方面会对会计盈余信息有选择的进行公布(公布好消息,保留坏消息)。会计稳健性要求对“坏消息”的确认比对“好消息”的确认更及时,根据会计稳健性原则要求资产只有在相关经济利益基本确定流入时才予以确认,收益只有在相关经济利益很可能流入时才予以确认;而对可能的负债或费用除发生极小概率外要及时确认。会计信息越稳健,证券分析师对企业财务状况、经营成果的判断会越“悲观”,从而降低证券分析师预测的乐观倾向。据此,本文提出假设H4:

H4:会计稳健性越高,证券分析师预测的乐观倾向程度越低。

三、研究设计

(一)样本选择与数据来源

样本选择2007—2016年中国A股上市公司,并按照以下标准进行筛选:(1)剔除金融行业上市公司、ST等特殊处理上市公司;(2)剔除数据有缺失值的观测值。为消除异常值的影响,本文对所有连续变量在样本处于1%水平下进行缩尾(Winsorize)处理。本文的数据来源于SCMAR数据库。

(二)研究变量及模型设定

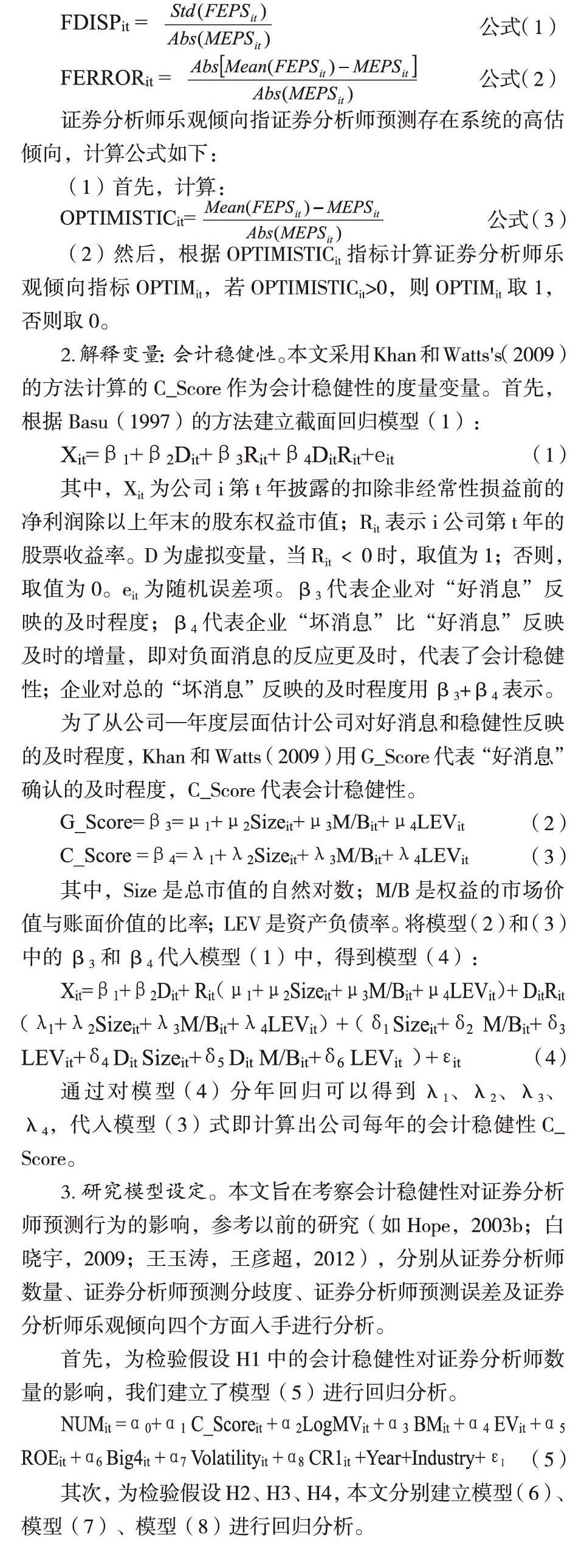

1.被解释变量。本文用四个指标度量证券分析师预测行为:一是证券分析师数量,具体定义为对公司盈利进行预测的证券分析师人数合计;二是证券分析师预测分歧度;三是证券分析师预测误差;四是证券分析师乐观倾向。

四、实证检验结果与分析

(一)描述性统计分析

(二)回归分析

表2列示了会计稳健性对证券分析师数量、证券分析师预测分歧度、证券分析师预测误差和证券分析师乐观倾向的回归结果。第(1)列检验结果显示,会计稳健性(C_Score)与证券分析师数量(NUM)在5%水平上显著负相关,即会计稳健性越高,证券分析师数量越少,支持了假设H1;第(2)、(3)列检验结果显示,会计稳健性(C_Score)与证券分析师预测分歧度(FDISP)、证券分析师预测误差(FERROE)分别在1%和5%水平上显著负相关,表明会计稳健性降低了证券分析师之间的分歧程度和证券分析师的预测误差,从整体上提高了证券分析师预测的质量,支持了假设H2和假设H3;第(4)列检验结果显示,会计稳健性(C_Score)与证券分析师乐观倾向(OPTIM)在1%水平上显著负相关,表明会计稳健性越高,证券分析师乐观倾向越低,即会计稳健性降低了证券分析师的乐观程度,支持了假设H4。

五、稳健性检验

为了检验研究结论的稳健性,本文进行了以下稳健性检验分析。为降低行业间差异带来的影响,只选取制造业企业进行回归分析,同时删掉行业虚拟变量,回归结果(限于篇幅未列示)基本保持不变;为了降低混合截面数据OLS回归存在的偏差(Peterson,2009),对企业层面聚类分析,进一步在回归中按照公司进行了CLUSTER处理,用以修正回归标准误以减少偏差,保证结果的稳健性,回归结果(限于篇幅未列示)基本保持不变。

六、研究结论及启示

本文以2007—2016年沪深A股上市公司为样本,研究了会计稳健性对证券分析师预测行为的影响。实证检验发现,上市公司会计稳健性越高,跟踪的证券分析师人数越少;上市公司会计稳健性越高,证券分析师对上市公司的盈利预测误差越小,证券分析师的预测分歧越小;会计稳健性能有效抑制证券分析师的乐观倾向。本文深化了对会计稳健性作用的认识,丰富了影响证券分析师预测特征的影响因素,对保障资本市场的有效运转及实现投资者的保护有一定的启发意义。

参考文献:

[1]LaFond,R.,Watts,R. L. The Information Role of Conservatism[J]. The Accounting Review,2008,83(02):447-478.

[2]姜国华,张然.稳健性与公允价值:基于股票价格反应的规范性分析[J].会计研究,2007(06):20-25.

[3]李丹,贾宁.盈余质量、制度环境与分析师预测[J].中国会计评论,2009,(04):351-370.

[4]王玉涛,王彦超.业绩预告信息对分析师预测行为有影响吗[J].金融研究,2012(06):193-206.

[5]陈翔宇.业绩快报披露影响了分析师预测吗[J].山西财经大学学报,2015,37(3):102-114.

[6]白晓宇.上市公司信息披露政策对分析师预测的多重影响研究[J].金融研究,2009(4):92-112.

[7]Sohn,B.AnalystForecast,Accounting Conservatism and the Related Valuation Implications[J]. Accounting and Finance,2012,52(Supplement):311-341.

[8]Khan,M.,and R. Watts. Estimation and empiricalproperties of a firm-year measure of accounting conservatism[J]. Journal of Accounting and Economics,2009(48):132–150.

(作者单位:山东理工大学计划财务处)