我国税收优惠政策对对外直接投资的影响研究※

2019-04-02谭洪益

谭洪益

(广东培正学院,广东 广州 510830)

一、文献综述

国内外学者普遍认为税收优惠政策有助于企业对外投资。国外研究方面,Cremer(2010)认为不同行业的企业对税收优惠政策偏好程度不同,工业企业比服务企业更加关注税收优惠政策。Cremer H,Gahvari(2010)研究发现母国的名义税率与企业对外直接投资呈显著负相关关系。Marius Eugen Radu(2012)研究了母国与东道国之间签订的双边税收协定可以避免重复征税,从而推动企业对外投资。Geoffrey Owens(2016)研究了“一带一路”沿线国家的税收制度,企业在开展海外投资时应当深入分析东道国的税收政策,尽量规避涉税风险。

在国内研究方面,刘建民(2004)结合税收中性理论和税收调节理论研究了企业对外投资的税收作用机制。龚辉文(2016)发现税收协定有助于我国企业实现对外投资目标。张友棠,杨柳(2018)认为需要发挥税收政策在我国企业对外直接投资产业和区位上的引导效应。霍应奎(2018)认为我国目前的跨国企业境外所得税政策不利于激励和引导我国企业的对外直接投资。王永钦(2018)认为政府制定的对外投资相关的税收优惠政策有助于降低企业海外投资的风险。

国内外文献普遍认为税收优惠政策有助于激励和引导企业的对外直接投资。目前我国的税收政策还存在优惠力度不够大、目标还不明确、内容不清晰以及宣传不到位等问题。因此,本文针对我国对外投资方面的税收政策问题进行进一步分析和研究,探讨我国税收优惠政策对企业对外直接投资的影响,从而提出相应的对策和建议。

二、我国对外直接投资税收优惠政策及影响机制

我国对外直接投资方面的税收优惠政策最早始于2008年1月1日,财政部、国家税务总局颁布《关于企业境外所得税收抵免有关问题的通知》中规定对境外所得税税额实行分国抵免法。2015年4月21日,国家税务总局颁布《关于落实“一带一路”发展战略要求做好税收服务与管理工作的通知》,提出加强涉税争议双边协商、建设国别税收信息中心、建立“一带一路”税收服务网页等。2015年6月18日,国家税务总局颁布《关于做好居民企业报告境外投资和所得信息工作的通知》规定受控外国企业利润分配项下,以前年度已视同分配额栏按照以前年度已视同分配金额扣除该视同分配金额的实际分配额后的余额填报。2015年10月10日,国家税务总局颁布《关于企业境外所得适用简易征收和饶让抵免的核准事项取消后有关后续管理问题的公告》规定企业境外所得符合规定情形的,可以采取简易办法对境外所得已纳税额计算抵免。2017年1月1日,财政部、国家税务总局颁布《关于完善企业境外所得税收抵免政策问题的通知》规定增加综合抵免法(不分国别不分项),适当扩大抵免层级。

目前我国对外直接投资方面的优惠政策主要包括明确境外所得税收抵免、简化涉外税收纳税申报表填报、完善对外投资企业纳税服务、增加综合抵免法,扩大抵免层级等方面。截止到2018年,我国与106个国家和地区签订了双边税收协定、安排和协议,其中与54个“一带一路”沿线国家签订了税收协定。这些税收协定在解决跨境税收问题、避免双重征税、解决涉税争议等方面发挥了重要作用,推动我国企业积极“走出去”。税收政策作为一项重要的财政政策,能够合理引导和调节企业的对外直接投资活动,具体来讲税收优惠政策对我国对外直接投资的影响主要包括以下三个方面:

(一)降低企业交易成本

我国企业在对外直接投资时主要面临双重纳税、涉税争议等税收问题。如果我国与东道国之间签订双边税收协定,一方面可以避免双重纳税问题,另一方面如果存在涉税争议,企业可以通过“绿色通道”解决税收争议,从而降低企业对外直接投资的初始成本和交易成本。

(二)提高企业投资收益率

企业对外直接投资普遍面临双重纳税的问题,企业在东道国和母国都需要针对应纳税所得额进行纳税,从而使得企业对外投资的税后收益率下降。双边税收协定可以解决双重纳税问题,通过减免税和税收抵免等税收优惠政策,降低企业的税收负担,提高企业的税收投资收益率。

(三)降低企业投资风险

由于信息不对称和国外环境的不确定性,企业对外直接投资相比国内投资面临更大的投资风险。如果政府通过税收协定和制定相应的税收优惠政策,比如允许企业对外直接投资的亏损结转和计提风险准备金,可以有效降低企业投资风险,从而激励企业对外直接投资。

三、税收优惠影响我国对外直接投资的实证研究

(一)变量选取与模型构建

本文选取的样本国家包括2007-2017年期间我国对外直接投资的163个东道国。本文选取我国对外直接投资流量和存量作为因变量,我国与东道国是否签订双边税收协定作为自变量,东道国人口数、国内生产总值、人均国内生产总值、平均税率、东道国是否为国际避税天堂、是否与我国签订双边经贸协定、是否为“一带一路”沿线国家和地理距离作为控制变量。另外本文增加了三个关于双边税收协定(DTT)的交乘项,将这一政策变量带来的影响综合其它变量进行研究,从而降低由于数据口径不一致所带来的影响。其中DTT×OBOR表示双边税收协定和“一带一路”倡议对我国对外直接投资的综合影响,DTT×PGDP表示双边税收协定和东道国人均GDP对我国对外直接投资的综合影响,DTT×TAX表示双边税收协定和东道国平均税率对我国对外直接投资的综合影响。本文选取的变量如表1所示:

本文各变量的数据来源于EPS全球统计数据分析平台、世界银行网站、国家税务总局网站、商务部网站、“一带一路”倡议支撑平台以及经纬度查询网站。其中我国OFDI数额、双边经贸协定来自于我国商务部网站,双边税收协定数据来自于国家税务总局网站,一带一路沿线国家从“一带一路”倡议支撑平台查询得到,东道国人口数、东道国国内生产总值、东道国人均国内生产总值取自EPS全球统计数据分析平台,其他数据都来自于世界银行网站。

本文采用回归分析方法,为避免异方差和多重共线性问题,在构建模型时,因变量OFDI采用自然对数形式,其它变量作为解释变量,构建的模型具体如下:

在上述模型中,OFDIij表示我国在第i年对第j东道国的对外直接投资数量,在解释变量中POP、GDP、PGDP、TAX取自然对数形式,其它变量为虚拟变量。

(二)回归分析

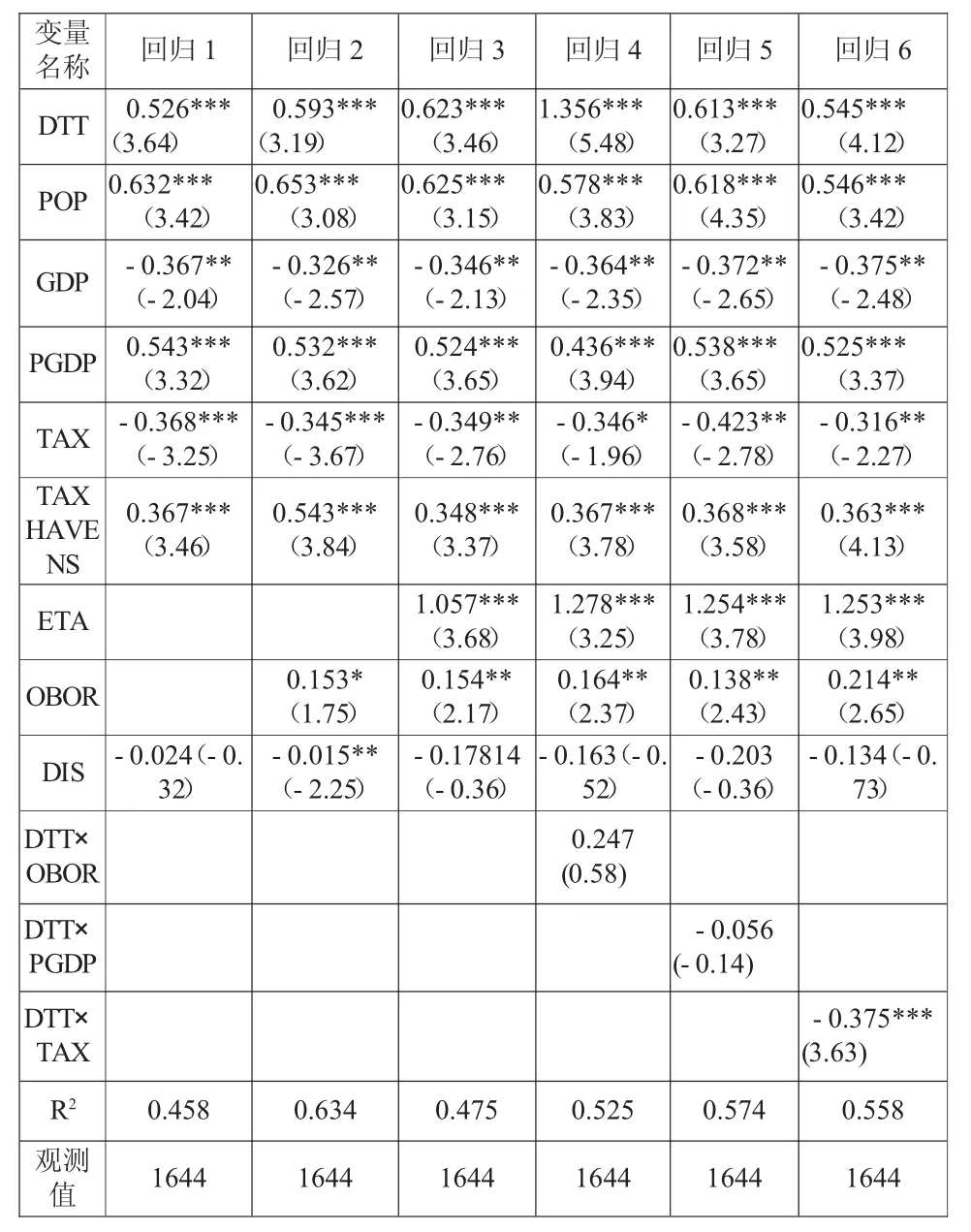

为了分析各个变量对我国对外直接投资的具体影响,本文选择了不同的控制变量分别进行了回归。第一个回归选择了东道国人口数(POP)、国内生产总值(GDP)、人均国内生产总值(PGDP)、平均税率(TAX)、地理距离(DIS)以及双边税收协定(DTT)作为控制变量,除了双边税收协定(DTT)其它变量都取自然对数。第二个回归在第一个回归的基础上增加了一带一路沿线国家(OBOR)变量作为控制变量。第三个回归在第二个回归的基础上增加了双边经贸协定(ETA)作为控制变量,后三个回归分别增加了交乘项 DTT×OBOR、DTT×PGDP、DTT×TAX作为控制变量。

本文首先采用我国对外直接投资的流量数据进行回归分析,具体回归结果如表2所示:

表2 对外直接投资流量回归结果

从表2可以得出,我国对外直接投资流量与双边税收协定(DTT)在6次回归中都呈现显著正相关关系。由此可见,我国与东道国之间签订双边税收协定,能够显著地促进我国企业的对外直接投资。我国对外直接投资流量与东道国是否为国际避税天堂(TAX HAVENS)、是否与我国签订双边经贸协定(ETA)、是否为“一带一路”沿线国家(OBOR)呈显著正相关关系,而与东道国平均税率(TAX)呈显著负相关关系。我国与东道国之间签订双边经贸协定或者“一带一路”沿线国家,一般都涉及到关于解决跨境税收、双重征税和涉税争议等方面的协议。尤其是国际避税天堂,企业能够获得更多的税收优惠政策,从而降低投资成本和经营成本。这说明企业在对外投资时会优先考虑在避免天堂或者能够获得税收优惠的东道国。交乘项DTT×TAX在第6个回归中与我国对外直接投资流量呈显著负相关关系,表明我国企业主要选择在有签订双边税收协定从而平均税率较低的东道国进行投资。

另外,我国对外直接投资流量与东道国人口数(POP)、人均国内生产总值(PGDP)呈正相关关系,而与东道国国内生产总值(GDP)呈负相关关系。这说明我国企业倾向于选择在经济规模不大但人口规模较大、人均国内生产总值较高的东道国进行投资。究其原因,主要是由于发达经济体对外商投资的审查严格导致投资成本高,所以我国企业主要是投资于市场规模较大、自然资源禀赋较高的新兴经济体。我国对外直接投资流量与地理距离(DIS)呈负相关关系,但都不显著,这与引力经济学不一致。这主要是由于我国企业在国际避税天堂投资一般不太关注地理距离。

本文再采用我国对外直接投资的存量数据进行回归分析,具体回归结果如表3所示:

表3 对外直接投资存量回归结果

从表3可以看出,按对外直接投资存量的回归结果与按对外直接投资流量的回归结果基本一致。双边税收协定指标在6次回归中都在1%水平上显著正相关,这说明我国与东道国双边税收协定的签订,显著推动了我国企业的对外直接投资。国际避税天堂指标在6次回归中都在1%水平上显著正相关,这说明我国企业倾向于投资税收体制不够健全、法律监管不够严格、税率极低甚至免税的国家或地区。我国对外直接投资存量与双边经贸协定(ETA)、“一带一路”沿线国家(OBOR)呈显著正相关关系,这说明“一带一路”倡议和经贸合作协定降低了我国企业对外直接投资的风险,从而显著影响我国对外直接投资存量。我国对外直接投资存量与东道国平均税率(TAX)呈显著负相关关系,这说明我国企业倾向于选择在税率较低的东道国进行投资,从而获得更多税收优惠增加企业利润。

我国对外直接投资存量与东道国人口数(POP)、人均国内生产总值(PGDP)呈正相关关系,而与东道国国内生产总值(GDP)呈负相关关系。这说明我国企业大多数选择在经济发展水平较好的新兴经济体进行投资。我国对外直接投资存量与地理距离(DIS)呈负相关关系,但大多都不显著。

从3项交乘项来看,其中DTT×OBOR与我国对外直接投资存量呈正相关关系,但不显著,这表明双边税收协定弱化了“一带一路”倡议对我国对外直接投资的综合影响。DTT×PGDP与我国对外直接投资存量呈负相关关系,但也不显著,这表明双边税收协定和东道国人均GDP不存在显著的替代关系。DTT×TAX与我国对外直接投资存量在1%水平上呈显著负相关关系,这表示双边税收协定降低了东道国平均税率,从而对我国对外直接投资具有显著影响。

从以上对外直接投资流量和存量的回归分析来看,制度、经济和税收因素是影响我国对外直接投资三大主要因素。我国企业倾向于选择制度监管便利、经济发展水平良好以及平均税率较低的东道国进行投资。

(三)稳健性检验:控制避税天堂的回归分析

由于国际避税天堂的低税率甚至免税,吸引了来自世界各地企业的投资。为了排除国际避税天堂(TAXHAVENS)指标对我国对外直接投资的显著影响,本文剔除这个指标,再按照我国对外直接投资的存量数据和流量数据分别进行回归,回归结果分别如表4和表5所示:

表4 控制避税天堂指标后对外直接投资流量回归结果

从表4可以看出,在剔除国际避税天堂(TAX HAVENS)指标后,双边税收协定(DTT)指标在1%水平上显著正相关。另外,我国对外直接投资流量与东道国人口数(POP)、人均国内生产总值(PGDP)、“一带一路”沿线国家(OBOR)、双边经贸协定(ETA)呈显著正相关关系,而与东道国国内生产总值(GDP)、平均税率(TAX)呈显著负相关关系。

表5 控制避税天堂指标后对外直接投资存量回归结果

从表5可以看出,双边税收协定(DTT)指标在1%水平上显著正相关,并且系数高达2.144。我国对外直接投资存量与东道国人口数(POP)、“一带一路”沿线国家(OBOR)呈显著正相关关系,而与地理距离(DIS)呈显著负相关关系,其他因素大多都不显著。这说明在剔除国际避税天堂(TAX HAVENS)指标后,我国企业跟随国家“一带一路”战略选择在“一带一路”沿线国家进行投资,同时还会考虑地理距离,地理距离越远运输成本越高。

四、结论及建议

(一)结论

本文主要研究从2007-2017年税收优惠政策对我国对外直接投资的影响,运用回归分析法按对外直接投资流量和存量分别进行了回归分析,又通过控制避税天堂进行稳健性检验,主要得出以下研究结论:

其一,无论是从对外直接投资流量还是存量角度,双边税收协定指标在1%水平上显著正相关,说明我国与东道国签订双边税收协定显著推动了我国企业的对外直接投资。

其二,通过控制避税天堂进行稳健性检验发现我国企业倾向于投资国际避税天堂,同时双边税收协定对我国对外直接投资具有显著正向推动作用。

(二)建议

基于研究结论,本文从政府层面提出建议:

其一,政府应当积极参与国际税收协定的谈判,不断完善双边税收协定,尤其是利用“一带一路”倡议,加强与“一带一路”沿线国家建立税收合作机制,从而为我国企业“走出去”构建良好的税收环境。

其二,政府应当提供海外投资的税收服务和辅导,建立专门的涉外税收服务机构,帮助企业收集东道国的税务信息,提供专业的涉外税收咨询服务,解决与东道国的税收争端,从而降低企业的投资成本和经营成本。