特高压重启:电力基建投资盛宴开席

2019-03-21王秀强

文 | 王秀强

作者系华创证券分析师

从电网公司本身的诉求看,希望增加特高压、超高压线路的建设规模,这与电网公司的商业模式和定位直接相关。

电网企业特高压互联互通的愿景正在慢慢实现。

在扩大基建投资、扶贫、新能源发展的背景下,2018年国家重启特高压项目核准、建设。2018年9月国家能源局印发《关于加快推进一批输变电重点工程规划建设工作的通知》,推动9项重点输变电工程核准、投运,其中包括五条直流特高压、六条交流特高压,标志着沉寂多时的特高压项目建设重新启动。

过去十余年,国内特高压经过启动、质疑、规模化发展、停滞、重启五个阶段。

2004年是特高压研究的起点,2006年启动示范项目建设。伴随诸多质疑和反对意见,2011年特高压建设纳入“十二五”规划,2014年“四交五直”特高压项目集中启动,2015年特高压迎来核准高峰期,2016年特高压集中建设,2017年特高压核准建设进程放缓。

截至目前,我国已建成“八交十三直”21条特高压工程,总投资规模约4073亿元,初步形成“强交强直”的特高压输电骨干网架;在建“四交二直”特高压工程。根据国家电网相关规划,预计2020年之后将有新特高压项目核准、落地。

一、磨砺十余年,特高压步入规模化发展阶段

(一)启动与质疑

1978年,我国电网最高电压等级是330千伏,到上世纪80年代出现了500千伏交直流工程。2004年,华东三省一市召开了“十一五”规划讨论会,当时华东500千伏电压网架接近发展极限,电网走廊资源紧缺、短路电流超标严重,若干500千伏变电站被迫分列分段运行。以及新发展需求,使得发展安全性更高、经济性更优、配置能力更强的电压等级成为必然。

鉴于我国能源资源和需求逆向分布的特点,以及电网安全稳定发展需求,2004年国家电网提出建设特高压,充分发挥其远距离、大容量送电的优势,将西北部各类大型能源基地与中东部主要负荷中心相互连接,大范围优化能源资源。

2005年,刚上任国家电网公司总经理的刘振亚在《中国电力报》上发表文章称,加快建设“以百万伏级交流和±80万伏级直流系统特高压电网为核心的坚强的国家电网,是国家电网公司的重要使命”。

不过特高压在启动之初,便遭遇国内20余位专家的质疑和反对。尤其是针对交流特高压的上马,他们已与国家电网展开多年拉锯战,甚至联名上书高层反对“三华联网”。质疑和反对的一个背景是,在中国开始大胆尝试特高压项目建设时,欧美、日本等国特高压建设则几近停滞。另一个质疑的缘由是电网公司借特高压加强全国垄断,不利于电力市场化改革,再者交流特高压联网安全性存在质疑。

2005年6月,国家发改委组织专家在北戴河组织特高压输电技术研讨会,来自工程院和高校的32位学者参加了会议,代表这个领域或主张或反对进行特高压工程建设的声音,并且身份具有特殊性。国家电网公司由时任总经理刘振亚、副总经理舒印彪、特高压建设与科技部成员参与。本次研讨集中在四个方面:一是输煤输电的优势比较问题,二是特高压技术可行性,特别是设备国产化问题,三是特高压同步电网安全性问题,四是特高压输电对电磁环境的影响问题。

本次辩论最终定论是:特高压输电技术应该研究,并且应该由国家出面组织研究,同时,同意上马特高压示范工程,但是指出特高压示范工程应该遵守试验场—试验线路—试验示范工程—商业化运行的客观规律进行。北戴河会议成为中国特高压电网建设的重要转折点。

20 0 6年2月,国务院发布的《国家中长期科学和技术规划纲要(2006~2020)》中,要求重点研究开发大容量远距离直流输电技术和特高压交流输电技术与装备。

国家电网公司原董事长刘振亚在特高压规划建设中起着重要的角色。2006年8月晋东南-南阳-荆门特高压交流示范工程开工建设,2009年1月工程投产;2006年底,第一条直流特高压线路“云南-广东”±800千伏特高压直流工程项目开工建设。

2 010年7月,向家坝—上海±800千伏特高压直流工程建成投产,标志着我国全面进入特高压交直流混合电网时代。2013年淮南-浙北-上海1000KV特高压双回路交流输电线路投运。

图表1 已经投运、在建特高直流线路情况

图表 2已经投运、在建交流特高压名单

(二)规模化建设

特高压从项目试点到规模化发展,背后既有电力负荷增长、资源禀赋与消费地逆向分布的客观要求,大气污染防治、新能源并网消纳又为项目的启动创造了条件。

从国内资源禀赋情况看,我国资源以煤炭、水为主,能源生产与负荷区逆向分布,决定了我国能源资源须在全国范围内优化配置,发展远距离、大容量输电工程。《电力发展“十三五”规划(2016-2020年)》提出,合理布局能源富集地区外送,建设特高压输电和常规输电技术的“西电东送”输电通道。至此,对于远距离输煤,还是输电的争议得到解决。

2005年以来,以风光为代表的新能源快速发展,客观上需要特高压线路增强新能源基地外送能力。目前,我国新能源装机合计超过1.7亿千瓦,且集中在“三北”及西南地区,需要高压、特高压通道连接资源地与消费地。

除上述因素外,在大气污染防治的强需求下,特高压建设被推向前台。2013年国务院《大气污染防治行动计划》出台;2014年6月国家能源局下发《关于加快推进大气污染防治行动计划12条重点输电通道建设的通知》,加快推进12条重点输电通道建设,12条线路将西北、西南能源基地与京津冀鲁、长三角地区相连,将内蒙、山西、陕西和云南等地的电力资源向京津冀、长三角和珠三角地区输送。

在这12条线路中,特高压9条(四交五直),分别为:(1)淮南-南京-上海(2)锡盟-山东(3)蒙西-天津南(4)陕北榆横-山东潍坊交流线路,(1)宁东-浙江(2)锡盟-泰州(3)山西-江苏(4)上海庙-山东(5)滇西-广东(南方电网建设)直流线路。根据公开信息,上述线路均在2017年底前全面建成,推动特高压走向规模化建设的快车道。

同时,为解决甘肃清洁能源外送和东北“窝电”问题,国家电网公司酒泉—湖南、扎鲁特—青州两项特高压直流工程获批,并在2017年投运。这一轮特高压核准、投资建设的高峰期就是在这一背景下形成。

(三)停滞:新项目核准放缓

基于大气污染防治需求,上述12条输电线路集中在2014、2015核准,随后加紧开工、招标、建设。2016、2017年国内只有锡盟-胜利、潍坊-临沂-枣庄-菏泽-石家庄(山东-河北特高压环网)、北京西-石家庄三条交流特高压核准,扎鲁特—青州、滇西北-广东两条特高压直流项目核准。这一期间特高压核准处于停滞状态,但同期电网企业对特高压的规划、研究工作并未停止。

(四)重启:景气度反转,约2000亿元投资投向特高压

在推进基建投资、新能源消纳、精准扶贫背景下,特高压项目重启。国家能源局9月即印发《关于加快推进一批输变电重点工程规划建设工作的通知》,推动9项重点输变电工程核准、投运,输电能力5700万千瓦,标志着沉寂已久的特高压项目重新启动。

在这9项输变电工程中,包括2条交流特高压项目,分别为张北-雄安和南阳-荆门-长沙两条交流特高压项目;5条直流特高压项目,分别为青海-河南、陕北-湖北、雅中-江西、白鹤滩-江苏、白鹤滩-浙江特高压直流项目。按照发改委时间表,4 个项目在2018年四季度核准,3个项目在2019年核准。

关于上述7条特高压项输电项目,电网企业前期准备工作早已开展,包括项目可研、地质勘测、跨省级部门协调会等,能源管理部门一直未置可否。特高压受益于国家基建投资规模加大,同时也将缓解东西部能源供应和需求不匹配、电网规划不合理等问题。

图表 4拟核准特高压直流项目及投资估算

根据投产特高压项目投资情况,我们对即将核准、建设(青海—河南已核准开工)的“六交五直”项目投资规模做估算,估算投资额见表(以实际项目核准批复为准),预计上述项目投资规模在2000亿元左右,将有效拉动铁塔、线路、特高压设备投资,对于特高压核心设备公司(许继电气、平高电气、特变电工、国电南瑞、中国西电等)而言,有望走出业绩低点。

除上述项目外,电网企业仍规划金上(金沙江上游)—雄安、陇东—山东等多条特高压项目,在这一批项目投运之后,预计“十四五”仍将有新项目获得核准。从这个角度看,特高压建设具有持续性。

二、电网公司特高压雄心,项目投资落地具有较强确定性

从电力规划和电网发展的趋势看,特高压的建设具有持续性,特高压的基础设施属性也越来越强。

从电网公司本身的诉求看,希望增加特高压、超高压线路的建设规模,这与电网公司的商业模式和定位直接相关。电力体制改革后,电网收取过网费用,电网的公共属性将越来越强。

国家电网公司的愿景是打造一张以特高压为骨干网架,坚强智能的交直流互联大电网。同时通过特高压交流网架将我国华北、华东和华中区域电网联结起来,形成“三华”同步电网。“三华”同步电网连接北方煤电基地、西南水电基地和华北、华中、华东负荷中心地区。从当前(2018年11月)行业内、能源管理者的态度和意见看,直流特高压的争议不大,交流特高压建设的异议犹存。

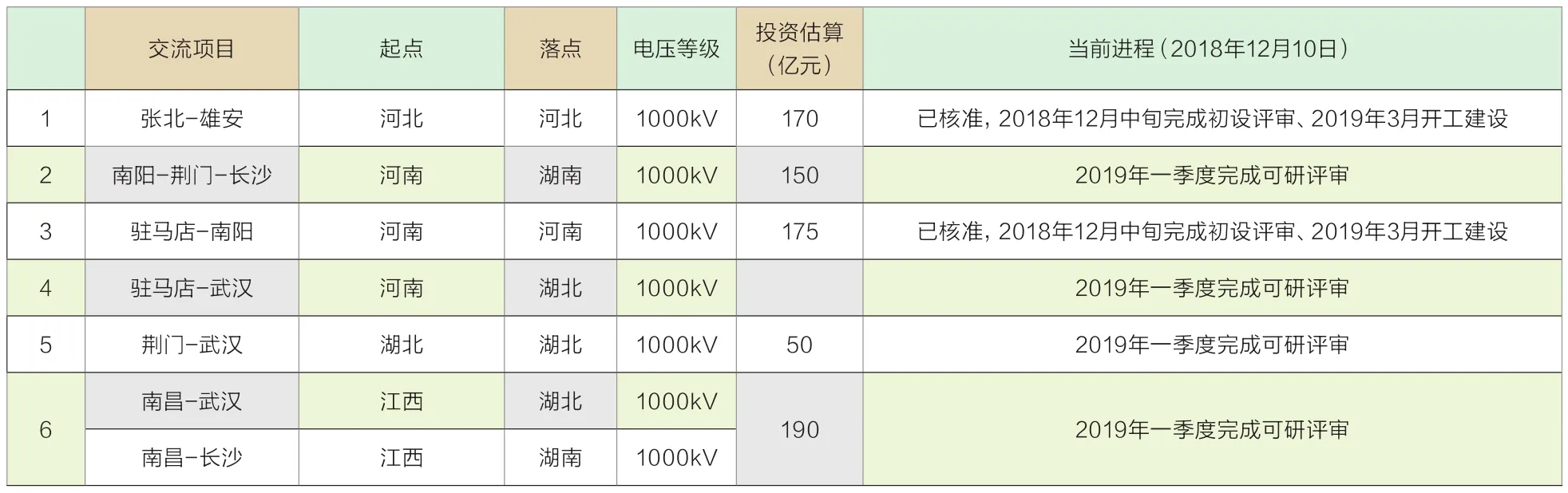

图表 5拟核准建设五条特高压交流项目

多年来,国家电网公司对我国特高压电网发展思路和目标网架进行了论证,提出以“三华”特高压同步电网为核心,与东北、西北、南方电网互联的电网发展路线路。具体而言:(1)围绕华北、华东、华中三个重要负荷中心,建设坚强的特高压同步电网,提高受端电网电力承接和消纳能力;(2)山西、陕西、蒙西、锡盟、宁东煤电基地通过特高压交流就近接入“三华”电网;(3)构建西北750千伏、东北1000千伏交流送端电网,为大容量、远距离直流外送提供电网支撑,新疆、甘肃煤电和风电,呼盟煤电、西南水电通过特高压直流送入“三华”电网。

在电力体制改革的背景下,国家能源管理部门加快对跨省区输电通道、区域输配电价核准,在“放开两头、管住中间”的改革思路下,电网公司的定位和商业模式将颠覆,从赚取购销价差向公共服务转变,电网公司营业收入中将主要来自“过网费”(输配电量乘以输配电价),电网公司有诉求做大输配电网资产,加快特高压建设与电网公司诉求趋于一致。

国内特高压以国家电网作为主要投资方。国家电网公司成立于2002年,是全球最大的公用事业企业和电网企业,也是中国最大的电网建设及运营商。经营区域26个省,覆盖国土面积88%以上,供电人口超过11亿人。根据2017年《财富》世界企业500强发布结果,国家电网位列第2位。

截至2017年12月31日,国家电网资产总额为3.8万亿元,较年初增长11.99%;负债总额为2.2万亿元,较年初增加15.54%;资产负债率57.9%,处于相对较低的水平,符合国资委对央企杠杆率管理的要求。2017年国家电网实现售电量38745亿千瓦时,营业总收入为23581亿元,较上年同期增加12.56%;净利润为671.56亿元,较上年同期减少2.23%;归母净利润为644.33亿元,较上年同期减少2.67%。

国家电网公司具有较强的投资能力,并且特高压及电网投资具有强计划性,相关投资落地确定性强。

目前,国家电网累计建成“八交十直”特高压工程,线路长度超过3万千米,跨区跨省输电能力超过1.4亿千瓦。截至2017年年底,特高压输电通道累计送电超过9000亿千瓦时。

2018年10月15日,国家电网公司召开2018年第四季度工作会议,国家电网公司原董事长舒印彪提出要坚持不懈推进电网科学发展,高标准高质量建好“五交五直”特高压工程,着力突破制约特高压工程作用发挥的瓶颈。尽管当前国家电网出现人事调整,但我们认为特高压投资不会因此受到影响。

2018年10月,国家电网所属《国家电网报》评论称,为进一步服务经济社会发展、保障电力供应、促进能源转型,国家电网研究提出了一批亟需建设的特高压工程,得到国务院领导和国家有关部门的支持,“六交五直”特高压工程纳入国家规划,特高压发展迎来又一次建设高峰。

三、特高压设备供应商将受益特高压板块投资落地

(一)交、直流特高压核心设备投资占比测算

特高压直流主要设备是换流站和输电线路,包括换流阀、换流变压器、控制调节系统、保护系统、平波电抗器、交流滤波器、直流滤波器、避雷器等。其中,换流阀是直流工程的“心脏”,换流变压器是交直流输电系统中的换流、逆变两端接口的核心设备。

根据以往项目投资情况分析,新建一条直流特高压项目投资规模在220-260亿元之间,主要设备投资占比30-40%,其中换流变压器投资占比20%,换流阀投资占比10%左右,直流GIS投资占比6%左右,二次设备投资占比2%左右,导线投资占比5%左右。

特高压交流工程主要电气设备是变压器和GIS、电抗器、避雷器、互感器。GIS由断路器、隔离开关、接地开关、互感器、避雷器、母线、连接件和出线终端等组成的高压配电装置。

通过行业调研、已投产项目设备招标情况估算,新建一条特高压交流线路投资规模在150-250亿元,主要设备占总投资额的30%-40%,交流工程主要设备为交流变压器、电抗器、GIS,占线路投资额比例分为12%、3%、15%左右,根据项目实际情况占比有差异。

(二)特高压交直流主要设备投资总额测算

根据我们初步匡算,五条新建特高压直流项目(青海-河南、陕北-湖北、雅中-江西、白鹤滩-江苏、白鹤滩-浙江)投资总规模在1300亿元左右,根据各主要零部件占比,预计换流变压器投资规模236亿元,换流阀148亿元,直流GIS77亿元,二次设备21亿元,导线投资59亿元。

六条新建特高压交流项目(张北-雄安、南阳-荆门-长沙、驻马店-南阳、驻马店-武汉、荆门-武汉、南武汉-南昌-长沙)投资规模在665亿元,根据各主要零部件占比,预计交流变压器投资规模78亿元,GIS(封闭式组合电器)59亿元,继电保护等二次设备20亿元,导线投资39亿元。

通过对上述“六交五直”工程投资测算,项目全部投产后上述测算,预计新增交直流变压器投资315亿元,换流阀148亿元,GIS175亿元,继电保护等二次设备40亿元。

(三)主要设备供应商中标金额及收益分析

国内特高压设备主要供应商包括,国电南瑞、许继电气、平高电气、特变电工、中国西电、保变电气等,长期以来供应格局稳定。

(1)国电南瑞、许继电气、中国西电是换流阀的主要供应商。市占率分别为30%、35%、10%;

(2)中国西电、保变电气、特变电工等是特高压交直流变压器供应商,市占率分布为17%、24%、35%;

(3)平高电气、中国西电是GIS龙头,两者合计市场占有率合计在60%左右;

(4)国电南瑞和许继电气是直流控制保护系统的主要供应商,市场占有率测算分别为50%、40%。

从投资维度看,受益于特高压投资计划的兑现,特高压主要设备制造商将迎来业绩拐点,营业收入、净利润等财务指标,以及PE、PB等估值指标将得以修复。

但硬币的另一面,制造商也面临着多方面的风险,包括特高压项目核准、建设进程不及预期,设备交付延期;钢铁、铜等大宗商品价格上涨;外资产品竞争国内市场;国家调整能源发展战略等。