激进战略与企业现金持有

2019-03-06楚有为

楚有为

摘要:以20072016年A股非金融上市公司为样本,考察了公司战略激进程度对现金持有决策的影响,并从现金持有价值与竞争效应两个角度,探讨不同公司战略类型下现金持有经济后果的差异。研究结果显示:公司战略越激进,企业现金持有水平越高;并且战略越激进,现金持有价值越高,现金的竞争效应越强。进一步研究表明:随着融资约束和经济政策不确定性的提高,采取激进战略的公司,现金持有水平进一步提高。这说明公司战略是影响现金持有决策的重要因素,而战略激进的公司持有大量现金主要是出于预防性动机,而非代理动机。

关键词: 公司战略;现金持有;现金持有价值;现金持有竞争效应

中图分类号:F276文献标识码:A文章编号:10037217(2019)01009009

一、引言

公司战略是结合外部环境和自身能力,确定公司长远目标,以及为了达到目标配置资源的一系列有组织的行动。不同的公司战略会造成经营理念、盈利模式和组织结构等特征的差异,企业经营过程中的重大决策都要以战略为出发点。公司战略也是财务决策的重要依据,企业投融资决策都应该以公司战略为决策基础。

现金持有是公司财务决策的重要组成部分,现金持有水平的决定因素以及经济后果是公司财务领域重要的研究问题。现金持有的预防性动机与代理动机从信息不对称与代理冲突视角,竞争性地解释了企业持有现金的原因。一方面,由于融资过程中存在信息不对称,留存现金有助于企业把握投资机会,避免由于资金不足错失投资机会或因临时融资承担较高成本;持有一定数量的现金还可以降低企业经营风险,避免陷入财务困境,此时现金能够提高企业价值,体现了现金持有的预防性动机[1,2];另一方面,企业现金持有水平较高可能会加剧代理问题。持有较多现金会提高管理层资金滥用的风险,更容易发生过度投资和在职消费等损害企业利益的行为[3],现金会成为管理层或大股东获取私利的工具[4],管理层或大股东为了满足私利而持有现金则体现为代理动机。

不同战略类型下公司经营风险、融资状况和代理成本等因素存在显著差异,因此不同的公司战略会导致企业现金持有决策不同。从现金持有的预防性动机看,战略激进的公司面临更严重的融资约束,且流动性风险较高。持有现金有助于战略激进的进攻型公司缓解融资约束,防范流动性风险;出于预防性动机,采取激进战略的公司现金持有水平和现金持有价值更高。从代理动机看,激进的公司战略更容易催生高管机会主义行为,管理层机会主义行为被纠正的可能性较低。这些因素都会导致管理层出于代理动机增加现金持有,并降低现金持有价值。目前公司财务领域的研究虽然关注了现金持有决策的影响因素及其经济后果,但有关公司战略与现金持有的研究相对较少。公司战略对现金持有决策具有何种影响?战略激进的公司出于预防性动机还是代理动机持有现金?不同战略类型的公司持有现金具有怎样的经济后果?本文利用20072016年沪深A股非金融上市公司样本,参考Miles和Snow(1978;2003)的方法[5,6],按照战略激进程度从小到大将公司战略依次划分为防守型、分析型和进攻型战略,探讨了公司战略特征对企业现金持有的影响,并考察了不同战略下,现金持有经济后果的差异。

二、文献回顾

(一)公司战略与财务决策

战略是企业全局的、长远的和稳定的决策和行动,公司战略对财务决策具有深远影响。学术研究中,学者通过对战略的分类,以此挖掘公司战略对经营后果的影响。Miles和Snow按照战略激进程度从小到大将公司战略依次划分为防守型、分析型和进攻型战略[5,6]。采取进攻型战略的公司通过不断开发新产品,拓展新市场,保持行业领先地位。防守型战略公司通过降低价格、提高产品和服务质量保持竞争力。分析型战略是处于进攻型和防守型之间的战略类型。现有战略的分类方法中,Miles和Snow的分类方法更适合运用于财务与会计领域,这主要是由于这种分类方式不仅可以涵盖目前研究中主流战略分类,并且这种战略划分方式可以利用公司财务数据进行度量[5,6]。

基于Miles 和Snow对公司战略的分类,Bentley 等(2013)利用财务数据进一步计量了公司战略类型,此后国内外学者对公司战略与财务决策的关系展开了一系列研究[57]。学者考察了公司战略与财务信息质量的关系,研究发现相比于防守型公司,进攻型公司发生财务报告舞弊的可能性更大[7];相比于防守型公司,进攻型公司的盈余管理程度更高[8],会计稳健性更低[9]。此外,BentleyGoode 等(2017)发现,相比于防守型公司,进攻型公司更可能存在内部控制缺陷,也更不倾向于修正缺陷,内部控制审计质量较低[10]。从公司经营和财务风险角度,Loukopoulos等(2017)发现,进攻型公司经营风险和下行风险较高[11]。

既有文献主要考察了公司战略对财务信息质量、内部控制以及经营风险等方面的影响,但较少研究关注公司战略与现金持有决策的关系。现金持有是公司财务决策的重要组成部分,将公司战略纳入现金持有理论框架,结合预防性动机与代理动机,探讨公司战略对现金持有决策的影响,并考察不同公司战略下现金持有经济后果差异,有助于加深对现金持有理论的认识。

(二)现金持有及其经济后果

现金持有的预防性动机与代理动机从信息不对称与代理冲突视角,竞争性地形成了现金持有与公司价值的内在联系。预防性动机的主要观点为,企业持有现金可有效应对流动性风险,并缓解企业面临的融资约束,从而增加企业价值。但根据代理动机,企业持有高额现金会成为管理层或大股东获取私利的工具,从而降低现金持有价值。

1. 现金持有的预防性动机。基于预防性动机,企业持有现金是应对现金流不确定性和融资约束的有效方法。研究发现:成长机会更多、现金流波动较大的企业倾向于持有更多现金,支持了现金持有的预防性动机[12]。Bates 等(2009)發现,现金流风险高、流动性较差、研发支出较多的企业倾向于持有更多现金[13]。在竞争程度较高的行业,企业经营不确定性增加,为避免市场份额被掠夺,企业也会持有更多现金[14]。当企业内部产生的现金流不足同时外部融资成本较高时,现金储备是实现投资机会的重要工具,即融资约束公司持有较多现金[15]。研究发现面临融资约束的企业出于预防性动机,会保持一定现金储备,而非融资约束企业则不具有这种动机[1,2]。 从现金持有经济后果看,基于预防性动机的现金持有价值更高。Mikkelson和Parch(2003)发现出于预防性动机持有现金有利于企业投资和创新,促进企业价值增长[16]。Faulkender 和Wang(2006)发现对于融资约束的企业,现金持有价值更高[17]。况学文等(2009)发现,由于现金持有能够提高融资约束公司的投资支出水平,融资约束企业现金持有价值显著高于非融资约束企业[18]。

2. 现金持有的代理动机。企业持有现金并非完全有益无害,这是由于企业内部存在着代理问题。从代理问题角度看,现金是企业直接控制的流动性资产,容易被转移和侵占,公司高管或大股东可能会为了私利而增加现金持有[19]。Dittmar(2007)发现投资者保护较弱的国家,大股东会利用现金持有侵占中小投资者利益[20]。罗琦和秦国楼(2009)利用市场中介组织和法律环境制度衡量投资者保护,研究投资者保护对企业现金持有行为的影响,也得出了相似的结论[21]。从现金持有的经济后果的角度研究发现,控股股东会利用控制能力勾结经理人进行关联交易等自利行为,降低现金持有价值。Drobetz 等(2010)发现较高的信息不对称程度增加了公司内部代理问题,从而降低了企业的现金持有价值[4]。Liu 和 Mauer(2011)发现上市公司较高的现金持有水平会引起高管更激进的行为,而这种激进行为降低了企业现金持有价值[22]。国内学者得出了相似的结论,沈艺峰等(2008)发现控制权和现金流权分离程度越高,企业现金持有水平越高,现金持有的市场价值越低[23]。

既有研究发现,企业出于预防性动机持有现金主要是为了应对环境不确定性或融资约束,出于预防性动机持有的现金价值较高。而根据代理动机,那些高管或大股东控制权更大、公司治理或内部控制较差的公司,其现金持有水平更高,代理动机往往会降低企业现金持有价值。公司战略对现金持有存在重要影响,不同战略类型下,公司融资状况、信息不对称以及代理成本等因素存在显著差异,不同的公司战略会导致迥异的现金持有决策,现金持有价值也有较大差异,但现有研究对此关注不足。

三、理论分析与假设提出

从现金持有的预防性动机看,企业持有现金是应对现金流不确定性和融资约束的有效方法。一方面,企业经营过程中利润和现金流存在波动,造成流动性风险,持有现金是应对现金流不确定性和防范流动性风险的有效手段。另一方面,持有一定数量的现金可以帮助企业抓住投资机会,防止融资困难造成投资机会丧失或者付出较高的融资成本。

相比防守战略,激进的进攻型战略会导致公司业绩与现金流波动较大,不确定性更高,出于预防性动机,进攻型公司现金持有水平更高。首先,为了防范流动性风险,进攻型公司会持有更多现金。防守战略公司致力于提高生产效率和降低成本,产品线较窄,较少调整产品和市场分布,这导致其收益较为稳定,现金流持续性较强。而进攻型公司通常更专注于开发新产品、拓展新市场,由于研发投资和市场拓展投资的回报周期较长,导致盈利水平和现金流波动较大,增加了企业现金流不确定性和流动性风险,使进攻型公司更容易陷入财务困境。进攻型公司持有更多现金可以有效防范流动性风险。其次,进攻型公司密集的研发投资也会增加现金持有动机。研究表明,研发投资是公司现金持有的重要驱动因素[12,13],企业内部充足的现金可以保持研发投资持续性[24]。进攻型战略公司现金流波动性较大可能难以满足研发投资的资金需求,为了维持研发活动持续性,企业会持有更多现金。综上所述,进攻型公司出于防范流动性风险和维持投资持续性的动机会倾向于持有更多现金。

融资过程中存在的信息不对称导致融资约束问题,应对融资约束是企业现金持有的重要原因。从信息不对称角度看,相比防守战略,进攻战略公司的信息不对称程度更高,更可能面临融资约束问题,这类企业会持有更多现金应对融资约束。首先,进攻型公司存在更多研发活动,研发活动存在严重的外部性问题,企业创新成果很容易被同行业竞争对手模仿,企业为了保护商业秘密,会减少研发活动的信息披露,造成较高的信息不对称。密集的研发活动导致进攻型公司无形资产比例较高,无形资产没有成熟的交易市场,外部人很难获得无形资产价值的信息,加剧了信息不对称程度。其次,研究表明激进的公司战略会降低企业会计信息质量,从而增加了信息不对称。公司战略越激进,盈余质量越差,表现为操纵性应计更高[8],会计稳健性越低[9],财务舞弊的可能性更高[7],从而增加了信息不对称。最后,进攻型公司的控制系统较为灵活,内部控制质量较差,增加了信息不对称。良好的内部控制可以提升会计信息质量,从而降低企业信息不对称程度。但研究表明,进攻型战略导致公司控制结构频繁调整,降低了企业内部控制稳定性,这类公司存在内部控制缺陷的可能性更高[10]。较差的内部控制进一步增加了进攻型公司的信息不对称。进攻型公司信息不对称程度更高,潜在投资者或债权人与企业之间存在的信息不对称会造成逆向选择和道德风险问题,导致较严重的融资约束。为了应对融资约束,进攻型公司会持有更多现金。

从代理动机看,相比防守型公司,战略激进的进攻型公司也会持有更多现金。首先,从代理问题看,进攻型公司高管薪酬特征加剧了代理问题。战略激进公司高管权益性薪酬占比更高,更容易催生高管机会主义行为,加剧企业内部代理问题。公司战略不同,高管薪酬契约存在显著差异。防守型公司致力于提升效率,收益不确定性较低,高管固定薪酬占比较高,现金薪酬比例较高。但进攻型战略致力于开发新产品,拓展新市场,研发投资和市场拓展投资的回报周期较长,导致企业收益不确定性增大,盈利水平较低。进攻型公司为了鼓励管理层风险承担和研发投资,管理层薪酬中固定薪酬占比较低,权益性薪酬占比较高,管理层薪酬对公司业绩的敏感性較高。进攻型公司业绩波动较大,不良业绩风险较高,高管薪酬水平也会随之波动,这可能导致管理层自利行为,造成更严重的代理问题。管理层可能会将现金尽量滞留在企业内部,通过建立商业帝国或在职消费谋取私利[3]。其次,从内部监督角度看,进攻型公司的代理问题更难受到监管。良好的内部控制是影响企业现金持有的重要因素,可以减少管理层利用现金谋取私利的可能性,进而降低现金持有水平[25]。防守战略公司的内部控制结构更为稳定和集中,进攻型公司战略的内部控制更加分散和灵活,以便快速应对市场条件[5,6]。研发等创造性活动需要更好地协调,因此进攻型公司缺少标准化流程,要求控制系统具备一定灵活性。研究表明,进攻型公司存在内部控制重大缺陷的可能性更高[10]。进攻型公司较差的内部控制可能会增加企业管理层出于代理动机的现金持有。

综上所述,无论是从预防性动机还是代理动机看,较为激进的公司战略都会增加企业现金持有。据此,提出以下假设:

H1:在控制其他因素的前提下,公司战略越激进,公司现金持有水平越高。

虽然从预防性动机与代理动机角度看,进攻型公司都会持有更多现金,但从现金持有经济后果看,基于不同动机持有现金的价值具有显著差异。可以通过考察不同战略下现金持有的经济后果,以此判断进攻型公司主要出于预防性动机还是代理动机持有更多现金。基于预防性动机,进攻型公司持有现金的价值更高。对于进攻型公司,由于其利润和现金流波动程度较大,持有现金可以预防流动性风险对企业价值的损害。进攻型公司的融资约束程度更高,持有现金避免了由于资金限制导致放弃有利投资对企业价值的影响,也避免了较高的外部融资成本。进攻型公司主要的投资项目为产品研发投资和市场推广投资,产品开发和市场推广是企业赢得市场竞争的关键,充裕的现金有助于进攻型企业更好把握市场机会,抢占市场先机。因此,若进攻型公司主要出于预防性动机持有现金,那么公司现金持有价值更高,并且竞争效应更强。

相反,基于代理动机持有的现金价值更低,这是由于当代理问题严重时,企业管理层会利用现金谋取私利而损害公司价值。公司持有过多现金时,管理层可能会通过在职消费,造成资金浪费。还可能为了巩固自身职位稳定性,利用公司现金进行低效投资,从而损害企业价值。进攻型公司管理者权益薪酬占比较高,薪酬波动程度较大,管理层更可能通过在职消费或构建商业帝国弥补薪酬波动的损失,从而降低现金持有价值。管理层现金滥用会对研发或市场推广投资造成挤占,降低企业竞争力,现金持有会表现出较低的竞争性。若进攻型公司主要出于代理动机持有现金,那么进攻型公司现金持有价值更低,现金持有的竞争效应较弱。据此,提出如下竞争假设:

H2(a):公司战略越激进,公司现金持有价值越高,现金持有竞争效应越强;

H2(b):公司战略越激进,公司现金持有价值越低,现金持有竞争效应越弱。

四、研究设计

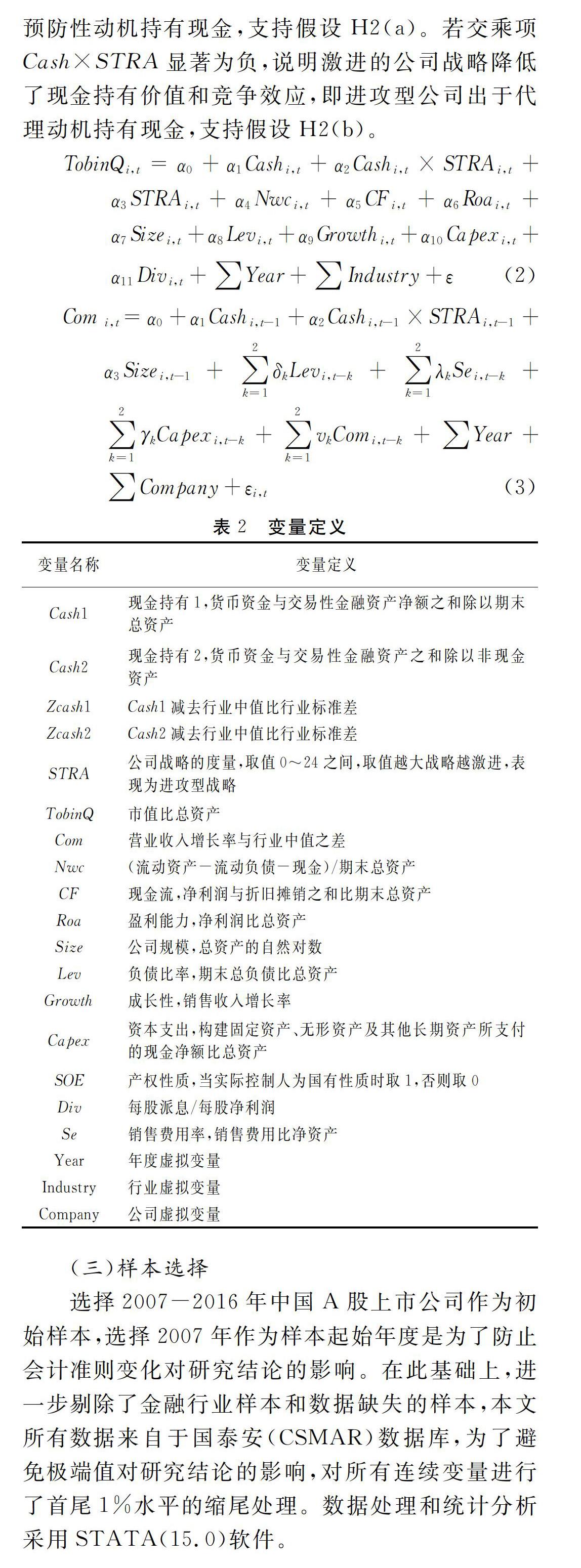

(一)变量定义

1.公司战略的度量。参照Bentley等(2013)[7]的研究,利用上市公司财务指标构建了一个离散变量度量公司战略,从企业经营过程中创业维度、生产与运营维度以及管理维度,选取相关指标,指标选取见表1。由于我国较多上市公司并没有披露研发支出数据,因此利用无形资产净额(扣除土地使用权)代替研发支出水平。将上述变量按照“年度—行业”,从小到大分为5组,除资本密度,最大组赋值为0,最小组赋值为4;资本密度变量最小值赋值0,最大组赋值4。将6个变量的赋值加总就得到一个度量公司战略的变量STRA,是取值范围在0~24之间的离散变量,其值越大表示公司战略越激进,越符合进攻型战略特征,否则表示公司战略较为保守,越符合防守型战略特征。

(三)样本选择

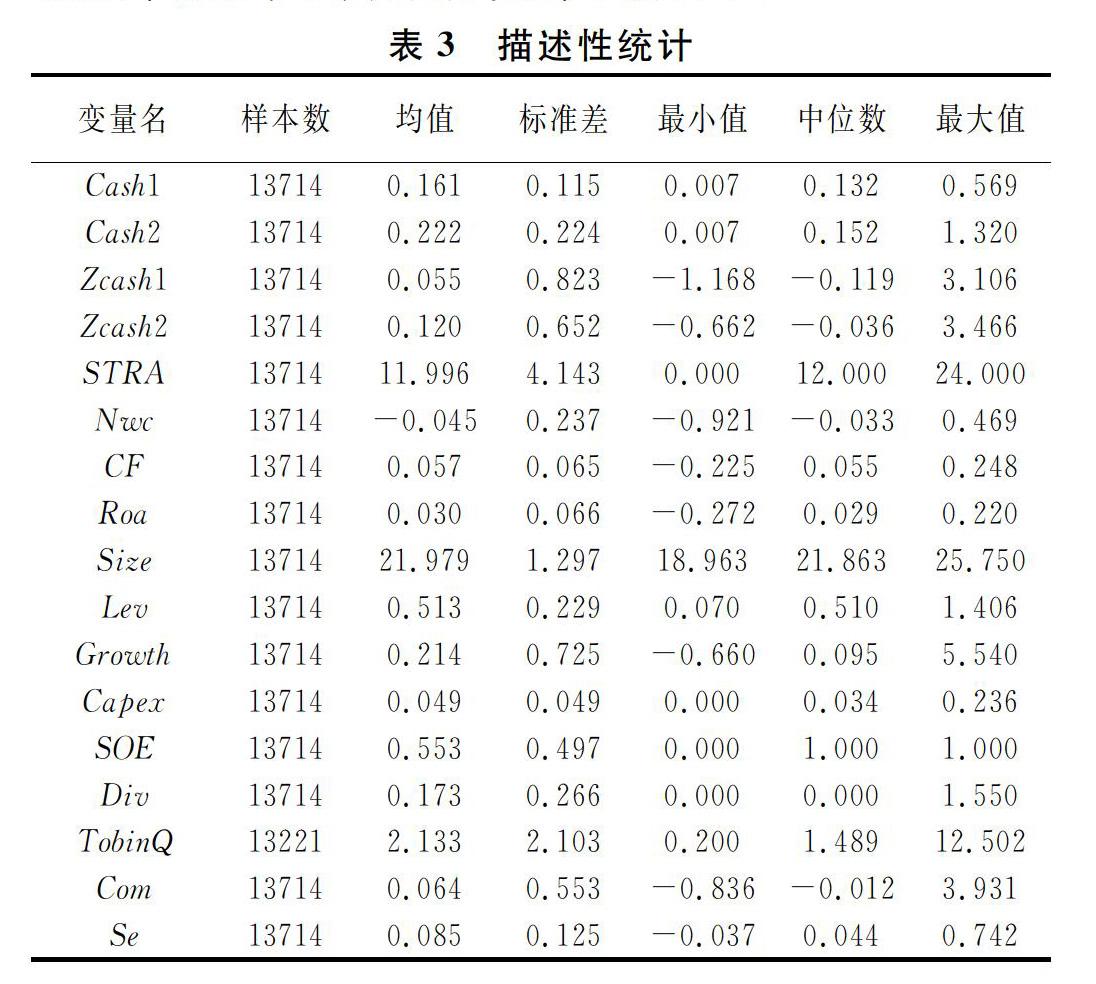

选择20072016年中国A股上市公司作为初始样本,选择2007年作为样本起始年度是为了防止会计准则变化对研究结论的影响。在此基础上,进一步剔除了金融行业样本和数据缺失的样本,本文所有数据来自于国泰安(CSMAR)数据库,为了避免极端值对研究结论的影响,对所有连续变量进行了首尾1%水平的缩尾处理。數据处理和统计分析采用STATA(15.0)软件。

3.公司战略与现金持有竞争效应。模型(3)的多元回归结果见表6,由表6可见:四种方式度量的现金持有与公司战略交乘项的回归系数均在1%水平显著为正,说明公司战略越激进,其现金持有越发挥竞争效应。假设H2(a)得到了验证。

模型(3)中控制了滞后两期的市场业绩,是一个动态面板,同时现金持有与市场业绩可能存在双向因果问题。因此,利用系统GMM方法估计动态面板,以克服个体异质性和内生性问题,并比较进攻型与防守型战略下,现金持有对市场业绩的影响差异。回归结果见表9,对于进攻型公司,表9中(1)(3)两列经行业因素调整后的现金持有(ZCash)系数在5%水平显著为正,即现金持有表现为竞争效应;但对于防守型公司,(2)(4)两列的结果可见,现金持有(ZCash)的回归系数小于进攻型公司且不显著,即现金持有并没有表现出竞争效应。可见相比防守型公司,进攻型公司现金持有的竞争效应更强。

2.公司战略的其他度量方法。为了保证结果的稳健性,本文进一步比较了进攻型战略与防守战略对现金持有及其经济后果的影响。参照上文的方法,定义进攻战略虚拟变量Pros和防守战略虚拟变量Defe,并将STRA>8且STRA<16的样本删除,最后得到样本5640个,其中进攻型2809个,防守型2831个。利用该样本,以进攻战略虚拟变量(Pros)代替上述模型中的STRA,重复上述模型(1)模型(3)的回归分析,研究结果显示,相比防守型公司,进攻型公司战略增加了现金持有水平,并且现金持有价值更高,竞争效应更显著②。

(四)进一步分析

根据上文的分析,实施激进战略的企业持有较多现金主要是出于预防性动机,即进攻型公司面临的收益和现金流不确定性更高,融资约束更严重,增加了其现金持有动机。因此融资约束程度和经营环境不确定性可能会影响公司战略对现金持有的作用,如果实证研究表明融资约束严重时或经营环境不确定程度较高时,进攻型公司现金持有水平进一步增加,就从侧面证明进攻型公司持有更多现金是出于预防性动机而非代理动机。

1. 融资约束的影响。企业持有现金是应对融资约束的有效方法,严重的融资约束会进一步增加激进战略公司现金持有的预防性动机,可以预期,企业面临的融资约束越严重,公司战略激进程度与现金持有之间的正相关关系越显著。由于信贷融资是上市公司主要的再次融资途径,因此本文利用企业获取的信贷资源水平衡量融资约束水平。参考李维安等(2015)的研究[28],利用年末短期借款、一年内到期的非流动负债与长期借款之和与年末总资产之比衡量信贷融资水平,再利用行业中位数对该值进行调整,获得一个变量衡量企业信贷约束水平(Bank),该值越小表示企业融资约束越严重。在模型(1)的基础上引入公司战略与信贷融资的交乘项(STRA×Bank),用以检验现金持有与公司战略的关系是否受到融资约束的影响。表10中(1)(2)两列STRA×Bank的系数均在1%水平显著为负,说明宽松的信贷融资降低了激进战略公司现金持有动机,换言之融资约束增加了激进战略公司持有现金的动机,从侧面证实采取激进战略的公司,主要出于预防性动机持有现金。

2. 经营环境不确定性的影响。我国企业经营环境面临较大的政策不确定性,宏观经济政策波动造成企业难以避免的系统性风险。经济政策不确定性对企业现金持有具有重大影响,在经济不确定性较高时现金持有水平增加[29]。战略激进的公司本身具有现金流不确定高和经营风险较高的特征,经济政策的波动会进一步增加这类公司的现金持有动机,可以预期,在经济政策不确定性较高时,公司战略激进程度与现金持有之间的正相关关系更强。本文采用 Baker等(2016)[30]构建的经济政策不确定性指数(EPU)衡量经济不确定程度,在模型(1)的基础上引入公司战略与上一年经济政策不确定性的交乘项(STRA×EPU),用以检验公司战略与现金持有的关系是否受到经济政策不确定性的影响。表10中(3)、(4)两列STRA×EPU的系数均显著为正,这说明较高的经济政策不确定性增加了激进战略公司现金持有动机,从侧面证实采取激进战略的公司,主要出于预防性动机持有现金。

六、结论与启示

不同的战略类型下,企业融资状况和公司治理等特征会存在显著差异,因此不同的公司战略会导致迥异的现金持有决策。本文以2007~2016年A股非金融上市公司为样本,考察了公司战略激进程度对企业现金持有决策的影响,并从公司价值与竞争效应两个角度考察不同公司战略下,现金持有经济后果的差异。实证结果表明:战略越激进,企业现金持有水平越高;而战略越激进,现金持有价值越高,现金的竞争效应越强。进一步研究表明:在融资约束较严重或经济政策不确定性较大时,采取激进战略的公司,现金持有水平进一步提高。

本文的研究结论具有重要的现实意义,公司战略对财务决策具有重要影响,现金是企业重要的内部资金来源,企业结合自身战略特征做出合理现金持有决策有助于其应对财务风险以及融资约束。选择激进战略的上市公司,自身经营特征导致现金流不确定性和财务风险较高,较高的信息不对称又导致企业严重的融资约束。战略激进的公司需要注意预防性现金储备和合理利用内部资金,应该坚持“现金为王”的理念,为公司的产品和技术创新等方面的战略性投资提供资金支持,同时提升公司抵御财务风险和缓解融资约束的能力,为公司抢占市场先机和保持竞争优势提供资金保障。

注释:

① 限于篇幅,此处以及后文中稳健性检验与进一步分析部分表格没有列示完整结果,相关表格留存备索。

② 限于篇幅,本文没有列示有关结果,相关表格留存备索。

参考文献:

[1]Almeida H, Campello M, Weisbach M S. The cash flow sensitivity of cash[J]. Journal of Finance, 2004, 59(4):17771804.

[2]王彦超.融资约束、现金持有与过度投资[J].金融研究,2009(7):121133.

[3]Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review, 1986, 76(2):323329.

[4]Drobetz W, Grüninger M C, Hirschvogl S. Information asymmetry and the value of cash[J]. Journal of Banking and Finance, 2010, 34(9):21682184.

[5]Miles R E, Snow C C. Organizational strategy, structure, and process[M]. New York: McGrawHill, 1978.

[6]Miles R E, Snow C C. Organizational strategy, structure, and process[M]. Stanford, CA: Stanford University Press, 2003.

[7]Bentley K A, Omer T C, Sharp N Y. Business strategy, financial reporting irregularities, and audit effort[J]. Contemporary Accounting Research, 2013, 30(2):780817.

[8]孫健,王百强,曹丰等. 公司战略影响盈余管理吗?[J]. 管理世界, 2016 (3):160169.

[9]刘行. 企业的战略类型会影响盈余特征吗——会计稳健性视角的考察[J]. 南开管理评论, 2016(4):111121.

[10]BentleyGoode K A, Newton N J, Thompson A M. Business strategy, internal control over financial reporting, and audit reporting quality[J]. Auditing a Journal of Practice and Theory, 2017,36(4):4969.

[11]Loukopoulos P, Loukopoulos G, Evgenidis A, et al. The influence of a firms business strategy on the downside risk of earnings, accruals and cash flow[D]. Working Paper, 2017.

[12]Opler T, Pinkowitz L, Stulz R, et al. The determinants and implications of corporate cash holdings [J].Journal of Financial Economics,1999,52(1): 346.

[13]Bates T W, Kahle K M, Stulz R M. Why do U.S. firms hold so much more cash than they used to?[J]. The Journal of Finance, 2009, 64(5):19852021.

[14]Haushalter D, Klasa S, Maxwell W F. The influence of product market dynamics on a firm's cashholdings and hedging hehavior[J]. Journal of Financial Economics, 2005, 84(3):797825.

[15]Harford J. Corporate cash reserves and acquisitions[J]. Journal of Finance, 1999, 54(6):19691997.

[16]Mikkelson W H, Partch M M. Do persistent large cash reserves hinder performance?[J]. Journal of Financial & Quantitative Analysis, 2003, 38(2):275294.

[17]Faulkender M, Wang R. Corporate financial policy and the value of cash[J]. Journal of Finance, 2006, 61(4):19571990.

[18]况学文,彭迪云,何恩良.外部融资约束与公司现金持有量研究[J].山西财经大学学报,2009,31(5):118124.

[19]Myers S C, Rajan R G. The paradox of liquidity[J]. Quarterly Journal of Economics, 1998, 113(3):733771.

[20]Dittmar A, MahrtSmith J. Corporate governance and the value of cash holdings[J]. Journal of Financial Economics, 2007, 83(3):599634.

[21]罗琦,秦国楼.投资者保护与公司现金持有[J].金融研究,2009(10):162178.

[22]Liu Y, Mauer D C. Corporate cash holdings and CEO compensation incentives[J]. Journal of Financial Economics, 2011, 102(1):183198.

[23]沈艺峰,况学文,聂亚娟.终极控股股东超额控制与现金持有量价值的实证研究[J].南开管理评论,2008(1):1523+38.

[24]Brown J R, Petersen B C. Cash holdings and R&D smoothing[J]. Journal of Corporate Finance, 2011, 17(3):694709.

[25]王彥超,宋顺林.关联交易、内部控制与现金持有[J].投资研究,2014(6):5567.

[26]杨兴全,张丽平,吴昊旻.市场化进程、管理层权力与公司现金持有[J].南开管理评论,2014(2):3445.

[27]Fresard L. Financial strength and product market behavior: the real effects of corporate cash holdings[J]. Journal of Finance, 2010, 65(3):10971122.

[28]李维安,王鹏程,徐业坤.慈善捐赠、政治关联与债务融资——民营企业与政府的资源交换行为[J].南开管理评论,2015(1):414.

[29]李凤羽,史永东.经济政策不确定性与企业现金持有策略——基于中国经济政策不确定指数的实证研究[J].管理科学学报,2016(6):157170.

[30]Baker S R, Bloom N, Davis S J. Measuring economic policy uncertainty[J]. Quarterly Journal of Economics, 2016, 131(4):1593636.

(责任编辑:漆玲琼)