宏观经济景气、机构持股与分析师预测偏差

2019-03-06祁、秦

祁、秦

【摘 要】 证券分析师作为上市企业与众多投资者之间有效的信息传输平台,其预测偏差程度直接决定了有限的资金是否能实现最大使用率和社会资源配置效率,因此文章着重于对分析师预测偏差影响因素的分析。采用理论和实证双重分析方法从宏观经济景气与机构持股两个层面对分析师预测偏差影响机理进行分析,研究样本为2011—2016年沪深两市A股上市企业。研究发现:机构持股与分析师预测偏差之间显著负相关;宏观经济景气程度越高,机构持股与分析师预测偏差之间的负相关越为显著,即宏观经济景气显著增强了机构持股与分析师预测偏差之间的相关性。

【关键词】 宏观经济景气; 一致指数; 机构持股; 分析师预测偏差

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2019)03-0071-07

一、引言

在竞争日益激烈的资本市场中,提升资金的使用效率、合理优化资源的配置已成为上市企业保持竞争优势的关键,而这一切的基础都是投资者能全面获取企业的真实财务信息和对其未来盈利能力及水平做出较为精准的判断。但对于众多投资者来讲,并没有足够的时间和精力参与到企业治理中,在信息掌握方面有很大程度的劣势,信息不对称现象非常严重,同时投资者在专业能力与知识方面也存在缺失,无法利用获得的信息对投资企业的盈利能力做出精准预测。证券分析师的出现能有效缓解信息不对称,极大程度提升资本市场的资源配置效率,有效向投资者传递企业信息,但是在实际操作过程中,证券分析师的盈余预测受到诸多方面共同作用与影响,其预测准确程度会大打折扣。如2001年安然事件爆发之前,众多的证券分析师仍做出“未来看涨、推荐买进”的预测报告,导致大量投资者利益受损。在我国证券分析师行业正处于发展初级阶段的大环境下,证券分析师无论是独立性还是职业能力及素养上均有较大的提升和完善空间,为迎合重要客户的心理进而拿到价值不菲的佣金,倾向于出具偏于乐观的盈余预测报告。随着机构投资者的大量入市,其规模大、专业能力强、信息获取渠道广泛的特点对资本市场的稳定发展起到了重要作用。而作为券商最主要的客户,在以往的相关研究中机构投资者对分析师预测偏差的影响分析结论不一。任何形式的经济行为均是在宏观经济的带动下发展的,受到宏观经济的制约或促进,在宏观经济景气基础上展开机构投资者持股对分析师预测偏差的影响机理显得尤为必要。

正是在这种环境下,本文从宏观经济景气和机构持股两个层面进行分析师预测偏差影响因素的研究,不仅利于正处于初级阶段的我国证券分析师行业的快速发展,提升其预测准确度,而且能为提升上市企业核心竞争力乃至国家层面宏观经济政策的调整与优化提供新的思路。

二、文献综述

(一)国外文献综述

在机构持股与分析师预测偏差的相关研究中,Easterwood等认为证券公司为招揽和保留住重大客户,对其分析师的负面报告予以噤声,同时分析师基于自身利益考量会通过讨好机构投资者等方式提升自己的声誉和级别进而成为明星分析师,也就是说在证券公司管理层和分析师个人层面都有发布乐观盈余预测报告的动机,进而加大了预测的偏离程度[ 1 ];Firth等以中国上市企业为研究对象,发现机构投资持有上市企业股份时会对相应的证券分析师产生极大的“客户压力”,促使证券分析师出具偏于乐观的盈余预测,且机构投资者持股比例越高盈余预测的乐观程度越高,增大了盈余预测的偏差程度[ 2 ];Byard和Shaw认为上市公司引入机构投资者后能对管理层的经营行为产生较好的约束效应,抑制其盈余管理程度,提升了会计信息的透明度,利于证券分析师获得更为真实和透明的企业信息,盈余预测的准确程度会随之大大提升[ 3 ]。

在宏观经济景气、机构投资者持股与分析师预测偏差的相关研究中,Rudebusch和Wu以利率期限结构为视角研究了宏观经济的影响后果,发现在欧元区宏观经济景气程度较高时,由中小投资者共同组成的机构投资者更倾向于以较低的利率和较长的期限向上市企业提供融资以进行积极的经济扩张行为,同时机构投资者会通过高质量的会计信息标准对企业提出更高的要求,进而促进了企业会计信息的披露质量[ 4 ];Bekaert等进一步对宏观经济景气的影响后果进行研究,发现在宏观经济景气程度较高时,机构投资者在进行经济扩张行为的同时会更加注重对自身权益的保障,企业的会计信息披露质量随之提升,为证券分析师提供了更多真实的企业信息,提升了证券分析师盈余预测的准确度[ 5 ];Lemke在Oda等模型设定的基础上构建了宏观经济—金融模型,认为任何金融行为都会受到宏观经济的影响,尤其是在机构投资者投融资决策的制定与执行方面[ 6 ]。

(二)国内文献综述

在机构持股与分析师预测偏差的相关研究中,我国学者彭韶兵等也认为证券分析师在机构投资者这一重要客户的压力下倾向于出具较为乐观的盈余预测,加重了机构投资者的信息风险和投资风险[ 7 ];张巧良和张青认为与其他行业相比,证券分析师行业更需要提升自身声誉或对其进行维护,一旦因为迎合某个客户而出具了偏差较大的盈余预测会对更多的潜在客户产生负面影响进而影响其后续的、更为可观的利益收入,因此稳健型的证券分析师即使在客户等多重因素的压力下仍会进行与实际情况相符合的盈余预测,且当机构持股比例越大时该种行为会更加谨慎,对盈余预测偏差的抑制效果越好[ 8 ]。

在宏观经济景气、机构投资者持股与分析师预测偏差的相关研究中,薛誉华和张鹏程认为在宏观经济景气程度较低时,由于资本扩张行为和需求较为旺盛但整个环境货币紧缩,催生了众多影子银行,在缓解上市企业融资需求的同时也由于高利率使企业的负担加重,对企业可持续发展的促进作用有一定程度的削弱,同时机构投资者也会缩减投资规模[ 9 ];黄占鹏以2000—2015年主板上市企业为研究对象,就宏观经济周期对企业资本结构之间的关系进行实证分析,发现在宏观经济景气程度较高时企业的资本结构调整方向趋向于宏观经济周期的变化方向,促进了企业资本结构的优化与调整,同时还能显著促进企业的经济扩张行为,不断增大投资力度,进而使得机构投资者有更多的投资平台可供选择[ 10 ]。因此机构投资者在宏观经济景气程度较高时倾向于对会计信息质量较高的上市企业進行投资,会计信息质量的提升会为证券分析师提供更多的信息和数据支撑,进而提升了分析师预测的准确度。

(三)文献评述

通过对以往相关研究进行总结与梳理,发现现阶段关于分析师盈余预测方面的研究非常丰富,但一般是以微观因素对分析师预测或者分析师预测影响后果等为主,从机构持股方面对分析师预测偏差展开的研究较少,将宏观经济景气引入到分析师预测偏差的相关研究鲜有学者涉足。基于此,本文将宏观经济景气、机构持股与分析师预测偏差放在同一框架下进行研究,不仅能为相关研究拓宽领域,而且能为分析师预测准确性提供参考与建议。

三、理论分析与研究假设

自机构投资者入市以来,不同学者基于不同角度认为机构持股产生的作用是不同的。部分学者认为作为券商承销债券的关键客户,机构投资者所付出的佣金已成为券商的重要经济来源,为迎合机构投资者这一重要客户,避免由于悲观的预测报告造成机构投资者与券商解约,证券分析师在机构投资者的压力下倾向于出具较为乐观的盈余预测,导致该预测偏差程度较高。EI-Gazzar在中国上市公司的经验数据基础上提出为获得机构投资者大量的融资,上市企业倾向于进行自愿性的会计信息披露以吸引投资者的关注,并向外界传递出利好信号,恰好为证券分析师提供了更为充足的分析数据,降低了其盈余预测的偏差[ 11 ]。Malmendier等认为证券分析师在客户佣金的压力下会通过较为乐观的盈余预测以迎合机构投资者,但是随着机构投资者的不断专业且持有上市公司股份时对自身利益更为关注,进而对证券分析师的盈余预测产生较好的约束与监督效应,同时机构持股后对企业信息掌握程度更高也更为全面,能为证券分析师提供更有力的数据支持,较大促进了证券分析师盈余预测准确度的提升[ 12 ]。也就是说为获得更好的利益,机构投资者持股有利于对上市公司和证券分析师进行双重监督,在提升企业会计信息质量的同时也为证券分析师提供了更有力的数据支撑,进而有效降低了分析师的预测偏差程度。

本文认为作为经济个体,机构投资者最终追求目标是经济利益的最大化,同时要实现可持续发展就必须着眼于长期绩效水平的提升,避免短视行为,因此会更加注重对证券分析师盈余预测准确性的监督和管理。也就是说证券分析师预测因素中机构投资者的准确度要求是压力最大的,同时也是为证券分析师提供支持最有力的,且持股比例越高,对证券分析师进行的支撑作用和监督作用越好,进而极大程度抑制了证券分析师预测的偏差,故提出以下假设:

假设1:机构投资者持股比例与分析师预测偏差之间显著负相关,即机构投资者持股比例越高,越能抑制分析师的预测偏差程度。

任何经济个体的经营行为都受到宏观经济的影响,该种影响体现为促进或抑制两种效果,众多学者也围绕宏观经济景气程度的影响后果展开了丰富的研究,并认为在宏观经济景气程度较低时,由于资本扩张行为和需求较为旺盛但整个环境货币紧缩,催生了众多影子银行,在缓解上市企业融资需求的同时也由于高利率使企业的负担加重,对企业可持续发展的促进作用有一定程度的削弱,同时机构投资者也会缩减投资规模。

本文认为在宏观经济景气程度较高的环境中,由于上市企业倾向于进行大规模的资本扩张行为,融资的需求大大提升,为充分保障自身权益,机构投资者会对证券分析师产生较大的压力提升盈余预测准确性,同时也会对企业产生较好的监督作用,不断提升其会计信息质量,对证券分析师的预测进行充足有力的支撑,在压力和支撑共同作用下分析师预测偏差程度会不断减小,并将其控制在机构投资者可以控制与承受的范围之内。也就是说在宏观经济景气程度较高时,机构投资者对分析师预测偏差的抑制作用更为显著,故提出以下假设:

假设2:宏观经济景气程度能显著调节机构投资者持股与分析师预测偏差之间的关系,即宏观經济景气程度越好,机构投资者持股对分析师预测偏差的抑制作用越显著。

四、研究设计

(一)变量设计

1.被解释变量

作为企业与投资者之间信息有效交流与沟通的平台,证券分析师盈余预测不仅影响投资者投资决策能否合理制定,而且关系到企业是否能获得较好的融资。但在资本市场中证券分析师受到诸多因素的共同干扰,其盈余预测偏差的影响因素成为各方关注的焦点。本文借鉴张巧良等对分析师预测偏差的定义方法[ 8 ],将分析师预测偏差定义为:证券分析师对某企业股票每股收益率的预测均值与真实每股收益率的差值,再将该差值与真实每股收益率进行相除,取其绝对值作为分析师预测偏差程度,用符号Bias进行标识。其计算公式为:

通过式(1)计算出的Bias值越大,表明分析师的预测偏差程度越高。

2.解释变量

机构投资者的入市对市场秩序的稳定和企业融资渠道的多元化具有重要意义,借鉴邵毅平和徐潇的研究方法[ 13 ],本文将机构持股用机构投资者持股比例作为解释变量,用符号INS进行标识。其具体计算方式为上市企业中机构投资者的持股比例之和。

3.调节变量

任何个体的经济行为均是在国家宏观经济政策及形势调控下进行的,宏观经济景气指数中的一致指数能对整体经济的基本走势从工业生产、社会需求、就业、收入等多方面进行较好的反映,因此本文用宏观经济景气指数中的一致指数作为宏观经济景气的衡量指标,用符号CI进行标识,一致指数越高表明宏观经济景气程度越高。

4.控制变量

综合考量分析师预测偏差的影响因素,借鉴以往相关研究成果,本文选择企业成长性、资产负债率、市净率、审计意见、分析师跟踪人数、企业规模及股权集中度和上市时间等作为控制变量,同时引入时间和行业两个哑变量对年份和行业的影响进行控制。具体如表1。

(二)模型设计

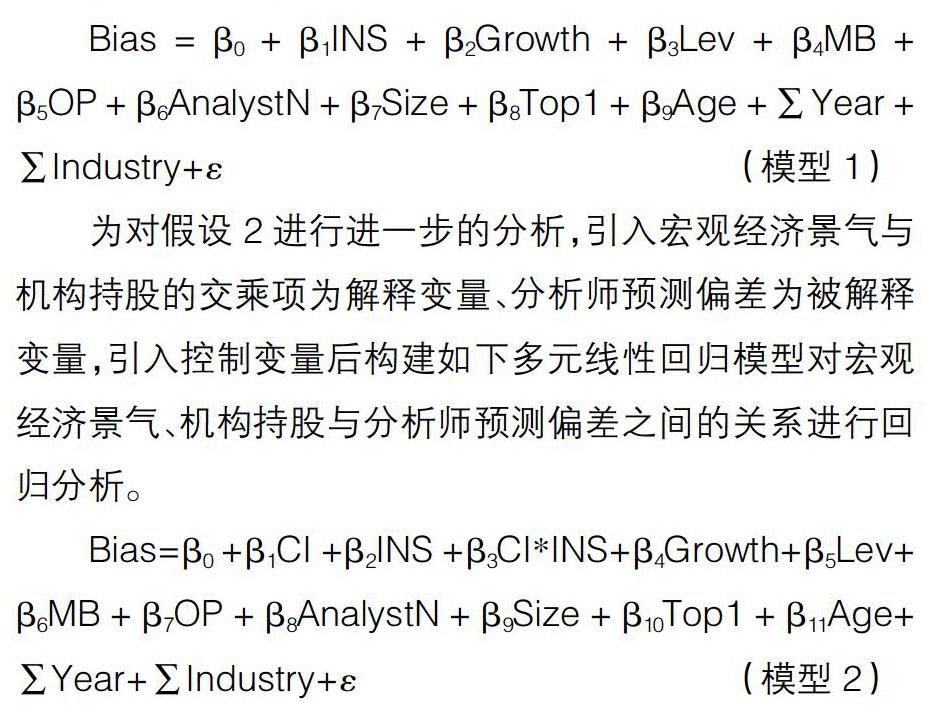

为对假设1进行进一步的分析,以分析师预测偏差为被解释变量、机构持股为解释变量,引入控制变量后构建如下多元线性回归模型对机构持股与分析师盈余预测偏差之间的关系进行回归分析。

为对假设2进行进一步的分析,引入宏观经济景气与机构持股的交乘项为解释变量、分析师预测偏差为被解释变量,引入控制变量后构建如下多元线性回归模型对宏观经济景气、机构持股与分析师预测偏差之间的关系进行回归分析。

(三)样本确定与数据获取

1.样本确定

为获得连续及可靠的数据,本文主要选择沪深两市A股上市企业为研究对象,时间确定为2011—2016年,同时设置如下样本筛选条件:(1)因金融、保险类上市企业的财务特征较为特殊,故将金融、保险类上市企业剔除;(2)因数据缺失和不连续性,故将ST及PT上市企业剔除;(3)剔除未有证券分析师进行跟踪关注并进行预测的上市企业;(4)将资产负债率小于0和大于1的上市企业予以剔除;(5)将财务数据等关键信息披露不符合国家规定的上市企业予以剔除。通过筛选共获得4 236个有效研究样本。

2.数据获取

由新浪财经及巨潮资讯网获得我国2011—2018年的宏观经济景气指数中的一致指数;由国泰安数据库获得证券分析师预测偏差等相关数据;机构持股比例由同花顺数据库获取;通过国泰安数据和锐思数据库获取控制变量的相关数据。

在数据处理方面,采用Excel软件进行前期的辅助处理如进行排序和5%~95%的缩尾处理等,然后采用Stata软件进行描述性统计和相关性分析,最后利用Spss软件依据构建的模型进行多元线性回归分析。

五、实证分析

(一)描述性统计

本文从极值、均值、中位数和标准差等多个方面对变量进行描述性统计,结果如表2所示。通过对表2的分析可以看出以下主要结论:

首先,在主要变量的描述性统计结果中分析师预测偏差Bias的均值为0.602,表明我国证券分析师倾向于出具较为乐观的盈余预测,导致存在一定程度的预测偏差,且极值分别为-0.212和3.512,表明不同企业的盈余能力在证券分析师报告中差距较大,分析师抵御压力的能力有待进一步提升;机构持股比例INS的均值为0.388,表明机构投资者已成为上市企业重要的融资来源,极值分别为0.081和0.862,表明不同企业对引入机构投资者的态度存在较大差别,仍有个别企业未对机构投资者给予充分的重视;宏观经济景气CI的均值为100.100,中位数为100.620,表明研究期间我国宏观经济景气程度较为平稳,为上市企业的发展提供了较好的环境。

其次,在控制变量的描述性统计结果中,企业成长性Growth的均值为0.008,表明样本企业从整体上看保持着8%的盈利增速,但极值分别为-0.342和0.592,表明不同样本企业的盈利能力差距巨大;资产负债率Lev的均值为0.488,表明样本企业的资本结构仍有待调整;市净率MB的均值为4.428,表明样本企业在股票市场中表现出较好的绩效水平,但从极值上看不同企业的股市表现差距较大;审计意见OP的均值为0.902,表明样本企业中有90.2%的企业被相应的会计师事务所出具了标准审计意见,但也有近10%的企业被出具非标准审计意见,该比例仍是偏高的;分析师跟踪人数AnalystN的均值为2.388,表明样本上市企业受证券分析师关注程度普遍较高;企业规模Size的均值为23.554、中位数为23.488,表明样本企业在总资产数量上差距并不明显;上市时间Age的均值为2.079,表明我国上市公司的生存周期有待进一步提升,应进一步强化“百年企业”的企业观。

(二)相关性分析

为初步探索变量之间的关系,并对其选择合理性进行检测,本文进行了如表3的相关性分析。通过对表3的分析可以看出以下主要信息:

首先,各变量之间的相关系数均在(-0.5,0.5)之间,表明变量之间并不存在严重的多重共线性问题,能利用多元线性回归分析的方法对变量之间的关系进行回归分析,变量的选择是合理的。

其次,在主要变量的相关性分析中,机构持股比例INS与分析师预测偏差Bias之间的相关系数为-0.388,且通过了1%置信水平下的显著性检测,初步表明两者之间显著负相关,即机构投资者持股比例的提升能够显著抑制分析师的预测偏差,与假设1吻合,初步证明假设1是成立的;宏观经济景气程度CI与分析师预测偏差Bias之间的相关系数为-0.316,且通过1%置信水平下的显著性检测,即宏观景气程度越高,分析师的预测偏差越小。

最后,在控制变量与被解释变量的相关性分析中,企业的成长性、市净率、审计意见、分析师跟踪人数、企业规模和上市时间均与分析师预测偏差之间显著负相关,而资产负债率与分析师预测偏差之间显著正相关。

(三)回归分析

文章按照模型1和模型2对宏观经济景气、机构持股与分析师预測偏差关系进行多元线性回归分析以验证假设1和假设2,回归分析结果如表4所示。

在模型1的回归分析中,以分析师预测偏差为被解释变量、机构持股比例为解释变量。通过对表4的数据分析可以得到以下主要结论:

首先,R2值为0.155,经过优化调整后即Adj_R2值为0.203,远大于0.1,且F值为168.29并通过了1%置信水平下的显著性检测,充分表明模型1与变量数据之间具有较高的拟合优度,其构建是合理的。

其次,机构持股INS与分析师预测偏差Bias之间的B值为-0.644、T值为-3.84、P值为0.0001,表明两者之间在1%置信水平下显著负相关,与假设1是完全吻合的,即机构持股比例与分析师预测偏差之间显著负相关。主要原因在于机构投资者作为最终的经济个体,其最终目标就是追求经济利益的最大化,虽在客户的压力下证券分析师可能会出具较为乐观的盈余预测,但是在机构投资者的监督和更多数据的支撑下能得到较为全面和真实的企业数据,进而提升了盈余预测的准确性,其偏差会极大程度上降低。此时,机构投资者作为投资企业和所雇用证券分析师两者外部治理的关键,既能提升企业的会计信息透明度以提供给证券分析师,又能对分析师的预测产生较好的监督作用,进而促使分析师出具较为准确的盈余预测。

在模型2的回归分析中,分析师预测为被解释变量,机构持股为解释变量,宏观经济景气为调节变量。通过对表4数据分析得出以下主要结论:

首先,未经过优化调整的R2值为0.144,经过优化调整后即Adj_R2值变为0.198,均比0.1大,且F值高达167.88并通过了1%置信水平下的显著性检测,充分说明模型2与变量数据之间的拟合优度较高,能对宏观经济景气的调节效应进行较好的解释,其构建是合理的。

其次,机构持股INS与分析师预测偏差Bias之间仍在1%置信水平下显著负相关,但在引入宏观经济景气CI与机构持股INS的交乘项CI*INS后与分析师预测偏差Bias之间的B值为0.588、T值为3.61、P值为0.0384,表明交乘项与分析师预测偏差之间显著正相关,也就是说宏观经济景气程度显著增强了机构持股与分析师预测偏差之间的相关性。即宏观经济景气程度越高,机构持股对分析师盈余预测偏差的抑制程度越高,与假设2完全吻合。其主要原因为在宏观经济景气程度较高的大环境下,机构投资者的投资行为倾向扩张姿态,有限的资金投入对资金的使用效率和回报率有着更高要求,因此证券分析师对企业盈余预测准确性也就越高,同时会更加充分发挥对上市企业会计信息质量提升的监管作用,为证券分析师提供更为精准的数据支持。即在宏观经济景气程度较高时,机构持股对分析师预测偏差的抑制程度更为明显。

最后,在控制变量与被解释变量的回归分析结果中,企业成长性越好、市净率程度越高、分析师跟踪人数越多及获得标准审计意见均能促进分析师预测偏差的控制,同时,适当扩大企业规模和拓展生存周期也能降低分析师的预测偏差。另外,不断对资本结构进行优化调整也能起到降低分析师预测偏差的效果。

(四)稳健性分析

采用不同衡量指标对变量进行定义可能会产生不同的研究结论,为保障本文研究结论的可靠性,进行如下稳健性分析:(1)采用宏观经济景气指数中的先行指数对其进行衡量,能对宏观经济中波峰和波谷进行较为准确的判断;(2)将保险行业基金纳入机构投资者样本中重新计算机构投资者持股比例;(3)由于现阶段我国分析师预测倾向于乐观,因此采用分析师预测乐观度对分析师预测偏差进行衡量。

将重新定义的变量连同其他变量进行二次回归分析,分析结果与本文研究结论一致,表明本文的变量选择较为合理,构建的模型能对变量之间的关系进行较好的解释,得出的研究结论也是可靠的。

六、结论与启示

本文以2011—2016年沪深两市A股上市企业为研究对象,从宏观经济景气程度对机构投资者持股与分析师预测偏差之间的关系进行研究,主要就机构持股对分析师预测偏差的影响机理及宏观经济景气对两者关系的调节作用展开的。通过实证分析得出以下结论:(1)机构持股与分析师预测偏差之间显著负相关。机构投资者具有更为专业的财务管理与分析能力,能有效甄别上市企业是否存在盈余管理等行为,对企业经营与管理形成较好的约束效应,不断促进上市企业会计信息质量的提升,进而为证券分析师提供更为精准的数据支持,同时也会对证券分析师产生较好的监督作用,在这两方面综合影响下分析师预测偏差程度会大幅度降低,盈余预测的准确度提升。(2)宏观经济景气程度显著增强了机构持股与分析师预测偏差之间的负相关。任何个体经济活动都是在宏观经济环境的影响与约束下进行的,在宏观经济景气程度较高时面临扩张性的经济形势,机构投资者为达到利益最大化对分析师的预测准确度提出了更高的要求,在提供更为精准的企业信息的同时加强了对证券分析师的监督,进而使得分析师预测偏差程度不断降低。

通过本文的研究,可从多个层面得出降低分析师预测偏差、保护机构投资者权益及提升宏观经济稳定运行的启示:(1)企业应不断提升自身的会计信息质量和披露质量,为投资者提供更为稳健和透明的财务信息,最大程度缓解由于信息不对称带来的负面影响;(2)机构投资者应对企业的会计信息质量提出更高的标准与要求,并通过专业的管理能力提升企业的内外部治理,注重投资长期经济效益的获得,将优质资金注入到优质企业;(3)对证券分析师来讲,最为重要的是保障自身的独立性,避免为迎合大客户心理或为获得更多收益出具不符合实际的盈余预测报告;(4)政府相关部门应加强对企业所面临的经济环境的宏观调控,使经济环境处于稳定发展的状态,增长宏观经济景气的周期,同时加强对证券分析师的监督,促进证券分析师行业规范发展。

【参考文献】

[1] EASTERWOOD J C, NUTT S R. Inefficiency in analysts' earnings forecasts:systematic misreactionor systematic optimism?[J]. Journal of Finance,1999,54(5):1777-1947.

[2] FRITH M, LIN P, XUAN Y. The client is king:do mutual fund relationship bias analyst recommendations?[J].Journal of Accounting Research,2011(51):1128-1167.

[3] BYARD D,SHAW K.Corporate disclosure quality and properties of analysts' information environment[J].Journal of Accounting,Auditing and Finance,2003,22(4):229-251.

[4] RUDEBUSCH D,WU T. A macro-finance model of the term structure,monetary policy and the economy[J].The Economic Journal,2008,118(7):355-379.

[5] BEKAERT T,GHOS S,MORENO A. New keynesian macroeconomics and the term structure[J]. Journal of Banking,2010,42(1):367-383.

[6] LEMKE W. An affine macro-finance term structure model for the euro area[J].North American Journal of Economics and Finance,2013(19):554-579.

[7] 彭韶兵,王昱升,高潔.稳健的证券分析师的市场反应及其行为动机[J].投资研究,2014(2):66-71.

[8] 张巧良,张青.证券公司合规文化对分析师盈余预测准确性的影响[J].会计之友,2017(9):49-54.

[9] 薛誉华,张鹏程.会计信息可比性的影响因素研究:来自上市公司的经验数据[J].会计之友,2015(22):17-21.

[10] 黄占鹏.宏观经济周期、产权性质与公司资本结构[J].上海管理科学,2017(5):8-12.

[11] EI-GAZZAR S M. Predisclosure information and institutional ownership: a cross-sectional examination of market revaluations during earnings announcement periods[J].The Accounting Review,2008,73(4):1137-1167.

[12] MALMENDIER U,SHANTHINKUMAR D M.Do security analysts speak in two tongues?[J]. Review of Financial Studies,2014,27(5):612-637.

[13] 邵毅平,徐潇.终极控制权、机构持股与公司盈余管理[J].会计之友,2016(4):48-54.