江苏新三板制造业挂牌企业融资效率研究*

2019-03-04吴勇南京晓庄学院商学院

■吴勇(南京晓庄学院商学院)

一、引言1

自2013 年12 月31 日起全国中小企业股份转让系统(简称“新三板”)面向全国接收企业挂牌申请以来,江苏有大量的高新技术企业申请挂牌。截至2018 年12 月31 日,江苏有1272 家新三板挂牌企业,其中734 家有市值,占比57.7%。但新三板流动性较差,导致挂牌企业融资难,融资效率差。为此,2019 年10 月25 日,证监会宣布全面启动深化新三板改革,重点推进优化发行融资制度、完善市场分层、建立转板上市机制等改革措施,希望能够解决新三板挂牌企业融资难、融资效率低等问题。 据此,顺应新三板改革的目标,有必要对新三板挂牌企业的融资效率进行评价,分析新三板挂牌企业效率低下的原因,制定针对性的政策措施来解决企业的融资效率低下的问题,降低企业融资成本,提高融资效率和经营绩效,提升挂牌公司质量。

二、国内外相关研究的学术史梳理及研究动态

在中小企业融资问题的研究上,西方国家以私有制为主体的经济体制决定了企业较高的融资效率,因而国外学者往往侧重于融资方式和融资结构的研究,对融资效率的研究较为鲜见,与融资效率研究较为相关的是对上市公司股权融资与经营绩效关系问题的研究。Jain 和Kini(1994)他们选取了于1979-1988 年间进行IPO 的682 家美国企业作为样本,结果发现经营现金流与总资产、经营收入与总资产的比值两项指标在企业IPO 之后均呈现明显下降的趋势,与此同时,企业的资本支出和销售收入却呈现出较快幅度的增长,这表明企业在IPO 后经营业绩会存在明显的下滑,企业股权融资效率普遍低下,原因是资金的使用效率不高。Hansen 和Crutchley(1990)通过对1975-1982 年间在纽交所增发股票的109家上市公司财务数据的研究,以资产报酬率(息税前利润/增发上年资产账面价值)为衡量指标,得出了企业增发后盈利水平显著下降的结论。Loughran 和Ritter(1995)以1970-1990 年间的增发新股的美国公司为样本,发现增发后5 年内增发公司的平均收益率要远低于同期没有增发行为的公司。Spiess 和Affleck-Graves(1995)、Cai 和Wei(1997)、Pagano,Panetta 和Zingales(1998)、Traill 和Vos(1998)、Bayless 和Jay(2001)等学者在针对美国、日本、意大利、新西兰等国不同企业的分析中也得出了类似的结论。David C. Brown 和Shaun Davies(2019)针对网络证券众筹资金的融资效率进行了研究。

国内学者对于中小企业融资效率的讨论主要集中在融资效率的定义和融资效率的评价方法两个方面。关于融资效率(Financing Efficiency)的定义,国内学者从不同角度提出了各自的观点,尚未形成统一的结论。曾康霖(1993)最早提出了“融资效率”的概念,他分析了影响企业融资效率和融资成本的七个因素,但并未对融资效率做出定义。宋文兵(1997)指出,经济学中的效率是指成本和收益的关系,而融资方式作为一种制度安排,主要包括两个方面:交易效率和配置效率。前者是指融资方式以最低的成本为投资者提供金融资源的能力,后者是指将稀缺的资本分配给进行最优化生产性使用的投资者的能力。高学哲(2005)以比较和动态的方法对融资效率提出了类似的定义,他认为企业的融资效率主要包括企业能否以最低的成本融入资金和所融入的资金能否得到最有效的利用。叶望春(1998)在论述金融效率的概念时提出,作为金融效率的一部分,企业融资效率是指企业筹资成本、筹资风险以及筹资的方便程度。曾辉(2005)认为企业的融资效率是企业做出的使资金配置达到帕累托最优状态,从而获取最大利润的融资安排,关于融资效率的讨论应主要从融资成本、资金的配置效率、代理成本和融资主体自由度四个方面展开。卢福财(2001)将企业的融资效率分解为微观融资效率和宏观融资效率。其中,微观融资效率包括资金融入效率(以最高成本收益比和最低风险为企业融入所需资金的能力)和资金融出效率(资金在融出时以最低的成本和风险为企业带来最大收益的能力),宏观融资效率是指企业的融资活动对国家经济带来的影响。高有才(2003)同样从微观和宏观两个角度定义了企业的融资效率,并将微观融资效率细分为资金融入效率、资金融出效率、资金使用效率和公司治理效率。在这些观点的基础上,近几年来,有学者开始研究新三板中小企业的融资效率问题,修国义和李岱哲(2016)运用DEA-Malmquist 指数从静态和动态两个角度对科技型中小企业在新三板市场的融资效率进行测度。刘荣茂和李偲婕(2016)对新三板中小企业融资前后的效率差异进行了分析,并将有融资行为的企业和无融资行为企业的进行比较分析。王郁俊等(2018)基于三阶段DEA-Malmquist 模型研究了制造业企业融资率,发现企业融资效率提升主要是技术进步率和规模效率共同作用。邓迎春等(2019)等基于生态位与两阶段DEA 模型研究了新能源企业融资效率,认为影响新能源企业融资效率的主要是内部因素。刘超(2019)等运用DEA-Tobit 研究人工智能企业的融资效率,认为规模因素影响了人工智能企业的融资效率。

综上所述,现有研究不仅涵盖了不同的评价方法,还囊括了对主板市场、中小板市场、 创业板市场、新三板市场在内的企业融资效率的评价,得出了我国资本市场整体融资效率较低的结论,部分文献还对企业融资效率的原因进行了分析。现有文献对新三板中小企业的融资效率的研究相对不多,对创新层与基础层融资效率差异的研究较少,尤其在新三板改革基础上研究各分层企业融资效率差异的更少,且对融资效率低下的原因分析不足,提升新三板中小企业融资效率的途径分析不够。

三、江苏新三板挂牌企业现状

江苏省作为全国 GDP 和经济比较发达的大省,企业众多,在新三板挂牌企业的数量也很多。截至2018 年12 月31 日,新三板共有10691 家挂牌公司,江苏有1304 家新三板企业,占比11.9%,数量位居全国第三;其中734 家有市值,占比57.7%。

从分层情况来看,虽然江苏挂牌企业众多,但是绝大多数位于基础层,创新层企业数量较少,仅88 家,而且挂牌企业市值相对较小,仅有36 家企业市值超过10 亿元。

从行业分布来看,挂牌企业中制造业企业超过一半,而高新技术产业和文化、服务业占比相对较低。从地区来看,挂牌企业大多集中在南京、苏、锡、常等苏南发达城市,苏北、苏中区域的挂牌企业相对较少。

从转让方式来看,1304 家挂牌企业中采取做市转让的仅117 家,绝大多数企业即1187 家采用集合竞价转让方式,而这种转让方式相对不稳定,导致流动性很差。

四、基于DEA模型的江苏省新三板制造业挂牌公司融资效率实证分析

(一)DEA模型

DEA 方法(Data Envelopment Analysis)一般称为数据包络分析方法,最早由A. Charnes、 W. W. Cooper 和E. Rhodes 于1978年提出 ,是评估决策单元(DMU)相对有效性的分析方法。DEA 方法是运用运筹规划技术通过投入产出比值关系构建前沿面,以前沿面为参照计算效率。该方法属于非参数估计方法,不需要提前设定生产函数的形式,从而避免了由于模型设定偏差带来的错误。目前,DEA 方法已经成为广泛使用的效率分析方法。

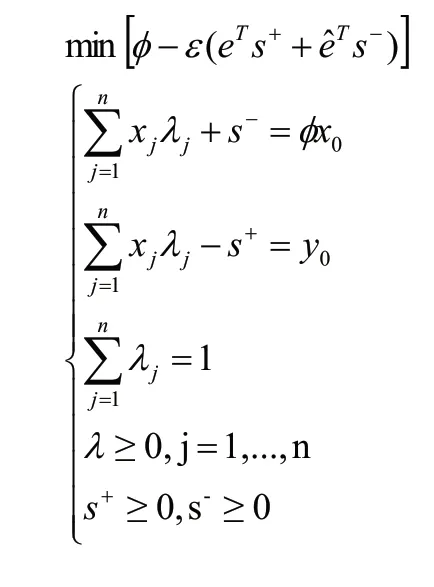

DEA 方法中包含多种评估模型,其中CCR 模型和BCC 模型是具有较强代表性的模型。CCR 模型在规模报酬不变的假定条件下,只计算综合效率。而BCC 模型则是在规模报酬可变假设下,计算综合技术效率(TE)、纯技术效率(PTE)和规模效率(SE)。考虑到政府公共服务绩效可能存在的规模报酬变化,本文采用产出导向下的BCC模型研究各DMU的综合技术效率、纯技术效率和规模效率。BCC模型相比CCR 模型,主要的变化是增加了的约束条件,相应的模型表述如下:

其中,xj为投入向量组合,λj为产出向量组合,s+为松弛变量,φ为决策单元的有效值。

根据BCC 模型得到的综合技术效率指标衡量的是决策单元综合效率,是指在既定投入数量下,企业的实际产出与理论最大产出的比值,或在既定产出下,企业的理论最小投入与实际投入的比值。如果放松企业规模报酬不变的假设,可将技术效率进一步分解为纯技术效率和规模效率。纯技术效率是指规模报酬可变时的技术效率;规模效率是指给定产出水平下,规模报酬不变时的最小投入和规模报酬可变时最小投入的比值;或是给定投入水平下,规模报酬可变时的最大产出和规模报酬不变时最大产出的比值。

(二)指标选择

从生产角度出发,在DEA模型中,投入指标、产出指标应满足相关条件,而产出指标是由投入指标衍生出来的。基于以上原则,本文选取资产总额、资产负债率、营业成本、负债成本率作为投入指标,选取总资产周转率、净资产收益率、营业收入同比增长率当作产出指标。

(三)样本数据选择

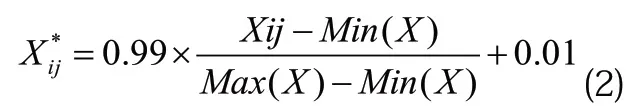

本文选取截止2018 年12 月31 日在全国中小企业股份转让系统(简称为“新三板”)挂牌上市的江苏省制造业公司为初始样本。剔除ST 类挂牌公司与部分数据不全的公司后,共得到有效样本公司652 家,其中,创新层44 家、基础层608 家。各样本原始数据均采集自全国中小企业股份转让系统官方网站(http://www.neeq.com.cn)和wind 金融数据库公布的公司2018 年年报。经过整理得到了652 家公司含资产总额、资产负债率、营业成本、负债成本率、总资产周转率、净资产收益率和营业收入增长率等共7 项变量的样本数据。考虑到DEA 模型对变量数据的要求,对存在负值的变量采用如式(2)方法进行标准化处理。处理后的数据区间为[0.01,1],符合DEA 模型输入变量数据要求。

(四)实证分析

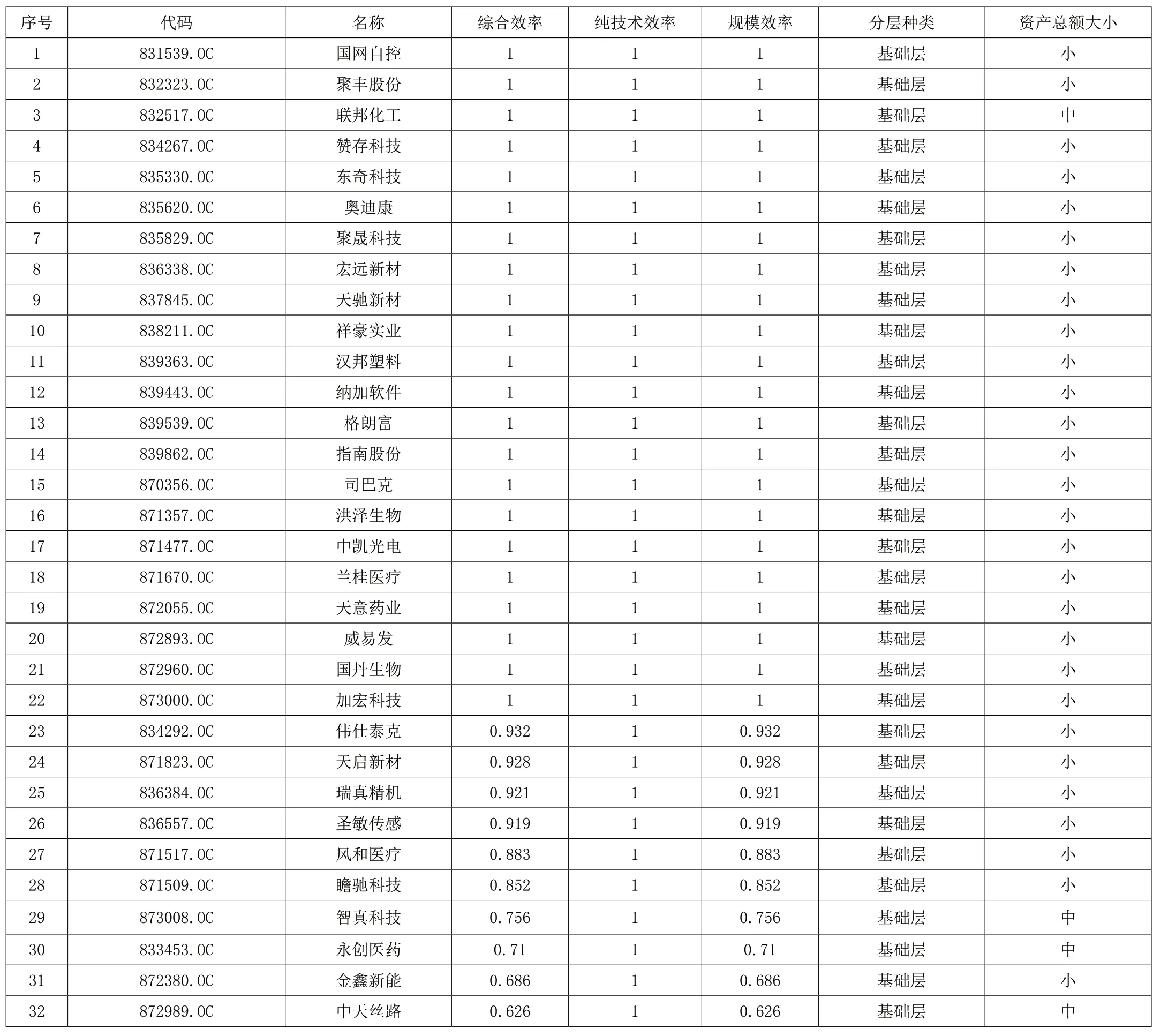

基于BCC 模型运用DEAP2.1 软件对江苏省新三板制造业挂牌公司融资效率进行了测算,结果如表1 所示。

说明:1.资产总额小指的是资产总额小于1 亿,资产总额中指的是资产总额1-5 亿,资产总额大指的是资产总额大于5 亿;2.限于篇幅本表仅给出效率值等于1 的样本结果。

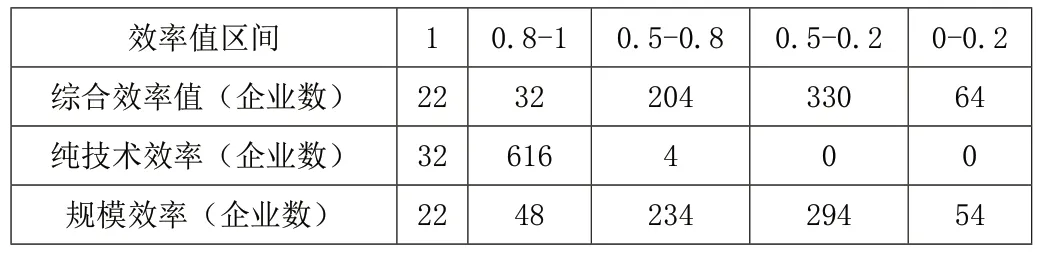

表2 江苏省新三板制造业挂牌企业效率值分布表

(五)测算结果分析

根据以上测算结果,在652 家制造业挂牌企业中共有22 家企业综合效率为1,说明江苏省制造业新三板挂牌企业融资效率D EA有效的仅22 家,占3.37%,即绝大多数挂牌企业融资效率综合效率DEA无效。综合效率值超过0.8 的企业仅54 家,不足总样本的10%,说明绝大多数挂牌企业融资效率很低。在652 家挂牌企业中共有32 家企业纯技术效率值为1,占4.90%,即绝大多数挂牌企业纯技术效率DEA无效,但纯技术效率值超过0.8 的企业有648 家,说明江苏省制造业挂牌企业的纯技术效率值相对较高;22 家企业规模效率值为1,仅占3.37%,规模效率值超过0.8 的企业仅有70 家,仅占10.73%,说明江苏省绝大多数制造业挂牌企业的规模效率值较低,纯技术效率值远远高于规模效率值,要提高这些企业的融资效率,要优先提高这些挂牌企业的规模效率值。

22 家综合效率值为1 的挂牌企业中,全是基础层挂牌企业,其中资产总额小于1 亿的企业有21 家(仅联邦化工一家企业的资产总额在2-3 亿之间),说明虽然创新层的遴选标准相对基础层的遴选标准要求更高,但是遴选出来的创新层企业的融资效率并没有明显高于基础层企业。从资产规模角度分析,绝大多数融资效率为1 的企业资产总额小于1 亿元,表明目前的新三板市场上资产总额小的挂牌企业融资效率相对较高。

表1 江苏省新三板制造业挂牌公司DEA有效样本

五、结论与对策

从实证结果来看,江苏省新三板绝大多数制造业挂牌企业融资效率很低,而且规模效率值低于纯技术效率值,要提升挂牌企业融资效率应首先提高这些企业的规模效率值。其中,基础层与创新层挂牌企业的融资效率并没有明显的区别,说明,目前划分为创新层和基础层的这种分层遴选标准对创新层挂牌企业的融资效率的提高没有太大的作用,要提高创新层乃至增设的精选层挂牌企业的融资效率,应进一步分析乃至调整分层的遴选标准,以有利于精选层挂牌企业提高融资效率,提升挂牌企业质量,有利于转板。资本总额小的挂牌企业的融资效率明显大于资本总额大的企业,说明要优先提高资产总额比较大的挂牌企业的融资效率。根据这次新三板的改革思路,要解决新三牌企业融资难,提升新三板挂牌企业的融资效率,提高新三板挂牌企业的质量,我们应该做到:

(1)顺应新三板改革趋势,提升投资者信心,调整分层遴选标准,增加新三板的流动性。要达成新三板改革目标,首先要提升投资者投资信心,建设好基础层向创新层向精英层乃至注册上市的上升的通道,让投资者看到挂牌企业上市的机会和希望,从而提升投资者投资信心。其次,要调整创新层与精选层的遴选标准,丰富差异化制度安排,实现制度供给与挂牌需求相匹配,企业挂牌成本与收益相匹配,不同层级挂牌公司的权利与义务相匹配,尤其要了解四种不同条件进入精选层的挂牌企业融资效率差异与向证券交易所申请上市交易的差异,优化遴选标准,提高精选层的融资效率;要增加流动性,在股转公司修订的《全国中小企业股份转让系统投资者适当性管理办法》精选层、创新层、基础层的投资者门槛分别降至100 万、150 万、200 万的基础上,按照实施的实际效果来调整各层的投资门槛,确保新三板的流动性,从而降低挂牌企业融资成本,提高融资效率。

(2)提高挂牌企业经营管理水平,提高融资效率,做大做强挂牌企业。挂牌企业融资综合效率、纯技术效率、规模效率DEA有效数均极少,且规模效率值明显低于纯技术效率值,说明挂牌企业仍面临融资的困难和融资效率低下的现实,所以新三板挂牌企业首先要合理使用融资,做大做强企业,提高挂牌企业的规模效率,把资金用在提高技术水平、提升人员素质、引进先进装备等关键方面,从而能够提升企业的核心竞争力,增加企业的市场占有率,提升包括企业经营效益、效率等内容的挂牌企业质量。其次,新三板挂牌企业要提高纯技术效率,即提高企业自身经营管理水平,进而提升挂牌企业的经营效率和效益,吸引投资者直接投资,降低融资成本,提高融资效率。