三用工作船市场发展现状及未来趋势

2019-02-14中国船舶工业经济与市场研究中心彭晨阳刘二森

中国船舶工业经济与市场研究中心 彭晨阳 刘二森

2017年以来,三用工作船运营市场虽然显现出初步的复苏迹象,但供给严重过剩,租金费率持续低位,运营商经营困难,市场寒意未消。三用工作船建造市场一蹶不振,自2017年初以来未有新船订单成交。未来一段时期内,温和复苏将是运营市场的发展趋势,但新造需求仍将十分有限,去库存仍将是海工船建造市场的主旋律。

运营市场整体寒意未消

作为一种专为海洋平台提供拖曳、起抛锚、供应及救助和守护于一体的船型,三用工作船(AHTS)在海上资源开采中扮演着非常重要的角色。

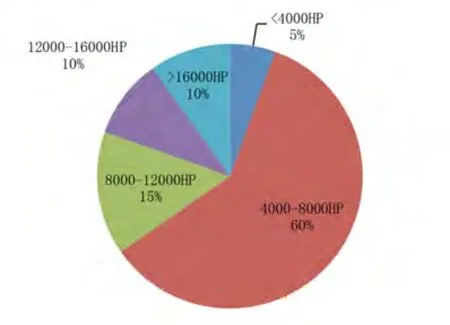

从船型结构来看,4000~8000马力和8000~12000马力的小中型三用工作船是目前船队的主力船型。尽管深远海是未来海洋油气开发的大趋势,但500米以内的海域仍是目前海洋油气开发的主战场,因此小型和中型三用工作船依旧是市场需求的主力。截至2018年9月底,全球三用工作船船队的平均装机功率为7947马力,其中小型三用工作船(4000~8000马力)占比高达60%,中型三用工作船(8000~12000马力)占比也达到15%。而大型(12000~16000马力)、超大型(16000马力以上)三用工作船占比均为10%,通常会部署在处于深水或恶劣海况的油气田项目,如北海、美国墨西哥湾、西非以及澳大利亚西北部地区。

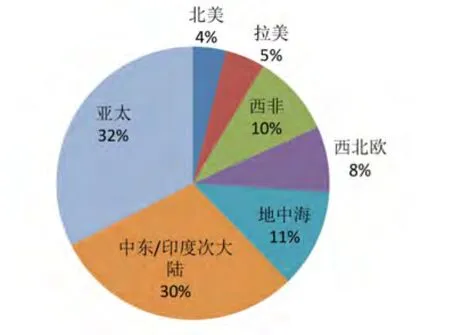

中东和亚太是三用工作船需求的主要区域。三用工作船的运营非常本地化,只有租金、运营成本等出现长时间且足够大的差异,才会促使船东改变船队布置区域。当前来看,与平台供应船相比,亚太、地中海、中东和印度次大陆等地区对三用工作船的需求更大,而北美、西北欧、拉美等地区对平台供应船的需求量明显高于三用工作船。这归因于亚太、地中海、中东和印度次大陆等地区存在较多的油气开发勘探区,平台拖曳业务较多,对三用工作船的需求更大,而北美、西北欧、拉美等地区成熟的油气田相对较多,对平台供应船需求更为强劲。

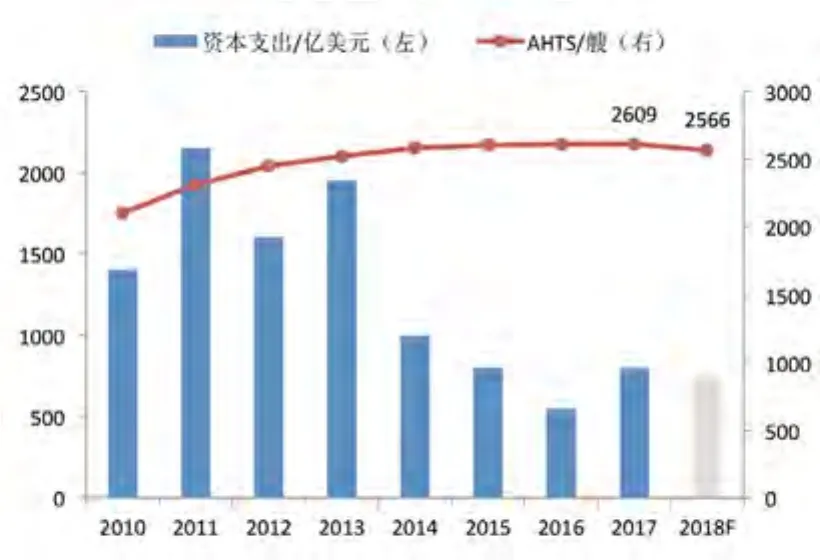

受低油价带来的市场低潮冲击,三用工作船的船队规模出现萎缩。在经历了上世纪两次石油危机以及新世纪以来的快速增长后,近几年来受国际油价下跌和海上油气开发投资规模缩减的影响,船队规模有所下滑,截至2018年9月底,全球共有不同规格的三用工作船2566艘,较2014年以来最高值下降2.1%。

运营市场温和复苏,装备供应过剩形势有所改善。伴随着全球油气公司勘探开发支出的增长,三用工作船市场需求量回暖上升,截至2018年9月,全球三用工作船在租数量为1882艘,较年初增加53艘;同时部分船东为提升自身竞争力,开始处置不具竞争力的老旧装备,市场退役拆解温和增长,2018年前三季度共计拆解三用工作船53艘,同比增长19艘;此外,由于在建订单中投机比例较大,交付难度越来越大,尽管部分装备在多方努力下实现转售和交付,但交付量依旧出现下滑,2018年1~9月全球共计交付三用工作船25艘,与去年同期相比减少4艘,远远低于2015年和2016年的交付水平。总体来看,在需求和拆解增长以及交付下滑等多重作用下,2018年以来,三用工作船供应过剩之势逐步缓和,截至2018年9月,三用工作船市场利用率为73%,较年初增涨3个百分点。

面对“船多活少”的窘境,二手交易市场表现活跃。随着当前海工装备运用市场触底企稳,资产价值持续处于低位,部分资本开始抄底收购;同时部分船东为改善财务,优化船队结构,开始抛售资产,近两年三用工作船二手交易和转售市场表现活跃。据统计,2018年前三季度全球三用工作船二手交易和转售数量为50艘,与去年同期基本持平,高于2015和2016年全年水平。如挪威海工船东Solstad Offshore,为有效削减成本,克服市场萧条带来的负面影响,持续压减三用工作船船队,继2017年将3艘三用工作船出售给巴西海军后,2018年以来再度抛售5艘三用工作船,截至2018年9月底,公司旗下三用工作船船队规模已降至44艘。

图1 三用工作船船队船型结构

图2 三用工作船和平台供应船船队服务区域分布

图3 2010年以来海洋油气投资规模与AHTS船队变化情况

图4 2014年以来三用工作船供需走势

租金费率持续低迷,运营商盈利水平依旧低下。三用工作船市场集中度较低,最大的运营商控制着30%的船队,其余70%由400家小型运营商控制。并且,当前装备供给过剩形势仍十分严峻,租金费率持续低迷。2018年9月,80吨系柱拉力、120吨系柱拉力、200吨系柱拉力三用工作船平均期租日租金分别为4450美元、7350美元和21700美元,同比基本持平。延续低位的日租金水平压制了运营商的盈利能力,Bourbon Offshore、Solstad Farstad、DOF Management、Hornbeck Offshore等运营商2018年上半年依旧亏损,甚至出现较去年同期更为严重。值得关注的是,兼并重组已经成为运营商尝试扭转局面的重要手段,如经历破产重整后的Tidewater决定和已申请破产保护的GulfMark Offshore进行合并,借以实现其显著的成本协同效应,以及在规模和业务范围扩大后产生的额外效率。

建造市场面临库存高压

图5 2013以来三用工作船二手交易及转售交易情况

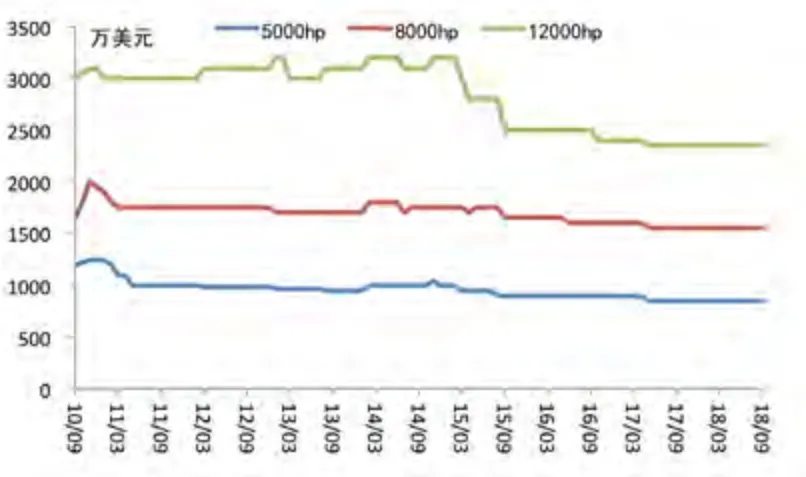

新船订单颗粒无收,装备价格维持低位。受海上油气开发投资预期和装备供应过剩的叠加影响,自2017年以来三用工作船建造市场陷入一片沉寂,无一新造订单成交。在极度缺乏的新造需求和海工船主要建造企业产能大量闲置等因素的作用下,近年来三用工作船新船价格一直延续低位态势。根据克拉克松数据,2018年9月,5000马力、8000马力和12000马力AHTS新船价格分别为850万美元、1555万美元和2350万美元,2017年年中以来不曾变动。

订单交付形势严峻,中国船企手持订单比重较大。截至2018年9月,全球共有105艘三用工作船手持订单,这些船绝大多数为船东在本轮危机爆发前订造。面对持续萎靡的运营市场,弃单和撤单现象时有发生,全球手持订单按期交付率依旧处于历史低谷,2018年1~9月全球三用工作船的按期交付率仅为19.2%。中国船厂手持订单投机属性更为浓重,2018年前三季度的实际交付率为14.4%,低于全球平均交付水平。并且,目前中国船企三用工作船手持订单达82份,占全球总量的78.1%。

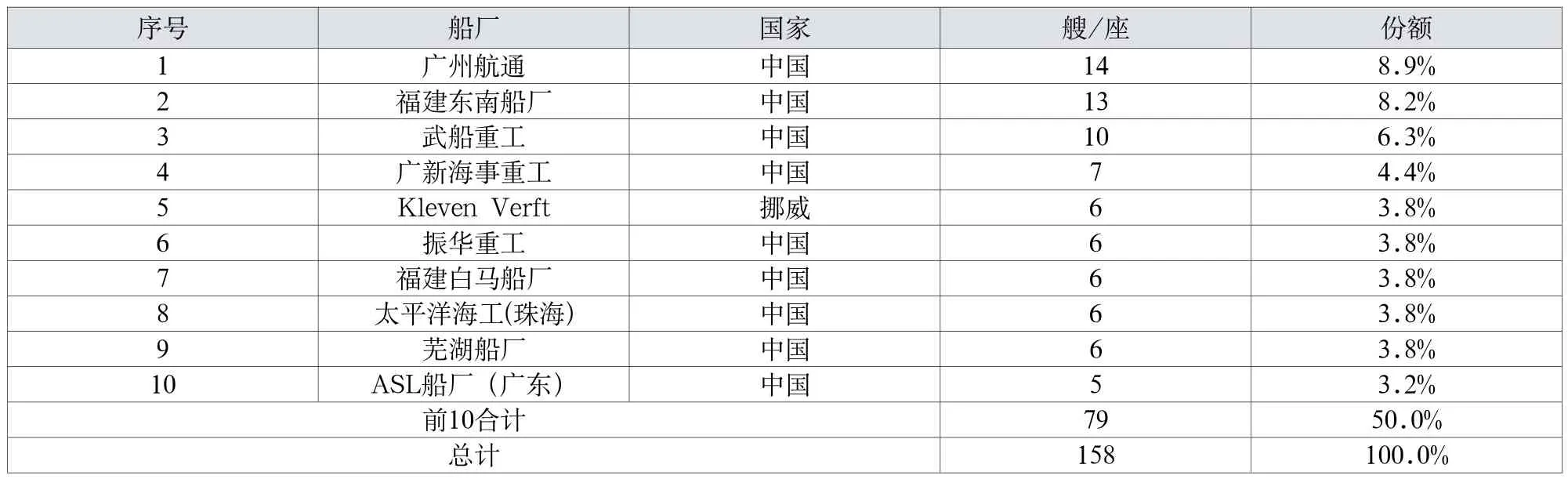

中国海工船企占据市场主导,但在高规格船型上仍竞争力不足。从2014年以来新接订单数量上看,排名前十的船企有9家在中国,其中广州航通、福建东南造船厂、武船重工的新接订单数量位居前三名。从船舶产品规格看,中国船企虽然在16000马力以下规格三用工作船领域居于领先地位,但在16000马力以上的高规格三用工作船领域竞争力仍弱于挪威Kleven Verft、 挪 威 NorYards Fosen、挪威VARD Brattvaag等欧洲船企,在近3年交付高规格三用工作船的数量排名中,中国仅有武船重工一家船厂进入全球前十位。

图6 2010年以来AHTS平均日租金走势

图7 AHTS新船价格走势

全面复苏仍待时日

运营市场温和复苏,行业重塑继续深化,但供需过剩形势仍将持续。海洋油气开发活动热情的持续修复,带动钻井装备市场需求量有所增加,截至2018年9月底,全球钻井平台在租数量为464艘/座,较年初增加13艘/座,也超过了2017年的441艘/座。钻井装备运营市场回暖一定程度将积极推动三用工作船的需求增加,三用工作船运营市场将延续筑底回稳态势,行业进一步深化整合也将助力运营市场复苏。然而,当前钻井平台在租数量仍处历史低位水平,加上供给端压力尚未缓解,“僧多粥少”在未来一段时间内仍将持续,三用工作船运营商生存困境短时间内难以彻底破除。

新造需求极为有限,去库存仍是建造市场的“主旋律”。考虑到供需两端的严重失衡,短期内三用工作船的新造需求将极为有限。但考虑到老旧以及闲置装备或大概率无法满足市场需求,大型船东为逆境突围,可能会有少量更加高效、成本更低且更加符合日益严格环境法规的订单成交。对于建造企业而言,为摆脱大批库存带来的生产、经营和财务压力,多举措去库存仍将是未来一段时期内的“主旋律”。

表1 2014年以来三用工作船新接订单量船厂排名

表2 2014年以来三用工作船新船交付量船厂排名(16000马力以上)