货基规模收益双降 短债基金吸金99亿

2019-02-13岑小瑜

岑小瑜

2018年公募基金四季报近日披露完毕,公募基金去年四季度合计亏损1404.64亿元。货币基金是去年四季度盈利最多的基金品种,全市场742只货币基金(A/B/C类份额分开计算)合计盈利665.20亿元。但受流动性边际宽松以及“T+0”快赎新规等因素影响,货币基金的规模与业绩出现双降。

2018年在债牛的大环境下,2094只债券基金去年四季度不负众望,当季实现利润372.79亿元。债牛的回归间接使得“超级货币基金”的短债基金迅速蹿红,去年底就诞生了4只百亿基金,整体规模突破千亿。今年1月更是有7只短债基金“吸金”近百亿元,实现公募新基金发行的“开门红”。

货基规模收益双降

伴随着收益率的进一步走跌,加上“T+0”快赎新规又在一定程度上影响流动性,货币基金的吸引力也越来越弱。

从货币基金规模上看,据基金业协会统计数据,货币基金规模在去年年初突破7万亿元后不断上行,并在去年8月底达到最高值8.95万亿元。随后,货币基金规模出现缩水并一路下滑,并在去年年末跌破8万亿关口,降至7.6万亿元。

从赎回情况来看,2018年四季度共有3788只基金遭遇净赎回。其中,有683只基金遭遇了1亿份以上的净赎回。从赎回比例来看,有422只基金的赎回比例在50%以上,赎回比例在80%以上的基金有191只。从单只基金赎回情况来看,天弘余额宝成为遭遇净赎回最多的货币基金,净赎回份额达到1905.06亿份。从基金公司赎回情况来看,天弘基金净赎回份额为2514.14亿份,成为赎回份额最多的基金公司,赎回比例达到15.75%;易方达基金次之,净赎回668.39亿份,赎回比例为9.79%。

从收益率上看,据财源源数据统计,货基收益从9月10日至12月末已下滑了27.4基点。货基年末效应如期出现,收益在跨年期间迅速升温,但随着2019年初央行宣布降准,市场资金面也走向了极度宽松的状态。跨年期间刚有所回温的货币基金再显疲态。数据显示,截至1月24日,全市场货币基金平均7日年化收益率为3.0633%,比2018年末的3.4274%已经下降了36.41个基点。

短债基金“吸金”近百亿

据中国电子银行网显示,2018年在债牛的大环境下,债基不仅规模上创历史新高,在收益率增长上也明显提升。据基金业协会数据统计,2018年债券基金规模首次突破2万亿元大关。债券型基金1-10月规模增长5110.7亿元,以34.89%的增速位居各类型基金之首。同时,去年超8成债基实现正收益,收益超过10%的有30余只。据财源源数据统计,债基收益从11月12日至12月末已上涨了95.4基点。今年年初市场流动性仍然较为充裕,利率持续低位,将有利于债市持续走牛。

债牛的回归间接使得“超级货币基金”的短债基金迅速蹿红,去年底就诞生了4只百亿基金,整体规模突破千亿。今年新成立的债券型基金规模为283.87亿元,占新成立基金规模的8成以上。其中,纯债基金募集规模占比48.84%,合计募集规模为173.11亿元,为新年以来发行市场最火的分类基金。同时,有7只短债基金“吸金”合计99.16亿元,实现公募新基金发行的“开门红”,其中,富国基金旗下的富国短债基金更是募集了41.11亿元,成为今年以来发行规模最大的基金。

据证券时报披露,某位公募短债基金经理认为,去年下半年以来,市场资金面逐渐从紧张转向宽松,短券的利率出现大幅下行,叠加监管层对货币基金久期、底层资产配置限制增多,短债基金作为货币基金的替代性品种开始大发展。从短债和货币基金的产品特点看,短债基金的久期空间更大,杠杆最大可以放大到140%,在投资限制上也更少,因此,短债的收益弹性也更高,体现了比货币基金更好的赚钱效应。

债市波动料将上升

展望市场后市,广发双债添利债券基金经理代宇指出,经济下行压力仍在,货币政策宽松态势维持,债券市场总体仍在偏强格局中,但空间大小有一定不确定性,且波动也会较大。组合将继续跟踪经济基本面、货币政策等方面变化,增强操作的灵活性,同时注意做好持仓券种梳理,优化持仓结构。

博时信用债券基金经理过钧也认为,2019年国外经济不确定性增加,国内经济要维稳,在经济见底回升前,货币政策将维持稳定,当前利率债和高等级信用债收益率处于合理区间,2019年可能有一定程度下行,但打破历史形成的利率低点还是需要基本面的支持,需要密切关注社融增速的变化。至于转债和权益市场,看市场的风险偏好何时抬升,取决于预期差的变化,部分现金流良好、高股息品种和转债存在机会。由于流动性欠缺,中低等级信用债要到市场确定性回暖再进入可能是更好的策略。

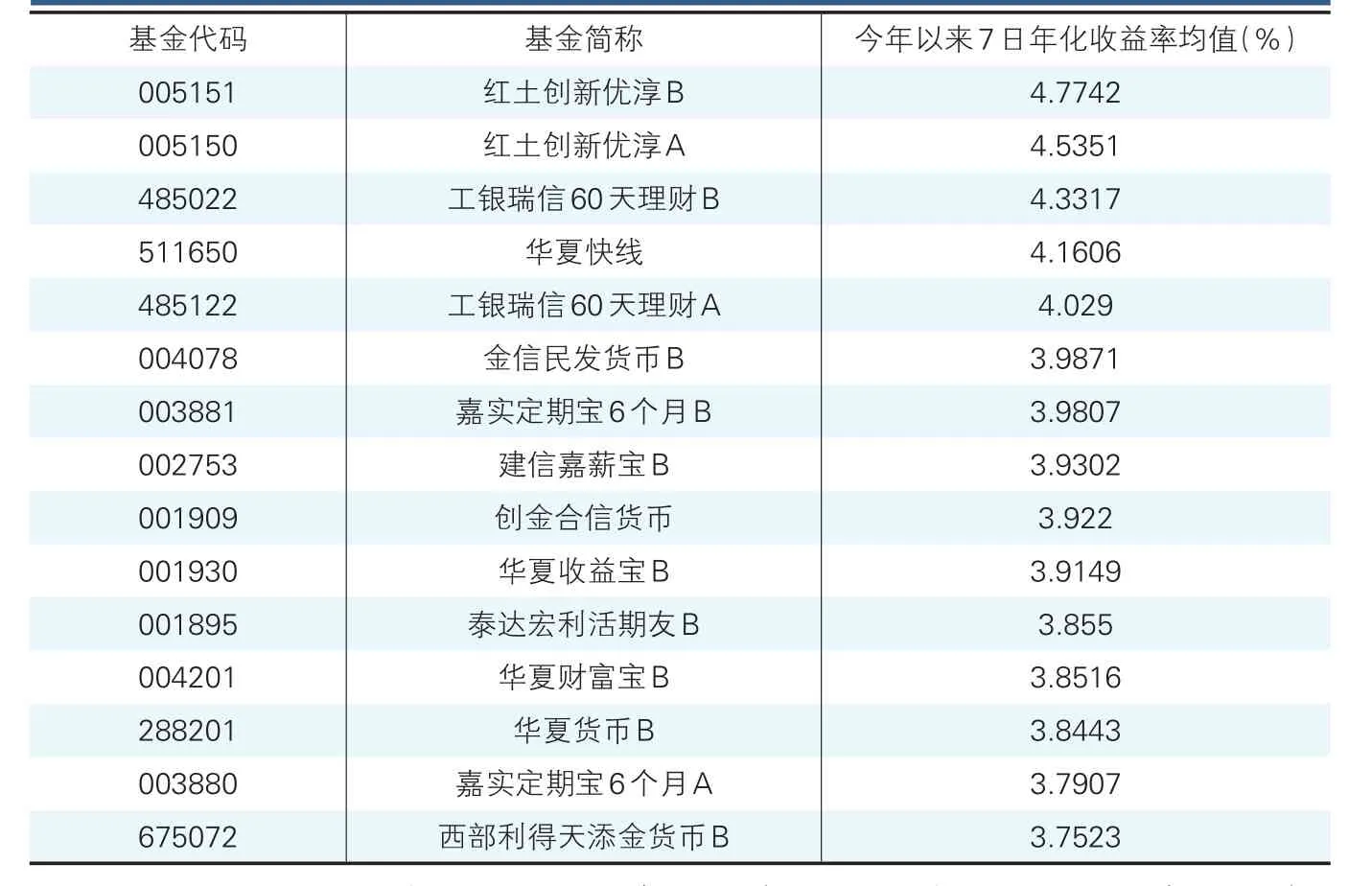

表:今年以来7日年化收益率均值排在前15的货币基金

表:2019年1月成立的7只短债基金