消费建材之瓷砖:需求边际改善 低端产能淘汰

2019-01-13杨阳

杨阳

展望2020年,各大券商对于消费建材行业观点偏于乐观,并存在以下几点共识。

1、竣工拐点或来临。2017年以来,受地产资金面紧缩等因素影响,开工到竣工周期变长,导致房地产竣工面积与新开工面积自2016年起开始出现背离。近几年新开工面积维持高增速,而竣工面積不仅没有相应增长反而剪刀差持续扩大,直到今年10月份,竣工数据才明显好转。2019年8、9、10月单月竣工增速分别为2.8%、4.8%和19.2%。

机构人士认为,10月单月竣工增速为2016年8月份以来最高,地产竣工周期很可能处于底部回升的阶段,2020年竣工向上趋势仍在,且有望大幅度、长期性的好转。西南证券测算,2016年-2019年10月期间房屋竣工面积与预售面积的绝对值差额累计达到14.6亿平方米,若在未来三年补足差额的话,平均年新增竣工面积近5亿平方米,将带动竣工增速在未来2-3年快速提升。

因此,竣工趋势性好转或将成为2020年建材行业最为重要的投资主线之一,这对于下游涂料、瓷砖、玻璃、石膏板等地产后周期板块是受益的。

2、结构变化——ToB端化

2016年国家开始加速推出全装修相关政策,《建筑业发展十三五规划》提出到2020年新开工全装修成品住宅面积达到30%。当前,根据奥维云网数据,2018年全装修交付住宅套数约253万套,占比约27.5%,2019年上半年完成全装修交付住宅套数148万套,有望在2019年提前完成十三五规划目标。

考虑到目前二三线城市精装修率较低,相比于欧美发达国家80%的精装占比,国内精装修率仍有很大的提升空间。因此,精装修渗透率提升是长期趋势,当前恰处于加快阶段,将体现在房地产工程端市场挤占部分零售端市场,简而言之就是下游建材采购模式的B端化,预计工程端业务的业绩确定性更强。

3、行业内部格局优化。环保政策约束不变的背景下,将进一步加速行业低端产能的淘汰,行业格局有望持续优化,叠加房地产集中度提升,下游建材龙头效应将更加明显。

瓷砖:行业初显回暖

瓷砖行业种类众多,下游应用以住宅为主(占比60%),商用地产和基建为辅(占比30%),目前行业整体市场规模超过3000亿元。

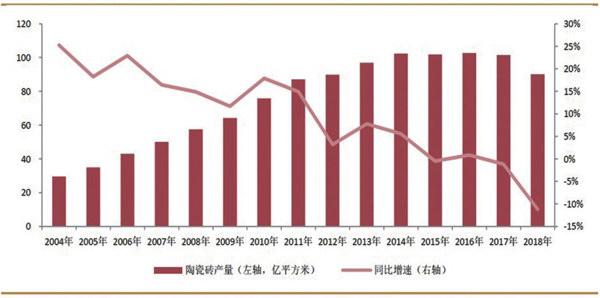

回顾瓷砖行业发展,2004—2011年,全国陶瓷砖产量一直维持两位数的增长,2012-2014年增速下滑至个位数增长,2015年后,由于环保压力以及地产竣工面积不及预期,陶瓷装产量下滑至负增长,行业进入产能出清阶段。

2018年,我国陶瓷砖产量90.1亿平方米,同比下滑11.2%。同期,规模以上建陶企业共有1265家,相较于2017年减少了137家。2018年受内外压力影响,瓷砖行业不仅产量加速下滑,企业盈利也遭受一定冲击,实现营收为2993亿元,同比下滑28.1%,利润总额176.1亿元,同比下降33.6%,销售利润率为5.9%。

当前仍处于去产能阶段。企业增长和盈利压力较大,但受益于精装房交付提升以及竣工高峰期的来临,行业已初现回暖。2019年1-9月陶瓷砖产量75.2亿平方米,同比增长7.7%,规模以上建筑陶瓷行业营业收入同比增长6.6%,利润同比增长16.4%,增速较2018年已经出现明显改善。

存量方面,根据统计局统计,2018年国内存量房已超过270亿平方米,是当年新开工面积的13倍、竣工面积的30倍、商品房出售面积的16倍,随着存量房建筑面积的不断增长,未来翻新市场需求也将不断扩大。此外,2018年全国商品住宅销售面积14.6亿平方米,二手房成交面积4.0亿平,比例达到了3.7:1,而当前北京、深圳等一线城市二手房成交面积已超过新房销售面积,这也有望带动二手房再装修市场对于瓷砖的需求。

因此,考虑到地产新开工韧性和竣工数据改善,同时存量房屋密集进入装修期,未来几年瓷砖需求并不悲观。

格局较为分散

供给端来看,我国是建筑陶瓷的最大生产国,当前处于产能过剩状态。2016年以后,在供给侧去产能、环保成本攀升等背景下,行业产能及产量均有所下降,但产能下降更快,使得2018年产能利用率较2016年提升了5个百分点左右,至75%。

尽管瓷砖行业市场空间大,但产业集中度较低,龙头公司市占率不足2%,究其原因,(1)单位重量价值低,存在约500KM的经济运输半径,区域品牌效应更为明显;(2)瓷砖生产技术壁垒不高,产品易被模仿。但近年来,政策约束以及消费升级下,对于企业而言,优良的成本管控、产品质量的保证及创新成为当前行业产能出清阶段生存下来的核心竞争力之一。因此,龙头公司对于区域厂商的挤出效应更为显著,有利于行业集中度持续上升。

从投资角度来看,投资者可关注瓷砖行业龙头公司蒙娜丽莎(002918)、帝欧家居(002798)等个股。

蒙娜丽莎:2016-2018年营收分别为23.2亿元、28.9亿元和32.1亿元,近5年复合增速20.8%;利润分别为2.3亿元、3亿元和3.6亿元,近5年复合增速41.4%,增长较好。2019年前三季度营收26.8亿元,同比增长17.4%,归母净利润3亿元,同比增长13.5%。公司在研发与技术水平、产品质量与设计、环保和公司治理水平以及盈利能力等方面均稳居行业一线水平。此外,2020年公司藤县基地陆续投产,产能瓶颈打破在即,未来业绩有望释放。

帝欧家居:2017年收购瓷砖工程端龙头欧神诺,持有99.99%股权,同时新增陶瓷卫浴。公司前三季度实现营收41.02亿元,同比增长29.47%;归母净利润4.26亿元,同比增长57.17%,略超预期。前三季度欧神诺实现营收37.13亿元,同比增长36.48%;实现净利润3.76亿元,同比增长38.88%,三季度净利润增速加速,受益于工程业务不断发力以及零售端业务放量,业绩实现快速增长。

图:历年来陶瓷砖产量情况

数据来源:中国建筑卫生陶瓷协会,西南证券整理