供应链金融多期价格风险测度与贷款组合优化的分析

2018-11-16沈立铸

沈立铸

(武汉工程大学,湖北 武汉 430205)

一、引言

供应链金融业务中的贷款期限通常超出一天,所以会因质押物价格波动带来多期价格风险。作为金融机构,还要加强风险测度,从而结合风险情况实现贷款组合优化,降低业务开展承担的风险。因此,还应加强对供应链金融多期价格风险测度与贷款组合优化的问题分析,从而更好的推动供应链金融业务的开展,解决中小企业融资困境。

二、供应链金融多期价格风险测度

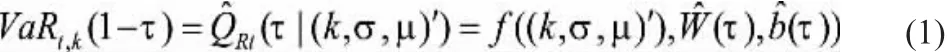

在对供应链金融多期价格风险进行测度时,考虑到在相应置信水平下金融投资组合在未来持有期内的最大可能损失,可以利用VaR对多期价格风险进行估算[1]。针对多期VaR,将受到多期均值、贷款期限等不同组合形式的影响,同时难以对各变量间参数的非线性结构进行确定,所以需要采用神经网络分位数回归方式对响应变量条件分位数进行估计,在无需建立具体非线性函数的基础上对供应链金融多期、非线性特点进行反映[2]。具体来讲,就是采用式(1)进行供应链金融多期价格风险测度,式中VaRt,k指的是在第τ分位数k期收益 R 的相反数,Wˆ(τ)、bˆ(τ)为待估计参数,k 指的是贷款期限序列,σ、μ指的是单期向前波动率估计序列和均值序列。

在风险测度时,还要对原始数据进行收集,然后确定单期向前波动率估计序列和多期均值序列。将这些序列当成是输入变量进行输出变量多期收益序列 R 的求取,则能得到Wˆ(τ)、bˆ(τ)等参数的数值。最后对VaR的值进行求解,则能完成风险测度。采用该方法,能够返回测试预测结果,同时能够进行质押率的有效性评估,因此用于进行供应链金融多期价格风险具有有效性。

三、供应链金融的多期贷款组合优化分析

(一)优化模型

实际在开展供应链金融业务时,贷款通常采用质押物组合的形式,以便以最小的风险获得最大的收益。但按照金融市场法则,高收益通常伴随高风险,所以需要通过风险测度确定风险大小,然后结合风险对收益进行调整,完成组合投资策略的优化。按照这一思路,需要实现对风险与收益关系的综合考虑。采用Omega比率,则能对风险和收益进行同时考虑,结合投资者的风险偏好获得偏好函数。具体来讲,就是采用式(2)的模型进行供应链金融质押物多期贷款组合。式中,ωi为贷款i的权重,满足 ωi≥0,i=1,2,3,……,n;rj为无风险收益率,L 为基准收益率,如果无风险收益率更大,可以保证盈利,否则就会产生损失;λ为损失厌恶参数,满足λ>0,如果该参数大于1,投资者属于风险厌恶者,否则为风险追求者,数值越大可以认为投资者的风险偏好约好;N是总样本量,N1即盈利的样本量,N2即损失的样本量。

(二)样本数据

在分析时,可以选取铝、铜等容易变现、不易损耗等理想质押物,这类质押物通常被金融机构所喜爱。因为供应链金融业务中,为降低由非理性预期造成价格偏差引发的违约风险,还要侧重抵押物当期价值,完成现货交易[3]。以长江有色金属现货A00铝和1# 铜为样本,对2010年到2015年1653个样本量进行分析,数据来自铝业网和期货交易所。在多期贷款组合方面,主要对贷款半个月、3周、1个月和2个月的组合进行分析,并利用R3.3.2软件编程进行所有运算实现,以简化分析过程。从风险测度结果来看,铝的多期收益率均为负值,并且数值随贷款期限延长而减小,意味损失不断增加,铜则有相反的收益率均值表现。但由于多期收益率方差随贷款期限增加而增加,因此铝和铜都面临着风险增加问题。

(三)优化分析

针对铝和铜联合贷款风险较大的问题,还要通过贷款组合优化分散风险,确保相应收益得到提高。在各贷款期限下,利用拟合效果最佳的联合函数对多期预测收益率分布特征进行刻画,则能实现对各种贷款情形的模拟。完成不同分位点数值设置,则能得到分位点与边缘分布函数值间对应关系,作为铝和铜的τ值,进行多期预测收益率的分析。结合不同组合权重数值,确定多期总收益率,则可以得到多种组合下最大Omega比率值,完成质押物贷款组合最优配置。从分析结果来看,在贷款期限为2个月的条件下,采用该种方法能够获得比率值达到2.442的多期贷款组合。相较于其他期限,该期限的贷款组合获得的绩效更佳。其次较优的则为半个月、1个月,比率值最大分别能够达到2.234。值得注意的是,在损失厌恶参数不同的情况下,贷款组合获得的绩效并不相同。伴随着损失厌恶参数的增大,贷款组合绩效逐渐减小。在贷款期限为三周时,损失厌恶参数为0.5,比率值为0.821;损失厌恶参数为1.0,比率值降低至0.680;损失厌恶参数为1.5,比率值为0.586。而在铝的损失厌恶参数与贷款组合最优权重之间,则存在分段形式的关系,在参数不断增加的情况下,贷款组合最优参数不断增大。出现这种结果,与铝的方差风险较小有关。所以在损失厌恶参数较大的情况下,应尽量选择铝实现贷款组合。从总体上来看,采用该方法能够实现各贷款期限和不同损失厌恶参数下的贷款组合最优配置。

四、结论

通过分析可以发现,实现对供应链金融多期价格风险的测度,能够发现由质押物价格剧烈波动引发的贷款集中度风险。面对不断增加的风险,金融机构还要实现对多期收益率的进一步预测,利用联合分布模型和风险偏好对不同损失厌恶参数进行估算,实现贷款组合最优配置,达到规避风险的目的。采取这些措施,则能为供应链金融业务发展提供更多保障,完成金融机构、中心企业多赢局面的创建。