慈利县新型农业经营主体的金融支持探析

2018-11-02李芸琪

李芸琪

(湖南农业大学经济学院,长沙 410128)

引言

2018年中央一号文件指出,三农问题,即农业、农村、农民问题是关系民生的根本性问题,没有农村农业的现代化,就没有国家的现代化,实施乡村振兴战略,是实现全体人民共同富裕的必然要求。为了能更好地实施乡村振兴战略,文件进一步指出应积极实施新型农业经营主体培养工程。

而新型农业经营主体的发展离不开农村金融的支持,只有具备完善的农村金融体系,才能保证新型农业经营主体的健康发展。因此,积极完善农村金融体系,构建集约化、专业化、组织化、社会化相结合的新型农村经营体系,成为实现新时代乡村全面振兴的迫切需求。

一、慈利县新型农业经营主体金融支持的现状

(一)慈利县新型农业经营主体的金融需求现状

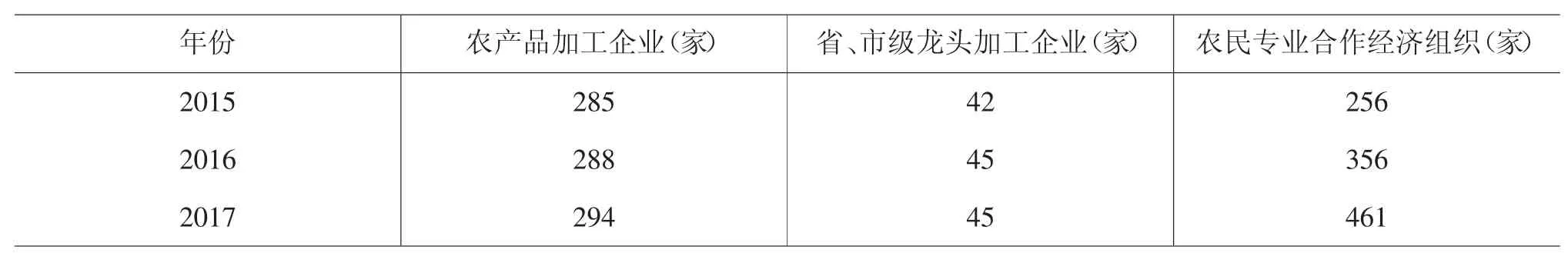

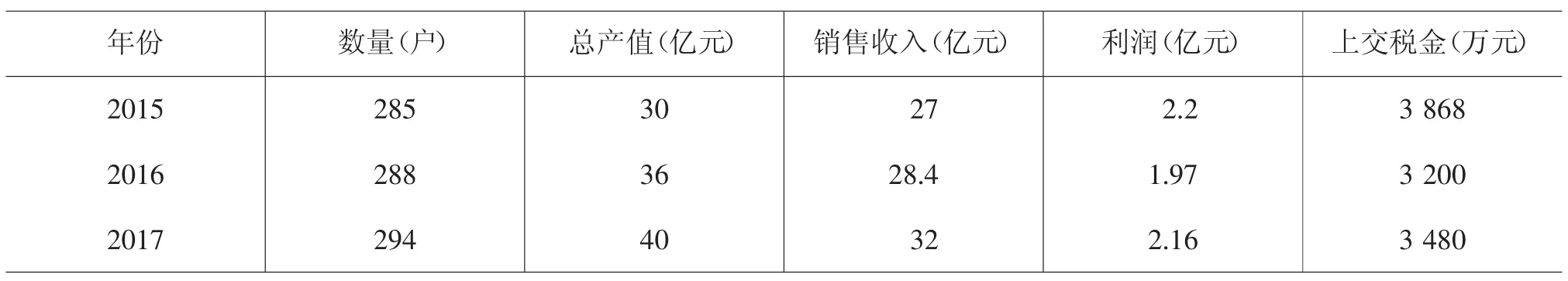

1.农业经营集约化程度提高,资金需求更大。随着慈利县农业产业化不断推进,通过调整农业结构,优化各种生产要素,实行区域化布局、产业化生产、规模化建设,慈利县新型农业经营主体日益增多(见表1)。

表1慈利县新型农业经营主体发展现状

而由农户贷款需求情况可知,相较于传统农业,新型农业经营主体的集约化程度更高,规模更大。2015年,粮油家庭农场经营规模最大为1 196亩,烤烟家庭农场经营规模最大为612亩,水产养殖家庭农场中,大鲵养殖家庭经营最大规模为6亩,养鱼家庭农场最大规模为38 000亩。因而,新型农业经营主体对资金的需求也越来越大(见表2)。

表2慈利县农户贷款需求调查情况统计表

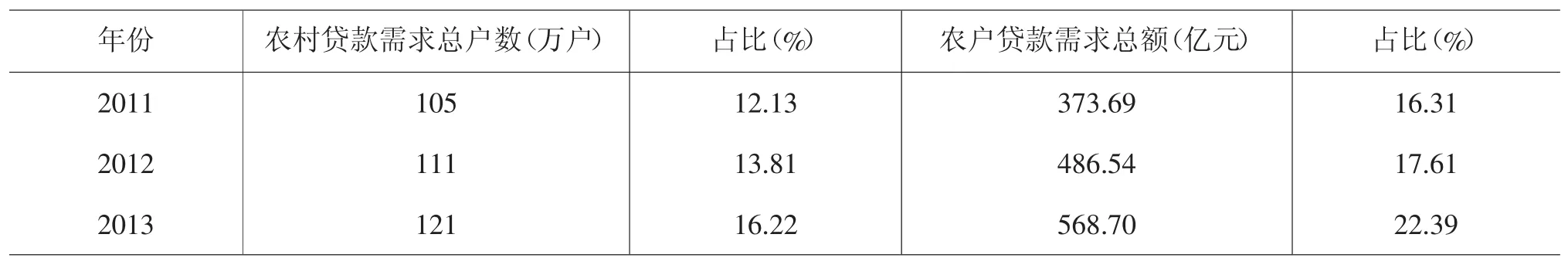

2.农业经营品种及周期不同,融资类型及周期需求各异。目前,慈利县新型农业经营主体主要从事种植业、林业、畜牧业、渔业等产业。处于不同行业、不同发展阶段的新型农业经营主体对资金的需求及用途各不相同。孙立刚、刘献良、李起文(2015)提出,处在创业起步阶段的家庭农场和专业大户,资金主要用于购买生产资料和基础设施建设;拓展期和成熟期的新型农业经营主体,资金主要用于引进新品种或研发大型农业机械以及农技服务等[1]。而慈利县新型农业经营主体贷款资金主要用于农业生产和教育,在住房建设、医疗等方面的支出占比较少(见表3)。

不同产业的经营周期和盈利周期各异,因而不同产业对贷款周期的需求也不尽相同。

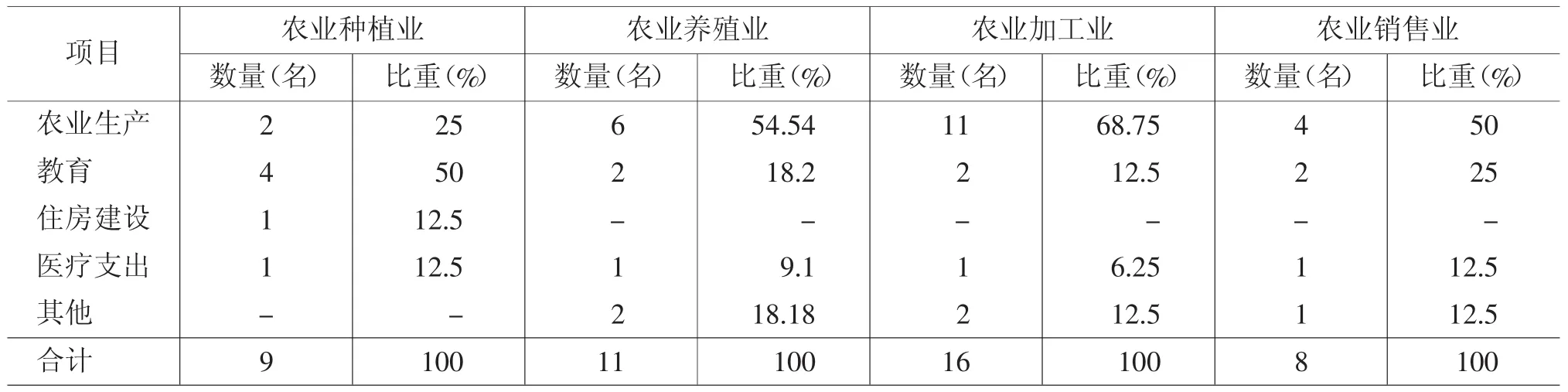

表3新型农业经营主体经营贷款资金用途

3.农户盈利能力提高,还款意愿和能力增强。慈利县新型农业经营主体相较于传统农业,引进了较为先进的生产技术,专业化程度更高,在一定程度上降低了自然环境条件对产量的影响,且农业机械化程度较高,具有一定的规模效应,提高了农业生产的效率,因而盈利能力更强(见表4)。由于具有较好的盈利能力,新型农业经营主体的还款能力较传统农户也有所提高,银行业贷款不良率逐年降低(见表5)。

(二)金融机构提供金融支持的现状

表42015—2017年慈利县农产品加工企业发展现状

表5慈利县银行业贷款不良情况

1.加大信贷支持力度。为适应慈利县新型经营体系的发展需求,相关金融机构不断扩大贷款金额(见表6)。

表6 2010—2013年贷款数据

2.积极拓宽信贷产品种类。以湖南省慈利农村信用合作社联合社为例,为满足新型农业经营主体的金融需求,联合社推出了联保贷款、种养大户贷款、家庭农场贷款、林权抵押贷款、农民合作社贷款等多种信贷产品。不同的信贷产品具有不同的贷款期限,以更有针对性地为新型农业经营主体提供金融支持。如种养大户贷款,对于种植一年一季或一年多季果蔬的贷款人,其贷款期限一般在一年以内,但是对于种植花木、油茶等生产周期较长作物的贷款人,贷款期限则可延长至八年以内。根据新型农业经营主体发展现状,湖南省慈利农业信用社联合社还积极推行了“公司+基地+农户”的贷款模式,以公司、农户为贷款主体,以农产品生产基地为纽带,不仅为产业化龙头企业提供金融支持,还为其农业产业链上的上下游客户提供金融支持,既保证了龙头企业的资金流转,也保证了农户能及时将农产品售出。因而降低农户、龙头企业和银行风险,增加了整个农业产业链的效益。

3.推行扶贫“财银保”。2015年,慈利县作为张家界农业经营主体贷款保证工作推进的试验县,推行了扶贫“财银保”政策,即“精准扶贫新型农业经营主体贷款保证保险”。通过“政府牵线、金融机构搭桥、新型农业经营主体唱戏”的形式,发挥财政资金的作用,促进银行信贷资金投入新型农业经营主体,有效解决了新型农业经营主体“融资难、融资贵、融资慢”的问题[2]。

二、慈利县新型农业经营主体金融支持存在的问题

在金融机构为新型农业经营主体提供支持的过程中,还存在着一系列问题。

第一,金融机构服务缺乏积极性。张霞、周平(2013)提出,随着股份化改造、市场化运作的深入,自身利益最大化成为金融机构最重要的经营目标,风险高、数量少、批次多、回收难的农业项目难以受到银行关注与投入[3]。如慈利县沪农商银行,虽然截至2017年累计发放各类贷款15.78亿元,其中涉农贷款占比99.66%,但其发放贷款主要考虑的是借款人能否为其创造一定的有效利润,因此新型农业经营主体在贷款过程中与普通农户并无差异。而农业具有弱质性以及新型农业经营主体不具备较强经济实力,常导致新型农业经营主体因无法满足商业银行的盈利需求,而出现贷款难的问题。对于湖南省慈利农业信用合作社联合社而言,虽然政府给予了一定程度的支持,但其市场最大化趋向日益突出,对新型农业经营主体的金融支持也十分有限。且各大银行之间缺乏良性的交流,未能在支持新型农业经营主体发展的问题上达成一致,缺乏共享信息的友好合作精神。李晓琦、王厚俊(2015)指出,农村不同的金融机构在追求利益最大化时,常出现出台一些诱惑政策恶意打压对手换取增加本行存款金额的情况[4]。

第二,金融体系不健全。慈利县农村金融体系仍不健全,一是金融机构覆盖面小。目前,仅有湖南省慈利农村信用合作社联合社和邮政储蓄银行在农村设有支行。以湖南省慈利农村信用社合作社为例,虽在全县设有33家支行,但在农村地区,只有杉木桥镇、通津铺镇、赵家岗镇等人员相对密集的乡镇才设有一家支行。邮政储蓄银行在农村的支行分布也具有同样的特点。因而导致在某些乡镇,连银行网点都没有,农户必须要去其他乡镇才能办理最基本的支付结算业务。二是信用评级系统不健全。庹德平(2016)提出,由于慈利县农村信用社工作人员的综合素质偏低,且相应风险管理水平较低,因而在对农户进行信贷评级的过程中,对于农户的个人信誉以及还款记录等缺乏系统的调查与分析,对农户信用评级的主观性以及随意性比较大[5]。

第三,新型农业经营主体发展不规范。一是缺乏明确的规定。由于政府部门对于新型农业经营主体的认定标准和注册登记没有明确的规定,导致地方政府在管理过程中,没有相关法律法规可以依据。金融机构在为新型农业经营主体提供金融支持时,也难以详细了解其真实情况。二是缺乏科学的制度。由于慈利县新型农业经营主体仍处在发展的初级阶段,没有科学的管理制度,无法保证贷款的后期收益;也因缺乏完备的财务制度,财务数据常出现造假的情况,银行无法持续跟进资金的实际使用情况。上述两部分原因,导致惠农政策在实施过程中,存在着太多的不确定因素,具有一定的风险,进而限制了金融机构为新型农业经营主体提供金融支持。

第四,新型农业经营主体缺乏优质抵押品。孙立刚、刘献良、李起文(2015)提出,新型农业经营主体主要的资产是宅基地、农机具以及种养的动植物,拥有的主要权属是土地承包经营权、林权等,拥有的固定资产大多没有权利证书,也难以获得其他项权证[1]。由于没有足值、流动性较好的抵押品,银行在提供贷款时为了控制自身风险,常会选择把利率提高,并将贷款期限控制在一年以内。而因农业具有弱质性以及贷款给新型农业经营主体造成了经济上的压力,新型农业经营主体在实际生产经营过程中,常会为了短期利益而牺牲产业的长远发展,进而制约了新型农业经营体系的发展。

三、金融机构进一步支持新型农业经营主体的有关建议

第一,完善农村金融基础建设。一是扩大金融服务宽度。应根据每个乡镇新型农业经营主体的数量、经营类型等,评估当地金融需求,适当增加农村金融服务网点,并制订合理的发展计划,科学分布农村网点。二是创新金融服务类型。在农村,除提供基本的支付结算服务,还应根据新型农业经营主体的实际需求增加汇兑、保险、期货、金融租赁、资金管理、投融资顾问等服务。三是创新贷款类型和还款方式。应因地制宜,根据新型农业经营主体的经营品种等具体情况,合理评估新型农业经营主体所需的信贷额度和借款周期,并对还款方式进行创新。如种养殖业,因品种不同,导致盈利周期各有所异,则可采取分期还本付息、分期还息到期还本等多种还款方式。

第二,创新抵押担保方式。新型农业经营主体本身不具足值抵押品,金融机构可通过创新抵押担保方式,来控制贷款风险,降低新型农业经营主体的经济压力。一是与政府合作,出台相关产权认定政策。对农村土地经营承包权、林权、农村宅基地和房产等产权的确认和颁证。二是创新其他形式的产权抵押。创新存单质押、存货质押、仓单质押、应收账款质押等贷款形式,并制定完善的估值体系。对于柑橘种植大户,可积极探索存货质押贷款形式,并结合“经销商+基地+农户”的形式,为柑橘从生产到销售的所有客户提供金融服务,扩大金融机构的服务范围,促使产业链的形成,进而减少农户因农产品滞销而导致的违约风险,降低贷款利率,增强新型农业经营主体寻求金融服务的积极性。

第三,建立健全贷款评级系统。应建立客户信用系统,借助政府的宏观调控手段,将各金融机构联合起来,加强良性的信息交流,建立新型农业经营主体信贷记录档案系统,将新型农业经营主体的贷款次数、贷款周期、贷款类型以及贷款不良记录等信息进行详细登记。一是对新型农业经营主体的信贷行为起监督作用,降低金融机构的违约风险。二是为金融机构提供更为客观全面的参考资料,便于金融机构科学合理地对客户进行评级。根据新型农业经营主体不同的经营项目,对贷款次数多、贷款周期相对较短、无不良记录的客户,在提供金融服务时,可实行利率少上浮或者利率不上浮的政策,即实行分级贷款政策。

第四,加强贷后管理。由于新型农业经营主体缺乏完善的财务系统和资金管理系统,因而金融机构无法在会计期末通过财务报表了解新型农业经营主体的实际运营情况。针对这种现状,金融机构在为新型农业经营主体提供金融支持的过程中,应采用定期回访、随时暗访的形式,加强与新型农业经营主体的信息共享,掌握客户的资金去向,进而控制风险。