互联网金融对我国商业银行的影响及应对

2018-11-01丁倩

丁倩

【摘要】随着当前互联网技术的快速发展以及金融创新的不断深入,互联网金融已经逐渐渗透到我国的金融市场中,引起了人们的关注,成为近些年来社会各界探讨的热点话题。互联网金融的崛起虽有助于缓解中小企业的融资难问题,但互联网金融作为当下一种新兴的金融模式,必然会对传统商业银行的发展造成不小的冲击。在这一严峻的发展形势下,传统的商业银行应该如何更好应对成为当下比较迫切的问题。

【关键词】互联网金融 商业银行 第三方支付 网络借贷 影响 策略

一、引言

随着信息通讯技术的发展和互联网的普及,我国的电子商务活动逐渐深入到人们的生活,互联网企业借助网络平台和大数据优势纷纷插足金融领域,想通过互联网金融在严峻的市场竞争中夺得先机。在这场传统金融和互联网的相互博弈中,消费者和互联网金融显然是最大的受益者,然而却给传统金融带来了极大的冲击。在这种激烈的竞争环境下,传统商业银行不得不加大创新,积极转变经营模式,加快对互联网金融业务的推广和研发,重新构造价值网络和业务流程。

二、互联网金融概述

(一)互联网金融的概念

互联网金融是互联网技术和传统金融行业业务有机结合而形成的新兴领域。它是依托于大数据、搜索引擎、移动支付、社交网络、云计算等互联网新型工具,从而实现支付中介、货币资金融通等多种业务的一种新兴金融模式。①互联网金融不只是互联网和金融的简单结合,而是在基于移动、安全等网络技术的水平上,为适应新的需要而产生出来的新兴模式。

(二)互联网金融的特征

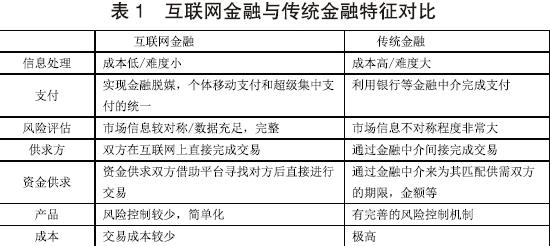

相对于传统金融,互联网金融具有如下特点:

1.快捷高效。互联网金融明显优势就是快捷高效。它使人们无需到银行网点,只需要拥有一部智能手机或电脑设备,就能轻松完成资金划转和信贷。

2.以大数据为基础。互联网金融的以大数据为基础,和传统的金融相比更加能够把握客户的需求。在信息化时代,各个企业发展的关键在于对数据的运用和掌握,谁掌握了数据,谁就能够通过数据分析消费者的风险态度及消费偏好,从而占领市场。当今,大数据正在逐渐重构整个金融业。

3.交易成本低。传统商业银行是以物理网店为主,人工成本等各项费用高昂,导致很多中小企业,特别是小微企业无法融得资金。而互联网金融是以云计算,大数据及搜索引擎为基础,支付十分便捷,这为资金的供给方和需求方提供了一个交易成本相对较低的平台,从而提高了资金的配置效率。

4.普惠金融。互联网金融以互联网作为其渠道降低了金融等各项服务的成本,提高了服务的覆盖面和可获得性,使得小微企业和低收入人群能够得到方便快捷,价格合理的金融服务,使互联网金融能更高效地服务于社会群体。相比之下传统金融大都只针对大型企业和中高端收入群体。

5.金融脱媒化。传统商业银行充当着资金供给方和需求方的媒介,但是由于双方之间存在信息不对称的问题,经常会使资金的需求方不能及时获得匹配的资金,资金的供给方不能及时获得好的投资项目。而通过互联网金融这个网络交易平台,资金的供给方和资金需求方可以快捷方便的找到匹配的资金,使得商业银行的中介地位逐步削弱。

三、互联网金融对我国商业银行的影响

(一)挤占商业银行利润来源

互联网金融的不断渗入,强烈冲击了银行原有的盈利模式,商业银行的傳统金融服务遭受巨大的挑战,主要体现在:第一、商业银行负债业务被分流。存款是银行得以生存下去的基础,银行通过吸收大量存款,来保证各项业务的正常运行。而互联网第三方支付平台以及余额宝等工具的出现,对商业银行的负债业务造成了极大的冲击。第二、商业银行中间业务被压缩。如今受到以支付宝为代表的第三方支付的冲击,商业银行的利润被持续分流。而中间业务是商业银行利润的主要来源,由此可见第三方支付对我国商业银行结算业务的冲击之大。第三、商业银行资产业务被挤占。商业银行以赚取存贷差为主要收入来源,贷款业务是其中最主要的资产业务。然而互联网金融在中小型贷款业务方面比商业银行具备更多的优势,因此,互联网金融平台下的贷款业务会挤压走商业银行的大批潜在客户,势必会对商业银行的资产业务造成冲击。

(二)挑战商业银行中介地位

互联网金融的不断发展,特别是网络借贷和第三方支付平台的出现,对商业银行的中介地位造成了较大的冲击。原先商业银行的资金中介,信息中介,支付中介职能被大大削弱。

这些影响主要体现在以下三个方面:第一,互联网金融使资金供需双方不再需要通过银行来融通资金,也就是说,资金供需双方可以通过互联网平台就可以方便快速的寻找到与之匹配的资金。因此,银行的资金中介地位也受到了极大的挑战。第二,资金供需双方通过互联网金融平台可以轻易的获得匹配信息,无需像以前一样通过银行来获取信息,绕过银行直接进行交易,节约了交易成本。因此,银行的信用中介地位受到了极大的挑战。第三,由于互联网技术的普及,一系列新型支付结算工具的不断涌现,例如第三方支付的出现,客户可以绕开银行完成资金的支付,比如代缴水电费等。使得商业银行的中间业务被压缩,银行的支付中介地位将逐渐被削弱。

(三)影响商业银行客户增长率

互联网金融相对于传统的金融模式,更加注重客户体验,在平台开放的基础上,体现个性化,多样化的服务模式,将小微企业信贷服务做得风生水起,满足了草根阶层的融资需求,成为互联网直接融资模式的雏形。而商业银行开展各项业务离不开客户这一群体,未来一旦互联网企业将大型企业融资也纳入他们的范围,那么势必会对商业银行形成致命的打击。

四、互联网金融背景下我国商业银行的应对措施

(一)加强同互联网科技企业的合作力度

在激烈的金融市场竞争中,只有知己知彼才能百战百胜。商业银行与互联网企业之间既是竞争对手,又是合作伙伴,只有了解对方的优缺点,才能找准突破点。因此双方间应该共享商户资源与客户信息,积极开发更加人性化的支付工具和金融产品,实现资源共享、优势互补。

(二)注重行业长期建设,培养综合性人才

目前商业银行的员工知识面单一,缺少既掌握银行操作业务又精通计算机操作的复合型人才。因此,商业银行应定期组织员工相关技能培训。培养他们在金融营销,金融服务等多方面的知识和技能。此外,国家应大力提倡各高校和企业之间的合作,增加相关的课程设置,共同制定人才培养方案,培养出既熟悉信息技术又懂金融基本理论的复合型高素质人才。

(三)优化服务,切实以客户为中心

商业银行必须高度重视客户服务,以客户为中心,从客户角度出发开展金融服务。第一,分析客户的投资偏好和消费习惯,把握草根阶层,针对不同客户指定不同的金融产品。第二,精简业务操作流程,为客户提供更加快捷的服务。第三,要充分运用各类网站和论坛等互联网平台开展网络营销,加强和客户之间的沟通交流。互联网金融有着普惠金融和民主金融的意义,社会中的每个人都有平等享有金融服务的权利,金融机构需要做的就是让每个需要金融服务的人都能够方便平等地享受到金融服务,这条路任重而道远,需要金融业精诚合作,不断探索和追求。

五、结束语

在互联网金融快速发展的今天,商业银行要以积极的心态,强大的勇气去迎接互联网金融的冲击,转变经营理念、调整经营战略、拓宽业务渠道、提升服务质量等方式,以此来实现自身的可持续发展。

参考文献

[1]曹凤岐.互联网金融对传统金融的挑战[J].金融论坛.2015(1).

[2]莫易娴.互联网时代金融业的发展格局[J].财经科学,2014.4:1-10.

[3]刘鑫.我国互联网金融的发展情况及模式浅析[J].当代经济,2014.24.

[4]李丹.浅析互联网金融及其对商业银行的影响[D].苏州大学硕士论文,2014.