广义虚拟经济视角下的居民部门资产负债分析

2018-11-01王超任若恩郑海涛

王超 任若恩 郑海涛

(北京航空航天大学经济管理学院,北京 100083)

一、引 言

“财富标志”是广义虚拟经济的重要概念之一。林左鸣(2010)[1]创造性的提出广义虚拟经济,指出实体经济和虚拟经济这两类经济的相互作用,构成了二元价值容介态的广义虚拟经济,而且它的狭义形态是股市、期货和汇市,普遍形态则涵盖了整个第三产业和文化产业。并且定义财富为“人类生活过程(对象化)可以转换为经济价值的部分的评价和衡量,它满足人类的生理和心理需求,并具有社会属性”。对于经济价值,人类生活过程创造了货币收入,在扣除生活支出后的部分就转化为了人类的资产,根据财富的定义,这些人类的资产就是财富,它满足了人类的生理和心理需求。林左鸣(2010)[1]又定义财富标志为“在心理上满足人们对一般财富(货币形态)进行聚集、浓缩、存贮和转化(还原为货币)的一种约定俗成的(或法定的)物质或非物质形态”。因此,财富实际上就是居民的实体资产和金融资产,而具体的资产形式就是财富标志。研究财富标志的演变,可从居民的资产负债变化入手进行分析。

始于2007年的金融危机的根源在于美国的居民部门中使用过高的杠杆来购买房地产相关的产品。而后持有的房地产价格下跌带来居民资产下降,进而导致房地产抵押贷款的违约,引发的信用风险传染到商业银行最终导致了更大的危机。然后发生了大规模的风险传播和溢出,造成有些大而不能倒的金融机构破产,最终大量风险转移到了国家政府。2015年中国证券市场个人投资者投资股票过度使用杠杆,在股市大幅下跌后导致融资仓位爆仓。更多的投资者在下跌压力下卖出股票,使得整个金融市场波动率增加风险进一步提高,也将市场下跌的风险转变为信用风险传染到券商等非银行金融机构,使得券商的资产下降,而券商经营过程中大量的贷款来源于银行部门,金融风险又传染到银行部门。实际居民部门在平时投资当中往往只向往美好收益,倾向于使用更高的杠杆。随着时间的推移,向银行贷款买房和向券商融资购买股票等行为越来越普及。然而相应金融知识匮乏,风险防范能力较差。在很多国家对于居民部门的违约行为也难以追回相应资产,最多获得房地产或耐用消费品等居民部门的抵押物。贷款一旦大量发生违约并引发金融风险事件,往往抵押物的价格也会进一步下跌,极易将风险进一步传播到金融部门和公共部门。近年来中国的房地产信贷仍在不断的扩张之中。另一方面,居民部门资产的价值的下降也会抑制其消费行为,进而降低GDP增长率,提高整个经济体的宏观金融风险。因此为了提高金融稳定性,对居民部门的金融风险进行建模和测算是非常重要的。然而目前对居民部门资产负债进行分析的论文相对较少,如IMF(2006)[2]。国内的研究有刘向耘(2005)[3]对我国居民金融资产的核算以及金融资产对居民消费和物价水平进行了深入的探讨。刘向耘(2009)[4]对我国居民2004—2007年的资产负债表进行估计并对居民资产负债表的风险和配置效率进行了分析,探索了影响我国居民消费增长的原因以及扩大居民消费的途径。牛慕鸿(2010)[5]对我国居民资产负债表的变化特征、变迁机理进行分析。于雪(2011)[6]对我国2004—2009 年我国居民金融资产结构变化进行实证研究,并通过国内外居民金融资产的比较,指出国内外居民金融资产在发展规模及结构上所存在的差异。马骏(2012)[7]编制了我国2002—2010年居民部门资产负债表,主要分析房地产增值对我国居民财产增长的影响。任若恩和郑海涛团队中郑海涛,任若恩(2010)[8],郑海涛等(2013)[9]一直从事国家宏观经济部门资产负债表的核算与编制工作,已经完成政府部门、金融部门和居民部门金融资产负债表的编制和分析工作。本研究是上述工作的延续,将无界债务引入居民部门的资产负债分析。

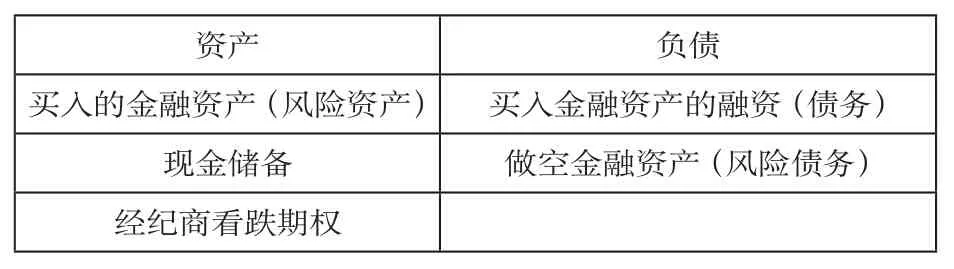

在或有权益分析框架中,居民部门的资产负债表构建如表1。

表1 居民部门资产负债表

对于居民部门,资产AH是居民部门金融资产AFIN,工资收入的现值AL和房地产权益EH,RE的和。居民部门对于银行和非银行的债务通常与房屋和不动产相联系。因此,实际的方法是使用两个分离但联系的居民资产负债表。房地产是附属资产负债表中的最主要资产,相关的债务在负债侧。居民的房地产权益看作是房地产资产AH,RE减去居民的风险抵押债务

居民部门资产AH等于居民净资产EH加上看作是到时间T居民资产中分红的消费cH。

由于数据相对缺乏,居民部门没有相关的权益产品上市交易也无法通过CCA方法推出相应资产波动率和通过实时的金融市场行情来编制相应的资产负债表分析金融风险。本文将居民资产负债表分为房地产和金融投资两个部分,并主要分析金融投资资产负债表。其中房地产资产负债表如表2。

表2 居民部门房地产资产负债表

众所周知,或有权益分析方法是基于Merton模型,公司具有随机的资产和固定的债务,因此在最坏的情形下当资产价值降到0时将同时清零权益和债务,对其余的经济体没有负面作用。在Madan和Eberlein(2012)[10]的模型中,公司的负债是无界和随机的,负债可能超过资产达到即使将债务和权益同时清零后,仍旧有剩余债务无法偿还的程度。在这样的情形下,有限责任的执行将导致财富从债权人的对手方转移到股权持有人。总体上,这一论文的两个贡献在于纳税人看跌期权的识别和定价以及阐述了脱离对评级依赖的储备资本来抵御的风险暴露的标准。前者利用了价差期权定价的最新进展Hurd和Zhou(2010)[11],第二个贡献跟随了Cherny和Madan(2009,2010)[12,13]对可接受风险概念的优化。其他的研究中,Xiao(2011)[14]将Madan和Eberlein(2012)[10]中的方法应用到对冲基金现金储备的计算。

而随着现代金融的发展,居民部门的投资者在实际的金融交易中存在融券,卖出期货或者卖出看涨期权之类的交易行为,通常负债是无界且随机的。投资者往往期盼增加投资收益而增加杠杆,并且进行卖空等高风险的交易行为。这样在极端情况负债可能会超过资产,造成投资者获得了一个免费的看跌期权将风险推给金融经纪机构。因此本文在居民部门金融资产负债表的编制过程中引入Madan和Eberlein(2012)[10]的研究,将Merton模型中固定债务推广到无界且随机的情形下,以具体卖空某种商品期货合约所产生的无界的负债为例来分析居民部门金融投资的风险[10]。并将非高斯过程如VG过程引入到现有的居民部门资产负债分析框架中,将其更好的运用到广义虚拟经济的视角下,对相关的金融风险进行实证研究。在这里假设投资者买入或卖出的资产收益率服从Lévy分布。本文以投资者进行商品期货跨品种对冲为例,通过上述公式,计算出投资者需要的现金储备。金融经纪商可以参考设置保证金水平,防止在相关资产价格大幅波动的情况下,投资者执行看跌期权将多余的损失推给经纪商,从而金融风险从居民部门传染到非银行金融部门,进而传染到银行部门,造成整个经济体的宏观金融风险。我们把这一期权称为经纪商看跌期权。本文剩下的部分将对投资者的现金储备和经纪商看跌的价值进行计算。

二、 投资者的现金储备

首先构建无界负债下居民部门的金融投资资产负债表如表3。

表3 居民部门金融投资资产负债表

假设个人投资者的现金储备是C为投资过程中非强制的资本,组成为现金或现金等价物。买入数量为wi的金融资产Ai,记作多投资组合设在t=0时A的总价值为A(0),所付保证金比例为θ1,相当于投资者借了A(0)-θ1A(0)的资金,则在T时刻A的资产价值变为A(T),投资者的资产负债表为表4。

表4 做多投资者资产负债表

投资者的净现金流为A(T)-A(0)。

同理可知对于卖出资产,假如卖出数量为vk的金融资产Lk,记做空投资组合设在t=0时L的总价值为L(0)的,保证金比例θ2,相当于借来了L(0)-θ2L(0)的资产卖出。记T时刻L的资产价值变为L(T),则资产负债表为表5。

表5 做空投资者资产负债表

投资者的净现金流为L(0)-L(T)。

假如该交易者同时做多资产A和做空资产L,其资产负债表为表6。

表6 多空对冲投资者资产负债表

即投资者的净现金流为(A(T)-A(0))-(L(T)-L(0))。

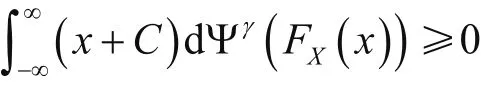

记上述投资者的净现金流为X,Q为凸集M上的概率测度,则风险头寸的价值为EQ[X]。如果EQ[X]≥0,则头寸是可接受的。对于投资者来说,目标是将EQ[X]最大化。对于金融经纪商而言,为了避免投资者过于激进而导致过多的风险损失暴露给经纪商,需要增加投资者的现金储备,使得C+X是可接受的,即

因此,投资者需要的最少的现金储备为

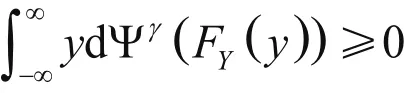

设投资者总的现金流Y=C+X,由风险可接受度理论,需要现金流是可接受的。令F(x)是风险函数的概率分布,Ψ(u)是单位区间上的凹分布函数,取在γ水平下的压力函数 。Cherny和Madan(2009)[12]将可接受度与分布函数的凹扭转联系起来。令Ψ是单位区间上的凹分布函数,可接受性定义为分布函数F在凹扭转Ψ下具有正期望,即满足条件[12]

这里,γ水平下的压力函数MINMAXVAR是

作变量替换x=y-C,则

储备水平

于是得到了以风险系数为参数的现金储备的解析表达式。

将模拟的标的变量分布的结果按升序排列,即x1≤x2≤…≤x3,可以计算出投资者需要的现金储备为

券商或期货公司等金融经纪商可以此来设置保证金水平来防范投资者的信用风险。这一现金储备水平可以与现有的研究期货保证金的论文进行对比。

其中Hart和Zingales)2009)[15]利用CDS价格计算保证金要求和允许的杠杆水平。Cotter和Dowd(2006)[16]使用极值谱风险测度对股指期货的初始保证金要求进行了计算。利用波动率方法建模期货价格运动条件分布的方法的有Cotter(2001)[17],Giannopoulos和 Tunaru(2005)[18]。 Ait-Sahalia 和Lo(2000)[19],Panigirtzoglou 和 Skiadopoulos(2004)[20]使用风险中性分布的方法计算初始保证金。

三、 经纪商看跌期权

(一)经纪商看跌期权的计算

由于卖空交易的存在,投资者的负债是随机且无界的。当负债充分大时,将超过资产的价值。如果投资者的现金储备有限,则此时净资产为负,且投资者本身是有限责任的,可以选择违约不再补交保证金,得到一个免费的期权将多余的损失推给经纪商。我们称之为经纪商看跌期权,是基于风险资产减去风险债务价差的看跌期权,执行价格为现金储备水平 的相反数。特别的在当今波动日益加剧的金融市场,投资者卖空的头寸很可能导致负债超过资产,从而选择执行这一期权由经纪商来承担多余的损失。

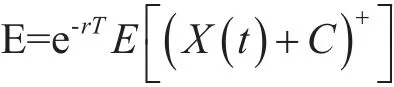

在T时刻,投资者的权益E的价值为

相当于执行价格为-C的关于X(t)的看涨期权。投资者的有限责任性,可以保证

而由看涨看跌期权平价公式,

则经纪商看跌期权的价值p为

(二)描述现金流的常用模型

由于现金储备和纳税人看跌期权需要计算,本文对潜在的风险进行建模。随机的现金流

看作是折现后的实值鞅。

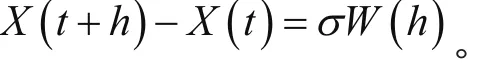

模型1—Bachelier模型(Gaussian)

这里W是Wiener过程。

X(t)服从如下正态分布

去均值化的数据服从

模型2—VG

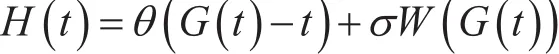

VG过程是一个Lévy过程具体的例子,可以表示成含有漂移和时变从属项的Brown运动。将实值的 看作是中心的VG过程,使得

其中H(t)是中心VG

这里时间变化G(t)是含有参数v,增量G(t+h)-G(t)=g具有均值h,方差vh的Gamma过程,密度函数为

H(t)的特征函数为

分布函数为

这里K是修正的第二类Bessel函数。

对于VG过程,满足均值为θ,方差为σ2+vθ2,偏度为峰度为

四 实证研究

这一部分将进行实证研究。采用了前文的可接受风险理论计算现金储备需求,将净资产的风险现金流使用Gaussian过程和方差Gamma过程来建立模型,计算了WTI与Brent原油跨品种套利所需要的现金储备和投资者将损失推给经纪商的看跌期权的价值。

从Wind数据库中选取国际市场上常见的伦敦市场北海Brent原油期货和纽约商品交易所的WTI原油期货的连续合约收盘价格,数据从2012年1月3日至2017年12月29日。纽约原油和布伦特原油之间的套利也是国际对冲基金经常从事的套利交易之一。

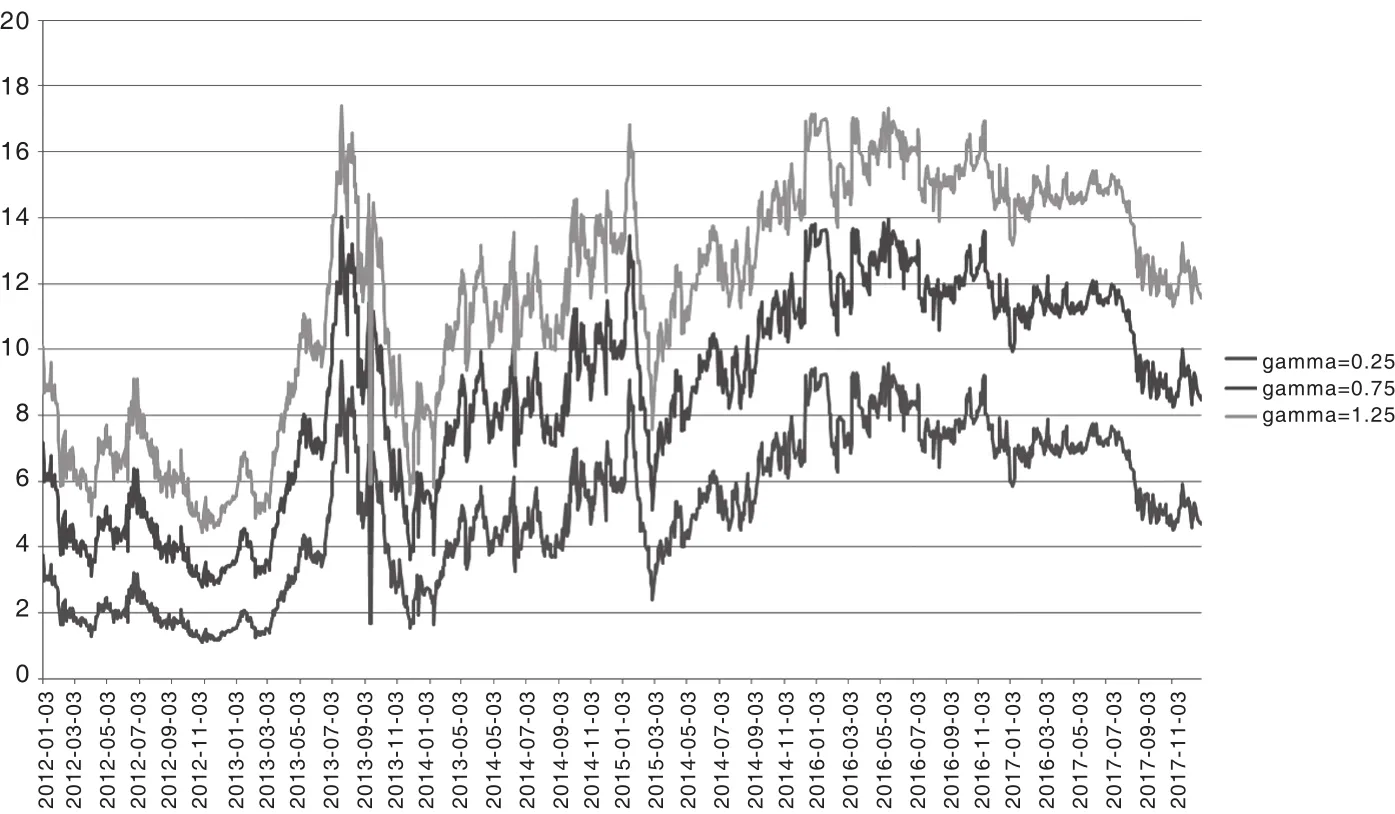

设投资者每月进行合约换月,t=0.1,无风险利率r=0.03。同样在(1)式中 为0.25,0.75,1.25三个递增的压力水平对套利投资者的现金储备水平和经纪商看跌期权进行计算。我们将使用(2)计算现金储备水平,上一节中Bachelier和VG的模型计算经纪商看跌期权的价值。结果列在表7中。

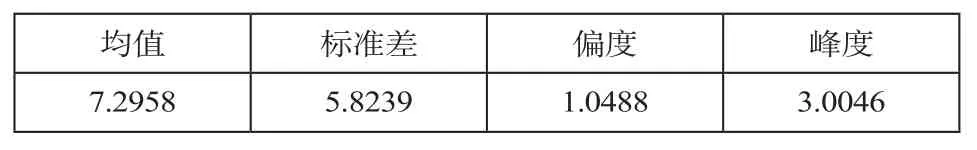

表7 Brent原油与WTI原油价差的数字特征

表8 Brent&WTI现金储备和看跌期权

以上例子的结果表明,随着压力系数γ的增加,风险可接受的条件在增加,投资者所需的现金储备也随着增加。在γ=0.25的情况下,大概在合约价值的15%左右,当前通常期货公司对套利的投资者单边收取的保证金水平已基本可以覆盖较大的风险事件,但在较高的风险水平当 时,所需的现金储备大约在合约价值的25%左右。单边征收保证金已经不足以覆盖这一风险,传统的双边征收保证金可以覆盖比较极端的风险。总体来说套利投资者的信用风险不大,对于投资者来说仍至少应该留20%的现金储备来控制风险,不宜满仓操作。

在一个合理的现金储备下,投资者免费持有的经纪商看跌期权价值不高,在VG分布下略低于Guass分布。本文认为是由于两价差的基数本身较低,导致收益率的标准差波动很大,由此Gauss框架下使用Black-Scholes公式计算的期权价格比较高。而两组数据的峰度都在3左右,尖峰厚尾的现象并不明显,导致VG过程下刻画的期权价格并不高。总体上,套利投资者选择违约将损失推给经纪商的可能性不大。随着压力水平的提高,对应看跌期权的价值在增加。选取相对期权价值较高的Guass分布下,不同风险水平的结果随着时间的变化如图1。

五 结论

图1

广义虚拟经济视角下居民部门金融风险的研究是非常重要的,尽管近年来银行,证券公司期货公司等金融机构对投资者实行分类监管,对信用风险的控制越来越严格,但通常使用的模型仍有很多地方需要改进。目前居民部门的资产负债表中往往持有一些随机现金流的财富资产如房地产相关产品,同时随着衍生品的发展还有一些无界且随机的债务如无完全对冲情况下卖空的期货合约。这样在极端情况负债可能会超过资产,造成投资者获得了一个免费的看跌期权将风险推给金融经纪机构。对于经纪商来说,需要投资者持有一定量的现金作为缓冲,以保证风险对于经纪商是可接受的。

本文建立模型以投资者进行纽约布伦特原油之间的套利为例,对投资者的现金流进行分析。将净现金流建模为实值鞅,使用Gauss过程和VG过程来解释峰度和偏度。风险对于经纪商可接受定义为承受风险的概率分布在充分凹的扭转下的期望是正的。选择MINMAXVAR为扭转函数,考虑了0.25,0.75和1.25三个递增的压力水平,计算了投资者所需要的现金储备和经纪商看跌期权的价值,为金融机构对投资者进行风险监管提供了工具。研究表明当前期货公司对套利的投资者收取的保证金水平已基本可以覆盖较大的风险事件,但对投资者来说仍应该留有一定的现金储备来控制风险,投资者免费持有的经纪商看跌期权的价值并不大。