基于因子分析法对上市公司财务风险模型的实证分析

2018-10-31张润君薛晗庆

张润君, 薛晗庆

(1 青海民族大学 工商管理学院, 西宁 810007; 2 哈尔滨工业大学 计算机科学与技术学院, 哈尔滨 150001)

引言

机械制造业作为工业的核心,随着国内经济及工业发展,其上市公司的数量日益增多。在机械行业取得快速长足进步的同时,却存在着因为财务状况异常而被特别处理或接到退市风险警告的上市公司。由财务问题而被特别处理的主要原因可归结为机械制造企业财务风险管理意识浅薄,缺乏适宜有效的财务评价体系。为此,对机械制造业及机械行业上市公司进行财务风险的评价模型建立分析具有深远的现实意义。本文则将对此展开如下研究论述。

1 文献综述

1.1 因子分析法概念

因子分析法是以降维的方式对原始变量进行数据简化处理,并继而用于后续分析问题的方法[1]。因子分析法的基本原理即是以变量间的相关性为基础进行分组,每组用一个因子做代表,形成的各个因子间相关性较低,而因子组内各个变量间则具有较高相关性。因子分析法通过降维可运用少量综合指标对原始变量的全部信息进行描述,解决了原始变量间信息重叠问题,使得其结果分析更加客观、全面[2]。

1.2 因子分析法的分析过程

(1)检验原始变量能否进行因子分析。本文以KMO值和巴特利特球形检验作为检验标准。KMO原则上应大于0.5。

(2)确定公共因子。本文以主成分分析法提取公共因子。同时,本文以累积方差贡献率法和特征值法确定因子变量。

(3)利用旋转解释公共因子。通常以最大方差正交旋转法对因子载荷进行旋转,旋转后的因子载荷矩阵可以更好地解释各个公共因子,并可通过因子载荷的高低对因子变量进行命名。

(4)计算公共因子得分和综合得分[3]。

(5)结果分析。通过公共因子得分、综合得分及数据排序,结合实际情况对相关结果进行分析。

2 财务风险评价指标体系的建立

2.1 财务风险评价指标的选取原则

本文财务风险评价指标选取的原则大致包含全面性、动态性、灵敏性、可比性及可操作性5个原则[4-5]。

2.2 财务风险评价指标的筛选

本文以国内外研究成果作为借鉴标准,经过反复对比,最终确定了偿债能力、盈利能力、营运能力、成长能力及现金流能力五大类、共计17 个重要财务比率指标,建立公司的财务风险评价指标体系,作为此次财务风险评价的基础变量。各类别具体财务风险评价指标明细可见表1。

表1 公司财务风险评价指标体系明细表

3 某机械设备公司企业财务风险评价模型的构建

3.1 建立某机械设备公司企业财务风险评价模型

根据前文中确定的财务风险评价指标体系,本文选取了徐工机械公司2008~2017年中各季度的财务指标数据共计40 组作为样本原始数据。财务指标原始数据的获取来源于国泰安数据库,本文通过Excel 对原始样本数据加以整理,选用统计分析软件SPSS 22.0 对样本进行因子分析,以此建立公司财务风险评价模型。该研究中,关于每一流程主题的设计实现可阐释分述如下。

(1)样本数据选取及其标准化处理。本文选取徐工机械公司2008~2017 年各季度的财务指标数据作为财务风险评价模型的样本数据,收集数据共计40 组。使用Z-Score对原始数据进行标准化。

(2)样本数据可行性检验

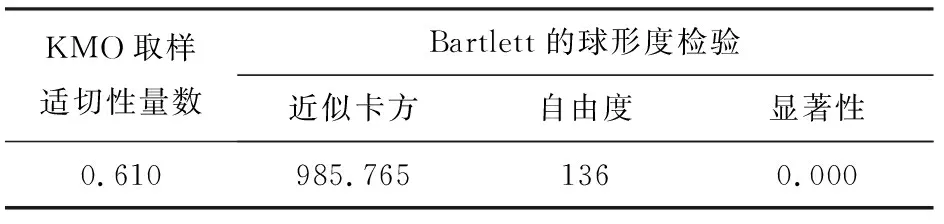

① KMO 检验和巴特利特球形检验。本文利用SPSS 22.0 统计分析软件对样本数据进行因子分析适用性检验。由表2 可知,样本数据的KMO 检验值为0.61>0.5,巴特利特球形检验的卡方近似值为985.765,数值较大,显著性水平较高,且其显著性概率值为0.000<0.001,说明样本数据适用于因子分析。

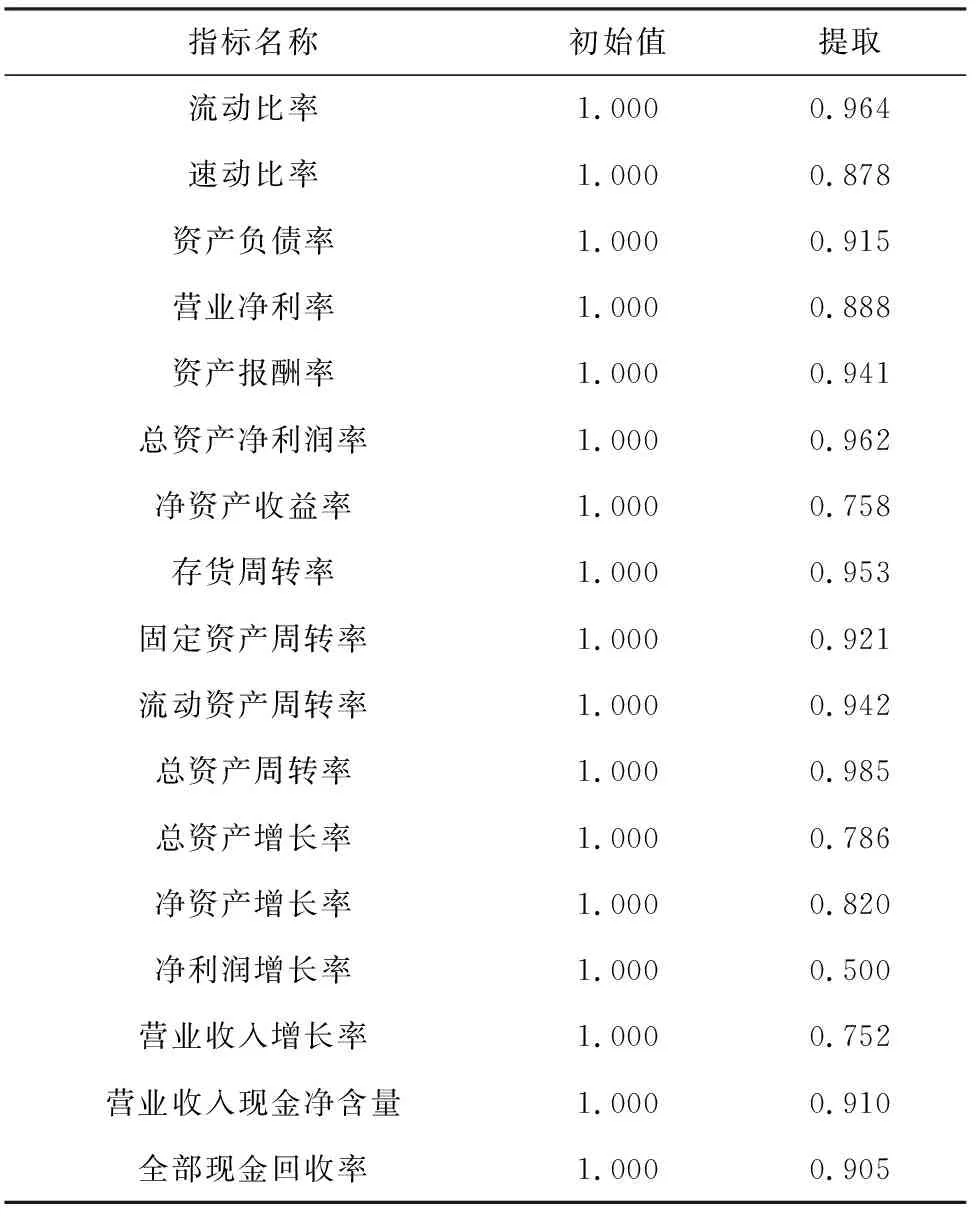

② 变量共同度检验。变量共同度是指提取的公共因子对原有变量信息的解释程度,本文选取17 个原始财务风险评价指标的共同度,具体内容详见表3。表3的数据说明提取的公共因子拥有足够的原始变量信息完整度和解释能力。

表2 KMO和Bartlett 检验数据表

表3原始变量公因子方差表

Tab.3Commonfactorvariancetableofprimitivevariables

指标名称初始值提取流动比率1.0000.964速动比率1.0000.878资产负债率1.0000.915营业净利率1.0000.888资产报酬率1.0000.941总资产净利润率1.0000.962净资产收益率1.0000.758存货周转率1.0000.953固定资产周转率1.0000.921流动资产周转率1.0000.942总资产周转率1.0000.985总资产增长率1.0000.786净资产增长率1.0000.820净利润增长率1.0000.500营业收入增长率1.0000.752营业收入现金净含量1.0000.910全部现金回收率1.0000.905

(3)确定公共因子。本文选用主成分分析法对原始变量的公共因子进行提取,结合特征值法和累积方差贡献率法进一步确定关联目标公共因子。由表4中数据可知,第一列为因子的编码,之后分别为因子初始特征值以及旋转后的载荷平方和,并分别以方差贡献率做出数据描述。最终,本次研究将确定选取前五个公共因子代表原始数据中17 个财务风险评价指标对该公司财务风险进行分析。

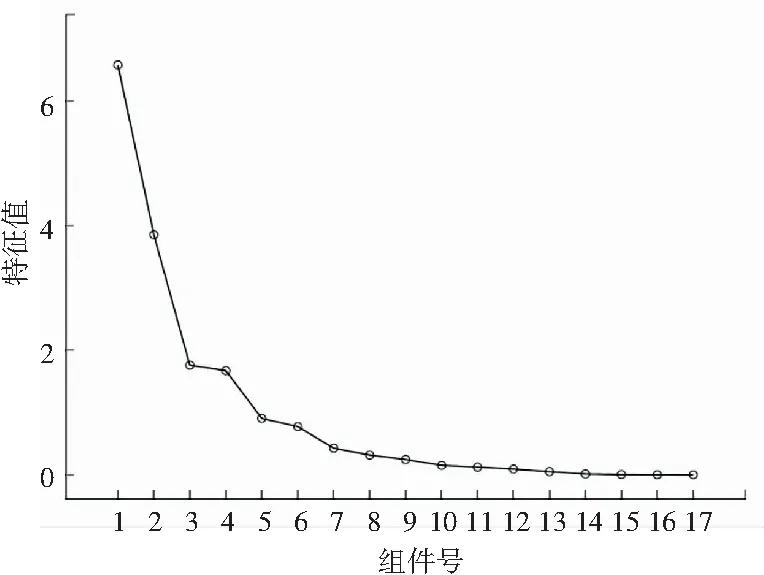

如图 1 所示,从因子分析绘制的碎石图中可以看出,从因子1 到因子5 的特征值都处于较高水平,表明前五个因子是可以较完整解释原始变量的公共因子,因此,碎石图为本文因子分析中确定的5个公共因子提供更为有力的依据。

图1 因子分析碎石图

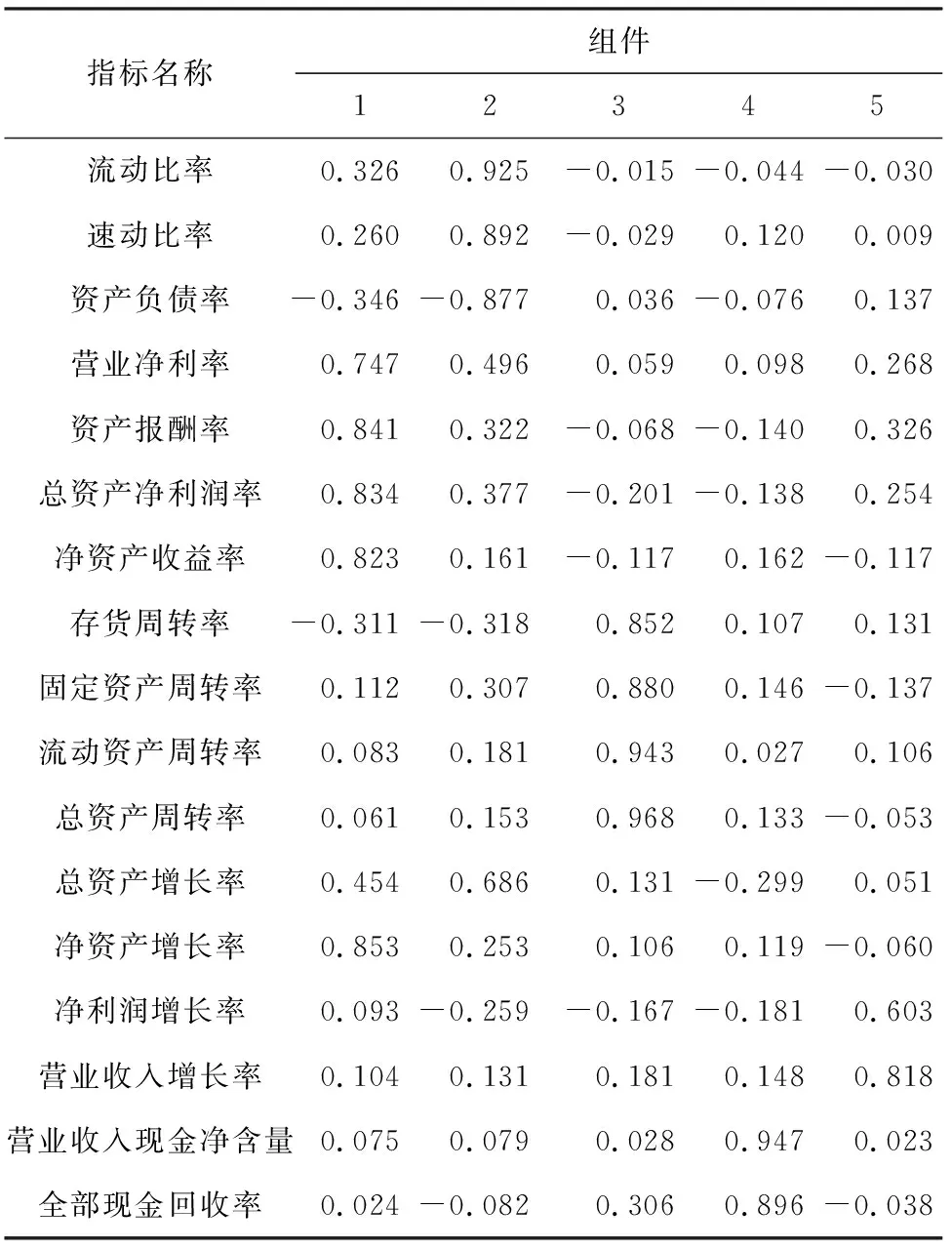

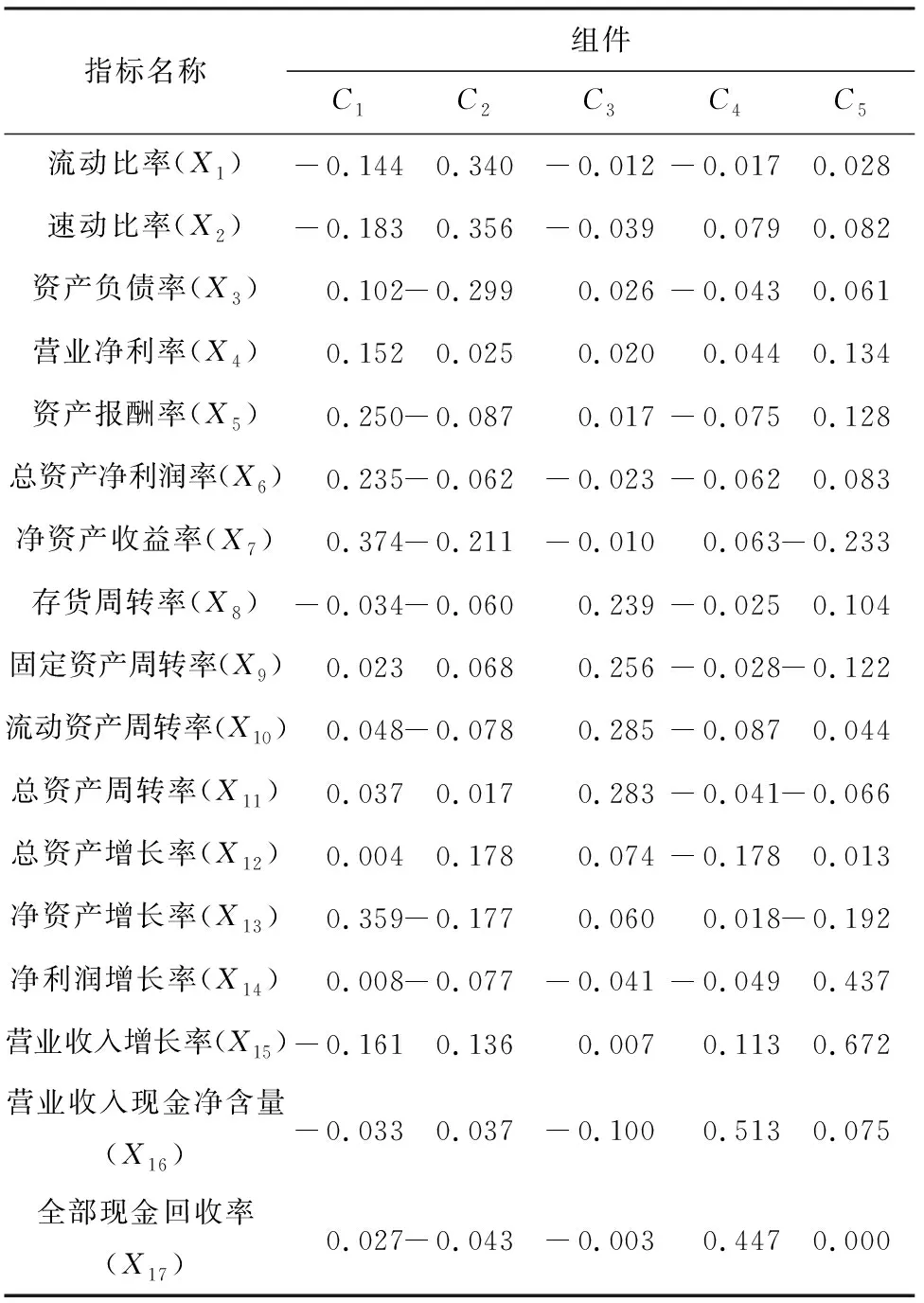

(4)基于旋转后的因子载荷矩阵对公共因子命名。本文通过对原始变量进行因子分析共提取5个公共因子,为更好地解释公共因子所表征的经济涵义,进而对其命名。本文在因子分析过程中选用最大方差法的正交旋转对初始因子载荷矩阵进行处理,旋转后的因子载荷矩阵详情可见表5。由表5可知,可以将因子F1确定为盈利能力代表因子;将因子F2确定为偿债能力代表因子;因子F3确定为营运能力代表因子;因子F4确定为现金流能力代表因子;因子F5确定为成长能力代表因子。

表4 总方差解释

表5 旋转后的因子载荷矩阵

(5)财务风险综合评价模型。本文在因子分析中采用回归法对因子得分系数矩阵进行处理,以便更好地反映因子与原始变量间的线性关系。本文因子得分系数矩阵的结果格式可参见表6。

由表6中数据,可计算求出公共因子F1、F2、F3、F4、F5的得分公式,则各个因子的线性函数公式为:

Fi=Ci*X

(1)

其中,Ci是表6中的列,X是原始变量。

结合各个因子得分公式,采用客观赋值法进行因子综合得分计算,即以公共因子方差贡献率作为权重,得出财务风险评价模型的综合得分公式,这里推导给出计算公式如下:

F=(23.596%*F1+22.481%*F2+21.026%*

F3+11.797%*F4+8.037%*F5)/86.936%=

0.271 42*F1+0.258 59*F2+0.241 86*F3+

0.135 7*F4+0.092 45*F5

(2)

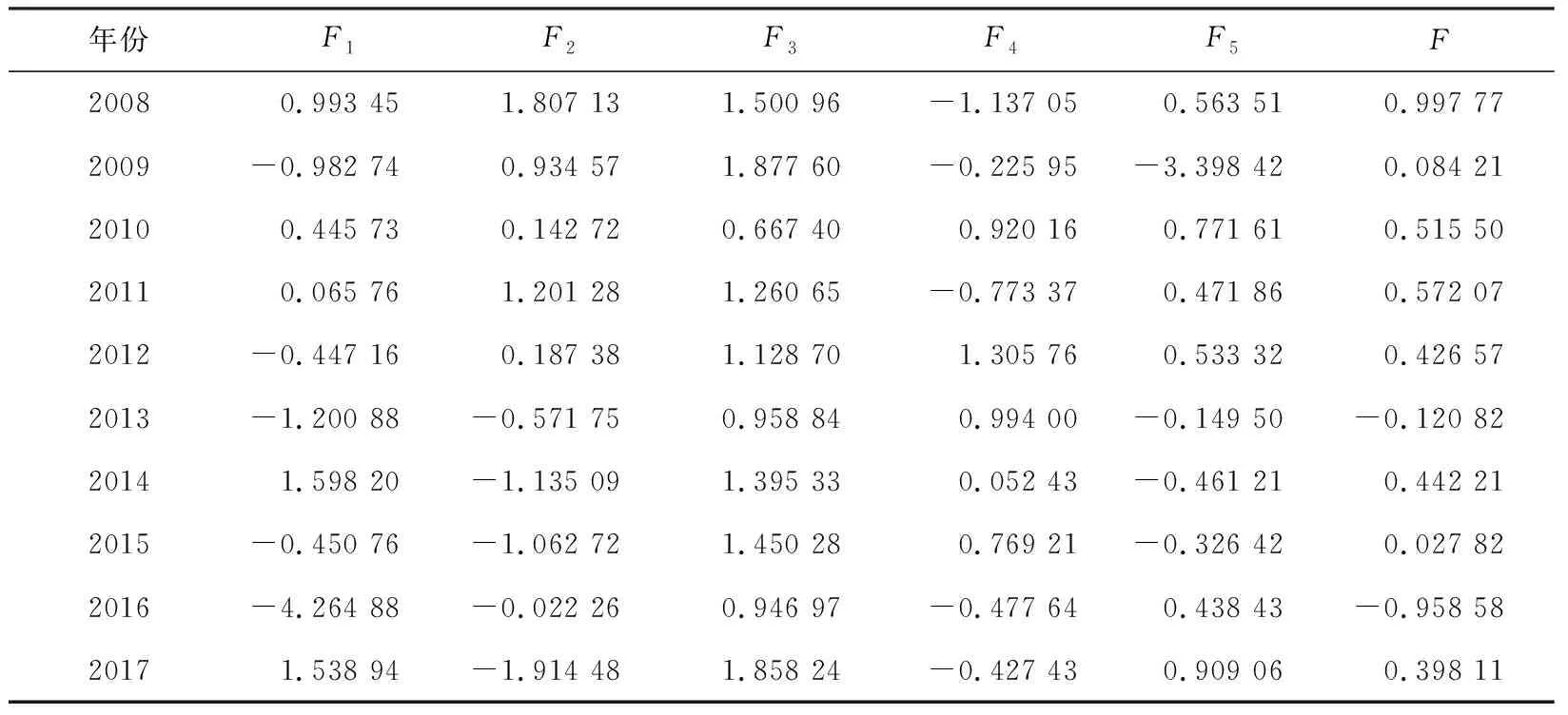

3.2 某机械设备公司企业财务风险综合评价

通过对40 组原始数据的因子分析,该公司确定5个影响财务风险的主要因子,本文选取并整理2008~2017 年中各年年末财务指标得分情况,详情明细可见表7。举例分析表7中的因子(如偿债能力因子F2), 由此可看出2012~2016 年间企业存在严重的偿债问题,根据各年年报数据也可知,企业存在大量举债、筹资方式单一问题,面临较高的筹资风险威胁。对于其它因子也可以采用类似的方法进行分析。

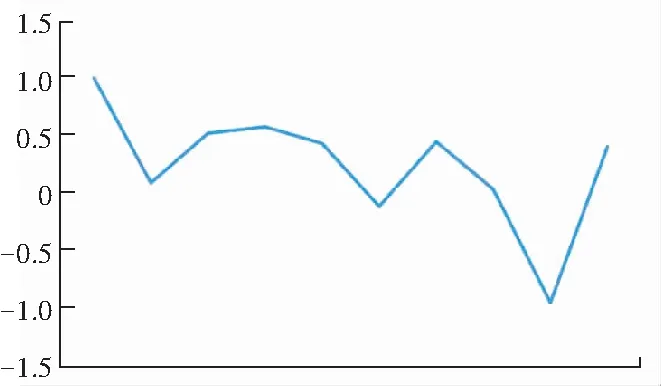

综上研究可得,该公司财务风险波动情况描绘如图2所示。观察图2 的折线波动情况可知,该机械设备公司10 年间的财务风险大致呈波浪走势,基本保持在0.4 上下浮动,可见其财务风险威胁较高。从图2中可知,该公司2008 年综合评分近乎于1,说明企业当年财务风险威胁最低。此后9年间在2009、2015 年F值近似于0,财务风险较高,而在2013、2016 年F值小于0,财务风险加剧,且在2016 年达到最大。在2017年降低其财务风险威胁,但F值低于0.4,且从其营业利润为负,利润总额并非核心利润情况来看,该公司仍存在一定的财务风险。结合该公司10 年间的财务状况及内外环境变化,对比由因子分析法构建的财务风险综合评价模型,充分说明了该分析结果对该公司财务风险评价具有一定的参考价值。

表6 因子得分系数矩阵

表7 财务风险综合评价得分表

图2 公司财务风险波动图

4 结束语

本文通过KMO检验和巴特利特球形检验,筛选相关指标,最终确定5个公因子代表原始数据的17个财务风险指标,用因子分析法对上市公司财务风 险进行分析并得出相关结论。结合该公司10 年间的财务状况及内外环境变化,对比由因子分析法构建的财务风险综合评价模型,说明该分析结果对该公司财务风险评价存在一定的参考价值。