上市公司股权激励与管理层盈余管理关系探究

2018-10-24朱颖慧邹能锋

朱颖慧,邹能锋

(安徽农业大学 经济管理学院,安徽 合肥230036)

一、引言

对于企业来说,股权激励是一种非常有效的方法来实现对企业管理层进行长期的激励,它能够有效地实现管理层和企业的利益一致性,是上市公司解决委托代理问题的有效方法。委托代理理论认为公司所有者的利益和公司管理者的利益关系可以通过管理层的股权激励模式进行协调,有助于实现公司利益的最大化[1]。在20世纪末,股权激励模式被认为是解决委托代理问题的“金钥匙”,在提升公司绩效表现和管理效率方面有重大的促进作用。股权激励模式自从被引入中国之后,各个上市公司相继提出了不同的以股票期权为主体的股权激励计划。在各种股权激励计划中,公司的绩效表现通常是行权条件的主要参考依据,在此情况下,企业管理者在公司股权利益的驱使下,具有很大的可能进行盈余管理甚至是会计舞弊或采取伤害投资者利益的方式来达到股权激励的行权条件,其中盈余管理是企业管理者最为常用的手段。

目前有很多学者研究了股权激励和盈余管理之间的关系。Warfield等研究发现管理层持股比例与应计利润的绝对值负相关[2];Bergatresser等揭示出企业CEO的薪酬和股权占企业总薪酬的比例越高,企业的盈余管理水平也越高[3];徐雪霞等考察了在企业周期的不同阶段管理层股权激励与盈余管理之间呈现出不同的相关关系[4];章卫东等研究发现在股票期权授权前上市公司会进行负向的盈余管理,而国有企业的负向盈余管理程度高于民营企业[5];马会起通过实证分析发现对管理层进行股权激励无法抑制管理层进行盈余管理行为[6]。

二、研究假设

在委托代理模式中,由于公司股东和管理者之间信息的不对称性和目标利益的不一致性,股东通常采用激励和惩罚的手段来指引和监督管理者。股权激励模式将管理者利益和公司利益捆绑起来,从而使管理者必须更多地考虑公司长久利益。盈余管理的出现,一方面成为管理者实现自身和公司利益的一种经济手段,另一方面也成为管理者为了自身利益而损害公司利益的工具,股权激励和盈余管理之间逐渐形成了相互补充的关系。

股权激励机制是伴随着委托代理关系的出现而产生,企业实施股权激励计划的主要目的在于将企业管理者的利益和企业的利益统一化,实现公司的长久利益。在大多数企业所有者看来,股权激励程度越高越能激发管理者的工作热情和工作动力,在企业制定股权激励计划的同时,也制定了该计划的行权条件,这些行权条件通常以公司绩效表现和财务状况为参考依据[2],即将管理者的收益大小与公司的绩效表现联系起来。在这种情况下,公司管理者通常会更加积极地管理和经营公司,将更多的时间和精力放在提升公司业绩上。但是,当企业绩效表现无法满足股权激励计划的行权条件时,在股权收益利益的诱惑下,管理者通常会进行一定程度的盈余管理以求公司的绩效财务表现达到行权条件,相应地,如果股权激励程度越高,管理者将受到更大的利益驱使,在此情况下管理者将会实施更大程度的盈余管理,据此提出第一个假设:

假设1:股权激励强度与盈余管理正相关。

为了实现公司的长久利益,企业在制定股权激励计划时,通常具有一定的有效期,我国证监会规定,企业的单次股权激励计划一般不超过10年[3]。有效期越长,越有可能减少盈余管理程度,这是因为,大多数盈余管理操作在短时期内容易被管理层操纵,如果长时间进行同种操作,将可能在很大程度上暴露公司管理者的目的;另外,有效期越长,管理者有更多的时间来检验公司,达到行权条件的可能性也越大,据此提出第二个假设:

假设2:股权激励有效期与盈余管理呈负相关。

公司实行股权激励的方式,通常有多种形式,但是最常用的两种形式为股票期权激励方式和限制性股票激励方式[4]。股票期权激励方式的获益主要依靠公司股票在证券市场上的表现,股票价格超出行权价越高,管理者获得收益就越大;限制性股票激励方式更大程度上依赖于公司的财务指标,当财务指标达到行权条件时,管理者即可获得相应的股权。对比这两种激励方式可以发现,限制性股票激励方式更多地取决于公司的财务数据,而管理者也更有能力和条件来操纵公司的财务数据,据此提出第三个假设:

假设3:股票期权激励方式与盈余管理负相关。

三、研究设计

(一)样本选择与数据来源

本文以A股上市公司中2010—2014年间实施过股权激励计划的公司为研究样本。如果在这段时期内实现了多次股权激励,均以第一次提出激励计划时当年度的公司年度数据为主。为了确保得到较为有效的数据,按照以下标准对相关公司进行筛选:①剔除ST和PT类上市公司;②由于行业的特殊性,剔除金融保险类上市公司;③剔除股权激励计划未获董事会通过的公司;④剔除公司数据不全的公司;⑤剔除负债率异常的公司;⑥根据本文所提出的假设3,剔除采取混合激励方式的公司。

根据以上原则,本文最终选取471家公司作为本文的研究样本。数据来源于深交所,所选取的471家公司的相关原始数据均来源于CSMAR数据库,主要利用EXCEL和SPSS 18.0软件对数据进行整理。

(二)变量定义和选取

1.被解释变量

本文选取盈余管理为被解释变量,用│DA│表示。目前,在国内外的相关研究中多以可操纵应计利润的绝对值来代表公司的盈余管理水平。相关资料表明,修正的Jones模型通常被认为是计算中国上市公司的可操纵应计利润的最合适的模型,故本文采取修正的Jones模型来计算所选样本公司的可操纵应计利润。

2.解释变量

股权激励强度(INCENTIVE),将股权激励计划中公布的激励股权数量占公司总股本的比例作为股权激励强度的代表变量,证监会规定公司股权激励计划的股票数量不得超过总股本的10%,即INCENTIVE≤0.1;股权激励的有效期(TIME),指公司公布的股权激励计划的持续时间;股权的激励方式(TYPE),指公司采取何种方式进行股权激励,本文主要研究股票期权激励方式和限制性股票激励方式,其中0代表股票期权激励方式,1代表限制性股票激励方式。

3.控制变量

除了上述列出的三种因素,还有多种因素会对管理层的盈余管理造成影响,本文选取控股股东股权占比(OWN);董事长和总经理是否兼任(DUA),其中1代表两职合一,2代表两职不合一;净资产收益率(ROE);资产负债率(DEBT);公司规模(SIZE),公司总资产的自然对数作为本文分析的控制变量。

(三)建立模型

本文构建回归模型表示为:

四、实证结果与分析

(一)描述性统计

本文选取的各变量的描述性统计如表1所示。从表1所示的统计结果中可以看出,471家上市公司的平均│DA│值为0.067 9,其中最大值为0.908 6,最小值为0.000 2,标准差为0.071 3,表明样本中各公司均进行了一定程度的盈余管理,但总体水平较低;INCENTIVE的均值为0.027 3,这揭示出样本公司的股权激励强度普遍不高;TIME均值为4.607 6年,最短期限为3年,表明471家企业的股权激励计划有效期较短;TYPE均值为0.473 5,说明采取限制性股票激励方式的企业占47.35%,这反映出在样本企业中,股票期权激励方式占据多数;OWN均值为0.372 3,说明大多数企业的控股股东并未形成绝对控股;DUA均值为1.647 1,改制更接近于2,表明在我国大多数上市企业的主流现象是董事长并不同时兼任总经理,这也说明我国上市公司的管理层结构更加科学;ROE均值为0.102 7,最大值为0.399 7,最小值为-0.154 2,这说明我国上市公司目前盈利能力仍然偏低;DEBT均值为0.358 6,这与我国上市公司的现状较为吻合;SIZE均值为21.727 9,最大值27.387 5,最小值为19.897 5,说明公司资产规模较为接近。

表1 各变量描述性统计

(二)相关性分析

将数据进行Pearson相关性分析,如表2所示。

表2 Pearson相关性分析

从表2可以看出:(1)股权激励强度(INCENTIVE)与盈余管理(│DA│)在5%的水平上显著,相关系数为0.124,说明股权激励强度(INCENTIVE)盈余管理(│DA│)呈显著正相关。(2)有效期(TIME)与盈余管理(│DA│)在1%的水平上显著,相关系数分别为-0.121,说明有效期(TIME)与盈余管理(│DA│)显著负相关。(3)股权激励类型(TYPE)与盈余管理(│DA│)系数为-0.052,但这两者之间无显著的相关关系,故需要进行进一步的验证。(4)除解释变量外,DEBT与│DA│之间在1%水平上显著,且相关系数为0.171,说明资产负债率越高,公司进行盈余管理的可能性越大;而其余控制变量与│DA│之间均无显著的相关关系。

(三)回归分析

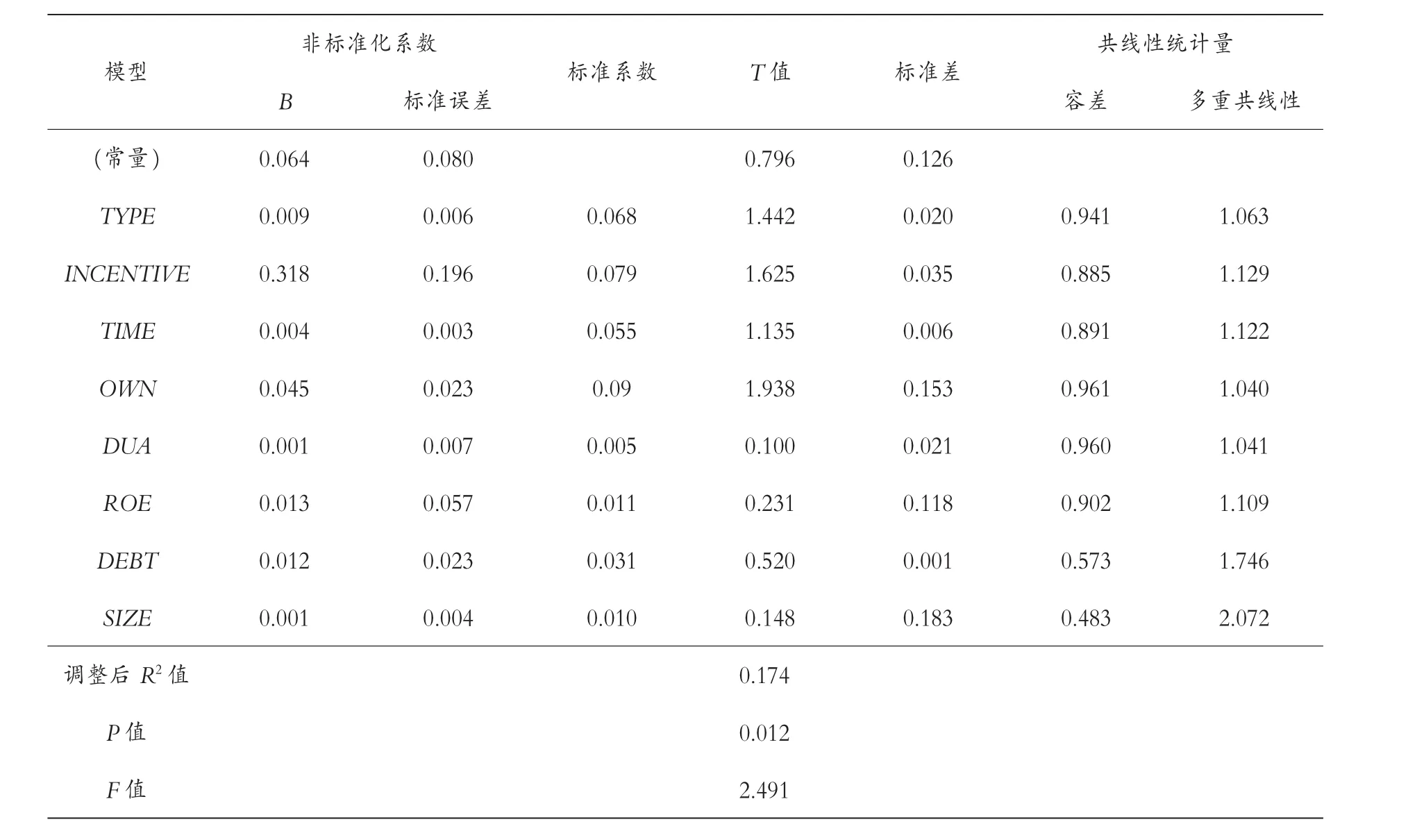

将以上各变量数据导入回归模型,利用SPSS 18.0工具进行回归分析,结果如表3所示。

表3 回归分析计算结果

从表3可以看出,R2值调整之后为0.174,反映出该模型拟合程度较高,F检验值为2.491,且对应概率为0.012,表明F值在5%水平上显著,说明回归分析结果具有统计学意义。回归分析显示INCENTIVE系数为0.318,INCENTIVE与│DA│之间在5%水平上显著,表明INCENTIVE与│DA│之间呈显著的正相关,即加大股权激励强度,能够诱发更高水平的盈余管理,假设1成立;TIME的系数为-0.004,且与│DA│在1%水平上显著,这说明管理层盈余管理水平随着股权激励计划有效期的增长而降低,即较长的激励有效期可以有效抑制管理层的盈余管理水平,假设2成立;TYPE的系数为负,与│DA│在5%水平上显著,这表明股票期权股权激励方式与盈余管理负相关,即当激励计划采用股票期权的激励方式时,盈余管理将会下降,假设3成立。

从回归结果中控制变量方面可以看出,OWN系数为负,说明控股股东所占股权越大,管理层盈余管理就越低,但是回归结果不显著;DUA的系数为-0.001,在5%水平上显著,说明当董事长与总经理二者为一人时,总经理同时作为董事长,更多的代表了股东的利益,在此情况下,进行盈余管理的可能性将下降;ROE系数为负,但回归结果不显著;DEBT系数为0.012,且在1%水平上显著,这说明资产负债率与盈余管理呈显著的正相关,这可能是因为,当企业资产负债率过高时,管理层为了吸引更多的外部资金,就会采取盈利管理的形式来促进企业融资;SIZE系数为正,表明企业规模越大,进行盈余管理可能性就越高,但是该回归结果不显著。

五、结论及建议

本文通过2010—2014年间实现股权激励计划的A股上市的共471家公司为样本进行分析,探究上市公司股权激励对管理层盈余管理水平的影响,根据分析结果得出以下结论:(1)激励强度与盈余管理正相关,即股权激励计划中激励股权占公司总股本的比例越大,盈余管理的水平越高;(2)激励计划有效期与盈余管理负相关,即股权激励计划有效期时间越长,盈余管理的趋势将下降;(3)股票期权激励方式与盈余管理负相关,即当公司激励方式为股票期权时,进行盈余管理的难度加大,从而导致盈余管理水平下降,这主要是因为股票期权激励方式满足行权条件与公司的市场表现有很大关系,仅仅通过调整公司财务数据无法满足行权条件。

根据本文研究结果,结合上市公司实际情况,提出以下建议。(1)公司在制定股权激励计划时,需进行综合评估,在达到激励效果的同时,尽量减少激励股权的数量,以此来降低管理层进行盈余管理的动机。(2)为了降低管理层的盈余管理行为,公司的股权激励计划应尽可能延长有效期,有效期越长不仅能降低管理层的盈余管理行为,而且能保证公司的长远利益。(3)公司董事会在制定股权激励计划时,应尽量采取股票期权的方式对管理层进行激励。