疫情肆虐诱发猪价拐点

2018-10-24

本刊记者 林 然

自8月1日起,我国在60多天内爆发了21例非洲猪瘟疫情,区域爆发势头开始呈现,其中至少有9例是用泔水饲养,生猪运输过程不透明不规范也加速了疫情的传播,本质上还是由于行业过于分散、整体不够规范导致了防疫和排查工作进展较慢。目前,由于传染源和传播路径尚未明确,疫情未来走向仍存在较大不确定性。李克强总理电话指示严格防控非洲猪瘟,各地对运输环节监控的加严,正阻断南北生猪运输线,产销区割裂意味着生猪价格上涨几成定局。

需求平稳价格看供给

猪肉中期价格主要受供给影响,能繁母猪存栏、价格当前走势反映后期供需或面临紧平衡。猪肉一直是我国居民肉类消费的主要品类,以自产自销为主。据国家统计局数据显示,我国猪肉消费占肉类消费的比例一直高于60%。市场以自产自销为主,2017年进口量占国内消费量的比例低于3%,出口量占全国产量的比例低于1%。

生猪价格波动完整周期介于3.5-5年之间。过去10年中,生猪均价分别于2008年4月、2011年9月、2016年6月达到历史高点,从价格高点到价格低点经历的时间约为1-2.5年,本轮周期中,2018年5月份达到的价格低点距前期高点为2年,由此判断,2018年5月猪价已进入本轮周期的底部区间。

散户养殖份额较大,供给对价格的滞后反应致使生猪价格周期性波动。据中国畜牧行业协会数据,年出栏500头以下的中小散户占据55%的市场份额(2016年),大量的分散养殖户信息不充分、供给的调整相对于价格的滞后造成行业整体供给的周期性波动,从而造成价格周期性波动。

能繁母猪存栏量、二元能繁母猪价格数据领先行业供给,当前趋势均反映后期供需或面临紧平衡状态。能繁母猪存栏量自2013年9月以来持续下滑,2018年6、7、8月同比降幅持续扩大,分别为-2.9%、-4.0%、-4.8%;此外,二元能繁母猪价格反映了能繁母猪补栏的积极性,自2016年10月以来,母猪价格波动下滑,目前已接近历史底部。

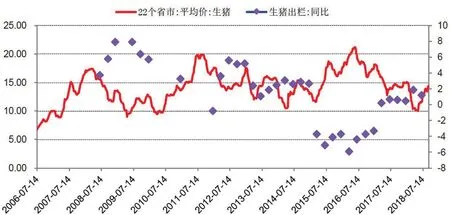

图一:供给端的生猪出栏增速滞后于价格(元/千克、%)

疫情或加速猪价触底反弹

从历史生猪疫情和猪价走势来看,全国性大规模疫情往往可以加速猪价快速上涨或者催化猪价触底反弹。

2006年,蓝耳病第二次在国内发生,此次为高致病性蓝耳病。从2006年5月底以来,全国19个省份发生高致病性猪蓝耳病疫情;2007年1~5月份,全国有22个省份发生高致病性猪蓝耳病疫情。2006-2007年猪价处于上升通道,疫情发生导致猪价持续涨至2008年。

2009年冬季开始有人反映当地猪场发生口蹄疫,2010年春季之后,国内猪感染口蹄疫的消息增多。2010年3月,农业部新闻办公室发布,广州市白云区发生一起口蹄疫疫情,病发猪1474头以及同群猪8382头全部扑杀,随后多地发生口蹄疫疫情。2009-2010年猪价处于底部徘徊。

非洲猪瘟对生猪生产危害较大,发病率通常在40%-85%之间,死亡率因感染的毒株不同而有所差异。高致病性毒株死亡率可高达90-100%。

李克强总理电话指示严格防控非洲猪瘟,各地对运输环节监控的加严,正阻断南北生猪运输线,产销区割裂意味着生猪价格上涨几成定局。

图二:历史疫情与猪价走势(元/千克)

关注温氏、牧原

从生猪出栏量看,温氏股份稳居国内第一。2017年全年销售生猪1904.17万头,同比增长11.18%。牧原股份作为自繁自养模式的代表公司,2017年生猪销量同比增长132.42%至723.74万头;2018年上半年同比增长60.74%至474.40万头,扩张势头保持强劲。正邦科技也后起直追,2017年、2018上半年生猪出栏量分别同比增长51.14%、157.37%至342.25、248.18万头,发展迅猛。雏鹰农牧的生猪出栏规模明显低于其他公司,而且2018H1增速已从正转负。

从市占率看,2017年温氏股份全年出栏量1904.17万头,市占率为2.76%;排名第二的牧原股份全年生猪出栏量723.74万头,市占率为1.05%。2017年温氏股份、牧原股份、正邦科技、雏鹰农牧4家主要的生猪养殖上市公司的市占率合计仅为5.61%,相对美国龙头公司市占比仍然偏低。在头部企业规模化进程和成本优势逐步放大背景下,行业集中度未来有望继续提升。

从总营收规模看,2017年温氏股份556.57亿元的营收继续高居首位,其中生猪销售占比达到62.97%。2017、2018H1温氏股份营收增速有所放缓,主要原因系国内生猪市场低迷、猪价下跌幅度较大。2017年牧原股份营收保持高速增长,同比提升79.14%至100.42亿元,其中公司业务布局主要是生猪养殖,生猪销售占比高达99.18%。正邦科技受益于养殖规模持续扩张,2017年总营收、生猪销售额同比分别增长35.21%、91.55%至206.15、55.13亿元,增速继续向上。雏鹰农牧由于生猪出栏规模明显低于其他公司,营业收入及增速开始落后。

从头均单价、头均毛利和毛利率看,2017、2018上半年生猪市场极为低迷。其中温氏股份的头均单价和头均毛利仍然位居第一,2017年公司生猪头均单价、毛利分别为1840.67、456.49元。但牧原股份从2018年上半年迎头赶上,2018H1头均毛利73.00元也实现对温氏股份45.54元的超越。

在猪瘟疫情影响持续扩大、不确定性加码的情况下,生猪养殖规模大、成本与疫情预防优势显著、效益高的龙头企业显然更有风险抵抗力,温氏股份和牧原股份有望继续放大当下优势,未来或将成为我国生猪养殖的领军企业。