中国宏观税负区域差异变化趋势与影响因素分析

2018-10-17刘书明

刘书明,郭 姣

(1.甘肃农业大学a.管理学院;b.西部农村发展与社会保障研究中心,兰州 730070;2.西南交通大学 公共管理与政法学院,成都 610031)

0 引言

宏观税负决定了社会资源和国民收入在国家与纳税人之间的分配格局,对国民经济运行和社会福利状况都具有重要影响。宏观税负与政府、企业和个人息息相关。近年来,宏观税负问题受到税收理论界和实际工作者的广泛关注和重视。20世纪90年代以来,随着财税体制改革的持续推进,以及税收收入的快速增长,国内学者开始对宏观税负相关问题进行深入研究。

宏观税负不仅要考察总体状况,更要分析宏观税负的区域差异及变化趋势,这是科学认识和准确评价宏观税负难以避免的问题。宏观税负的区域结构特征,特别是宏观税负区域总体差异、区际税负差异以及区内税负差异的变化特点及其影响因素,对于促进区域协调发展具有理论和实践意义。因此,本文基于2007—2017年我国省级面板数据,引入塞尔指数分析我国宏观税负区域总体差异及变化趋势,以及各区域之间和区域内部宏观税负差异及特点。

1 宏观税负区域差异的总体状况

本文中宏观税负以税收收入占国内生产总值比重来测度。因为不含社会保障收入的税收收入占GDP的比例是最小口径的宏观税负,运用这一口径进行国际比较的意义在于:社会保障税(缴费)收入通常是专款专用的,并不能用于满足政府其他公共支出需求,不同国家政府的社会保障职能及其收支规模具有很大差异。因此,不含社会保障收入的税收收入占GDP比例的变化能够较好地说明政府收支规模演变的基本趋势。基于以上分析以及数据的权威性和可获得性,以税收收入占国内生产总值比例来测度宏观税负水平。

根据地理位置、经济发展水平及相关政策规定,将全国划分为东部、中部、西部和东北部四个区域。其中,东部地区包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东和海南10个省份;中部地区包括山西、安徽、江西、河南、湖北和湖南6个省份;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆12个省份;东北部地区包括辽宁、吉林和黑龙江3个省份。利用国家统计局网站中各省市的税收收入和GDP数据,计算得到2007—2017年各区域平均税负,如表1所示。

表1 中国各经济区域平均税负 (单位:%)

从表1可以发现,2007—2017年四个区域平均税负呈升高趋势且存在较大差异。东部地区、中部地区、西部地区和东北部地区的平均税负分别上升1.42%、1.38%、0.94%和0.55%。同期东部地区平均税负最高,其次为西部地区,之后为东北部地区,中部地区平均税负最低。中部地区平均税负波动特征最为明显,其余经济区税负变化比较稳定,呈稳定升高态势。2010年四大经济区税负差异最大,中部地区税负呈下降趋势,其余经济区税负较上年均呈上升趋势。就四个经济区内部而言,各省份税负亦存在较大差异。2017年,东部地区税负最高的上海(19.46%)比当年税负最低的山东(6.08%)高出13.38个百分点;中部地区税负最高的山西(9.33%)比当年税负最低的湖南(5.08%)高出4.25个百分点;西部地区税负最高的内蒙古(8.85%)比当年税负最低的广西(5.19%)高出3.66个百分点。

2 实证分析

2.1 指标设定与选取

为深入分析我国宏观税负总体差异、区际差异及区内差异,利用塞尔指数来分析各地区宏观税负差异的具体状况。塞尔指数是由塞尔(Theil,1967)利用信息理论中的熵概念来计算收入不平等而得名,将总体不平等性分解为各个部分之间不平等性和各部分内部的不平等性,在分析不平等性方面具有广泛的应用。

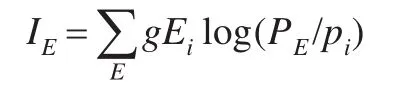

设E、M、W、NE分别表示东部、中部、西部和东北部四个区域。令其中,TE表示各经济区税收收入占全国税收收入的比例;GE表示各经济区GDP占全国GDP的比例;Ti表示第i省税收收入占全国税收收入的比例;Gi表示第i省GDP占全国GDP的比例。则宏观税负不平等性指标为:

其中,gEi表示第i省GDP占所属经济区GDP比例;PE为各经济区税负;pi为第i省税负,则gEi=Gi/GE。

其中,ti表示第i省的税收收入,gi表示第i省的GDP,则东部、中部、西部和东北部地区税负不平等性指标计算公式分别为:

如果以各区域的GDP为权数计算,则可得到区域间税负不平等性指标为:

则总的宏观税负不平等指标为:

塞尔指标只具有相对意义,并没有绝对意义。在本文中以e为底,塞尔指数的大小可以考察宏观税负的区域差异程度及动态变化过程。

2.2 数据来源与计算结果

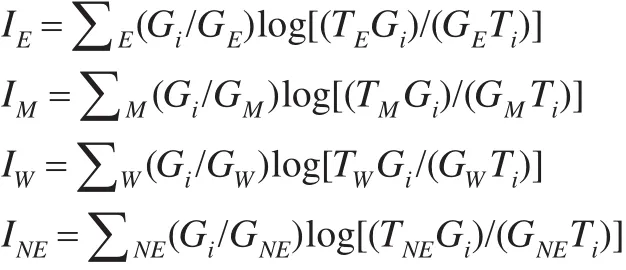

2007—2016年数据来源于历年《中国统计年鉴》,2017年数据来源于2017年各省国民经济和社会发展统计公报。利用各地税收收入和GDP数据计算得到2007—2017年各区域宏观税负塞尔指数,如表2所示。

表2 以GDP为权数的各经济区宏观税负塞尔指数

2.3 实证结果分析

从表2可以发现,2007—2017年,除2010年宏观税负差异大幅扩大之外,四大区域宏观税负总差异I总体呈缩小趋势,从2007年的0.98558缩小至2017年的0.865703,平均每年下降5.15%。四大经济区域之间的宏观税负差异IA与税负总差异变化相似,除2010年经济区域间税负差异扩大之外,其余年份呈缩小趋势,从2007年的0.937905缩小至2017年的0.82518,平均每年下降8.54%。

从各区域而言,东部地区税负差异大于其他地区税负差异。除2010年之外,其他年份东部地区税负差异最大,其次为东北部地区税负差异,之后为中部地区税负差异,西部地区差异最小。就各经济区内具体分析,东部地区宏观税负差异呈逐年缩小趋势,从2007年的0.06739缩小至2017年的0.060962,平均每年下降2.89%;中部地区宏观税负差异呈逐年扩大趋势,从2007年的0.015069增加至2017年的0.01865,平均每年提高19.7%;西部地区宏观税负呈逐年缩小趋势,从2007年的0.015538缩小至2017年的0.012432,平均每年下降6.49%;东北部地区宏观税负呈逐年缩小趋势,从2007年的0.026315缩小至2014年的0.01143,平均每年下降39.84%。

全国宏观税负区域差异及四个区域之间宏观税负差异均呈缩小趋势。就各经济区而言,除中部经济区内税负差异呈扩大趋势外(23.75%);东部、西部和东北部地区税负差异均呈缩小趋势,东北部地区税负差异缩小程度最大(-56.57%),西部地区税负差异缩小程度其次(-19.99%),东部地区税负差异缩小程度最小(-9.54%)。以各经济区的GDP为权重,可以计算得到经济区内税负差异I-IA,它与总差异I的比值由2007年的4.84%下降至2017年的4.68%,说明宏观税负区域内差异与区域之间差异相比具有缩小趋势。

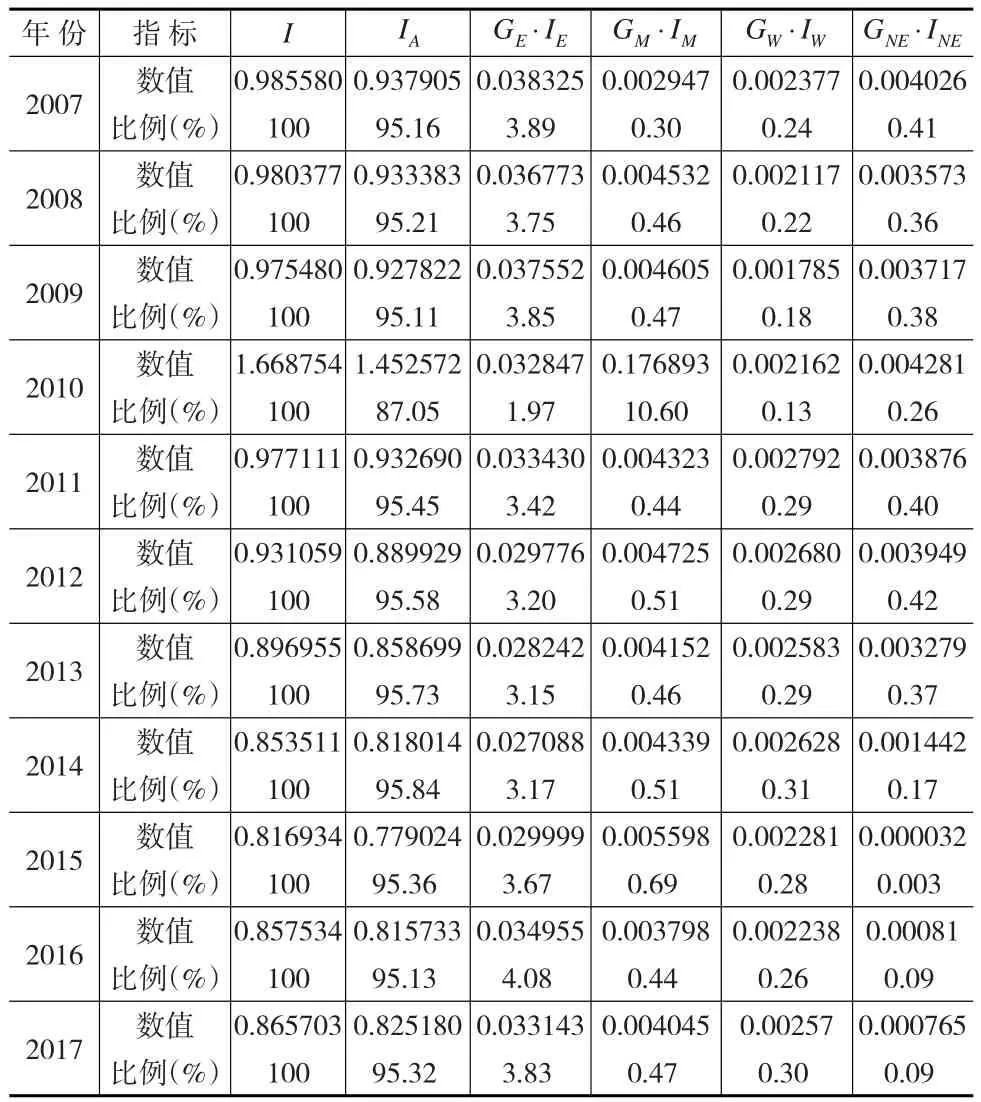

2.4 各因素对总差异的贡献率

为了进一步深入分析经济区间税负差异和经济区内税负差异对宏观税负总体差异的影响,需要再分析所考察年份内各经济区之间税负差异及各经济区内税负差异对宏观税负总差异的贡献情况。如果令I=IA+GEIE+GM IM+GWIW+GNEINE,那么1=IA/I+GEIE/I+GMIM/I+GW IW/I+GNEINE/I。其中,IA/I为经济区之间税负差异对税负总差异的贡献率,GEIE/I、GMIM/I、GWIW/I、GNEINE/I分别为东部、中部、西部、东北部四个区域内税负差异对税负总差异的贡献率,其比例大小分别反映了该因素对税负总差异的影响程度,如表3所示。

表3 各因素对总差异的贡献率

从表3可以发现,2007—2017年四个区域之间税负差异对宏观税负总体差异贡献最大,除2010年经济区间差异贡献率为87.05%之外,其余年份贡献率均在95.0%以上,平均贡献率在94.63%,说明宏观税负差异主要是由于各经济区之间税负差异所致。从各经济区内部税负差异来看,除2010年之外,所有年份东部地区内部税负差异对总差异贡献率最大且逐年提高,西部地区内部税负差异对总差异贡献最小。其中东部、中部、西部和东北部地区平均贡献率分别为3.45%、1.39%、0.25%和0.27%。东部地区内税负差异对宏观税负差异贡献率最大,其次为中部和东部地区内差异,西部地区内税负差异对宏观税负差异贡献率最低。

2007年四大经济区间税负差异对宏观税负总差异的贡献率为95.16%,同期东部、中部、西部和东北部地区内部税负差异对总差异的贡献率分别为3.89%、0.3%、0.24%和0.41%。2010年经济区间税负差异贡献率为87.05%,有所下降,同期东部、中部、西部和东北部地区内部税负差异贡献率分别为1.97%、10.6%、0.13%和0.26%,中部经济区内部差异贡献率有所上升。2017年经济区间税负差异贡献率为95.32%,同2007年相比有所上升;同期东部、中部、西部和东北部地区内部税负差异贡献率分别为3.83%、0.47%、0.3%和0.09%,同2007年相比,东部、中部和东北部地区内部税负差异贡献率均有所下降,西部地区内部税负差异贡献率则上升0.06个百分点。综上所述,中国宏观税负差异主要表现在区域之间的差异,尽管总体宏观税负差异和经济区之间税负差异均呈逐年缩小趋势,但是区域之间税负差异对税负总差异的贡献率逐年升高。说明未来我国宏观税负差异依然主要表现为各区域之间的税负差异,或者说各区域间税负差异对宏观税负差异的影响逐年增大。

3 宏观税负差异的影响因素分析

3.1 各地经济增长率影响

从一般理论分析,税收收入增长与经济增长必然高度相关。为了具体分析各地区经济增长对宏观税负差异的影响,以四个区域2007—2017年税收收入与国内生产总值数据进行相关分析与回归分析。结果表明,税收收入与国内生产总值高度相关。从全国总体来看,GDP每增长1%,税收收入增长0.205%;东部地区GDP每增长1%,税收收入增长0.115%;中部地区GDP每增长1%,税收收入增长0.035%;西部地区GDP每增长1%,税收收入增长0.096%;东北部地区GDP每增长1%,税收收入增长0.09%。以上结果意味着同样GDP每增长1%,东部、中部、西部和东北部不同区域税收收入增长速度存在差异,东部最高,其次分别为西部和东北部地区,中部地区增长最慢。不同区域经济增长速度差异导致税负地区间差异。从各地区内部而言,不同地区内部的各省份的GDP增长速度与税收收入增长速度亦存在差异,导致区域内部税负差异。

3.2 地区产业结构差异的影响

为了深入说明税负各区域产业结构产业对于宏观税负差异的影响,本文计算不同区域各产业税负(产业税收收入/产业增加值)水平。由于税收数据所限,计算2014年全国及各地区产业税负水平,2014年全国第一产业税负为0.35%,第二产业税负为21.62%,第三产业税负为22.50%,意味着从全国整体来看,第三产业税负最高,即第三产业对税收贡献最大。从各区域来看情况基本相似,第三产业税负最高,即税收收入中多数是第三产业贡献的。东部地区第一、二、三产业税负分别为0.49%、22.31%、26.76%;中部地区分别为0.13%、12.88%、16.18%;西部地区分别为0.32%、16.49%、19.07%。东北部地区分别为0.51%、17.88%、16.97%。东北部地区第一产业税负最高,东部地区第二、三产业税负最高。从目前产业发展状况来看,东部地区第三产业占比最高,因而税负相对较重,中部、西部和东北部地区第三产业比重较低,因而税负也相对较低,这是导致东部地区税负差异最大的主要原因。

3.3 物价水平变动影响

价格变动是影响税收收入水平的重要因素。在税率保持不变的情况下,价格水平上升必然导致税收增加。我国目前以流转税为主体的税制结构,商品价格水平的变动必然带来流转额的增加,进而导致税收收入增加。全国和各地区物价水平的差异及其变化是导致税负差异的重要原因。总体而言,2007—2017年全国物价水平处于持续上升状态,但是物价上升速度放缓。这是导致税负上升的主要原因。从各区域来看,同一时期不同地区物价指数存在较大差异,这是导致宏观税负区域差异的重要原因。

3.4 税收制度的影响

我国目前以流转税为主的税收制度要是导致税负差异的重要原因。流转税的税源主要来自第二产业和第三产业,工业化程度高的地区税源越丰富,因此出现东部地区税负较高的情况。从四个区域来看,流转税税额作为税收收入的主要来源对于各地区税收收入总额及全国总体税收总额都有着重要的影响,尤其是在经济发展水平较高的东部地区,影响更为明显;而中部、西部地区由于经济规模较小,其对全国整体税负差异的影响有限,本身内部税负差异也相对较小。但是流转税的主要特点是纳税地区和负税地区可能不一致,可能导致纳税地区税源充足,而负税地区财政紧张的状况。表现为在经济发达的东部地区,税源充足,负税能力较强,税收总额所占比例也较高。对于同时期经济发展落后的西部地区而言,税收负担较重,使得该地区财政紧张,不利于该地区经济的发展。现行的以流转税为主导的税收设计造成了东西部地区税收收入分配严重失衡,尤其是以增值税为主体的税收分配机制,必然会扩大东部、西部地区的经济差距,进一步加剧区域间经济发展不均衡。

4 结论

我国宏观税负总体差异主要表现在区域之间的税负差异上,宏观税负总体差异与区域之间税负差异均呈缩小趋势。东部地区税负水平较高,而在其他区域税负水平相对较低。区域内税负差异对宏观税负总体差异的影响较小。东部、西部和东北部地区税负差异均呈缩小趋势,中部地区税负差异呈扩大趋势。产业结构差异是导致宏观税负地区差异的主要原因。在现行流转税为主体的税负结构下:一方面,产业结构的差异通过决定税源结构,进而决定着各地区税负水平差异;另一方面,产业结构与经济增长速度呈现高度的正相关性,也是物价水平及税收征管的基础表现和总体反映。