企业主家庭的养老与教育规划

2018-10-16杜冠华

杜冠华

家庭财务规划是以家庭财务需求为出发点,使家庭财务从安全到独立,再到自由的过程,并在此过程中提升财富能力,实现财富的保全和传承。家庭财务规划不是投资收益的最大化,而是一份涉及全生命周期的规划,通过方案的实施—调整—实施,达到财务安全—财务独立—财务自由的最终目标。一份完整的财务规划一般包括财务状况、风险偏好、生活目标和性格分析,涉及现金管理、风险(保险)、投资、子女教育、税务、房产、退休和财产传承规划等。

规划步骤与资产配置

家庭财务规划一般分为5个步骤:

第一步,设置清晰的家庭财务规划目标,包括长期和短期目标。进行家庭财务决策时,应让配偶或家庭成员参与分享和讨论,以保证家庭各个成员的财务需求得到充分满足。

第二步,结合家庭实际情况设定方案。了解家庭成员在人生各阶段的财富管理需求,并结合家庭的财务状况、风险承受能力来设定家庭财富管理方案。

第三步,制订一个全面的家庭财务规划。参考专业机构提供的专业建议,明确家庭的财务缺口,制订一个平衡、稳健的家庭财富管理规划。

第四步,及时实施既定的规划方案。家庭财务规划须尽早开始,及时行动,并遵照“保障为本、投资为稳、循序渐进”的基本原则进行。

第五步,定期检视规划并根据需求做出相应调整。依据家庭成员所处的不同人生阶段,例如结婚生子、子女教育、退休养老等时期定期检视规划方案,并针对家庭最新的财务状况和需求做好相应调整。

我们可以根据家庭财务安排的重要性和紧迫性,围绕资产配置的4个账户来规划家庭资产,见图1。

(1)现金账户。即平时要花的钱,留足3? 6个月的基本生活费,占比家庭年收入的10%。如果讲究生活品质或具有奢侈品需求,也可以根据个人家庭需求进行配置调整。

(2)保障账户,即保命的钱,能以小博大,解决家庭急用的大额支出,例如配置意外险、重疾险、医疗险、寿险等,占比家庭年收入的20%。

(3)投资账户,也被称作生钱的钱,特点是收益与风险都较高,例如投资实体、房产、股票、基金、投连保险等,占比家庭年收入的30%。

(4)理财账户,即保本升值的钱,用以保证本金和收益、保证返还,例如债券、信托、基金定投、年金保险等,占比家庭年收入的40%。

案例分析

孟先生,45岁,企业主,孟太太,43岁,公司HR,夫妻二人有一个4岁的女儿在上幼儿园。孟先生的父亲已经离世,母亲75岁。

财务状况

孟先生家庭收支及资产负债状况如下。

家庭年收支 (1)年收入:孟先生税后年收入200万元,孟太太税后年收入50万元,股息和利息年入6万元,两套投资性房产年租金12万元。(2)年支出:衣、食、住、行等生活年支出约30万元;父母孝养金2万元;孩子教育费用8万元;偿还房贷15万元;孩子教育金保险23万元,孟先生重疾保险支出2万元;理财类产品投资20万元;股票账户50万元;全家出国旅游年支出10万元。2017年孟先生家庭收支状况见表1。

家庭资产负债 (1)家庭资产:活期存款、定期存款、货币基金共100万元;自住房市值600万元,第一套投资性房产300万元;第二套投资性房产500万元;银行理财产品共300万元;股票50万元;收藏字画20万元。(2)家庭负债:偿还房贷400万元。孟先生家庭资产负债状况见表2。

财务目标

孟先生家庭达成财务目标所需资金汇总见表3。

(1)子女教育:提供女儿出国读大学和研究生的费用。

(2)退休规划:孟先生和孟太太分别希望在65岁和60岁退休。期望退休后每人每年维持在24万元退休费。夫妻两人每月社保养老金交费基数为1.4万元。预期在退休时的社保交费总交费年数为35年和30年。

(3)医疗保障:孟太太没有医疗保障,需要及时增加重疾、医疗等保障。

财务诊断

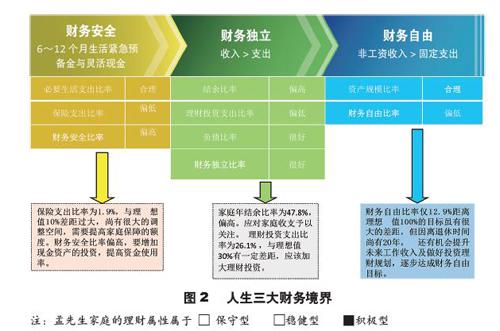

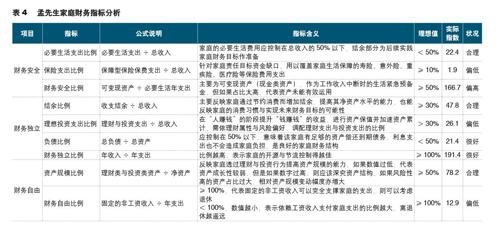

理财属性分析结果显示孟先生家庭为积极型,见图2,孟先生家庭财务指标分析见表4。

(1)财务安全。保险保障明显不足,应加大重疾险和寿险的配置。

(2)财务独立。从资产配置的角度,现阶段理财投资比率仅有26.1%,无法达成子女教育、退休养老的财务目标,必须提高收入,节约支出,将所增加的结余通过稳健型的金融工具获取回报,如定投基金、债券、理财型保险等。

(3)财务自由。目前财务自由比率为12.9%,财务自由重要但不是最紧急的,因现阶段的家庭责任目标需优先完成,再考虑做适当的投资。孟先生家庭的理财属性属于积极型,但投资比较单一,应该多元化投资。可考虑国债、年金险等安全稳健的理财产品。

财务规划

调整后的家庭资产负债表是在现阶段的 家庭资产负债表上加入未来工作总收入与家庭财务目标(隐性负债) 的结果体现,见附表1。

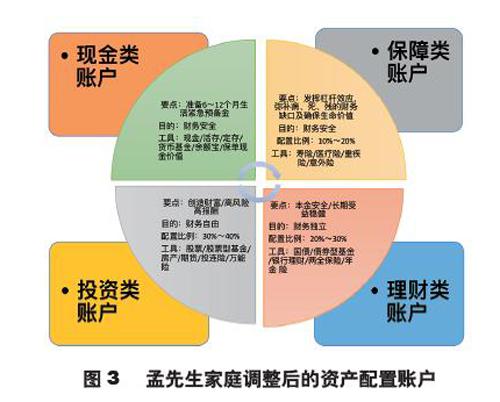

资产配置是财务规划的关键,合适的资产配置既可分散风险又能获得较好的收益。在流动性、安全性、获利性的考虑下,可将家庭资产分成4个账户。在现行的配置中,现金类账户的准备金数额较为合理,足以应付家庭紧急情况的需求,保障类账户、投资类账户、理财类账户的安排建议如图3所示。

执行建议

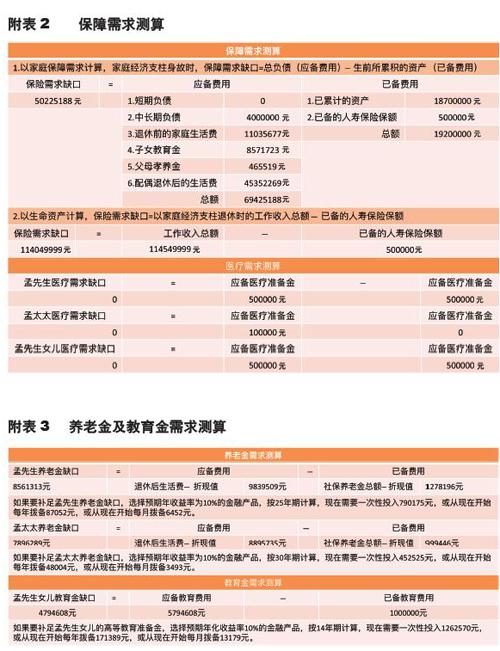

保障类账户 孟先生家庭的保障型保险配置太少,无法应对突发的重疾风险,应该增加保障型保险的配置,见附表2。

理财类账户 孟先生家庭养老金、教育金缺口较大,具体需求测算见附表3。

投资类账户 投资账户是为了提升家庭生活品质,采取高风险的投资来创造高回报,所以要赚得起也要亏得起。孟先生家庭的理财属性诊断为积极型,可按照以下方法进行投资分配。

(1)核心投资:可挑选保本型基金或投资连结型保险,以分散投资,降低集中持股的风险,达到期望的投资收益。

(2)卫星投资:可投资于高风险的股票型基金、港股、美股等赚取高收益,以短期获利为主要目的,加快资产累积速度。

(3)资金运用方面为自有资金操作,不宜运用财务杠杆扩大信用。

(4)1年本金损失以30%为上限。

理财规划是利用货币时间价值的计算,把一个看似高不可攀的理财目标变得平易近人,一份周密的财务规划建立在财务现状分析之上,人生要有所规划,无论是短期还是中长期的规划,都代表著一种我们认真对待生活的态度。