2017年中钢协会员企业所产钢材的区域流向分析

2018-10-15孙英杰李拥军

孙英杰 焦 响 李拥军

通过对会员企业钢材流向区域分布情况进行细分,并在此基础上探寻钢材区域市场的供求变化规律。本文对2016年度、2017年度营销统计数据进行了同口径处理,对连续参加两个年度营销统计的中国钢铁工业协会117家会员企业钢材流向情况进行了相关分析。会员企业国内销售钢材的流向区域,以钢材第一次运输到达地点为统计口径。

一、各区域钢材流入量情况

参与营销统计的117家会员企业在国内市场钢材总销量等于会员企业钢材总销量减去钢材出口量,等于各区域钢材流入量总和,也等于各区域内会员企业所生产的钢材在国内市场的流出量总和。2016年、2017年总销量分别为54834.88万吨、56801.21万吨,出口量分别为4413.73万吨、3246.47万吨,出口减少1167.26万吨。这两年会员企业国内钢材总销量分别为50421.15万吨、53554.74万吨,即2017年国内总销量比2016年增长了3133.59万吨,增幅为6.21%。国内市场钢材销量的增量大于出口减少量,表明国内市场一方面很好地消化了钢材出口的减少量,另一方面表明国内市场供需关系发生了一定的变化。

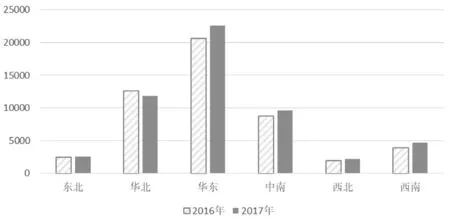

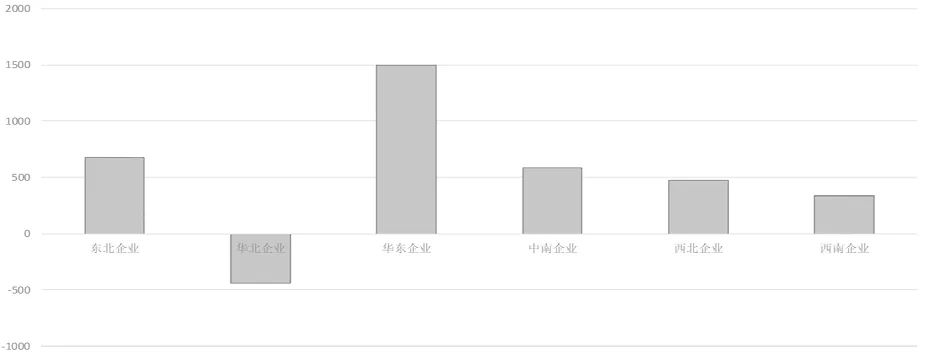

对各区域近两年钢材流入量进行对比分析见图1,可知:除华北地区钢材流入量下降了5.86%外,其他地区钢材流入量均有不同幅度增长,如东北地区钢材流入量增长了3.26%,华东和中南地区分别增长了9.46%和9.97%,西南和西北地区分别增长了18.93%和11.02%。区域钢材流入量的增长通常意味着该区域市场消费量的增长。但2017年多数区域钢材流入量增长除了与钢材需求增长相关联,同时与2017年大力化解过剩钢铁产能、坚决取缔“地条钢”等工作相关联。

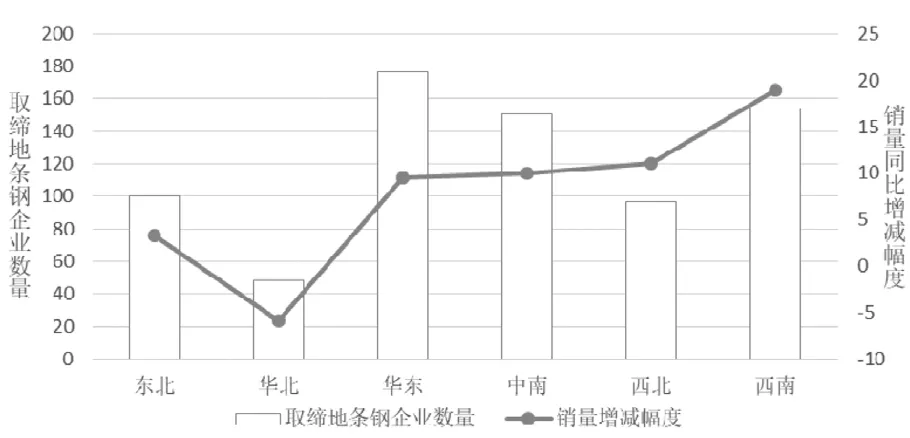

由2017年各区域清除的地条钢企业数量图,可知:西南、西北、华东、中南四个区域清除的“地条钢”企业数量都在100家左右,其中华东区域清除“地条钢”企业数量接近180家,西南、中南清除“地条钢”企业数量接近160家。上述区域所清除的大量“地条钢”企业均不是规范会员企业,更不是钢铁协会会员企业。清除“地条钢”企业为以会员企业为代表的规范会员企业提供了新的市场空间,如钢材流入量增幅较大的西南、西北、华东、中南四个区域就是清除“地条钢”企业数量较多的区域。见图2。

图1 2016-2017年会员企业分地区钢材销售量变化情况 万吨

图2 2017年各地区清除的“地条钢”企业及钢材流入量情况 家,%

清除“地条钢”企业不仅带来国内钢铁市场秩序的好转,拉动了国内合法合规企业钢材销量的增长,同时使部分区域供需关系发生了改变,如西南、西北地区在清除“地条钢”前是钢材净流出区域,而在清除“地条钢”后成为钢材净流入区域。华北地区并未因为取缔“地条钢”而出现销量增加,反而出现销量同比下降情况,这与华北地区实行严格的环保限产政策导致产量、销量同时下降有关。

二、各区域钢材流入量及其占全国钢材销量比重情况

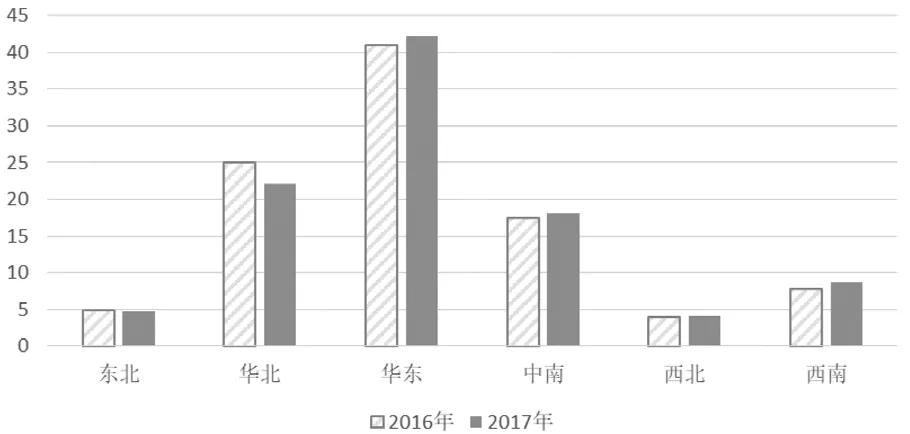

2017年,连续两年列入营销统计的117家钢铁会员企业国内总销量为53554.74万吨。从各区域钢材流入量占钢材国内总销量的比重看,华北地区钢材流入量11858.38万吨,占全国比重为22.14%,比2016年降低了2.84个百分点;东北地区钢材流入量2568.52万吨,占4.80%,比2016年降低了0.14百分点;华东地区钢材流入量22612.13万吨,占42.22%,比2016年上升1.25个百分点;中南地区钢材流入量9658.14万吨,占18.03%,比2016年上升0.62个百分点;西北地区钢材流入量2177.49万吨,占4.07%,比2016年上升0.18个百分点;西南地区钢材流入量4680.08万吨,占8.74%,比2016年上升0.93个百分点。见图3。

图3 2016-2017年各区域钢材流入量占全国钢材销量比重情况 %

据图3可知:华东、华北、中南3个区域依然是我国钢材消费的主要市场,特别是华东区域,不仅占比达到42.22%,而且占比增幅最大,成为国内最大的钢材市场集中区域;华北地区受环保限产等因素影响,与2016年相比,占比有所下降;东北地区钢材流入量有所增加,但占全国总销量的比重依然较低,占比较2016年有所下降,说明东北地区钢材流入量增幅低于全国钢材销量的增幅,从一个侧面反映出东北经济发展与全国发达地区相比,还有一定的差距;西北地区钢材流入量增幅虽然不小,但西北地区市场规模在全国六大区域中是最小的,因此该区域总体占比仅为3.89%;西南地区钢材流入量增幅最大,但占比仅小幅增加。六大区域近2年钢材流入量占比的变化表明:任何一个区域钢材流入量的增长,最终还是与该区域经济总量以及发展状况相关联。今后各区域要想巩固本区域内钢铁行业健康发展的态势,保持钢材市场稳定向好局面,就必须深化以下两方面工作:一是从供给侧改革着手,防止“地条钢”死灰复燃,严格控制好新增产能;二是从需求侧着手,增强经济增长新动能,保持区域经济稳健的发展增速。

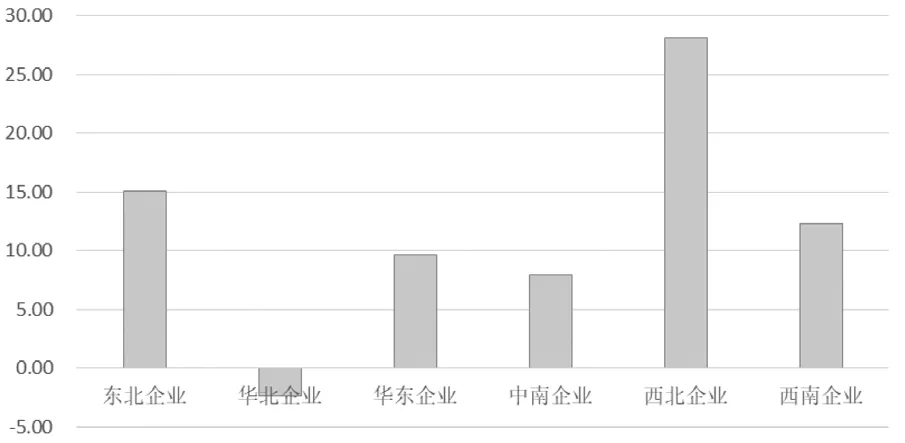

三、各区域会员企业所产钢材流出流向情况

2017年,华北地区的会员企业在国内共销售钢材18338.92万吨,比2016年减少439.33万吨,同比降低2.34%;东北地区会员企业在国内共销售钢材4986.21万吨,比2016年增加678.59万吨,同比增长15.80%;华东地区会员企业在国内共销售钢材17035.62万吨,比2016年增加1496.91万吨,同比增长9.63%;中南地区会员企业在国内共销售钢材7945.76万吨,比2016年增加7363.21万吨,同比增长7.91%;西北地区会员企业在国内共销售钢材2163.90万吨,比2016年增加475.64万吨,同比增长28.17%;西南地区会员企业在国内共销售钢材3084.32万吨,比2016年增加339.22万吨,同比增长12.36%。见图4。

六大区域中只有华北地区会员企业在国内的钢材销量是同比减少的,其他五大区域会员企业国内钢材销量同比均为正增长。结合这五大区域会员企业流出量规模的变化情况可知:化解过剩产能和清除“地条钢”有力地促进了各区域会员企业的销售量增长,呈现产销两旺的局面。见图5。

西北、东北、西南三个区域内会员企业钢材销量增幅较大,说明这些区域在清除“地条钢”后所形成的市场缺口迅速被国内较高质量的钢铁产品所占领。而华北地区的会员企业受环保限产政策影响很大,其生产和销售都面临着严峻考验,一些企业主动调整了产品结构和市场资源投放区域。

⒈华北地区会员企业钢材流向情况

图4 各区域内会员企业国内市场钢材销量同比变化情况 %

图5 各区域会员企业销量同比增减量 万吨

2017年华北地区会员企业在国内共销售钢材18338.92万吨,比2016年减少439.33万吨,同比下降2.34%。其中,华北地区会员企业所产钢材销往本地市场的数量为10604.71万吨,比2016年减少876.80万吨,降幅为7.64%;销往东北地区的钢材数量为334.11万吨,比2016年增加14.64万吨,增幅为4.58%;销往华东地区的钢材数量为4697.69万吨,比2016年增加237.96万吨,增幅为5.34%;销往中南地区的钢材数量为1710.39万吨,比2016年增加88.57万吨,增幅为5.46%;销往西北地区的钢材数量为555.31万吨,比2016年增加116.78万吨,增幅为26.63%;销往西南地区的钢材数量为436.71万吨,比2016年减少了20.48万吨,降幅为4.48%。

2017年华北地区会员企业销往华北市场的钢材占其国内钢材销量的比重为57.83%,比2016年下降3.32个百分点;东北市场的比重为1.82%,比2016年上升0.12个百分点;华东市场的比重为25.62%,比2016年上升1.87个百分点;中南市场的比重为9.33%,比2016年上升0.69个百分点;西北市场的比重为3.03%,比2016年上升0.69个百分点;西南市场的比重为2.38%,比2016年下降0.05个百分点。

根据以上数据判断:①华北地区会员企业生产的钢材依然主要流向华北、华东及中南地区市场;②华北地区会员企业钢材销量的下降,主要与环保限产和化解过剩产能有直接关系;③华北地区会员企业在本地区销售钢材量和在本地销售钢材量占华北企业在全国销量的比重均出现了下降,说明这个区域钢铁市场始终处于饱和状态,企业密集,竞争激烈,扩大市场占有率难度较大;④华北企业在努力保持本地区市场销售渠道的同时,加大了对其他区域市场的销售力度,特别是华东、中南和西北区域市场,增幅都超过5个百分点,其中销往西北市场的钢材增幅达到26.63%,这主要是华北地区距离陕西、甘肃等西北省份的距离不远,交通条件相对便利;⑤销往西南市场的钢材量下降,与距离较远、交通不便有关,而且西南当地企业产量增加较快,占领本地区市场的力度较大。与西南当地企业的交通运输条件相比,华北地区的钢材在西南市场销售成本较高,竞争力相对降低。

⒉东北地区会员企业钢材流向情况

2017年,东北地区会员企业国内钢材总销量4986.21万吨,比2016年增加678.59万吨,同比增长15.75%。其中,东北地区会员企业所产钢材销往本地市场的数量为2077.58万吨,比2016年增加49.00万吨,增幅为2.42%;销往华北地区的钢材数量为469.61万吨,比2016年增加48.59万吨,增幅为11.54%;销往华东地区的钢材数量为1716.59万吨,比2016年增加388.72万吨,增幅为29.27%;流向中南地区的钢材数量为678.37万吨,比2016年增加179.11万吨,增幅为35.87%;销往西北地区的钢材数量为25.34万吨,比2016年增加9.54万吨,增幅为60.40%;销往西南地区的钢材数量为18.72万吨,比2016年增加3.63万吨,增幅为24.06%。

2017年东北地区会员企业销往本地市场的钢材占其国内钢材销量的比重41.67%,比2016年下降5.43个百分点;华北市场的比重为9.42%,比2016年下降0.36个百分点;华东市场的比重为34.43%,比2016年提高了3.60个百分点;中南市场的比重为13.60%,比2016年提高了2.01个百分点;西北市场的比重为0.51%,比2016年增长0.14个百分点;西南市场的比重为0.38%,比2016年增长0.03个百分点。

上述数据表明:①东北地区会员企业产钢材的总销量在增长,同时在国内六大区域的钢材销量均实现增加,而销往本地区以外的钢材销量增幅为11.54%-60.40%,远远大于销往本地区的2.42%的增幅。表明取缔“地条钢”带来部分区域存在供应缺口,东北地区会员企业在本地市场需求增长有限的情况下,抓住机遇加大了对国内其他区域市场的销售力度,特别是在西北、中南、华东、西南地区,钢材销量增幅较大;②东北地区会员企业在各地销量均有所增加,但在本地区和华北地区的钢材销量比重却是下降的,而在华东、中南地区销量和占比均有所增加,说明东北地区会员企业一方面在努力保持本区域市场和华北市场的钢材销量规模,另一方面把市场主攻方向放在运输条件相对便利的华东和中南地区;③东北地区会员企业在西南地区销量增幅较大,但占比增幅却不大,说明东北地区会员企业在西南地区市场实现了数量的增加,但东北地区企业的产品在西南地区市场并没有形成较好的规模优势。

⒊华东地区会员企业钢材流向情况

2017年,华东地区会员企业国内钢材总销量17035.62万吨,比2016年增加1496.91万吨,增幅为9.63%。其中,华东地区会员企业所产钢材销往本地市场的数量为14592.09万吨,比2016年增加1234.35万吨,增幅为9.24%;销往东北地区的钢材数量为112.13万吨,比2016年增加11.97万吨,增幅为11.96%;销往华北地区的钢材数量为312.39万吨,比2016年增加26.00万吨,增幅为9.08%;销往中南地区的钢材数量为1631.39万吨,比2016年增加172.52万吨,增幅为11.83%;销往西北地区的钢材数量为57.44万吨,比2016年增加11.92万吨,增幅为26.18%;销往西南地区的钢材数量为330.18万吨,比2016年40.16万吨,增幅为13.85%。

华东地区会员企业产钢材销往本地市场的钢材占其国内钢材销量85.66%,比2016年下降0.31个百分点;东北市场比重为0.66%,比2016年上升0.01个百分点;华北市场比重为1.83%,比2016年下降0.01个百分点;中南市场比重为9.58%,比2016年上升0.19个百分点;西北市场比重为0.34%,比2016年上升0.04个百分点;西南市场比重为1.94%,比2016年上升0.07个百分点。

上述数据表明:①华东地区会员企业的主要市场集中在华东区域,大多数华东会员企业的产品实现在本地区销售,体现了经济发展较好的华东市场对钢材有持续较强的市场需求,华东地区的会员企业拥有其他区域企业所不可比拟的区位优势;②虽然华东地区会员企业生产的钢材主要流向本地市场,但在其他地区均实现同比增量销售。由于其在华东销量增幅、华北销量增幅均小于其在国内总销量增幅,导致华东地区会员企业在华北地区和本区域的销量占比出现了小幅下降;③华东地区会员企业钢材流向东北地区、中南地区、西南地区、西北地区销量同比分别增加11.97万吨、172.52万吨、40.16万吨和11.92万吨,增幅同比分别上升11.96%、11.83%、13.85%、26.18%,说明华东地区会员企业利用清除“地条钢”的机遇,有意识地加强对以上区域市场的销售,其中重点是加大了对中南区域市场的拓展。

⒋中南地区会员企业钢材流向情况

2017年,中南地区会员企业国内钢材总销量7945.76万吨,比2016年增加582.55万吨,增幅为7.91%。其中,中南地区会员企业产钢材销往本地区的数量为5428.81万吨,比2016年增加410.45万吨,增幅为8.18%;销往华北地区的钢材数量为382.68万吨,比2016年增加24.10万吨,增幅为6.72%;销往东北地区的钢材数量为39.76万吨,比2016年增加5.61万吨,增幅为16.44%;销往华东地区的钢材数量为1446.54万吨,比2016年增加76.98万吨,增幅为5.62%;销往西北地区的钢材数量为169.50万吨,比2016年减少35.93万吨,同比降低17.49%;销往西南地区的钢材数量为478.47万吨,比2016年增加101.33万吨,增幅为26.87%。

中南地区会员企业所产钢材销往本地市场的数量占其国内钢材销量的比重为68.32%,比2016年提高了0.17个百分点;东北市场的比重为0.5%,比2016年上升0.04个百分点;华北市场的比重为4.82%,比2016年降低0.05个百分点;华东市场的比重为18.21%,比2016年下降0.39个百分点;西北市场的比重为2.13%,比2016年下降了0.66个百分点;西南市场的比重为6.02%,比2016年提高0.90个百分点。

上述数据表明:①中南地区会员企业生产的钢材主要流向本地市场和华东地区市场;②中南地区会员企业除了在西北区域市场销售量同比减少之外,在其他各区域销售均有不同幅度增加,市场销量增幅较大的是东北市场和西南市场,但其在上述两个区域市场销量占比增加幅度均有限,说明中南地区会员企业在东北和西南地区销售总量不是很大;③中南地区会员企业在西北市场销量降幅明显,但占比仅下降了0.66个百分点,表明其在西北市场没有形成规模优势。

⒌西北地区会员企业钢材流向情况

2017年,西北地区会员企业国内钢材总销量2163.90万吨,比2016年增加475.64万吨,增幅为28.17%。其中,西北地区会员企业产钢材销往本地市场的钢材数量为1351.86万吨,比2016年增加117.90万吨,增幅为9.55%;销往东北地区的钢材数量4.06万吨,比2016年减少0.31万吨,降幅为7.00%;销往华北地区的钢材数量为70.95万吨,比2016年增加40.54万吨,增幅为133.31%;销往华东地区的钢材数量为92.59万吨,比2016年增加7.64万吨,增幅为9.00%;销往中南地区的钢材数量为113.04万吨,比2016年增加34.48万吨,增幅为43.88%;销往西南地区的钢材数量为531.40万吨,比2016年增加275.38万吨,增幅为107.56%。

西北地区会员企业销往本地区的钢材数量占其国内钢材销量的比重为62.47%,比2016年下降10.62个百分点;东北市场的比重为0.19%,比2016年下降0.07个百分点;华北市场比重为3.28%,比2016年增长1.48个百分点;华东市场比重为4.28%,比2016年下降0.75个百分点;中南市场的比重为5.22%,比2016年上升0.57个百分点;西南市场占比24.56%,比2016年上升9.39个百分点。

上述数据表明:①西北地区会员企业2017年钢材销量同比增长28.17%,是国内六大区域会员企业增幅最大的,这主要是清除“地条钢”以后,一些企业受市场价格回升拉动,原本停产的产能重新启动,努力增产增销的结果;②西北地区会员企业生产的钢材主要流向本地市场及西南地区市场;③西北地区企业在全国的销售中,只有销往东北的钢材销量出现同比下降,在其他地区的销量均有不同程度增长,说明西北地区会员企业没有把东北地区作为主要目标市场;④西北地区会员企业在西南地区和华北地区钢材销量同比增幅最大。西北地区会员企业钢材产量同比增加513.82万吨,在西南市场销售量同比增加275.38万吨,而在华北地区销量仅增加了40.54万吨,所以西北地区企业增产的钢材更多地在西南市场实现了销售,这是西北地区企业面对西南地区清除“地条钢”带来的较大市场空间,利用距离西南相对较近的地域优势抢占西南市场的结果;⑤西北地区会员企业在东北、华东和西北地区的销量占比均有降低,在东北地区销量减少原因前文已经阐述,西北地区会员企业在本地区和华东地区的销量占比降低,与西北地区会员企业在本地区和华东地区销量增幅低于其在华北、中南、西南地区的销量增幅有关。西北地区在本地销量占比下降与其他地区会员企业介入该地区市场有关。西北地区会员企业在华东市场销售占比下降与距离华东较远、物流费用较高,导致其在华东地区竞争力减弱有关。

⒍西南地区会员企业钢材流向情况

2017年,西南地区会员企业国内钢材总销量3084.32万吨,比2016年增加339.22万吨,增幅为12.36%。其中,销往本地市场的钢材数量为2884.59万吨,比2016年增加345.02万吨,增幅为13.59%;销往东北市场的钢材数量为0.88万吨,比2016年增加0.12万吨,增幅为16.37%;销往华北地区的钢材数量为18.03万吨,比2016年减少0.58万吨,同比下降3.12%;销往华东市场的钢材数量为66.63万吨,比2016年增加8.38万吨,增幅为14.38%;销往中南市场的钢材数量为96.14万吨,比2016年减少9.65万吨,降幅为9.12%;销往西北市场的钢材数量为18.05万吨,比2016年减少0.41万吨,降幅为18.40%。

西南地区会员企业所产钢材销往本地市场的钢材数量占其国内钢材销量的比重为93.52%,比2016年上升1.01个百分点;东北市场的比重为0.03%,与2016年基本持平;华北市场的比重为0.58%,比2016年下降0.09个百分点;华东市场的比重为2.16%,比2016年上升0.04个百分点;中南市场的比重为3.12%,比2016年下降0.74个百分点;西北市场的比重为0.59%,比2016年下降0.22个百分点。

上述数据表明:①西南地区会员企业生产的钢材绝大部分在本地市场得以销售,而且销量同比增加带来本地市场销量占比提高1.01个百分点,说明受清除“地条钢”和化解过剩产能带来的利好,西南地区的会员企业经营和市场活跃度迅速恢复;②西南地区会员企业在国内销量同比增加12.36%。而流向本地区的销量同比增长13.59%,说明该地区会员企业在清除“地条钢”的大背景下,合法合规产能有效发挥,这些企业抢抓市场向好的机遇,大力增产增销,全力以赴占领由于清除“地条钢”和化解过剩产能所腾出的市场空间,呈现出产销两旺的局面。③流向东北地区市场的销量虽然增幅较大,但总量占比基本与上年持平,表明东北地区市场相对西南地区会员企业销售渠道基本维持稳定;④西南地区会员企业向华东销售的钢材量增幅较大,占比也增加了0.04%,表明西南地区会员企业在占领本地市场的同时,将华东市场作为另一个目标市场,并实现了销售的突破;⑤西南地区会员企业在华北、中南、西北地区的销量无论是占比还是销量都出现了明显下降,说明对于西南地区会员企业来讲,其在这三个地区销售难度要高于本地区和华东地区,因此没有把上述区域作为主要的目标市场,减少了在这三个区域市场的投放量。

7.各区域企业对本区域市场的依赖性

各区域会员企业流向本区域钢材数量占本区域会员企业国内总销量的比重,可判定其对本区域市场的依赖程度,我们将其定义为各区域会员企业对本区域市场的依赖度。

总体看:①对本区域市场依赖程度最高的是西南、华东两个区域的会员企业,依赖度均超过80%,特别是西南地区企业,依赖度达到 90%以上,说明这两个区域的会员企业钢材销售大部分都在本地区销售,地域优势明显;②东北、华北地区的会员企业对本区域的依赖性相对较低,并且2017年比2016年依赖度呈现下降,一方面说明两个地区的钢铁需求存在供大于求的矛盾,另一方面说明这两个区域会员企业需要把钢材更多地投向其他区域,才能实现更好销售。但由于运距的较长,也需要付出更高的物流成本;③中南地区会员企业对本区域市场的依赖度适中,并且两年来基本持平,说明这一区域的供需比较平稳,区域内企业具有较优越的区位优势;④西北地区会员企业对本区域市场的依赖度在降低,说明在本地钢材产销大幅增长和本地市场容量较小、需求增幅有限的情况下,该区域会员企业面临着比较激烈的竞争压力。为了实现更大的销量,西北地区会员企业有意识地参与其他区域的竞争。综上,全国销售格局虽然没有发生大的变化,但由于清除“地条钢”和化解过剩产能以及环保限产的影响,给国内会员企业经营带来不小的影响,在这种情况下,各地区企业经营秩序的重新调整和市场重新划分是必然的,并且很快达到一个新的平衡。