区域农业保险发展效果比较研究

2018-09-27尚颖高懿玟河北大学经济学院

尚颖 高懿玟 河北大学经济学院

农业保险发展具有很强的区域性特点,自2007年实施财政补贴政策以来,区域农业保险发展更是百花齐放。本文收集了2006年到2017年间我国31个省市农业保险发展的相关数据,分别从前端和后端两大类指标对区域农业保险发展效果进行了评析,并探寻其影响因素。在此基础上,对我国区域农业保险的进一步发展提出对策建议。

一、引言

农业是国民经济的根本,农业的发展在一定程度上带动着其他产业的发展。然而,由于农业的弱质性特点,在生产过程中易遭受各种自然灾害的影响,从而造成经济损失,影响农业的发展。农业保险作为风险管理的重要手段,对稳定农业生产、促进农村经济的发展起着至关重要的作用。从20世纪30年代带有互助协作性质的乌江耕牛保险会算起,我国农业保险已有八十多年的发展史,其间经过不断的试验、停办、再试验的过程,出现了一系列的农业保险组织形式,包括自发性的互助协作组织、有组织的合作社、商业保险公司、国家统保等。经过多年的摸索试验,终于找到了正确的发展道路,即以政策性保险为主、商业性保险为辅的发展模式,各地区借助政策性农业保险的支持,考虑地区的差异性,根据各自的特点,因地制宜发展特色农业保险。

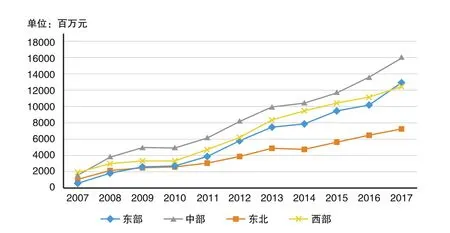

▶图1 2007-2017年各地区农业保险保费收入

自2007年中央财政补贴政策实施以来,我国农业保险取得了巨大成就,农业保险保障水平不断提高,已成为全球农业保险的第二大市场。截至2017年,全国所有省(市、自治区)均开展了农业保险业务,共承保农作物21亿亩,尤其玉米、水稻、小麦三大口粮作物承保覆盖率已超过70%,承保农作物品种达到211种,基本覆盖农、林、牧、渔各个领域,4737.14万户次贫困户和受灾农户受益,支付赔款334.49亿元,农业保费收入478亿元,风险保障2.79万亿元。在农业保险的支持下,我国第一产业生产总值从2007年的27788亿元增长到2017年的65468亿元。从东、中、西、东北四大区域农业保险发展情况来看,2007—2017年,保费收入均呈现出稳定的上升趋势,并且中部与东部地区的保费增长率略高于西部与东北地区。

本文所述东部地区包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东、海南等十个省市;东北地区包括黑龙江、吉林、辽宁等三个省;中部地区包括山西、河南、内蒙古、江西、安徽、湖北、湖南、广西等八个省份;西部地区包括重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆等十个省份。

二、区域农业保险发展成效比较

区域农业保险保费规模在表现出一致上升趋势的同时,也表现出了一定的差异性。本文分别从农业保险发展的前端指标和后端指标入手,对近年来区域农业保险发展成效进行分析。其中,前端指标包括各地区农业保险深度和密度、农业保险平均保费收入和增长速度;后端指标包括农业保险简单赔付率和农户受益比。

(一)前端指标

1.各地区农业保险深度和密度

保险深度和保险密度是衡量某一国或地区保险发展程度的重要指标。本文所谓农业保险深度是指各个地区农业保费收入占当地第一产业产值的比值,农业保险密度是指各个地区农业保费收入占当地农村总人口的比值。2007—2016年我国四大地区农业保险深度和密度情况如表1和表2所示。

从农业保险深度来看,2007—2016年间,东北与西部地区农业保险深度较高,且高于全国平均水平的0.72%,尤以东北地区最高,2016年达到0.89%,农业保险密度也处于首位,自2013年超过了100元/人,且区域内三省发展平衡,农业保险发展效果良好,处于全国上游水平。西部地区农业保险深度仅次于东北地区,农业保险密度基本也在全国平均水平以上,这可能是受该地区农业人口较少,且国家补贴力度较大的影响。中部与东部地区农业保险深度和密度均处于全国平均水平以下,尤其东部地区的保险深度最低,历年均低于0.5%,保险密度更是如此。另外,东部地区内部农业保险发展参差不齐,部分省份,例如北京、上海等地2016年农业保险深度超过4%,农业保险密度也在200元/人以上,而福建农业保险深度和密度却仅有0.19%和30元/人,差距明显,结果拉低了整个东部地区农业保险发展水平。

▶表1 各地区农业保险深度情况

▶表2 各地区农业保险密度情况(单位:元/人)

2.各地区平均农业保费收入和增长速度

平均农业保费收入和增长速度是衡量某一国或地区农业保险发展水平和发展速度的重要指标。本文所谓平均农业保费收入是指各个地区农业保费收入与各个地区包含省份个数之比。近十年来,四个地区农业保险平均保费收入均保持稳定的增速,其中,东北部地区农业保险平均保费收入及增速均处于全国首位。中部地区次之,并以河南省、内蒙古自治区农业保险保费收入增长最快、贡献较大。虽然东部地区平均农业保费收入最低,但增速逐渐提升,并于2017年超过西部地区,其中河北省保费收入增长最快,而北京、江苏等地增长缓慢。西部地区平均保费收入居第三位,区域内发展极不平衡,其中四川、新疆地区是传统的农业大省,农耕面积广阔,农业保险保费收入高,尤其是新疆,2017年平均农业保费收入居全国第一,而区域内其他地区农业保费收入却很低,结果拉低了该地区整体发展水平。

(二)后端指标

1.各地区农业保险简单赔付率

农业保险的简单赔付率是一定时期内赔款支出与农业保险保费收入之比。整体来看,近几年,我国农业保险赔付率偏高,基本达到保险业界公认的盈利临界点70%,尤其是2016年,各地区简单赔付率达到最高水平,特别是东北地区,已超过100%。由于农业保险弱质性和经营不稳定性的特点,各地区之间、各年份之间赔付率波动也较为明显。

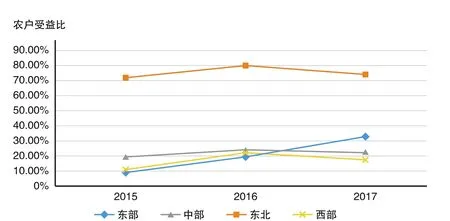

2.各地区农户受益比

农户受益比是农户受益户数与承保户数之比,这个指标主要用来衡量农民的受益情况。近三年来,各地区农户受益比较为稳定,其中,东北地区农户受益比明显高于其他地区,东北地区农业保险实施效果明显,农户受益程度较高。东、中、西部地区农户受益比较为接近,但发展趋势有所差别:东部地区持续上升,到2017年,农户受益比仅次于东北地区,而西部地区却有下降之势,农户受益比最低,中部地区则较为平稳。

可见,从样本期间来看,东北地区农业保险深度、保险密度、平均保费收入、简单赔付率以及农户受益比均处于全国首位;西部地区农业保险深度和密度仅次于东北地区,但平均保费收入却排名第三;东部地区农业保险深度、保险密度、平均保费收入均处于全国最低水平,但近三年来,赔付率和农户受益比却有超过西部地区的趋势;中部地区各项指标均处于居中水平。

三、造成区域农业保险发展差异性的原因分析

(一)区域农业发展水平

区域农业发展水平主要影响的是农业保险发展的前端指标。

第一,区域农业发展水平对区域农业保险平均保费收入与平均保费增速的影响较为显著,东北地区和中部地区第一产业产值较高,农业保险平均保费收入与平均保费增速亦较高,西部地区和东部地区第一产业产值较低,农业保险平均保费收入与平均保费增速也偏低。可见,农业保险的发展依托于农业的发展,第一产业产值的大小直接影响到农业保险的规模和发展速度,一个地区农业发展水平越高,农业基础越雄厚,该地区的农业保险发展越具有潜力。

第二,农业发展水平对农业保险深度和保险密度的影响具有显著的地域性特点。东北地区第一产业产值较高,农业保险深度和保险密度也较高;东部地区第一产业产值较低,农业保险深度和保险密度也相对较低,可见,农业发展推动了农业保险的发展。但与之相反,中部地区第一产业产值最高,而农业保险深度与保险密度却偏低,这可能由于该地区农业人口众多,且农业保险普及力度较差造成的;西部地区第一产业产值最低,而农业保险深度和密度较高,这主要与该地区地广人稀、农业人口较少有关系。

第三,区域农业发展水平对简单赔付率和农户受益比的影响并不明显,东北地区第一产业产值较高,十年内简单赔付率和农户受益比也为全国最高。而其他地区的简单赔付率和农户受益比波动较大,变化趋势不明显,与农业产值关系也不大,可能是由农业保险赔付的不确定性造成的。

总之,区域农业的发展水平是影响农业保险发展的重要因素,区域农业经济发展水平的差异与区域农业保险差异性并存。

(二)区域农业风险

区域农业风险主要影响的是农业保险发展的后端指标。

区域农业风险对简单赔付率和农户受益比具有一定的影响。从全国来看,2011年全年农业生产顺利,灾害事故发生频率低,使得该年度各地区简单赔付率较低,而2016年,受全国性强降雨的影响,农作物受灾严重,使得各地区农业保险赔付额较大,简单赔付率升高。

从各地区来看,对东北地区影响最为显著,十年间东北地区的简单赔付率和农户受益比均高于同期其他地区。由于东北地区的农业风险较高,容易遭受洪涝灾害,且该地区纬度较高、气候寒冷、无霜期短,农业生产受冷冻灾害影响较大,因此,该地区的赔款支出较大,有些年份还出现“赔穿”的情况。另外,平原面积广大的东北地区适合大型农用机械的使用,易于发展规模经济,且该地区较之其他地区面积偏小,种植作物单一,风险集中,可能导致大规模赔付现象,农户受益比较高。

▶图2 各地区平均农业保费收入

▶图3 各地区农业保费简单赔付率

▶图4 各地区农户受益比

其他地区农业风险虽然也较大,但均由于南北纵向跨度较大,各地区内各省份间受地形、气候等多方面自然因素的影响差异也很明显,因此,区域农业风险对其后端指标的影响相较于东北地区稍弱。

(三)政府补贴

政府补贴主要影响的是农业保险发展的前端指标。

政府补贴对农业保险平均保费收入影响显著,因为目前我国各地区主要实施的是保费补贴政策。2006年,我国农业保险保费收入仅为8.46亿元,而2007年实施财政补贴以后,则达到了51.48亿元,同比增长了512%。

西部地区农业保险深度和保险密度在全国居于高位,主要在于新疆保费贡献度较高,而新疆地区农业保险的快速发展又得益于政府补贴政策的大力支持。新疆自2007年被确定为农业保险保费补贴试点地区,目前在种植业保险方面,中央财政对新疆生产建设兵团、中央直属垦区等中央单位补贴65%,对中、西部地区补贴40%,对东部地区补贴35%,省级财政至少补贴25%。在能繁母猪、奶牛、育肥猪保险方面,中央财政对新疆生产建设兵团补贴80%,对中、西部地区补贴50%,对东部地区补贴40%,地方财政还另有补贴。

(四)区域内保险公司的经营水平

保险公司的经营水平主要影响农业保险发展的前端指标。

保险公司的经营水平会影响农业保险的平均保费收入与增速。东北地区推行农业保险较早,提供农业保险的保险公司数量较多、规模较大,还成立了阳光农业相互保险公司,这也是全国唯一一家农险相互制公司。该地区还成功开创了“黑龙江阳光模式”“吉林安华模式”等农业保险发展模式,农业保险发展良好,平均保费收入与增速都处于较高水平;总部设在东部地区的保险公司总数占82.5%,这个地区保险公司数量最多、经营规模大,保险产品的供给能力强,但同时由于该地区除农业外的工业、服务业更为发达,保险公司多将经营策略转向其他行业险种的开发,使得该地区农业保险平均保费收入较低;虽然中部地区保险公司数量相对较少,但注重农业保险险种的开发,使得该地区农业保险平均保费收入和增速都处于上游水平;西部地区尽管借助财政补贴的支持,农业保险有了较快的发展,但由于该地区保险公司数量、从业人员、承保户数、险种的推广等均偏少,因此,农业保险平均保费收入和增速还是低于其他地区。

四、区域农业保险发展对策

我国发展农业保险应从国情出发,坚持国家统一制度框架与各区域分散决策相结合”的原则,鼓励各地区在统一的法律、政策、组织的基础上,因地制宜发展与本地区农业保险相适应的具有地方特色的农业保险模式。

(一)提升各地区农业经济发展水平

农业经济发展水平是发展农业保险的基础,实践证明,农业保险发展情况较好的地区的农业经济实力都较为雄厚,因此要促进我国农业保险的发展,首先要大力发展农业经济。如针对我国经济水平较低的西部地区,要提高其农业生产能力,降低农业生产成本,提高农民收入。针对经济水平高,但农业保险发展效果不乐观的东部地区,要努力提高其农业现代化程度,着力发展农业深加工行业,增加农民在农业生产中的收入获得,改善农民的收入结构,增强农民对农业收入的依赖。

(二)建立区域性农业保险巨灾风险分散制度

巨灾风险是阻碍农业保险发展的重要因素之一。我国幅员辽阔,区域间农业风险差异很大,抵御风险的能力也各不相同,因地制宜地制定巨灾风险分散制度至关重要,评估不同地区农业风险类别和损失程度,以政府为主导,通过建立农业互助组织、再保险公司,发展农产品期货,建立农业风险基金以及完善的农产品价格保护制度等进行农业风险管理。可以在中西部欠发达地区推行农业再保险机制,将已承保的农业保险业务风险,以分保的形式转移给其他地区保险公司,实现风险的跨区域分散。在东部、东北部等农业经济发达的地区实行“共保体”模式,推广新型农村经济合作组织,建立中央+地方的农业巨灾风险基金,由中央和地方政府给予财政支持,将经营农业保险的当年结余计提准备金,以备大灾之年当年保费收入赔付不足之用。

(三)改进农业保险补贴机制

第一,扩大补贴区域,结合不同区域和险种特点,制定差异化的补贴政策:对经济水平相对发达、财政实力相对充裕、农民收入水平相对较高的东部和东北地区,财政补贴可主要由地方政府来承担,有条件的地区可根据实际情况适当调高补贴标准。对经济社会发展相对落后、财政实力相对薄弱、农民收入水平相对较低的中部和西部地区,财政补贴可由中央财政和地方政府共同承担,中央可根据不同情况调整补贴比例。

第二,由于东部地区对农业的重视程度不够,导致该地区尽管有较强的经济实力,但农业保险发展较弱,因此,应进一步鼓励该地区发展农业保险,培育新型农业保险组织,并实行一定的税收优惠政策。东北地区农业保险发展效果整体较好,但存在赔付率过高、保险公司亏损的情况,因此,政府应给予保险公司一定的间接补贴,既避免其亏损过大,丧失承保积极性,同时又要避免资金的低效利用。西部地区财政政策补贴力度虽然居于全国领先地位,保险深度与保险密度也处于较高水平,但其平均保费收入与增速仍然较低,整体农业保险水平依然偏低,因此,仍应进一步加大农业保险补贴力度,出台优惠政策,鼓励保险公司在西部地区扩展业务。

(四)加大各地区保险公司经营水平

1.强化保险公司经营农业保险的“政策性意识”

农业保险是一种政策性较强的保险,其与一般商业性保险有着本质区别,保险公司从事农业保险业务并不是以好赚钱、多赚钱为出发点,也不能因为高赔付率而拒保。保险公司应在政府的支持和鼓励下,持续稳健经营农业保险业务,尤其加强对西部欠发达地区的支持,将更多的保险资源向西部地区转移,在该地区建立分公司,增加该地区农业保险市场供给者的数量;同时将大数据、云计算、区块链、物联网、无人机航拍、遥感技术等逐步引入农业保险的承保、定损、理赔方面,既防范道德风险,又提高农业保险效率。

2.设计具有针对性的保险产品

保险公司应根据不同区域的经济发展、农业风险情况及保险业发展水平,设计具有针对性的农业保险产品,即使针对相同的农业风险,不同区域也可制定不同的费率标准。首先,东部地区保险业发展水平较高、市场主体数量较多、市场机制比较完善,在稳步推进保障型农业保险产品的基础上,可进一步发展“保险+期货”模式。其次,东北地区农业风险较为集中、赔付率较高,可适当调高该地区农业保险费率;东北地区水稻、大豆种植面积广阔,该地区保险公司应重视以水稻、大豆为主的农业保险的发展。再者,对于西部地区,例如新疆,是国内最大的优质棉生产基地,可加强以棉花为主的农业保险的投入。最后,对于中部,例如畜牧业发达的内蒙古,可着重发展各类型的畜牧业保险。