浅议集团公司财务杠杆对股价的影响

2018-09-10朱晔

朱晔

摘 要:石化企业是典型的资本密集型企业,融资能力对其至关重要。普遍受到关注的是权益融资和负债融资这两种常用的方式,权益融资的关键因素是股价,股价是全面衡量企业价值的重要指标。融资又会影响到企业的财务杠杆。在一般情况下,财务杠杆与股价都会有一定的关系,但由于中国股票市场和中石化作为国企的特殊性,中石化的财务杠杆与股价是否存在相关性还有待分析。通过理论分析二者的关系,并提出相应假设。在实证分析阶段,选取了中国石油化工集团公司在2001-2016年的年报数据作为总体样本,运用描述性统计分析、Pearson相关性分析和回归分析方法,对中国石油化工集团公司财务杠杆与股价的相关性进行了深入的研究与分析。研究发现,中国石化的财务杠杆与股价并没有显著的线性相关关系,也无相关性。本文针对此反常现象提出可能存在的原因,并针对此现象所体现的我国股市和我国上市国企公司存在的不足提出政策性的建议。

关键词:财务杠杆 股价 实证研究

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2018)06(c)-178-03

1 研究意义

股票市场是否健康发展的一个显著特征就是股价的波动,而影响股价波动的因素中上市公司财务杠杆对股票价格的影响一直受到人们的关注。以往的研究发现,财务杠杆与公司绩效之间存在显著关系,区别在于财务杠杆与公司绩效之间是存在线性相关关系还是在一定范围内存在正相关或者负相关关系。

中国石油化工集团公司是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团,是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。因为我国股市有效性不足和中石化自身存在的一些问题,中石化的财务杠杆与股价波动存在反常现象。中国石化集团是我国上市国有企业的代表,本文以最近16年的数据为样本,选取中国石化集团的财务杠杆与股价波动进行关联分析,可以考察现阶段我国股市的有效性,针对中石化财务杠杆与股价波动之间出现的反常现象提出可能存在的原因,并针对反常现象所体现的我国股市和我国上市国企公司存在的不足提出政策性的建议。

2 国内外文献综述

2.1 国外文献综述

Schwartz and Brennan(1987)研究发现公司的财务杠杆的账面比率会随着公司市值的升高而升高。

Shah(1994)探讨了公司股价因为财务杠杆的变动而变化,研究显示。股价随着企业负债的增加而上涨,随着企业债务筹资的减少而下跌。因此认为,财务杠杆与企业价值成正比例关系。接着,Kim and Stulz的研究也得到了相同的结果,公司财务杠杆与股价正相关。

2.2 国内文献综述

刘东辉、黄晨通(2004)研究认为,资产负债率与净资产收益率并没有明确的同向或反向变动关系,而是在一定范围内,二者同向变动,范围外,反向变动。

毕皖霞、徐文学以制造企业为研究对象发现,资产负债率与主营业务收益率反向变动。

谢军(2005)对市净值和Tobins Q 进行研究,结果显示财务杠杆与公司成长性同向变动。姚明安(2008)研究发现财务杠杆会阻碍企业成长。

3 理论分析与假设提出

3.1 财务杠杆与股价的关系理论分析

财务杠杆采用资产负债率,股价体现了企业资产的价值,在一定程度上也体现了当年公司的企业绩效。

财务杠杆效应是固定资本成本额引起普通股的每股收益变动率不同于息税前利润变动率。企业只要利用财务杠杆就会产生财务杠杆效应,但这个效应可能促进公司的成长也可能阻碍公司的发展。企业的资本主要由债务资本和权益资本构成。只要企业使用负债(债券发行、银行借款、融资租赁等)来筹资,就会有利息的产生,这部分费用是属于财务费用的,是固定不变的,因为固定财务费用伴随着债务而产生,所以息税前利润的变化速度对每股收益的变化速度影响更大,财务杠杆效应就可以得到发挥。

根据税法的相关规定,计算应缴所得税时可以扣除因负债而产生的利息费用,所以,债务融资会使得企业的利润有大幅度增加的机会。所以,很多公司筹集资金时倾向于采用债务融资,增大财务杠杆,增加企业利润,有利于公司股价的上升。然而公司筹资时举债会引起财务风险,一旦过度举债,按期还本付息的负担会加大,甚至有可能导致破产;同时,由于财务杠杆作用,在息税前利润下降时,每股收益会以更快的速度下降,并且财务杠杆系数越大,财务风险也越大。这时公司股票在公开市场上的吸引力就会减小,价格也会降低。

3.2 假设提出

根据以上分析,提出本文的研究假设:中国石化财务杠杆与股价存在一定的线性相关关系。

4 样本选取、变量设计与模型建立

4.1 样本选择与数据来源

数据来源:本文所用各项数据来自RESSET金融研究数据库。所有数据采用SPSS20.0进行数据分析。

样本选择:在之前的研究财务杠杆与股价关系的文章中,学者都认为是相关的,但相关程度有很大差异。本文选择中国石化作为研究对象,重点分析中国石化近年来两者之间的关系。因此,本文选取中国石化在2001—2016年的數据作为总体样本。

4.2 变量定义与计量

4.2.1 被解释变量

股价即为公司每年的总市值与公司每年总股数之比。

4.2.2 解释变量

财务杠杆此处用资产负债率来表示,为公司总负债与公司总资产之比。因每年所得数据的时间和数量都有不同,总资产采用的是每年的平均值。

5 实证结果及分析

5.1 总体样本描述性统计分析

本文选取中国石化在2001—2016年的数据作为总体样本,收集整理了资产负债表的相关信息。2001—2016年中国石化财务杠杆和股价的基本情况,如表1所示。

由表1可知,从2001—2016年,中石化股价的平均值为5.516元,最大值与最小值之间的全距为9.45元,标准差为2.73元,可见中石化的股价在样本期间波动幅度较大。另外,就财务杠杆来看,中石化财务杠杆均值为0.53,可见在样本期间中石化的负债水平正常。

5.2 财务杠杆与股价的回归结果与分析

5.2.1 相关性分析

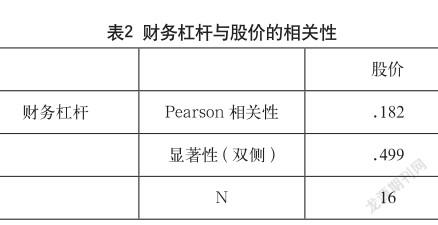

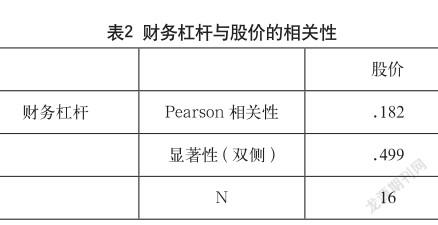

本文通过Pearson相关性检验对财务杠杆与股价的显著性进行检验。检验结果如表2所示。

由表2可知,显著性显然大于0.05,说明二者无相关关系。Pearson相关性值为0.182,说明中国石化的财务杠杆与股价极弱相关或无相关。

5.2.2 回归结果分析

本文根据所得数据对财务杠杆与股价的相关性进行回归分析,如表3所示。

由表3可知,调整的R方为0.036,说明回归的拟合度极低,不能有效的预测数据。两者的回归结果,如表4所示。

表4的回归结果表明,回归部分的F值为0.481,相应的P值是0.499,大于显著水平0.05,由此可以判断中石化财务杠杆与股价不存在线性相关关系。

6 研究结论、反常现象产生原因及政策性建议

6.1 研究结论

本文以中国石化在2001—2016年的数据作为总体样本探讨了中石化财务杠杆与股价的关系,通过文献回顾和理论分析进而提出本文假设,然后以财务杠杆为自变量、股价为因变量构建回归模型。通过对数据进行描述性统计分析、相关性分析和回归分析,得到研究结果。通过实证检验发现中石化财务杠杆与股价不存在显著的线性相关关系。

6.2 反常现象产生原因

6.2.1 中国股市制度仍具有一定缺陷

中国股市制度并不十分完备,证券市场的制度设置和安排仍具有一些缺陷,特别是对于像中石化这种处于垄断行业中的大型国有企业,容易造成信息披露不完全、筹集方式不合理等问题,这些都会对财务指标产生影响,从而出现财务指标与股价之间的反常变动的现象。

6.2.2 政府与国有企业之间的联系

中国石化集团上市后的大股东为国资局或国有集团公司,而国资局和国有集团公司又是在政府部门的管理下,所以政府实际上可以说是名义上的大股东。当前在政府管理体制下,政府是股票市场的监管者、股票市场中最大的股东代表、股票市场上投资者的保护者,所以大股东的身份很大程度上制约和影响着政府在股票市场中监管职能的发挥。

6.2.3 中石化作为国有企业自身存在因素

中国石化集团是由国有企业改制而来的上市公司,但上市改制并不彻底,公司内外部治理结构并不健全。可能并未能形成权责明确、相互制衡的有效公司治理机制,未能真正地反映出投资者与经营者之间的健康有效的激励约束关系。

6.3 政策性建议

第一,针对中国股市制度缺陷影响中石化股价的情况,中国证券市场还在不断发展的过程中,证券市场的制度正在不断的完善,这都需要时間来达成。

第二,2016年10月,工业和信息化部发布了《实话和化学工业发展规划(2016—2020年)》,《规划》指出加强财税、金融、贸易等政策与产业政策对接,落实银企对接和产融合作政策,加大对重点企业、重点项目的融资支持。同年《国务院办公厅关于石化产业调结构促转型增效益的指导意见》中指出,为贯彻落实党中央、国务院关于推进供给侧结构性改革、建设制造强国的决策部署,应促进石化产业持续健康发展,其中推动企业兼并重组这一重点任务中指出应落实财税、金融、土地、职工安置等支持政策,破除跨地区、跨所有制兼并重组的体制机制障碍,为企业兼并重组营造公平的市场环境。中石化应积极配合国家政策,正确定位股市功能,高效利用资金。

第三,中石化还应着力于健全内外部治理结构,促成一个能相互制衡的有效公司治理机制,以求在投资者与经营者之间能形成健康有效的激励约束关系。

参考文献

[1] 王汉生,张瀚宇,何天英,等.上市公司财务参数与其股价波动性关系探究[J].证券市场导报,2010(2).

[2] 张昕.从会计信息对股价的影响看会计指标的修正[J].理论学刊,2007(1).

[3] 张涵斐.自由现金流、财务杠杆对股价的影响研究[D].广东财经大学,2015.

[4] 冯悦.中国石化财务指标与股价波动的相关性分析[D].云南财经大学,2016.