私募股权投资中对赌协议的会计处理探析

2018-09-10卢天军

卢天军

摘 要:近年来,由于私募股权投资机构的投资意愿与目标企业的融资需求具有高度契合性,通过私募股权投资融资已成为企业融资的重要手段,同时私募股权投资行业得到了快速发展。私募股权投资实务中,投资者通常会采用签订对赌协议(或对赌条款)的方式来降低投资风险。本文站在投资者的角度,从经济实质和司法实践两个方面入手,并结合自2018年1月1日起实施的新金融工具会计准则,尝试分析对赌协议的财务处理方式,为私募股权投资实务中的相关财务处理提供一种思路。

关键词:私募股权投资 对赌协议 嵌入衍生金融工具 会计处理

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2018)12(c)-115-02

1 对赌协议的内涵

1.1 内涵

根据最高人民法院机关刊《人民司法》2014年第10期相关文章定义,“估值调整机制俗称对赌协议,系包括增资合作、估值调整、股权转让等一系列内容的无名合同。虽然这一俗称不能准确反映这一筹集资金方式的法律特征,但却能反映相当一部分投资者和融资者的投机心态。”通俗来讲,对赌协议是一种价值调整机制与合同安排,是指投资方与融资方在签订投资协议时,因为双方的信息不对称会对被投资企业(或目标公司)的估值产生一定差异,为了达成一致,双方就未来不确定的事项作出的一系列约定条款。

对赌协议产生的基础在于市场经济活动中各方对有关信息的了解和掌握程度是不一样的,具体表现在私募股权投资领域,在投资者投资某企业时,尽管前期做了较为完备的尽职调查工作,但作為企业外部人,不管是对行业还是企业自身的理解程度,都不及被投资企业的所有者和管理者,双方对投资标的未来盈利能力或其他表现的判断不一致。因此,双方为了解决分歧,尽可能地实现投资交易的合理和公平,会对未来作出一些协议安排,来保证双方各自利益。

1.2 对赌主体

对赌协议一般由投资方与目标公司或其实际控制人签署,也存在与目标公司全体股东或管理层签署。私募股权投资实务中,比较常见的是与目标公司或其实际控制人签署对赌协议。

1.3 对赌标的

对赌标的是指对赌双方就未来的不确定性约定的确定的对象。对赌标的一般分为财务业绩指标和非财务业绩指标。常见的财务业绩指标有目标公司的净利润或者净利润增长率等,非财务业绩有目标公司的上市或者挂牌时间等。

1.4 对赌分类

(1)业绩对赌和上市对赌:业绩对赌以业绩承诺为触发条件,上市对赌以目标企业上市或者挂牌为触发条件。私募股权投资实务中,通常都会安排业绩对赌和上市对赌。

(2)单向对赌和双向对赌:单项对赌仅就未完成约定条件作出约定;双向对赌除对未完成约定条件作出约定,还对完成约定条件作出约定。站在投资者的角度,其往往希望选择单项对赌而回避双向对赌。

(3)根据调整内容的不同,对赌协议还分为以下类型:股权调整型;货币补偿型;股权回购型;股权稀释型;控股转移型;股权优先型。私募股权投资实务中,常见的类型:(1)股权调整型——方以无偿或者象征性的低廉价格调整一部分股权给另一方;(2)货币补偿型——方给予另一方货币补偿,但不再调整双方之间的股权比例;(3)股权回购型——投资方股权由另一方按照一定的价格进行回购。

2 对赌协议在司法实践中的认定

我国现行法律体制下对于对赌协议无明确规定。但从最高人民法院关于对赌的判决(如海富、世恒案)来看,目前我国司法实践上已基本认可股东之间的对赌协议效力,不认可与被投资企业的对赌。根据现有司法判例,法院认为在充分尊重双方当事人意思自治的情况下,条款本身并无显示公平、违反公共利益或不合法的情形,应当有效。在司法实践中,法院系统对于“对赌协议”的效力认定方面,就有关股权回购和业绩补偿方面而言,如责任承担主体为非标的公司,基本认定为有效;如上述责任承担主体为目标公司,则一般认定为无效。私募股权投资实务中,由于已存在司法判例,投资人为降低投资风险,通常应选择将目标公司的控股股东或实际控制人设定为对赌协议的义务主体,另外还可尝试要求目标公司承担连带保证责任。

3 对赌协议会计确认探析

私募股权投资实务中,投资交易达成后,投资者通常会与目标公司及其股东签订投资协议或增资协议(统称投资协议),其中涉及对赌的内容体现为股权投资协议的某些条款或单独的补充协议(统称对赌协议)。根据上文介绍,司法实践中基本认定投资者与目标公司的对赌无效,因此,投资者通常会规避与目标公司的对赌,而选择与目标公司的控股股东或实际控制人对赌。另外,虽然常见的对赌类型有股权调整型、货币补偿型和股权回购型,但从实务操作层面来看,股权调整型基本不涉及对价,在相关股权工商变更中比较麻烦,操作性较差,甚至不能办理相关工商变更,存在一定的操作风险,通常不被投资者所采用,投资者大多所采用的业绩“补偿+股权回购”的对赌方式。因此,本文仅就货币“补偿+股权回购”的对赌方式以目标公司的控股股东或实际控制人为对赌协议的义务主体进行讨论。

会计确认。根据对赌协议的含义,对赌协议通常是基于在未来一定期间内,根据预先设定的预定条件的实现情况,对赌双方拥有的相应权利与义务,因此具有期权的特征。从对赌协议的形式看,对赌协议并非独立的协议,而是附属于投资协议,是投资方衡量企业价值的计算方式和确保机制。对赌协议无法脱离投资协议(主合同)而单独存在,而且对赌协议在一定程度上可以改变投资协议(主合同)的全部或部分现金流量。

根据《企业会计准则第22号——金融工具确认和计量》第五条,衍生工具是指属于本准则范围并同时具备下列特征的金融工具或其他合同。

(1)其价值随特定利率、金融工具价格、商品价格、汇率、价格指数、费率指数、信用等级、信用指数或其他变量的变动而变动,变量为非金融变量的,该变量不应与合同的任何一方存在特定关系。

(2)不要求初始净投资,或者与对市场因素变化预期有类似反应的其他合同相比,要求较少的初始净投资。

(3)在未来某一日期结算。

对于对赌协议:第一,对赌协议中现金补偿或者股权回购的实现依据是企业的经营业绩和未来能否上市,如果将企业整体作为一个特定的对象,那么其经营业绩的好坏或能否上市都可作为基础变量,来衡量现金补偿或回购的变动。第二,对赌协议所限定的内容中,投资者没有额外的净投资。第三,就对赌协议的结算而言,存在在未来某一约定时间,进行相应的业绩补偿或股权回购。

从投资人的角度来看,对赌协议或条款可看作其投资时附带的是一项看跌期权。据此判断,对赌协议应属衍生金融工具范畴,股权投资协议可以理解为混合金融工具,主合同为投资合同,对赌协议(约定)为嵌入衍生工具。因此,对赌协议应根据《企业会计准则第22号——金融工具确认和计量》的规定进行相关会计处理。

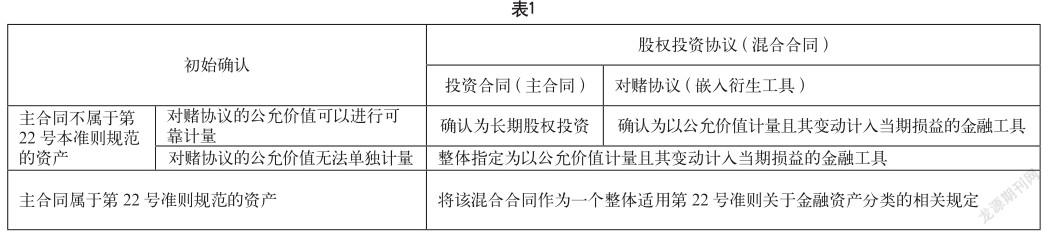

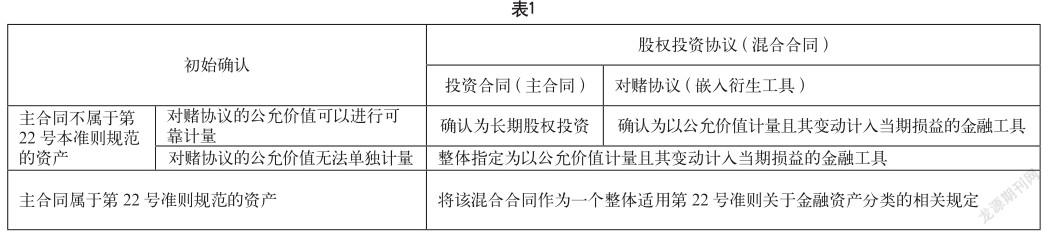

根据《企业会计准则第22号——金融工具确认和计量》第24条规定,混合合同包含的主合同属于本准则规范的资产,企业不应从该混合合同中分拆嵌入衍生工具,而应当将该混合合同作为一个整体适用本准则关于金融资产分类的相关规定。投资合同作为主合同,若其属于金融工具规范的资产,则不应将对賭协议从中拆分,而是应将该股权投资协议作为一个整体适用《企业会计准则第22号——金融工具确认和计量》中关于金融资产分类的相关规定进行处理。

根据《企业会计准则第22号——金融工具确认和计量》第25条规定,混合合同包含的主合同不属于本准则规范的资产,且同时符合下列条件的,企业应当从混合合同中分拆嵌入衍生工具,将其作为单独存在的衍生工具处理。

(1)嵌入衍生工具的经济特征和风险与主合同的经济特征和风险不紧密相关。

(2)与嵌入衍生工具具有相同条款的单独工具符合衍生工具的定义。

(3)该混合合同不是以公允价值计量且其变动计入当期损益进行会计处理。

私募股权投资作为股权投资,若主合同被投资者作为长期股权投资处理,应进一步判断对赌协议是否满足上述条件。从经济特征和风险来看,主合同为权益性投资,在被作为长期股权投资处理的情况下,投资方在投资后对被投资单位能够可以施加重大影响甚至是控制,投资方与被投资企业关联较为紧密,而对赌协议则是在未来可能产生现金收付,具有债权债务的特征表现,因此二者不存在紧密联系。从对赌协议的内容来看,其具有期权特征,符合衍生工具的定义。因此,在投资作为长期股权投资处理的情况下,对赌协议满足从混合合同中分拆并作为单独的衍生工具处理的规定。同时,根据准则要求,该嵌入衍生工具在取得日或后续资产负债表日的公允价值仍然无法单独计量的,企业应当将该混合合同整体指定为以公允价值计量且其变动计入当期损益的金融工具。

初始投资时,我们有理由相信,投资者进行投资的前提是目标公司的控股股东或实际控制人需按要求进行承诺,承诺即是签出的一项期权。若目标公司的控股股东或实际控制人不进行承诺,则投资者不会支付相应对价,而是压低报价,降低投资风险。因此,签出的承诺具有一定价值。

综上所述,对赌协议应按如下进行初始确认,如表1所示。

通常情况下,对赌协议是双方对目标公司的估值产生一定差异,双方无法就该差异形成统一,才由控股股东或实际控制人向投资者进行承诺,因此,对赌协议产生的机理表明该承诺无法进行可靠计量。

4 结语

本文将私募股权投资中的对赌条款或对赌协议视为一种衍生金融工具,按照《企业会计准则第22号——金融工具确认和计量》进行相关会计处理,为私募股权投资实务中的相关财务处理提供一种思路。投资完成后,投资者后续的会计处理以及参与对赌的另一方关于对赌的会计处理也有很多值得研究的内容。

参考文献

[1] 彭明.包含对赌协议的投资合同初始成本会计处理刍议[J].中小企业管理与科技,2016(10).

[2] 朱元甲.股权投资中对赌条款的会计研究[J].金融会计, 2015(2).

[3] 王阔.私募股权投资“对赌协议”会计处理[J].新会计, 2016(12).

[4] 李洪.“对赌协议”投资会计处理探讨——基于一起PE股权投资案例的分析[J].财会研究,2013(12).

[5] 王海燕.股权回购对赌的会计处理探讨[J].财务与会计, 2014(12).

[6] 王晨.对赌协议和业绩补偿的会计处理差异分析[J].山西财税, 2016(3).