不良资产网络处置研究

2018-09-07周琰

周琰

摘要:由于价值展现不充分以及市场信息不完善,导致传统不良资产处置成本高、效率低、时间周期长,而网络处置不良资产借助信息科技手段,可有效链接不良资产供需双方,利用技术手段提升不良资产信息采集、挖掘和分析能力,提供“价值发现”和“市场发现”技术功能,切入不良资产处置链条,提升不良资产处置效率。但由于业务资质、客户定位、信息披露以及非标准化问题,不良资产网络处置方式还有待进一步完善。

关键词:网络处置;不良资产;价值发现;市场发现

中图分类号:F724.6

文献标识码:A

文章编号:1003-9031(2018)08-0013-06

根据银监会数据显示,截至2017年末,商业银行不良贷款率为1.74%,且呈现持续攀升状态。与此同时,非银金融机构以及大型企业违约现象增多,延期兑付频现。通过互联网放贷的金融科技公司诸如P2P网贷等放贷规模持续扩大,相关风险日渐积聚。综合考虑银行业、非银金融机构、传统民间借贷、企业应收账款和新兴的互联网等业务形态,我国的不良资产整体规模应该在5万亿上下。2018年银行业资产质量压力犹存,部分行业风险还在积累,传统不良处置方式已经不能完全满足新常态市场需求。本文研究在严监管背景下,根据“价值发现”和“市场发现”特点,截取网络处置不良资产方式进行研究十分有意义。

一、传统不良资产处置存在的问题

商业银行经营主要围绕“规模、质量、效益”,不良资产作为“质量”的重要指标,是商业银行经营活动优良的重要参数。信贷客户选择、信贷额度发放、信贷流程设计以及风险控制都不同程度影响不良资产规模和质量,且不良资产处置手段和方式也影响其处置成本和效率。传统不良资产处置方式已经不能很好满足新时期对资产处置的成本、质量以及效率的要求。

(一)不良资产的价值无法有效展现

一是商业银行信贷业务贷前调查、贷中监督以及贷后管理不到位。商业银行对第一还款源认识不足,对企业的信用状况、经营状况、财务状况等方面调查不到位,导致其授信额度和风险控制措施出现偏差,爆发大量不良贷款,比如钢贸企业大规模不良贷款暴露。贷中监督和贷后管理的不到位,降低对突发行业风险、市场风险以及系统风险的辨别、预警和处理能力,累积大量不良贷款。二是商业银行不良资产处置流程不规范。由于信息披露不充分,同一资产池中资产质量好坏不均,导致不良资产处置效益无法有效覆盖处置成本。三是不良资产处置方式不完善。不良资产主要采用打包转让和核销的方式,由于地域、核销方式、手段和周期不同,影响不良资产处置效率和质量。

(二)不良资产的市场信息沟通不充分

一是不良资产卖方信息披露不充分。不良资产处置多为打包出售给资产管理公司、信托公司以及非金融机构,但是由于市场是属于买方垄断,导致市场信息披露不充分,难以有效匹配客户需求、市场需求以及收益需求。加上地域限制以及公司数量限制,市场竞争不充分,迫于监管压力商业银行急于剥离不良资产,不良资产出让难以达到其公允价值。二是不良资产买方无法获取有效不良资产信息。债权人无法对所持有的股权和房产等信息展开全面的调查,而企业恶意破产以及逃废债行为,不能有效保证不良资产价值变现,极大影响了不良资产处置效率。

二、网络处置不良资产业务逻辑以及发展趋势

网络处置不良资产同技术发展密切相关,其基于互联网技术实现“价值发现”和“市场发现”功能,有以下几个切入点:一是从轻度介入纯信息、数据中介,提供咨询和数据整合服务;二是接人不良资产处置双方提供催收、撮合和处置服务;三是接人互联网理财端,对接普通投资者。

(一)网络处置不良资产的业务逻辑

一是技术改善服务,比如信息匹配、关键环节的技术辅助、改善运营流程。二是切人不良资产处置链条,本质上是资源整合匹配业务,在资产来源、评估以及最终处置环节具有专业能力。这两类业务都具有较为广阔市场空间,通过不良资产形成、撮合、处置全流程的互联网化,有利于加快不良资产的处置。目前业务开展高度依赖传统的金融公司。

(二)网络处置不良资产业务的发展趋势

一是资产管理公司、商业银行等传统金融机构积极探索“互联网+不良资产处置”的新途径,借助互联网进行不良资产处置,其典型案例是通过淘宝拍卖平台消化资产截至2017年11月17日,淘宝拍卖“金融资产”频道累计上线3842个拍卖项目,至少有63家机构发起拍卖活动,这些金融資产的评估价值在528亿元左右。四大国有资产管理公司在淘宝拍卖的金融资产项目总计291.7亿元(见表1)。二是互联网公司加速切入不良资产处置市场。据零壹数据估计,截至2017年10月末,相关的互联网公司已经超过400家,其中催收服务占绝大多数,选择单点或多点提供互联网不良资产处置业务。

三、国内网络处置不良资产业务类型及特点

(一)网络处置不良资产业务模式

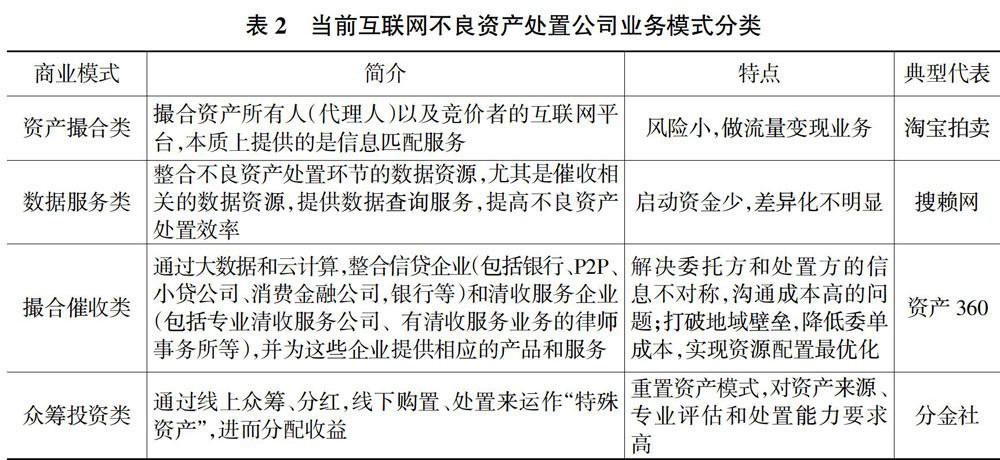

自2012年淘宝网推出网络司法拍卖不良资产以来,“互联网+不良资产处置”业务快速发展。当前互联网不良资产处置公司业务类型及特点如表2所示。

一是资产撮合类公司。搭建互联网平台,撮合不良资产供需双方,稳定的流量是这类业务长期持续基本条件。“淘宝拍卖”是最大的资产拍卖平台,据评估价计算近三年撮合金融价值超过500亿元。目前全国大部分金融资产交易所均已实现线上化,属于资产撮合类平台,相对淘宝平台而言其互联网特性相对较弱。

二是数据服务类公司。主要提供数据产品,为信贷企业或者清收服务企业提供数据查询服务,比如搜赖网通过具体信息查找债务人的新增或隐匿财产,提高不良资产处置效率。

三是撮合催收类公司。由于消费信贷尤其是通过互联网达成的小额个贷规模迅速扩张,扩张数据、催收业务的需求。撮合催收类公司连接委单人和清收方,有自营催收业务和委外催收业务两种,利用电话、短信、人工和IVR( interactive voice response)工具,搭建或合作线下处置网点和团队。

四是众筹投资类公司。众筹投资类平台通过线上众筹、分红、线下购置、处置运作不良资产,包括通过众筹平台向投资人筹措资金、处置不良资产前后的资金转移和最终的投资收益分配过程。

(二)网络处置不良资产企业特征

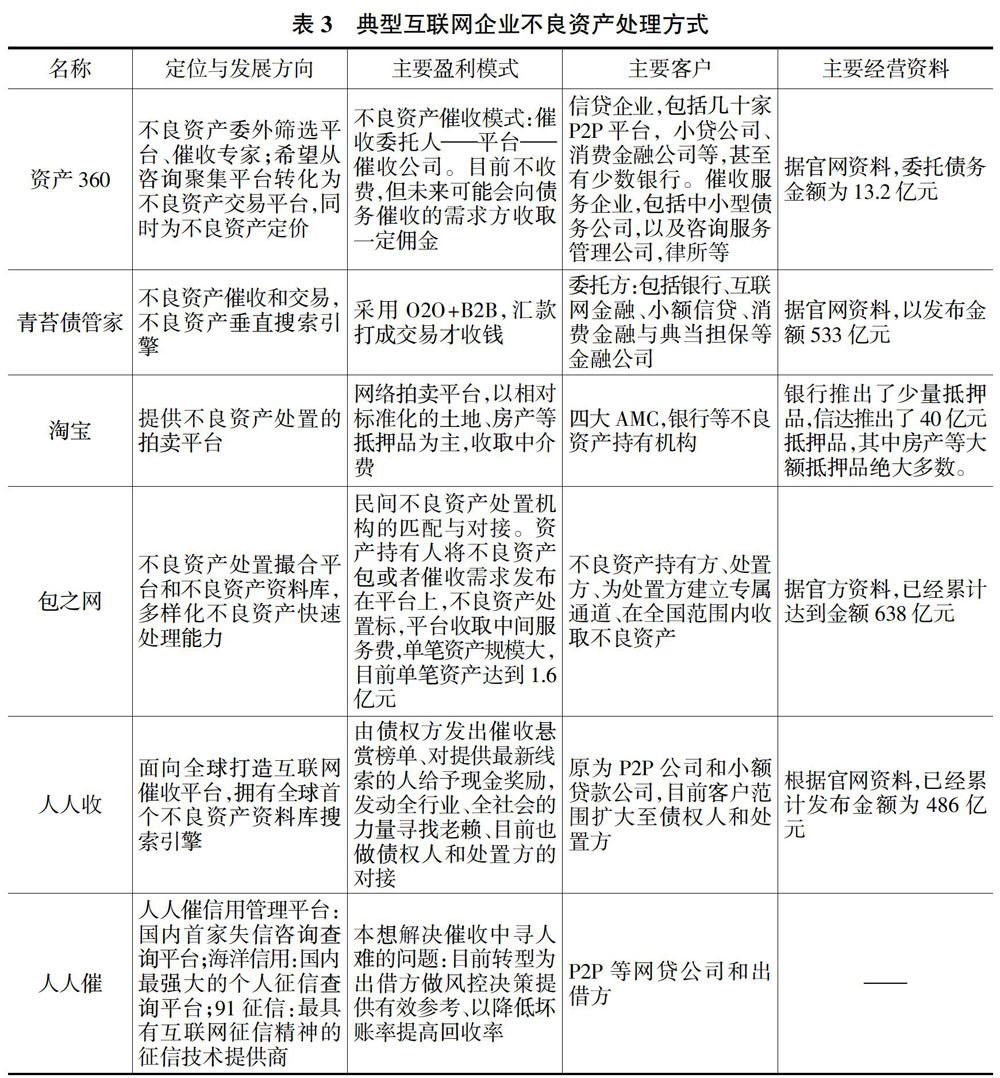

网络处置不良资产是当前重点方式,碎片化、关联度低、存在较大想象和整合空间。典型互联网企业不良资产处理方式(见表3)主要通过提供信息中介和平台服务,且其网络处置技术在不断完善之中。

(三)不良资产处置网络模式同传统模式比较

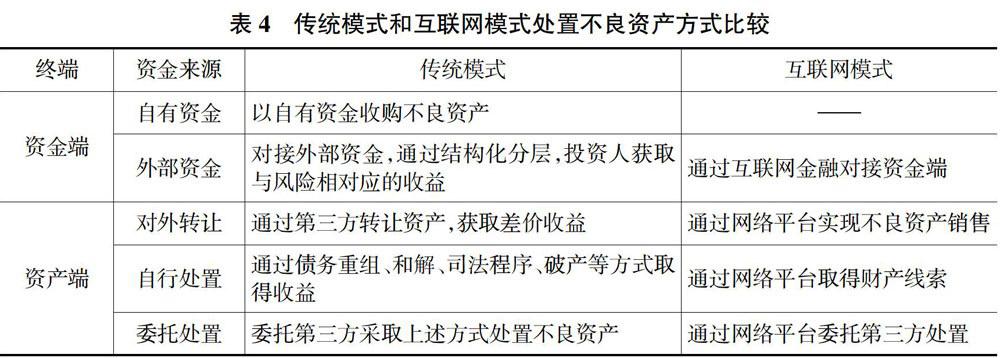

不良资产处置网络和传统模式比较主要集中在资金端和资产端,两个方面资金情况和处理流程相似性和差异性(见表4)。

四、国外不良资产网络处置方式经验及启示

国外网络处置不良资产主要是依托互联网技术,实现不良资产“价值发现”和“市场发现”功能,具有以下特点:一是作为信息中介,沟通不良资产需求方和供给方,提供咨询和数据整合服务。二是作为业务中介,为不良资产需求方和供给方提供催收、撮合和处置服务。三是作为产品中介,通过不良资产供需双方的金融需求,重新打包不良资产,形成稳定现金流的新产品,满足不良资产供需双方的资金需求,实现不良资产价值。国外网络处置不良资产的方式,主要通过拍卖、投标、打包等方式售卖不良债权,用出售的收入来冲抵债权。除了个贷在政策方面有所限制,其余种类的不良资产出售没有明确的限制,且房产、土地和车辆等价值高且稳定性强的资产,市场需求会更大。

我国联网不良客户列置的技术不完善、市场竞争不充分、法律制度不健全,还存在一些问题,提升不良资产处置效率,完善其功能,应加强以下操作。

一是精准定位目标客户和目标资产。利用互联网挖掘、区分网络处置不良资产的业务和范围,根据不同平台自身优势,精准定位处置标的,有效区分和定位目标客户,降低流拍率,提升成交比例。

二是提升标准化服务。不良资产成因复杂、过程繁琐、业务模式、合同文本以及操作流程差异大,沟通成本高、线下工作难度大,因此,给提升标准化和法制化,有效对接线上线下,才能提升处置效率。

三是加強信息披露。信息不对称是当前资产处置平台成交率较低的原因。一是自身信息构成复杂。不良资产自身涉及复杂的所有权和利益关系,线下大量工作才能有效收集、整理和传递信息。二是资产供给端信息披露被动。资产供给端业绩损失、经营失败、发展不利,债务人、银行甚至政府机构对信息披露较为被动,影响信息发布。

四是提升创新能力。一是资产端。利用互联网独特优势,构建稳定存量规模大、资产质量高、产品分类齐全的不良资产大数据平台,匹配信息供需双方。二是资金端。利用网络优势匹配不良资产处置专业机构与资金实力雄厚的投资者。三是服务端。整合律所、评估机构、拍卖行以及投资基金等专业机构,通过提供不良资产处置评估、法律咨询、专业催收、资产拍卖交易等中介服务,撮合各方资源和需求,提升不良资产的处置效率。

参考文献:

[1]张萍.对商业银行不良资产处置的几点思考[J].浙江金融,2011(4):46-49.

[2]李麟,索彦峰.经济波动、不良贷款与银行业系统性风险[J].国际银行业,2009(6):55-63.

[3]施华强.国有商业银行账面不良贷款、调整因素和严重程度:1994-2004[J].金融研究,2005(12)25-39.

[4]黄立新,郑建明.银根松紧与银行贷款质量[J]中国软科学,2012(1):47-56.

[5]周忠明.不良贷款与经济增长关系分析[J].中国金融,2005(6 ):45-46.