区域乳品企业实现逆境增长的三条黄金法则

2018-09-07文/胡育

文/胡 育

(上海铭泰·铭观乳品营销咨询有限公司)

“行业集中度越来越高,两强以外的区域乳品企业盈利越来越困难。”

笔者服务某区域乳品企业时,一名业内职业经理人对笔者坦言。

2018年区域乳品企业的上半年,可以用举步维艰来形容,甚至连部分龙头企业都出现市场份额下降、增速下降甚至陷入负增长。究竟是什么原因?该如何应对呢?

乳业两强咄咄逼人,区域乳品企业举步维艰

广告战:面对乳业两强,区域乳品企业招架不住的巨额市场投入

“爸爸,我要买baby的酸奶”,笔者在陪同市场人员走访市场时,一名7 岁小姑娘指名要某品牌的常温酸奶。这似乎印证了“快消行业品牌提及率约等于市场份额”的定律。

两强每年的市场投入高达40 亿元,笔者曾做过一个品牌测试,“伊利”在乳品中提及率最高,其次为“蒙牛”。如今的乳品货架上,同质化产品琳琅满目,但消费者根本没有能力和时间去判断产品的好坏,最简单的方法就是看广告。

伊利、蒙牛2018年第一季度的广告投放时间分别为207 小时、141 小时(图1)。对比伊利和蒙牛两家的销售费用可知,高营收的背后是日渐增长的营销投入和经销费用。市场高强度的竞争,即使是乳品企业老大,也不得不被裹挟着不断加码。这样的大手笔投入,区域乳品企业显然只能望其项背。

以常温酸奶为例,伊利、蒙牛在商超的市场份额之和已经达到50%以上。自安慕希品牌跟进并在线上大举投放综艺广告以来,其销售份额随着投放力度的增强直线上涨(图2)。这样的巨星效应以及渠道掌控能力,一般城市乳业确实模仿不来。

图1 伊利和蒙牛的广告时长比较

价格战:蚍蜉撼大树,同质化产品跑不赢两强的成本优势

区域乳品企业试图避开两强的高端品类,通过差异化竞争,采用亲民的价格拉拢当地消费者的做法同样开始见效甚微。经过几次的原辅料涨价,小企业的生产优势捉襟见肘。在多样化竞争中,大企业甚至主导了包装设备的更新换代,引导着日益增长的消费需求。大企业的生产线越来越完善,多品类齐发展,战术层面已经完全能够达到以己之长,补己之短。

图2 安慕希的品牌投放与销售份额

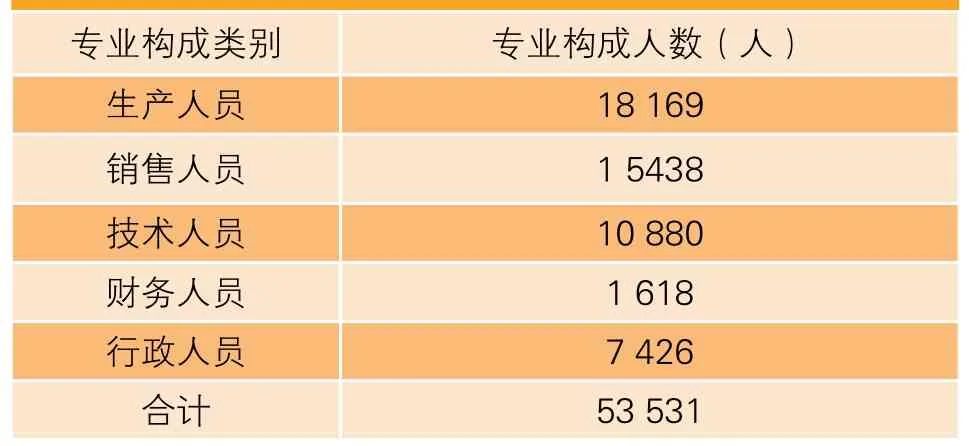

表1 伊利公司的专业构成类别和专业构成人数

乳业是一个横跨农业和消费的行业,实际运作比其它饮料或食品的快消品公司更加复杂,在市场竞争环节中,除了要面对品牌、产品、渠道、价格的竞争以外,对上游资源掌控的力度远远超过其它食品行业。所以对乳品企业的判断不仅要看下游,还要看上游。

例如进口大包奶粉,在乳品企业眼中可都是硬通货,无论伊利还是蒙牛,在合适的周期拐点豪掷千金,进行超大规模的集中采购,2 万/吨的进口奶粉价格对比国内4 元/千克的生牛乳价格,成本优势会更加凸显。上游成本优势,规模化生产运营的均摊优势,加权品牌的主推作用,通过这一系列的作用力,价格战是巨头玩家的资本游戏。

人海战:终端把控能力强势,强龙也能压过地头蛇

以往区域乳品企业决战终端的两大法宝:多而且密的人员终端爆破,广而且精的终端形象建设。现如今,无论是终端人员数量还是陈列,区域乳品企业越来越难找到能与两强抗衡的支点。

巨头的人员数量、质量都更高,小企业的环境很难吸纳优秀而又稳定的人才。以伊利为例,从2017年年底财报中伊利在职人员情况来看,人海战术对于伊利一样变得可能。表1是伊利公司的专业构成类别和专业构成人数。表2是伊利公司的教育程度类别和人员数量。

另外,再加上伊利现有优质经销商数量远高于区域乳品企业,往往区域优质经销商自有团队人员的数量是品牌方的2~3 倍,因此,经销商人员的补给作用叠加后,伊利的人员优势更加明显。

除了人员,所有终端的资源也都要论资排辈,甚至要靠抢夺。然而,现实中,区域品牌的抢夺能力也越来越差。商超显然也更愿意把好位置、更优质的资源给到财大气粗而又有形象和品牌的两强。

表2 伊利公司的教育程度类别和人员数量

产品创新:产品迭代的勤奋掩盖不了品牌定位上的懒惰

区域乳品企业面对高竞争压力迸发出来的产品创新能力,往往最后都为巨头做嫁衣!巨头好比乳业界的腾讯,针对性打压和覆盖中小企业的创新产品。如果没有“核心竞争力”(竞争对手3 年内抄不走的才叫核心竞争力),即使区域乳品企业在红海中实现了突破性差异化创新,也很难实现逆袭。无论是光明莫斯利安的先例,还是行业内“小白奶”这样案例,大企业不必担心没有核心竞争力的创新,小品牌有市场潜力的新品类一旦冒尖,大企业只需要跟进,并利用现有品牌优势和渠道优势,投入巨大资源,进行规模化市场覆盖即可。

消费环境:消费升级,替代型产品名目繁多

近年来,我国黄金年龄段人均饮奶消费水平呈现下降趋势。

中国营养学会2016年公布的学生营养调查显示,高达61.8%的学生对奶及奶制品的摄入量不高,低于《中国学龄儿童膳食指南(2016)》每天喝300 毫升奶及奶制品的推荐。随着饮食水平的提高,乳制品已经不是家长为孩子选择优质营养的唯一来源。

另一方面,随着主流消费市场其它饮料类产品的升级和繁荣,如果汁、咖啡、茶饮,以及各式各样的奶茶连锁店,19~35 岁这一年龄段的主力消费人群对乳制品的消费关注度逐渐被稀释。

寻找两强抄不走的特色,打造核心竞争优势

2018年一季度数据显示,食品加工制造行业平均营业收入增长率为11.84%;食品加工制造行业平均净利润增长率为9.00%。

反观行业全局,逆流而上并且拥有较高可持续增长幅度的区域乳品企业主要为两种:

① 来自新疆、内蒙古、云南的特产网红派;

② 坚持做订户并崇尚于客户服务建设的乳品企业,如福建长富。

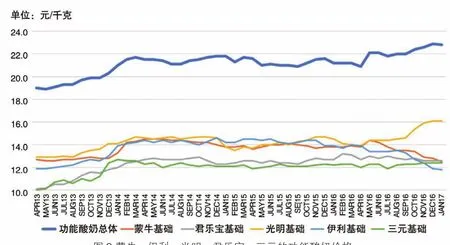

图3 蒙牛、伊利、光明、君乐宝、三元的功能酸奶价格

增量方法一:打造抄不走的核心优势,定位区域特色

笔者一直认为:竞争对手在3 年内无法追上的才可以被称为核心竞争力。

对于乳品企业而言,这样的核心竞争力大多数都来自于先天优势。例如:天润的新疆特色优势、麦趣尔的天山牧场优势、雪原的内蒙古草原优势、惠丰的俄罗斯地缘优势……

也有例外,这些优势往往不是与生俱来,大多依赖后天的资源累积。比如:光明乳业75 ℃优质乳工程优势、膜过滤工艺优势、常温酸奶推出早期的利乐钻包装优势;长富的“每日配送,活菌更多”优势;优诺通过回填稀奶油达到极致丝滑的口感优势;味全和全家的亲缘优势……

但是,无论是先天优势,亦或后天的技术革新能力,还是渠道的把控能力,只要有,那就应该将其进一步巩固并予之放大,让它成为竞品3 年甚至更久都没办法撼动的核心竞争力。

增量方法二:没有核心竞争优势的,必须要从引导刚需入手

引导而来的刚需就像保健品市场中植入消费者心中的种子,历久弥新,即使功能一样,也难以直接替代。

早期保健品市场中就有这样的案例,值得我们思考。脑白金的营销成功,让当时的保健品行业从业人员,无一不觊觎其背后的巨大市场。一个海归背景的博士认为,脑白金本质上的作用等同于褪黑素,只要通过强大的营销攻势,向消费者推荐一样能够帮助解决睡眠问题的“褪黑素”,则可以轻易地瓜分脑白金的市场份额。然而,事实上无论褪黑素如何宣传教育,脑白金的消费者都没有因为直接竞争而被大量抢夺。

因此,挖掘消费者潜在的刚性需求,关联塑造独特的功能优势,并加以引导,才能形成难以被竞争对手轻易模仿和覆盖的核心竞争力。

区域企业可以通过“益生菌”酸奶引导功能,并实现功能单品爆量

纵观乳业市场产品成功和失败的路径,笔者认为,要想获得有效竞争力,一方面,低温发酵类产品策划必须避免陷入甜品化、轻奢化、享受化的误区;另一方面,产品设计符合高举低打策略。这是所有获得较好成长性的大单品产品顶层设计之初的共性,有俯冲空间,才有实现成功爆量的可能。

分析近年来益生菌酸奶市场的成长轨迹发现,益生菌类产品一直保持着稳定且高额增长速率。一方面,益生菌酸奶价格与基础酸奶对比,具备了足够的俯冲空间;另一方面,益生菌自带功能属性,是区域乳品企业值得进行功能引导需求塑造的核心品类。图3为蒙牛、伊利、光明、君乐宝、三元的功能酸奶价格。

“当地”属性仍然是区域乳品企业的核心竞争力,传统订户宣传内容和方式亟需升级

无论巨头的高空广告炸弹如何肆无忌惮,坚持订户渠道并崇尚于客户服务建设仍然是区域乳品企业屏蔽并与之抗衡的有力武器。如福建长富,由于早年的“喝好奶喝当天”的教育,在如此恶劣的竞争环境下,仍然保持了10%的销售增长。

各地区域乳品企业在巴氏奶的消费者沟通工作上,往往叫板高温灭菌奶,通过简单的有奖问答、营养成分对比明显的图片进行传播,力主证明订户奶的距离越近越新鲜,时间越短越新鲜。这几年通过服务全国各地的区域乳品企业发现,这样的沟通方式在消费者端已经逐渐失去威力。尽管区域乳品企业在当地的知晓度并不低,但是客户转化率越来越低,订户流失率越来越高,获客成本越来越高,征订难度越来越大,续订率也越来越低。

因此,必须认识到,现有订户的用户群体本身也在跟随时代的变化在升级。新订户往往带有以下特点:新家庭、年轻化、品质生活追求者、办公楼宇。但对于这些消费人群的特征,很多区域乳品企业还没有开始深入研究,并形成有效解决方案。

如何升级原有的订户服务体系,让升级的消费人群矢志不渝地认可区域乳品企业的“当地”核心优势是当下的首要任务。

增量方法三:尽早进入奶酪市场,将为区域乳品企业获得蓝海市场的增长先机

近年来随着全球化带来的饮食文化的交融得益于国内西式餐饮(肯德基、麦当劳、赛百味等)及西式糕点(芝士蛋糕、面包等)的快速发展,国内奶酪消费快速增长。根据欧睿(Euromonitor)数据统计,我国奶酪产品未来三年有望达到80 亿元的市场规模。总体而言,相对于其它乳制品,奶酪在中国尚处于发展阶段。目前国内市场再制干酪占比70%,原制占比30%;餐饮占比60%,零售占比40%。同比亚洲发达国家日本的奶酪行业发展轨迹,我国的奶酪市场空间巨大。

餐饮渠道帮助奶酪制造商们证明了一个市场前提:中国人并不拒绝奶酪。从2012年开始,奶酪企业开始向零售渠道进军,尝试将产品直接推销给个人。以百吉福、乐芝牛这样的国际品牌为例,均在国内斥资建设工厂,针对国内消费者从产品配方到营销方式进行全面改良。据行业内部了解,作为国内第一个外商独资生产的奶酪品牌,百吉福以棒棒奶酪系列产品领跑儿童奶酪市场,单品占据整体儿童奶酪市场份额70%左右,销售额10 亿元左右,净利润20%左右。

除了一直将奶酪作为副产品生产的光明、蒙牛、三元以外,国内奶酪品牌也出现了新的竞争品牌。早期通过引进外资进入国内奶酪市场的广泽乳业,随着旗下子品牌“妙可蓝多”系列产品在餐饮渠道的热销,近年来收入和利润均实现稳步增长。2017年广泽乳业完成上海奉贤工厂建设,针对零售奶酪市场同时推出了3 款儿童及3 款成人奶酪新品,新厂投产后该公司的原制奶酪产能新增1.05 万吨,再制奶酪产能新增8.245 万吨。据行业了解,2017年广泽奶酪类产品整体销售额约为4.5 亿,B2B类产品毛利率达到30%~40%,B2C类产品毛利率达到70%~80%。

对于众多区域乳品企业来说,现阶段零售渠道中消费者刚刚建立品类认知,零售渠道中品牌意识不明显,是企业低成本进入大市场的良好时期。应当尽早趁着国内外品牌大力进攻奶酪零售市场的东风,抢占蓝海先机,随着整体奶酪市场的增长实现自有品牌的布局及成长。

结语

如今的区域乳品企业生存之道早已过了跟随大企业的时代,反而是大企业在逐步侵吞区域乳品企业的市场,甚至曾经被誉为壁垒渠道的订户市场。对于区域乳品企业来说,盲目的产品迭代代替不了定位的懒惰,因此,大家都需要思考,让竞争对手三年内抄不走的核心优势是什么?C