领益智造11.2亿元预付款回收迷雾

2018-08-14孙庭阳

孙庭阳

7月16日,领益智造(002600)发布公告称,公司副董事长汪南东采购大宗商品预付的11.2亿元预付款可能收回困难。上市公司或凭空损失如此大额的资金,这一利空地雷直接将领益智造的股价打出两个跌停板。7月25日, 领益智造的股价已从上述公告前一个交易日的5.35元,下跌到4.14元,累计跌幅超过22%。

截至6月 30日,领益智造控股的5家子公司,先后向广州市卓益贸易有限公司(下称“广州卓益”)、江门市恒浩供应链有限公司(下称“江门恒浩”),合计预付人民币11.2亿元,用于采购铜、铝锭和锡锭等物品。现在广州卓益和江门恒浩因经营情况变化,导致大宗贸易合作业务不能正常开展。但是,预付款经沟通协商后并未退回,这就存在着领益智造预付款全部无法回收或部分无法回收的风险。

若上述预付款不能收回,领益智造需要用利润弥补。按其今年上半年盈利上限1.06亿元折算到全年,领益智造需5年以上才能填上这个大窟窿。

业内人士质疑,2018年一季度末,领益智造的大宗贸易业务收入占公司总营业收入的比例为8.64 %。如此低占比的業务,带来如此高的风险,令人诧异。

领益智造原本是“江粉磁材”,在今年1月完成重大资产重组后才更名为“领益智造”。预付款回收困难事情,主要和“江粉磁材”有关(编者注:为便于阅读,下文的“领益智造”与“江粉磁材”,统称为“上市公司”)。

近四年内采购集中度越来越高,做“中间商”赚差价

冰冻三尺,非一日之寒。上市公司对前两大采购商的大宗采购始自2014年。

2014年,上市公司向广州卓益预付款1.62亿元,占预付款总额58.56%,排在预付款首位,其后的4家公司合计预付款占比只有19.71%,广州卓益一家所得预付款超过公司支出预付款的一半以上。而这一年上市公司的现金流并不充足,财务费用增长了114.3%,公司解释“主要原因是借款增加导致利息增加”。

2015年,上市公司的采购集中度明显上升。按照预付对象归集的期末余额预付款情况,第一名预付款余额3.44亿元,占预付款项总额87.92%。随后4名合计占比只有6.94%,不及第一名的零头。

2016年,上市公司的采购集中度继续上升,最大的供应商采购额为22.16亿元,占比24.98%。同时,对排名第一的企业预付款达7.19亿元,占预付款总量的84.51%。结合后来的公告,这个“第一名”就是广州卓益。

2017年,上市公司向广州卓益的采购额为38.62亿元。值得注意的是,当年上市公司对广州卓益支付的预付款余额为8.19亿元,占总预付款的72.04%;对江门恒浩预付款1.75亿元,占比15.43%。两家合计9.94亿元,占预付款总额87.47%。

对于预付款的集中度为何如此之高的问题,上市公司在各年年报中都没做解释。

7月17日,深交所发出问询函,要求上市公司详细解释事情缘由。在7月24日回复问询时上市公司才承认,历年如此大的预付款,源于上市公司在大宗商品采购批发中盈利。其基本模式是,上市公司的5家子公司预付给广州卓益、江门恒浩一定金额的货款,这两家公司使用预付账款采购大宗商品后,以优于市场价格向这5 家公司供货。而上市公司在大宗贸易交易过程中,主要以预付款方式提供资金,同时赚取一定的利润。这样的大宗交易始于2014年。

换句话说,广州卓益、江门恒浩用上市公司的钱,采购产品后卖给上市公司的5家子公司,这5家子公司再卖给各自的下游客户。上市公司主要以预付款方式提供资金,不过,在提供资金的过程中收取一定的费用。这样的采购,不是为了满足生产需要,而是为了赚取差价,所以才要支付如此高额预付款,甚至公司因借款增加支付利息也要保证支付。

上市公司在6月27日公告中明确表示,此时广州卓益、江门恒浩已将2017年的预付款结算完毕。也就是说,这11.2亿元的大额预付款“地雷”,应是今年所形成。

这笔回收困难的预付款,占公司2017年度经审计净资产的16.81%,占公司2017年大宗贸易业务营业收入的比例为23.74%。上市公司今年一季度末货币资金量刚刚好转,现在再度遭遇危机。

对此,上市公司在公告中称:“针对上述大宗商品贸易业务制定的相关内控制度没有对预付账款设置风险对冲机制,没有对供应商的财务状况进行持续、必要的了解,导致没有及时发现和防范预付账款存在的重大风险。”

以质押股权做追回担保,难以覆盖预付款项

Wind数据显示,上市公司自2011年至2017年,汪南东均为最大股东,其最高持股比例达38.78%,至2017年年底时为18.46%。2018年领胜投资入主上市公司后,汪南东的持股比例仍达到6.41%。

7月19日,上市公司公告,作为公司大宗贸易业务的主要决策人,汪南东主动表示,将对预付款本息及因追讨而支付的所有费用,提供连带责任保证担保,以其持有的3.2亿股公司股份的处置权和收益权担保给公司处置,以这些股份解禁卖出后归还股份质押贷款本息后的部分作为担保,以保证追回包括预付款本息以及因此而产生的所有费用。

汪南东持有的股份总数4.34亿股,其中流通股1.09亿股,质押的股票开始时间从今年5月到7月间,锁定时间从今年2月13日到2021年2月13日。按照中小板股票股权抵押借款只能是市值的40%~50%计算,以每年8%的利息质押3年,这些股票剩余的处置权部分将是市值的30%左右,只占预付款的34.3%。

上市公司计算却相对乐观。汪南东已质押股票每股需担保的债务本金平均为 2.46 元,按照今年6月29日收盘价算,处置权和收益权价值占预付款余额的78%。如果按照两个跌停后7月20日的股价测算,占预付款余额的46.29%。

不过,股票市场是波动的,上市公司也不忘提醒:“如股价持续下降,汪南东用于提供担保的股票价值将下降且存在被平仓的风险。”而如果上市公司股价每股跌到2.46元,这些股票的处置权和收益权价值将为0。

重要的是,这些股票的处置,上市公司还需要与股票质权人、存管银行沟通,以确认担保方案。

如果没有今年1月公司的重大资产重组,整个上市公司上半年将巨亏4.5亿~6亿元。如果再加上看似是公司资金、却有可能拿不回来的11.2亿元,亏损的数额更大。

当前,公众持有这家上市公司股权30%左右,如此大额预付款无法正常回收的“雷”,何时能够完全拆除或完全炸开,现在还没有答案。

《中国经济周刊》记者就此采访领益智造,截至发稿时,对方未予回复。

7月24日,领益智造在最新的回复问询函中表示:“上市公司主营制造业务的生产经营正常,业务稳定,资金充裕,上述预付款事项不会对上市公司主营业务产生较大影响。”

小贷公司串起采购方供货方

此外,业内人士质疑,赖着预付款的公司是上市公司合作数年的老合作方,上市公司还与合作方的法定代表人共同成立了一家公司,双方之前到底是什么关系,尚不明晰。

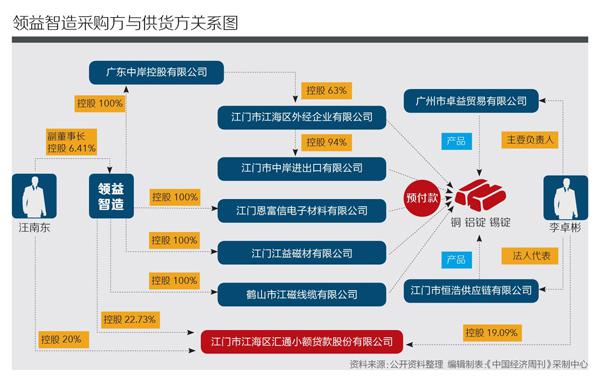

在上市公司与合作方有大量交集的5家子公司中,江门市江海区外经企业有限公司成立最早,2001年8月成立。2007年8月,江门市中岸进出口有限公司94%的股权被江门市江海区外经企业有限公司认缴。

2014年10月31日,上市公司成立了全资控股公司广东中岸控股有限公司。同年11月25日,这家子公司认缴江门市江海区外经企业有限公司63%的股权。

绕过一圈之后,上市公司间接控股江门市江海区外经企业有限公司63%股权、江门市中岸进出口有限公司59%股权。

2009年10月19日,上市公司100%控股的江门恩富信电子材料有限公司成立,汪南东任执行董事長;2012年10月24日,江门江益磁材有限公司和鹤山市江磁线缆有限公司成立,均由上市公司100%控股,汪南东任执行董事。

虽然这5家公司经营范围不同,但均被上市公司实际控制,高管汪南东具有决策能力。

上市公司合作方的两家公司的股权更为复杂。

国家企业信用公示系统显示,广州卓益2012年3月成立,李卓彬是主要负责人之一;江门恒浩成立于2003年,今年4月9日更换法人代表后,间接控股49.8%的徐文辉让位,李卓彬上任。至此,两家供货公司通过李卓彬联系起来。

这些信息并无法证明供货公司、李卓彬、上市公司间有实质性的交集。不过,2009年成立、2011年增资的一家新公司,将他们联系了起来。

2009年,上市公司子公司江门市江海区汇通小额贷款股份有限公司(下称“汇通小贷”)成立,汪南东任董事长。

2011年8月,上市公司对汇通小贷增资,股权比例从15%提升到22.73%。同时,徐文辉出资2200万元,受让5名股东股权,占汇通小贷20%的股权;李卓彬出资2100万元,占汇通小贷19.09%股权。

2013年,汇通小贷再次增资扩股,汪南东出资5183.95万元参股,所占股权比例变更为20%。上市公司也参与了此次增资,于2014年2月10日实缴5000万元。汪南东缴纳时间比上市公司晚一天,实缴1000万元。

也就是说,此次采购大宗商品预付11.2亿元的5家公司的高管,与拖欠产品与货款的2家企业的高管,在2011年至2013年间,共同投资了汇通小贷,并成为其大股东。