地产后周期:相关性高 不容乐观

2018-08-07田闯

田闯

家电、家具制造作为典型的房地产下游行业,需求亦跟随房地产的销售而波动。现在地产已经进入后周期,一二线从16年10月调控至今不放松,三四线中期繁荣进入中后期,在库存有效去化之后面临棚改政策调整带来的需求萎缩等问题,整体上而言,站在目前时点来看,家电家具行业需求方面面临着严重的考验,这也是当前市场的忧虑所在。但是,不同品类发展阶段及对地产的依存度又不同,本文接下来分门别类对具体细分行业进行分析。

图一:空调渠道库存临近历史高点(单位:万台)

空调:天气与库存

2017年,空调全年累计内销量达8875.6万台,销售创造历史峰值的原因大概有:16年商品房销售面积同比增长22%,滞后性导致空调需求在17年增长(从历史来看,空调销售滞后房地产销售约12-18个月);17年全国大部分地区的持续高温天气,导致需求持续旺盛。来到今年,相比2017年,尽管今年5、6月份气温较17年高,但是全年零售占比最高的7月份出现了多雨天气,且气温明显偏低,空调销量已经受到了明显影响。

至于地产对于空调销量影响的具体程度,各个统计源偏差略大。中金公司根据1600万套新房装修量,每套新房至少两台空调计算,2017年40%以上的需求来自于新房装修。需要明确的是,2017年开始,一二线城市的住房销售开始负增长,驱动力来自于受益棚改的三四线城市。同时,三四线城市棚改货币化安置销售的新房中,因为去库存的缘故,现房的比例更高,这增加了过去几年新房装修中现房的比例。展望2018年下半年及2019年,在三四线城市棚改货币化安置受限的大背景下,来自这部分现房对空调的需求将会受到压制,同时还要考虑全国性房地产调控对整体需求的影响(包括期房,滞后一年影响空调的需求,现房影响当年需求)。实质上,自2017年一季度开始,三四线城市房产销售的增速已经见顶,按照空调滞后地产一年的逻辑,预计2018年一季度三四线城市空调销量增速已经见顶。

当然空调长期需求相对稳定的逻辑仍然成立,从户均保有量来看,2016年我国城镇户均空调保有量为1.24台,农村户均空调保有量为0.48台,对比日本户均2.84台的保有量有较大提升空间。同时,受益于09年以后家电下乡的影响,09年空调内销量增长27%,10年增长37%,11年增长18%,按照空调8-10年更新周期来计算,接下来几年来自于空调的更新需求也将在接下来几年增长。

尽管更新需求有支撑,但是在地产不景气的预期下,若格力等厂商在今年强行冲击销售额,将货积压在渠道上面,则将重复14-15年的故事,行业被动去库存,上市公司的出货量将会意外的在去年及今年上半年高基数的基础上大幅度下滑。从产业在线统计的数据来看,5月份空调整个库存已经接近4000万台,已经非常接近15年5月4200万台的历史高点。

从以上角度而言,以格力、美的为代表的空调厂商在去年及今年上半年取得的高速增长明显不可持续。格力电器在17年以前,市盈率大致在6-12倍之间波动,目前的股价预期仍然有9倍。

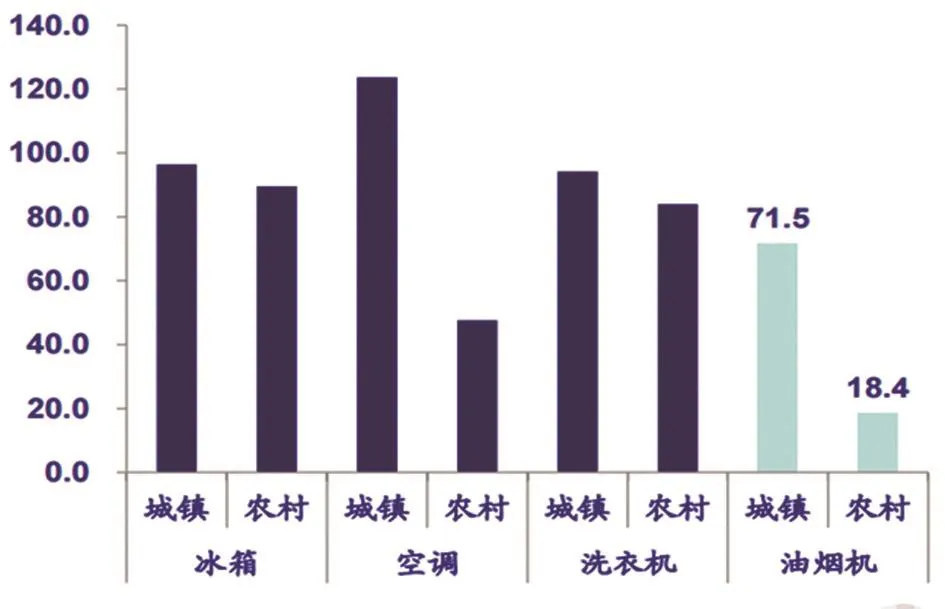

图二:2016年家电主品类百户保有量(台/百户)

冰洗:消费升级在持续

随着上一轮家电下乡的结束,冰箱、洗衣机和彩电在农村市场普及已经基本完成,目前我国冰箱及洗衣机的户均保有量已经无限接近1,相比空调,更新的需求占总需求的比例更高,超过70%,显然受到房地产新房销量的影响要小。

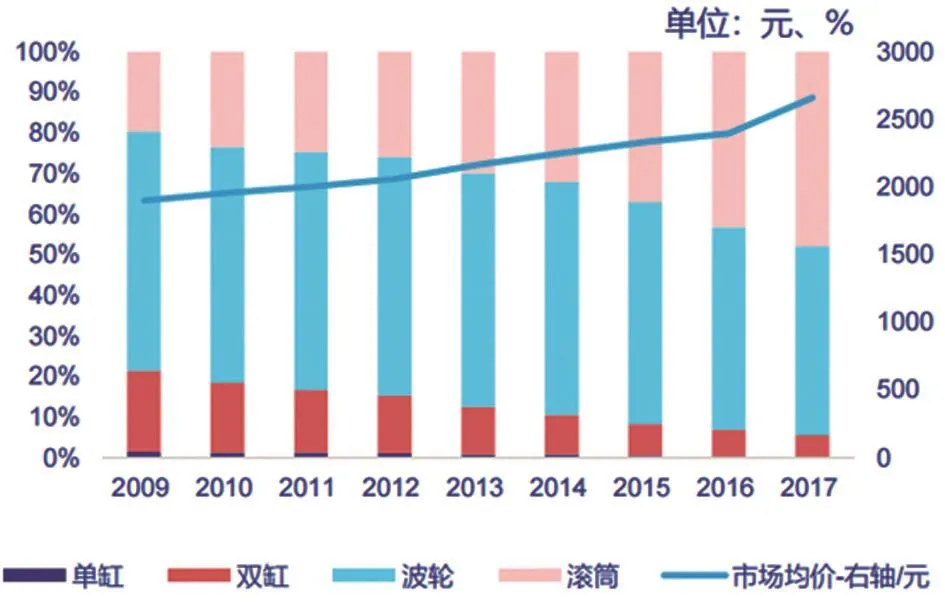

在洗衣机方面,消费升级趋势特别明显,滚筒替代波轮的大趋势仍然在持续,产品结构的升级带动均价持续提升。近三年滚筒销量增速25%,同期波轮销量增速为负,推升滚筒洗衣机的份额上涨。而在价格方面,中怡康披露的数据显示,滚筒洗衣机的均价接近波轮洗衣机的2.5倍。价格更高的滚筒占比上升推动洗衣机均价在2017年上涨了11%。此外,带烘干功能的洗衣机占比也在提升,可以说,洗衣机升级的路还有不短的路要走。所以尽管房地产调控对其中30%的需求有影响,可能带动这几年低个位数增长的内销量转负,但对整个洗衣机市场影响更大的明显是均价的提升,而现在这个趋势仍在进行中。

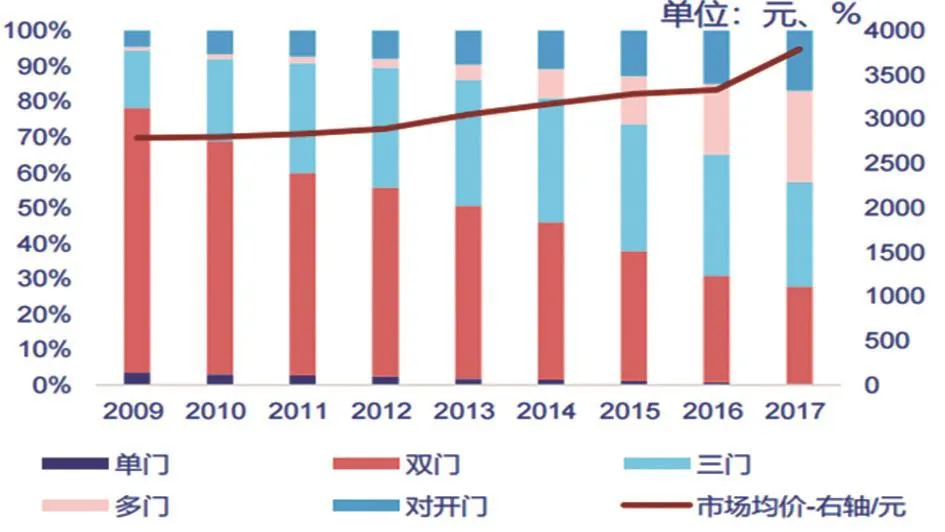

与洗衣机类似,房地产新房销量对洗衣机的需求影响也大致在30%左右,同时,冰箱均价也受益于大容量及节能冰箱的普及。多门及对开门冰箱的均价是双门冰箱的3倍以上,是三门冰箱的2倍以上。2017年,多门及对开门的占比提升到40%,均价提升14%上升至3793元/台。但于洗衣机不同的是,最近5年来,冰箱整体内销量均是负增长,销量端整体有压力,相比洗衣机没有那么性感。

厨电及小家电:关注品类渗透率

厨电的大部分需求来自于新房销售,整体而言,厨电行业的增长承受压力更大。以油烟机为例,依据国家统计局数据,国内城镇油烟机16年每百户保有量71.5台,这个数字在一二线城市会更高,增长空间不大。之前相关公司还努力地在做三四线城市的渠道下沉,但是在三四线房地产销售增速预期继续下滑的背景下,渠道继续下沉带来的增量以及效益将要大打折扣,我们也看到了以老板为代表的公司增速下滑。同时,以老板、华帝、美大为代表的公司都在进行品类扩张,油烟机、燃气灶、消毒柜每一个细分品类都可能迎来更多竞争者,竞争正在变得越来越激烈。

在小家电方面,不同品类的成长阶段不同。目前来看,搅拌机、咖啡机等西式生活小家电,吸尘器及空净等环境小家电渗透率在快速提升,而传统的电饭煲及豆浆机等则关注一个结构的升级,过去几年IH电饭煲、破壁豆浆机等升级版产品份额不断抬升,但值得注意的是,IH电饭煲的市场份额已经达到90%以上,向上空间已经不大。

图三:滚筒洗衣机销量份额上涨带动均价提升

图四:多门冰箱销量市占率上涨带动均价提升

家具:定制家居增速换挡

家具行业与地产销售相关度非常高,上述提到的空调、洗衣机、冰箱的更新需求逻辑在家具行业并不强,所以从这个角度来看,新房销售的下滑将极大地影响家具行业的需求,这个比例中金公司的测算是超过80%。从过往的历史来看,家具行业中,定制家居的增速一直快于成品家具。2017年,定制橱柜与定制衣柜的增速均超过了20%,而整个家具行业的增速仅10%左右,定制家居的渗透率一直在提高。目前定制橱柜的渗透率在60%左右,而定制衣柜的增速仅接近40%,仍然有空间,也仍然是家具行业关注的重点。

一二线城市过去几年房地产销售下滑,而定制家居企业保持较快地增长,主要驱动力还是来自于三四线城市。从欧派家居及索菲亚的门店分布来看,三四线城市门店数量占到了一半以上。三四线城市房地产市场的变化,将直接使得定制家居企业增速的换挡,欧派、索菲亚等龙头,无论是营收还是利润端的增速都在下滑。17年诸多二三线定制家居企业上市,不断开店能够带来短期内营收的上升,但是需求下滑,同时竞争日益激烈,价格战持续的背景下,不能期待这样增速的持续性。