建材业供需紧平衡 建筑业迎基建热潮

2018-08-07肖俊清

肖俊清

7月31日中央政治局会议,对此前的经济政策做出了部分调整。去杠杆、防风险从经济工作的首要任务滑落,取而代之的是“稳定压倒一切”:稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期。然而,绝大多数领域都向“宽松”进军,唯独对房地产调控严厉升级,要“坚决遏制房价上涨”。

在经济增速下滑和外围贸易战威胁的情况下,上层也并没有一丝放松房地产政策作为刺激的意思。房地产行业,大有和此前大面积去产能的周期行业一样被变为公共事业的趋势。

作为房地产行业的上游产业,房地产需求减弱对建材、建筑等行业的影响或许正在弱化。首先,除房产税外,可用房地产调控的手段基本已经用上,影响的边际效应正在减弱,房地产销售面积增速下滑,但绝对数量仍将保持高位。其次,供给侧改革的去产能与环境保护的去产、限产叠加,供需紧平衡局面或将维持。最后,经济工作会议中“加大基础设施领域补短板的力度”,预示着基建领域新一轮投资热潮或将开启,对建材和建筑有一定刺激作用。

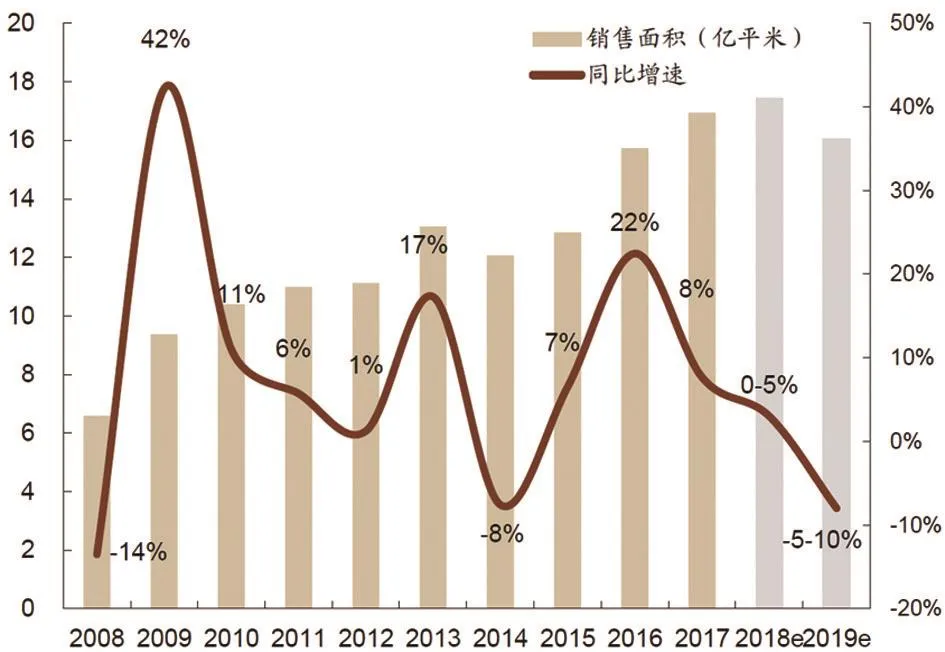

图一:房地产销售面积同比增速

地产严调控下的低速时代

2016年,一二线城市房价持续拉升后,2017年迎来了被业内称为的历史最强调控,2017年9月末短短几天就有多达45个城市相继发布了抑制房地产的政策。不过,此时楼市狂欢并未结束,主战场已经转移到了三四线城市,以四川一个名不见经传地级市遂宁为例,在2017年11月,成交均价超过7700元/㎡,力压绵阳成为四川仅次于成都和凉山的第三高房价的城市。而在全国其他三四线城市,均价破万的比比皆是。

疯狂的楼市也迎来了政府全方位的照顾。此前更多是地方政府的限购、限贷等需求端发力。此后,中央层面又从融资渠道、限价、棚改收缩等多个维度对供给端的房地产公司近乎“异化”的压制,从2018年开始,房地产终于迎来了久违的“平静”。7月31日中央政治局会议一句惊心动魄的“坚决遏制房价上涨”,预示着未来的调控和压制不会轻易结束。

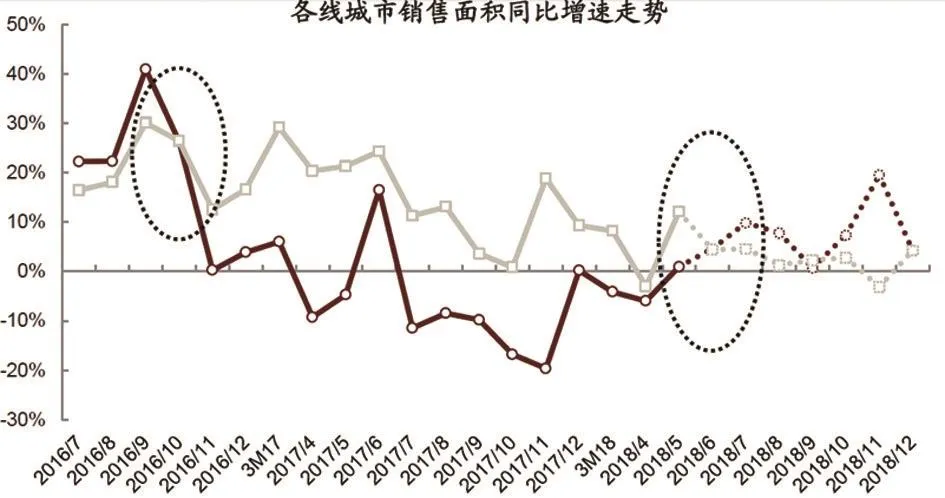

从市场数据来看,除去2009年同比基数较低且得益于四万亿刺激计划的42%“失真”的增长外,行业销售面积同比增速在2016年达到了惊人的22%增长,2017年在三四线城市的助攻下,也获得了8%的同比增长。但在严厉的调控下,从2016年以来,同比增速一直处于下滑态势。根据中国指数研究院数据,2018年全国重点40城市商品房成交面积在1—5月一直呈现同比下滑的态势,仅在6月微增0.3%,1-6月同比下滑达11.9%。叠加三四线城市棚改货币化的收紧,未来整个房地产市场销售面积同比增速下滑,甚至同比负增长的情况将不再令人惊讶。(见图一、图二)

图二:2016年7月以来月各线城市月销面积同比

去产能常态化 建材业看供给

房地产上游的建材行业,主要包括钢铁、水泥和玻璃等周期属性非常明显的行业。在过去基本的常识中,需求是价格的核心驱动要素,需求端如果一旦下行,供给端因仍维持原先扩张的惯性,使得供求阶段性失衡,产品价格将出现下跌。但随着2016年中期开始全面推进供给侧改革,我国经济发展进入新常态,在需求走弱的同时,社会各行业供给端开始出清各种剩余产能,产品价格也呈现出持续的高位运行。

当下的建材三大领域,作为重要需求端的房地产对其价格的影响力正在不断减弱,去产能常态化使得供给成为建材产品价格的核心因素。

从钢铁业来看,根据发改委数据,2016年至2018年我国钢铁行业去产能目标分别为4500万吨、5000万吨和3000万吨。2016年实际去产能数据超过6500万吨,2017年也超额完成任务。与钢铁行业的供给的持续萎缩相比而言,需求端的下滑并不对钢铁行业的产品价格构成威胁,这也是从2017年下半年开始,上市钢企净利润持续飙升的原因。

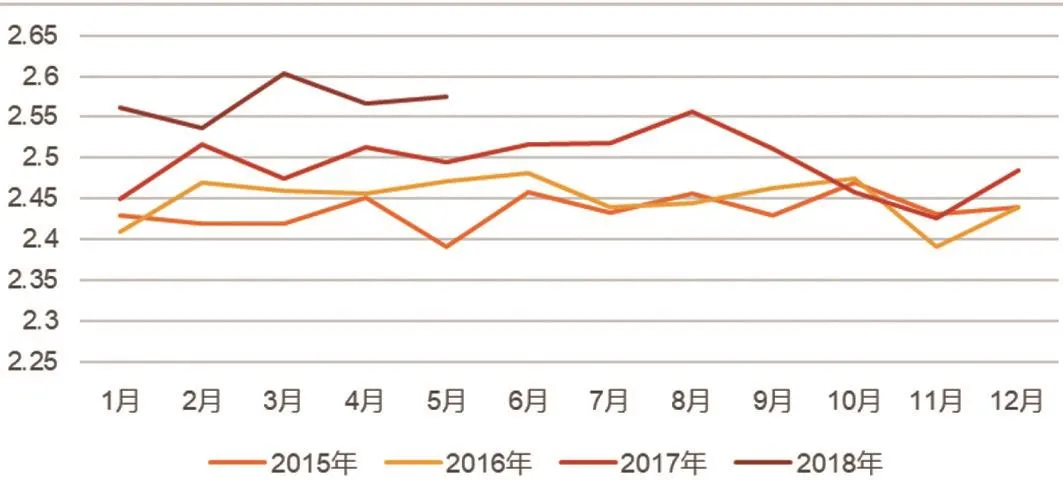

根据中钢协数据,2018年前5个月,全国钢铁行业高炉利用率一直维持在高位,单月利用率对比都是2015年以来的最大值,2018年3月2.603的高炉利用率更是达到了历史的最高水平。可以想见产能不足的情况下,各大钢企都是在“撸起袖子加油干”,1-5月份甚至给出了粗钢产量同比5.4%增长的数据,着实惊人。

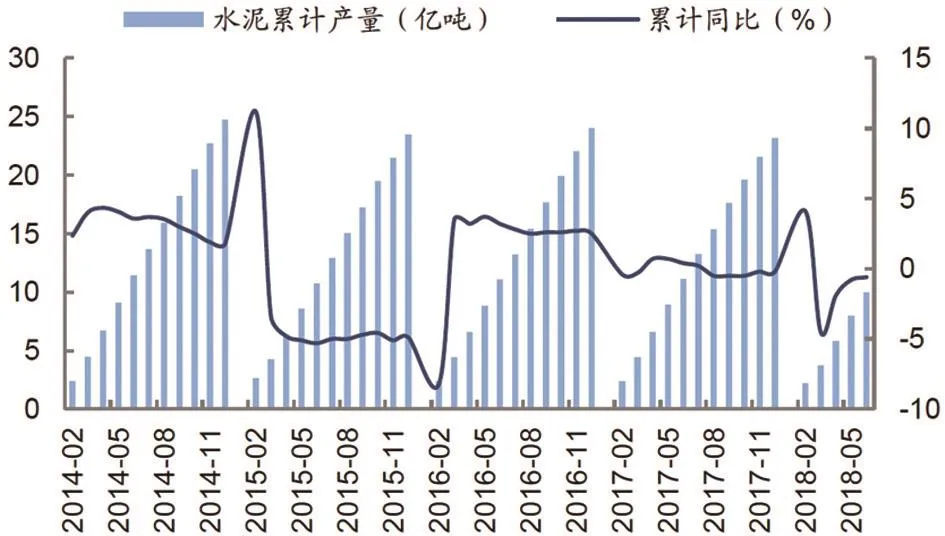

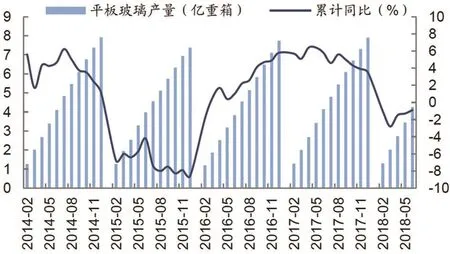

从水泥及玻璃行业看,境遇与钢铁行业基本相同。今年1-6月,全国水泥累计产量9.97亿吨,同比下降0.6%,增速较前两月小幅回升,全国平板玻璃累计产量为4.25亿重箱,同比减少0.9%,增速下行的速度逐渐放缓。

图三:全国钢铁业高炉利用系数

图四:2014年以来水泥月产量及同比增速

图五:2014年以来平板玻璃月产量及同比增速

从数据上看,水泥及玻璃行业受去产能的影响或高于钢铁行业。但供给侧的严控并没有因此松懈,今年上半年环保政策再次密集出台。7月3日,国务院印发《打赢蓝天保卫战三年行动计划》,其中再次点名水泥和平板玻璃行业,要求加强优化产业布局调整力度,严控行业产能,频繁的环保政策出台,显示了政府在继续淘汰落后产能、整顿过剩产能和环保治理的决心。面对政府更加严格的方案和行动,水泥和玻璃行业供给端今年或将被进一步抑制。

落后产能的去除,正催生水泥、玻璃等行业巨无霸企业的产生,行业集中度正持续攀升。全国水泥前十企业2017年的行业营收占比约为57%,未来两到三年内,工信部给出的保守数据前十企业将占据行业的60%左右的营收,而中国水泥协会这一数据更是达到了70%。而玻璃行业的前十企业当下已经占据了行业超过68.6%的市场。相关行业的龙头企业大多为上市公司,对于投资人来说无疑是福音。

图六:2004年以来基建投资同比增速

新一轮基建热潮或将开启

从央行与财政部的互怼开始,市场就预期更加积极的财政政策将会到来。7月23日,国常会部署更好发挥财政金融政策作用,支持扩内需调结构促进实体经济发。7月31日中央政治局会议中,与“坚决遏制房价上涨”相对应的是“加大基础设施领域补短板的力度”和“实施好乡村振兴战略。”

除玻璃更多面向地产外,基建是钢铁和水泥消费的另外一个重要方向。除此之外,同样可以定性为“房地产上游企业”的建筑行业,基建对其贡献其实更大。Wind数据显示,上半年房地产开发投资完成额累计5.55万亿元,同比增长9.7%,但基建投资(不含电力)累计额高达6.38万亿元,同比增长7.3%,且长期以来看基础设施建设投资均不逊色房地产。

2004年以来,有三次比较明显的基建宽松,分别是2008年、2012年和2016年,表现为基建投资增速的快速拉升,其中以08年和12年表现最突出。而目前,基建投资(不含电力)的同比增速已经来到7.3%,是除08年与12年以来的增速最低点。(见图六)新一轮的基建热潮或将来临,在需求端将给建材和建筑行业带来新一轮的刺激。