日本汉方药产业发展现状分析及思考△

2018-07-31丁腾李耿张红彭修娟党艳妮王乐刘峰

丁腾,李耿,张红,彭修娟,党艳妮,王乐,刘峰,,6*

(1.陕西中医药大学,陕西 咸阳 712046;2.中日友好医院,北京 100029;3.陕西省中医药研究院,陕西 西安 710003;4.陕西国际商贸学院,陕西 咸阳 712046;5.陕西步长制药有限公司,陕西 西安 710075;6.陕西省中药绿色制造技术协同创新中心,陕西 咸阳 712046)

2018年6月1日,国家药品监督管理局发布了《古代经典名方中药复方制剂简化注册审批管理规定》。经典名方制剂有关政策、目录的颁布,为中医药事业传承发展和来源于古代经典名方的中药复方制剂研究开发和产业化提供了指引,中医药产业迎来了又一次发展机遇。鉴于日本汉方制剂与我国中药经典名方制剂存在一定的相似性,其产业发展历程值得我国借鉴。本文就日本汉方药产业发展现状和发展趋势进行分析研究,旨在为我国中药经典名方制剂的产业布局提供参考和启示。

1 日本汉方药产业发展历程

日本汉方药是日本传统汉方医学体系中的临床治疗和家庭保健药物,日本的汉方医学究其根本是在中国中医学基础上发展起来的日本传统医学。大约在公元4世纪中医学传入日本后,经过长期的实践、融合和发展,增添了具有日本自身特色的新内容;特别是17世纪日本版《仲景全书》、《宋版伤寒论》的出版,日本对《伤寒杂病论》表现出极大的热情和重视,至今日本普遍应用的处方,大多是东汉张仲景《伤寒论》《金匮要略》中的原方,故称为汉方药[1]。17世纪,西方医学(西医)由荷兰开始传入日本,日本受其解剖学的影响,并与中医结合,采用西医学说解释中医理论,并以西医病名作为汉方主治证候者渐成风气,扩大了汉方药在现代医学疾病治疗中的应用[2]。随着中西方医药文化的融入,加上长期临床实践的积累及研究,日本汉方医学逐渐形成了本土化、具有日本特色的传统医学,公元1603—1868年的日本江户时代,日本汉方医学和汉方药进入了最鼎盛时期。

1868年日本进入明治维新时代,实行富国强兵政策,日本全面引进西方医学体系,尤其是1885年日本政府颁布了法令,医生资格考试的内容为西医,汉方医学在日本几乎灭绝,汉方药也逐渐走向衰落。

进入20世纪60年代后,由于日本社会老龄化逐渐加剧,汉方医学在治疗老年慢性病等疾病的优势日益显现,在日本民族意识和文化复兴的带动下,汉方药逐渐开始复兴。推动日本汉方药产业快速发展的最关键举措是1976年日本政府规定汉方制剂适用于国家的健康保险,将汉方制剂纳入日本医保体系的报销范畴,又于1987年将汉方制剂的品种增至147种,自此,汉方药开始蓬勃发展[3]。1993年的“小柴胡汤事件”导致日本汉方药用量开始出现下滑。日本从1994年1月至1999年12月报道了小柴胡汤颗粒的副作用引发188例间质性肺炎并导致22人死亡之后,厚生劳动省药物局于1997年6月发表了《医药品副作用情报NO.143》,要求医疗机构正确、适当使用汉方药,并要求所有日本市售小柴胡汤汉方制剂修改说明书中警示语、禁忌、不良反应、注意事项表述[4]。随后日本的监管部门和药企不断加强汉方药的质量管控和上市药品的不良反应监管,逐渐走出了“小柴胡汤事件”阴影,汉方药在日本国内的认可度不断增强,年销售额不断增加,在国际上逐渐享有一定的影响力,且正在向食品、美容、日用品等领域发展[5]。

2 日本汉方药生产企业及生产质量管控

2.1 日本汉方药生产企业

日本汉方制剂生产主要集中在18家企业,津村制药一家独大,其他如Kurashie、钟纺、三共、小太郎、大衫、帝国、本草等规模相对较小。津村从1976年开始,在11年里申请了129个汉方药制剂品种,并获得了生产和销售许可权。Kurashie公司在日本汉方药界排名第二,其汉方药的品种约为津村的一半,即57个品种,其市场占有率却不到一成[6]。日本津村制药2015年度报告[7]显示,津村占到了市场份额的84.5%,垄断市场的格局目前无人能撼动。

2.2 日本汉方药生产质量管控

日本高度重视医药品的产品品质和有效性、安全性的管控。早在1976年,日本厚生劳动省就制定了《药品生产质量管理规范》(GMP),并于1976年4月开始实施[8];1987年日本汉方制药协会制定了《医疗用汉方浸膏制剂的生产管理和品质管理基准》(汉方GMP)[9],对汉方浸膏制剂的生产管理和质量管理做出了规定;2012年日本制药团体联合会制定《生药及汉方生药制剂制造与品质管理相关基准》(新汉方GMP),作为日本制药团体联合会旗下全部制药企业都必须遵照的汉方制剂制造与品质管理标准,其对汉方制剂生产过程的各个环节都进行了严格的规定。

为确保汉方药的品质,日本各汉方制药企业从原料生药开始一直到最终制剂的形成都实行严格的品质管理。日本药用植物的种植,主要遵循其厚生劳动省2003年9月颁布的《药用植物种植和采集的生产质量管理规范》(GAP),它是以世界卫生组织《药用植物栽培和质量控制指南》为依据。2014年日本汉方制药协会公布《药用植物的栽培、采集、加工指南》,在对药用植物的栽培、采集、加工、加工后处理等全过程的品质管理上做出了更高水平的规范指导[10]。

正是由于日本对汉方药生产质量控制方法和标准研究的高度重视,在生产过程中严格执行GMP、GAP,从原料生药开始,一直到最终形成制剂都实行严格的品质管理,加之其生产设备的机械化、自动化程度较高以及生产工艺参数比较精细,使日本汉方制剂得到日本民众乃至部分国际市场的认可。

3 日本汉方药研发注册审批及品种分析

3.1 日本汉方药的药政管理

日本汉方药依据1990年《日本标准商品分类·医药品药效分类编号》分为:生药(510)、汉方制剂(520)、其他生药及以汉方处方为基础的医药品(590)。日本汉方药的药政管理原则与化学药的药政管理一致,并将这3类按照汉方药处方分为医疗用汉方医药品(相当于中国的处方药)、一般用汉方医药品和家庭配置汉方医药品(非处方药)。医疗用汉方医药品必须由医师根据病人的具体情况开据,适用于日本的社会保险和国民健康保险;一般用汉方医药品和家庭配置汉方医药品均不适用于日本的社会保险和国民健康保险,民众通过药师在药局、药店购买即可,并且法律规定,药盒上必须要印刷“购买时和药剂师商谈”字样。目前,绝大多数医用汉方制剂亦可作为一般用汉方制剂流通,剂型主要以颗粒剂为主。

3.2 日本汉方药的研发注册审批

汉方药的审批主要基于日本厚生劳动省1975年颁布《一般用汉方制剂承认基准》(以下简称《一般汉方基准》),收录了210个处方,其中有148个处方可以作为医用汉方制剂,市售所有汉方制剂的处方基本来源于此,是日本汉方制剂研究及生产的基础[11]。《一般汉方基准》颁布以后,2012年进行了1次增补,共收载处方294个,每一处方均由成分分量、用法用量以及功能主治3部分构成,其中各药用量多为明确的范围,功能主治主要用西医病名表述。日本企业可以在《一般汉方基准》规定的处方组成、用法用量及功能主治范围内自主确定成品剂型、制定制备工艺和质量标准,若制备工艺中以水为提取溶媒就可免除药理和临床研究而直接申请生产许可[12-13]。日本药局方第15改正版中,首次收载了葛根汤浸膏、加味逍遥散浸膏、柴苓汤浸膏、大黄甘草汤浸膏、补中益气汤浸膏、苓桂术甘汤浸膏6个汉方药制剂的质量标准[14]。2017年3月28日日本厚生劳动省发布了最新《一般用汉方制剂制造销售承认基准》,对2012年8月30日发布的《一般用汉方制剂承认基准》进行了修订,该基准共收载294个汉方药处方(其中基础处方210个、在基础处方的基础上加减的处方83个),并从2017年4月1日开始用于一般用汉方制剂制造销售的品种申请和批准[15]。汉方药注册时,医疗用汉方制剂、一般用汉方制剂分别按各自的技术要求提交研究资料和生产销售批准申请书,由厚生劳动大臣或地方行政部门按医疗用汉方制剂或一般用汉方制剂批准[16]。

汉方药的研究主要是选择《一般用汉方制剂承认基准》中的处方,或对1968—2015年批准生产的承认基准以外的汉方制剂进行仿制。若处方为《一般汉方基准》之外的或采用水提取以外的其他提取工艺的处方申请新的医用汉方制剂,则需要提供处方合理性依据并进行药理毒理学和临床研究,不能减免[17]。即研发新的汉方制剂,除了药学研究外,还需要进行药效、毒理以及临床研究,注册要求多、研发难度大,并需要有强大的资金支持,因此,目前来源于148个医疗用汉方处方的汉方药有678个批文,来源于294个一般用汉方处方的汉方药有2367个批文,自《一般汉方基准》颁布以来,日本汉方制剂企业还未有进行新的医用汉方制剂研发的成功案例。

3.3 日本汉方药的品种

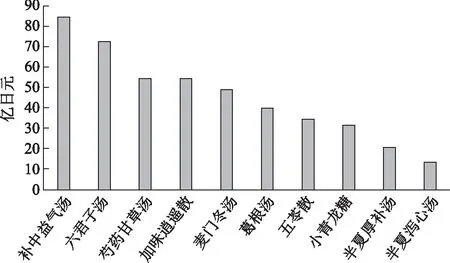

3.3.1 日本汉方制剂的生产动态分析 根据2017年日本汉方生药制剂协会总务委员会编撰的《汉方制剂等生产动态》[18]记载:2003—2004年和2010—2015年汉方制剂的统计目录涉及91个品种,从1988年以来是70种,1991年增加至89种,1999年又增加柴芩汤、大建中汤、牛车肾气丸、清肺汤4个品种,去掉八味丸、六味丸2个品种,共计91个品种。统计结果显示,汉方制剂生产及进口金额整体呈递增趋势;2010—2015年汉方制剂生产及进口金额前10位的品种分别为补中益气汤、大建中汤、柴芩汤、六君子汤、芍药甘草汤、加味逍遥散、麦门冬汤、牛车肾气丸、葛根汤、五苓散;2015年汉方制剂主要品种的生产及进口金额见图1,总金额位居第一的补中益气汤约为85亿日元(约4.98亿人民币),排在第十位的五苓散约为35亿日元(约2.05亿人民币)。

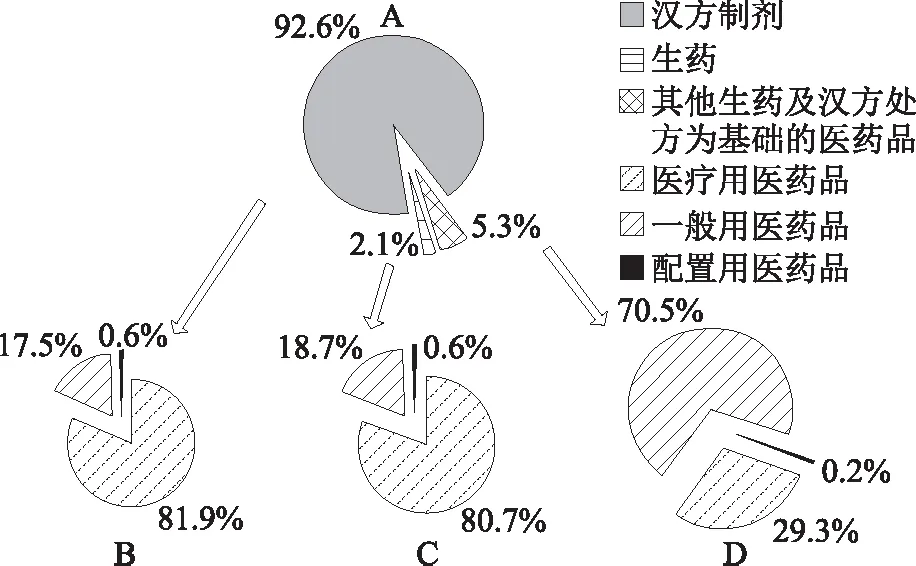

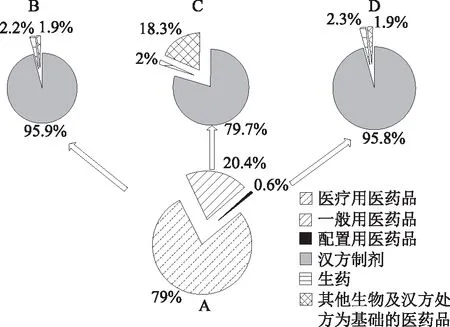

3.3.2 日本汉方药的2015年生产动态分析 2015年,日本汉方药生产总金额为1 670.54亿日元(约97.89亿人民币),其中汉方制剂(520)为1 546.79亿日元(约90.64亿人民币),占汉方药的92.6%,生药(510)35.41亿日元(约2.08亿人民币),占2.1%,其他生药及以汉方处方为基础的医药品(590)83.34亿日元(约4.88亿人民币),占5.3%;日本医疗用汉方医药品生产总金额为1 320.55亿日元(约77.38亿人民币),医疗用汉方制剂生产为1 266.14亿日元(约74.20亿人民币),占日本汉方药生产总金额的75.79%,占医疗用汉方药生产总金额的95.88%。数据分析结果显示,汉方制剂为日本汉方药的绝对主流,并且几乎占据了全部医疗用汉方药的市场份额,2015年日本汉方药生产总金额以药效分类和用途分类为主线的构成比例解析见图2、图3。

注:数据来源于2017年日本汉方生药制剂协会总务委员会编撰的《汉方制剂等生产动态》,下同。图1 2015年汉方制剂主要品种的生产金额

注:A.日本汉方药生产总金额构成;B.日本汉方制剂生产金额构成;C.日本生药生产金额构成;D.日本其他生药及以汉方处方为基础的医药品生产金额构成。图2 2015年日本汉方药生产金额构成比例以药效分类为主线的解析图

注:A.日本汉方药生产总金额构成;B.日本医疗用汉方药生产金额构成;C.日本一般用汉方药生产金额构成;D.日本配置用汉方药生产金额构成。图3 2015年日本汉方药生产金额构成比例以用途分类为主线的解析图

4 日本汉方药的市场分析

4.1 汉方药的流通渠道和促销手段

日本汉方药主要为内销,日本汉方药企业基本是株式会社模式集工商一体的经营模型,下属若干个生产厂区负责药品生产,由药企直接或通过中介机构将医疗用汉方药销售给医院药局,一般用汉方药销售给药店,配置用汉方药以家庭药箱的形式分送至需要的家庭,并定期由专人检查药箱使用情况。日本汉方药宣传、推销只允许以学术会议或学术期刊为传播载体进行,药品销售渠道相对单一,销售过程比较简捷[19]。

4.2 日本汉方药的市场规模

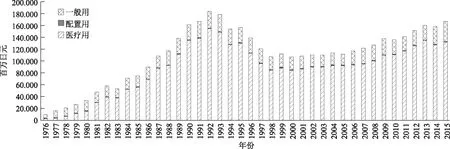

2017年日本汉方生药制剂协会总务委员会编撰的《汉方制剂等生产动态》刊载的1976—2015年日本汉方药年生产金额见图4。

图4 1976—2015年日本汉方药年生产金额变化

由图4可以看出,日本汉方药产业从1976年的生产总金额95.58亿日元开始,逐年快速增长,到1987年突破千亿大关,达到1 096.22亿日元,1992年到达巅峰1 848.79亿日元(约108.34亿人民币),随后出现下滑趋势,最低跌至1998年1 073.53亿日元,随后几年逐渐稳定,到2007年缓慢回升至1 228.10亿日元,2015年上升到1 670.54亿日元(约97.89亿人民币)。究其原因,主要是1976年日本政府将汉方药纳入了医保体系的报销范畴,并于1987年将汉方制剂的品种增至147种,推动了汉方药产业的快速发展;1993年以“小柴胡汤事件”为肇因,又逢20世纪90年代日本经济泡沫破裂,经济陷入低谷,导致汉方药产业低迷了很长一段时间;随着日本汉方药的质量管控持续提升和不良反应监管不断强化,日本民众逐渐走出了“小柴胡汤事件”阴影,汉方药产业重回上升通道。

4.3 汉方药在日本医药品市场的份额

2014年和2015年,日本全部医药品的生产总额分别为65 897.62亿日元(约3 861.6亿人民币)和68 204.13亿日元(约3 996.76亿人民币),汉方药均仅占其生产总额2.4%,其中汉方制剂(520)占比由2014年的2.2%微升至2015年的2.3%,生药(510)和其他汉方医药品(590)仍然分别为0.05%、0.1%;日本医疗用医药品生产总额分别为58 689.27亿日元和59 968.9亿日元,医疗用汉方制剂连续2年仅占2.1%;一般用医药品生产总额分别为7 003.76亿日元(约410.42亿人民币)和8 045.61亿日元(471.47亿人民币),一般用汉方制剂占比分别为3.3%和3.4%;配置用家庭药生产总额分别为204.59亿日元(约11.99亿人民币)和189.62日元(约16.4亿人民币),配置用汉方制剂占比分别为4.3%和4.9%[18]。据不完全统计,2016年日本汉方药的销售总额约为11.9亿美元(约75.36亿人民币),其中医疗用汉方制剂仅占日本社会保险和国民健康保险年度费用总额的1.2%~1.5%,一般用汉方制剂占非处方药物市场的1.4%[20]。日本汉方药主要是满足日本国内市场的需求,出口量非常小,在国际市场上所占的份额并不高,2012年汉方制剂类产品出口总额仅为3050万美元,最负盛名的“救心丹”年出口额也未超过2亿日元(约1170万人民币)[21]。由此可以看出,汉方药在日本医药市场和国际市场所占份额非常有限。日本政府对汉方药的支持减弱,造成使用汉方药的医生、患者减少,从而影响汉方药产业的发展[22]。

5 日本汉方药产业分析及对中国经典名方制剂的启示

日本汉方药产业的发展历程为我国经典名方复方制剂开发提供了借鉴的经验。基于日本国民对于传统医药的需求,日本政府启动了汉方药上市并将其纳入医保,不仅获得了良好的社会效益,同时也实现了产业快速发展;然而,采用“废医存药”的方式,使得汉方药脱离了传统汉方医学的指导,沦为“无源之水,无本之木”,陷入创新乏力的发展困境;尤其是药物不当使用导致的“小柴胡汤事件”更是重创了日本汉方药,整个产业“雪上加霜”。而21世纪以来,随着日本“精细化管理,过程化控制”的理念在汉方药领域的贯彻,汉方药在品质管控方面的优势逐渐凸显,汉方药重新获得了国民的信任,再次复兴。

中国政府于2016年出台《“健康中国2030”规划纲要》,其中提出一系列振兴中医药发展、服务健康中国的任务和举措,把中医药发展上升至国家战略层面,坚持政府扶持,各方参与,共同促进中医药发展。经典名方是中医药的精髓,集中体现了中医药的传统特色,通过深入而规范的研究,将其开发为上市药物——经典名方制剂,使得传统中医药能更好地满足民众对健康生活、医疗保障的需求。经典名方制剂有关政策和目录的颁布,既是落实《中华人民共和国中医药法》和党的十九大“传承发展中医药”的精神,更是顺应建设“健康中国”的现实需要;尤其是在当前医药行业提质增效的大背景下,面对经典名方制剂研究开发的机遇和挑战,中药企业应结合自身的优势和产业布局,有所取舍,有序开发,探索出一条经典名方制剂研发和产业发展的道路,切忌一哄而上,避免盲目投资,在理性发展的前提下,立足于“以精品传承经典、以价值驱动市场”的核心理念,将经典名方制剂打造成为“精品中药”。