新能源动力电池10强混战

2018-07-23樊畅

樊畅

由于新能源汽车的发展,带动了锂、钴、镍、锰等原材料随着需求增大,而出现不同幅度的上涨。

现有技术成熟度相对较高的正极材料可分为磷酸铁锂、锰酸锂、锂-金属氧化物、含钴酸锂、三元材料镍钴锰酸锂、镍钴铝酸锂等。这些类型的材料都有不同的优缺点,在目前新能源汽车发展的初期阶段,并没有形成清晰统一的技术路线。

数据显示,2017年中国锂离子电池出货量已经达到74.8GWH,占据全球出货量的52.1%。汽车动力锂电池的出货量达到38.0Gwh,占全球汽车动力锂电池出货量的65.4%。

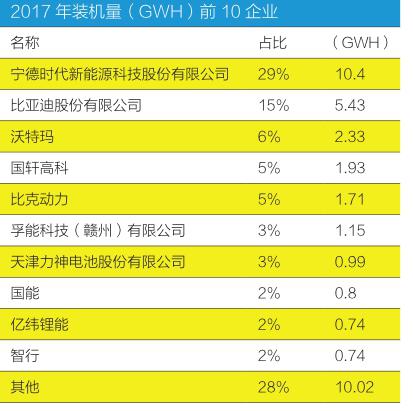

《英才》记者根据公开数据,整理了目前2017年新能源电池装机的主要企业。由于产业发展阶段和规律的限制,这些企业目前分别采取了不同的技术路线。其中比亚迪、沃特玛、国轩高科主要电池类型为磷酸铁锂,宁德时代和力神主要为磷酸铁锂、三元材料,比克动力主要为三元材料。

对于这些企业来说,谁能够证明自己锂电池材料的技术路线更加高效、更加稳定,就有可能在未来获得更加庞大的市场份额,进而产生世界级的巨头企业。截至目前,

宁德时代(300750.SZ)

公司成立于2011年,总部位于福建宁德,是国内唯一能给外资品牌乘用车配套的动力电池企业。主要客户包括北汽、吉利、上汽、华晨宝马、宇通、中通、南车时代等。

比亚迪(002594.SZ)

比亚迪的动力电池业务集中在惠州和深圳两个基地,目前拥有产能约16GWH。目前比亚迪所生产的电池几乎全部用在自家品牌车型上。根据规划, 2018-2020年将陆续达到29 GWH、34 GWH、39 GWH。比亚迪在新能源车型的制造领域拥有几乎完全闭合的生产链条,除了部分负极材料和电池隔膜靠外購而来,其余的电池生产主要材料都由比亚迪自己完成,这种模式有利于电池从材料到成品的完全控制,电池组的一致性和可靠性非常高。

坚瑞沃能(300116.SZ)

虽然正在经历极其严峻的财务危机,但沃特玛目前仍排在中国锂动力电池销量第三位。其发展规模和技术储备远不如比亚迪和宁德时代的沃特玛,因此选择了另辟蹊径的发展模式——发展创新联盟。沃特玛创新联盟涵盖了新能源汽车全产业链的原材料、核心零部件、新能源配件、光伏发电微网储能、装备制造、整车制造等,以及与新能源汽车相关联的运营平台、金融服务、高等院校和科研机构,聚集了1000多家会员企业和100多家核心企业。沃特玛在配套上推荐目录车型共计159款,在纯电动物流车和客车方面的占比均在行业前四。

国轩高科(002074.SZ)

公司成立于2006年,2014年借壳东源电器上市。总部在合肥,在昆山、南京、青岛等地有动力电池产能,并规划在唐山、泸州等地新建动力电池产能。国轩高科产业链涵盖了正极材料、隔膜、铜箔、电芯、BMS和PACK等多个环节,主要客户包括江淮、中通、安凯、上汽商用车、北汽新能源等。除了与下游整车企业的合作,国轩高科还与同行比亚迪合作成立了合资公司,主要从事于锂离子电池三元正极材料前驱体项目。

比克电池

首创于2001年,2006年比克电池在美国纳斯达克上市,目前正在于中利集团(002309.SZ)洽谈整合。2014年,深圳比克从上市公司中剥离出来独立发展,上市公司改名为中比能源。通过智能制造升级, 2017年底比克电池深圳、郑州两地总产能达到8GWH。2018年郑州比克高速产线将实现每条每分钟生产220颗电芯,通过智能制造升级生产效率提高116%,运营成本降低四分之一,产品升级周期缩短三分之一,产品良品率提升5个百分点,能耗降低15%。未来三年一部分新能源动力电池逐渐进入退役期,所以比克电池已开始布局电池回收。比克电池希望打造从电池到整车,到后市场的一个完善的生态链条。

孚能科技

这家企业的前身为美国Farasis能源公司,主要专注于三元圆柱和软包动力电池的研发和生产。2018年初,孚能科技宣布实现C轮融资50亿元人民币,投资方包括中国风投基金、国新国信东吴海外基金、兴业银行、东兴资本等。据了解,这是2017年以来动力电池行业单笔最高融资。根据规划,其动力电池产能预计2018年底产能将达到15GWH,2020年将达35GWH。目前主要客户包括北汽、江铃、长安等。

天津力神

作为老牌的锂电池企业,客户包括电子产品方面,如苹果、三星;汽车企业方面,如一汽等国内外知名企业。目前天津力神的大股东已经变更为中国电子科技集团,其动力电池生产基地位于天津、武汉和苏州,动力电池产品包括圆柱18650/21700型动力电池和方形动力电池。目前天津力神产能约为3GWH,苏州力神一期和二期合计产能将达到4GWH。主要客户包括东风、华泰、江淮、众泰、卡威等。2017年1-7月,力神营业收入20亿元(含小电池),处于亏损状态。值得注意的是,力神电池是行业内少有的国有企业。