中国企业对东盟跨国并购的区位选择及其决定因素

2018-07-12

(上海理工大学 管理学院,上海 200093)

1 引言

自2000年我国开始实行“走出去”战略以来,我国企业的海外并购步伐迅猛发展。据普华永道发布的《2016年中国企业并购市场回顾与2017年展望》,2016年中国大陆企业在进行的海外投资并购金额增幅高达246%,为2209亿美元,几乎是2015年的3.5倍。跨国并购正逐步成为我国企业进行对外直接投资时采取的主要方式。伴随着我国企业跨国并购的热潮,包括区位选择在内的企业跨国并购战略选择成为一个重要的研究话题[1,2]。

东盟是当今世界经济发展最有活力和潜力的地区之一,自古以来便是海上丝绸之路的重要枢纽,是建设21世纪海上丝绸之路的核心地域,具有极为重要的战略地位。我国和东盟之间的经贸发展呈现快速发展势头,东盟在我国对外直接投资布局中占越来越重要的比重。从投资存量来看,《2015年度中国对外直接投资统计公报》数据显示,2015年末我国共在东盟设立直接投资企业3600多家,雇佣外方员工31.5万人,对东盟投资存量为627.16亿美元,占存量总额的5.7%,除去我国香港特区(59.8%)和开曼群岛(5.7%)两个特殊投资目的地外,东盟(5.7%)是仅次于欧盟(5.9%)的我国对外直接投资主要目的地。从投资流量来看,我国对东盟投资增长快速,2015年我国对东盟直接投资流量首次突破100亿美元达到146.04亿美元,同比增长了87%,创历史最高值,占我国对外直接投资流量总额的10%。2015年我国企业对“一带一路”相关国家的投资流量为189.3亿美元,其中东盟国家占据绝大部分,比重达77%,可见东盟在“一带一路”战略建设中的重要性。基于此,研究我国对东盟投资的相关问题具有重要的战略意义。

我国对东盟国家直接投资的现有研究大部分从风险防范、投资动因、投资行业分布、区位优势、存在问题、对策等方面入手,而对区位选择的影响因素进行实证分析的研究相对较少[3-6],特别是专门针对我国企业对东盟进行跨国并购的研究鲜见。此外,以往国内学者们的研究大多基于我国对东盟直接投资的整体流量或存量数据进行分析,较少采用企业层面的投资事件数据进行研究。基于此,本文以2001—2016年我国企业在东盟国家实施的152起并购事件为研究对象,对我国企业在东盟进行并购的国别、行业进行描述性分析的基础上,考察我国企业对东盟进行跨国并购时区位选择的决定因素。

2 中国企业在东盟跨国并购的区位选择分布

本文采用BvD公司的Zephyr全球并购数据库的数据对我国企业的东盟并购数据进行统计。BvD公司是一家世界著名的财经专业实证数据库解决方案提供商,它所提供的Zephyr数据库是国际并购研究领域闻名的M&A分析库,在并购研究领域得到了广泛使用。根据Zephyr数据库,2001—2016年我国企业在东盟国家已完成的并购事件共有152起,已宣布未完成的36起,已撤回的4起。参考以往学者对跨国并购实证研究的惯例[7],本文选取2001—2016年我国企业在东盟国家已完成的152起并购事件作为研究对象来考察我国企业对东盟跨国并购的区位选择及其影响因素。

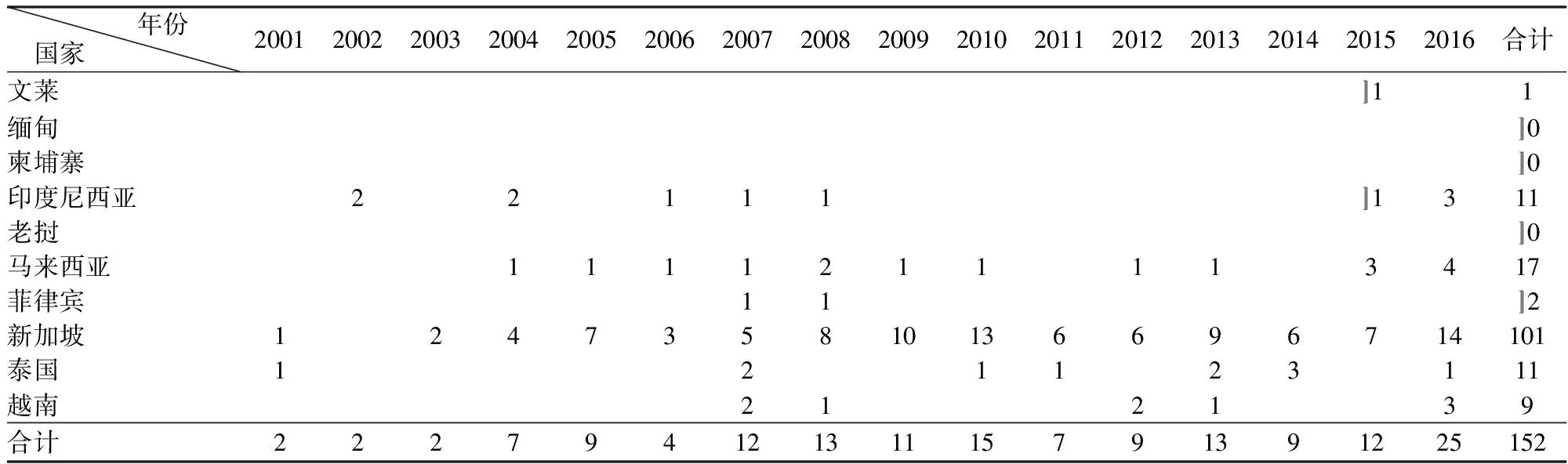

从表1可见,2001—2016年我国对东盟并购的区位分布极其不平衡,在152起已完成的并购事件中新加坡占据了101起,占比为66%;对马来西亚的并购为17起,占11%;其他依次为印度尼西亚、泰国和越南,分别是11起、11起和9起。上述5国占据了我国对东盟并购事件的绝大多数,比重为98%,另外5国仅占2%,其中菲律宾和文莱只有2起、1起,缅甸、柬埔寨和老挝3国则没有我国企业并购事件。可见,我国对东盟并购高度集中在新加坡、泰国、马来西亚和印度尼西亚等东盟中高收入国家。

表1 2001—2016年中国企业对东盟并购的国别分布(起)

注:数据来源于Zephyr全球并购数据库。

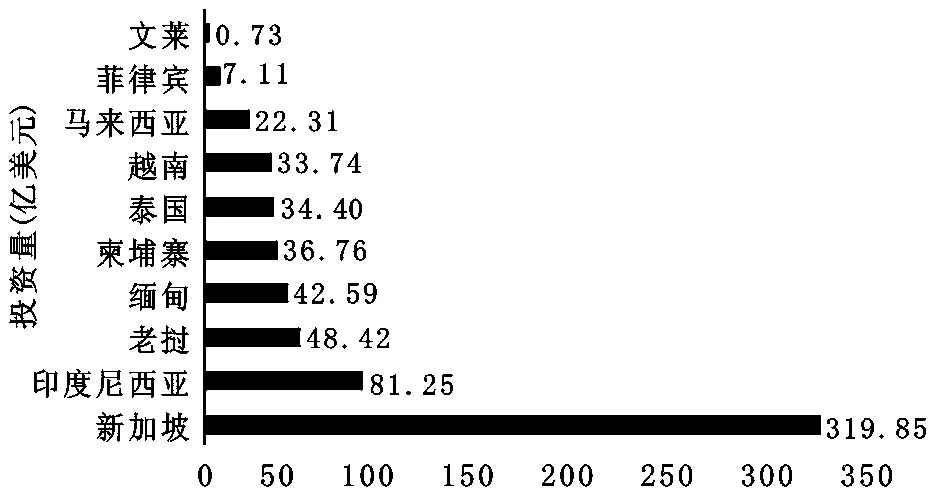

《2015年度中国对外直接投资统计公报》显示(图1),截止2015年末我国企业对新加坡投资直接存量高达319.85亿美元,占东盟投资总量的51%;排在第二位的是印度尼西亚,占13%;老挝、缅甸和柬埔寨则紧随其后分列第三位和第五位,分别占比为7.7%、6.8%和5.9%;对文莱和菲律宾的直接投资存量则相对较少。除了新加坡占有绝对优势之外,我国对老挝、缅甸、越南、柬埔寨4个低收入国家的投资(161.51亿美元,25.8%)已大于泰国、印度尼西亚、菲律宾、马来西亚和文莱5个东盟中高收入国家的投资存量(145.8亿美元,23.2%)。

对比我国企业对东盟并购的区位分布与我国对东盟10国直接投资存量情况发现,两者之间存在明显的差异。除了新加坡在并购事件中占比明显提升之外,最显著的差异在于老挝、缅甸和柬埔寨3个东盟低收入国家。这3个国家相加占据了我国对东盟投资存量的20.4%,而几乎没有我国企业在这3个国家进行跨国并购,说明我国对老挝、柬埔寨和缅甸的投资大多是以新建投资的模式进入当地市场。究其原因可能在于:一方面,以并购方式进入东道国市场的前提是东道国有可被并购的企业,否则企业只能选择以新建投资方式进入当地市场[8]。老挝、缅甸和柬埔寨同属于世界上最不发达的国家,产业基础薄弱、可供选择的标的企业较少,所以选择以新建方式进入更符合实际情况。另一方面,制度理论认为,相对于新建投资,跨国并购对制度环境和市场效率更加敏感,并购市场高度依赖东道国的资本市场的成熟度、信息透明度、合同保护和法律执行环境等[9,10]。由于经历过较为长期的政治局势动荡,老挝、缅甸和柬埔寨3国制度环境还不完善,加大了我国企业在当地实施跨国并购的难度,从而降低了我国企业选择并购进入当地市场的可能性。

注:数据来源于2015年度中国对外直接投资统计公报。

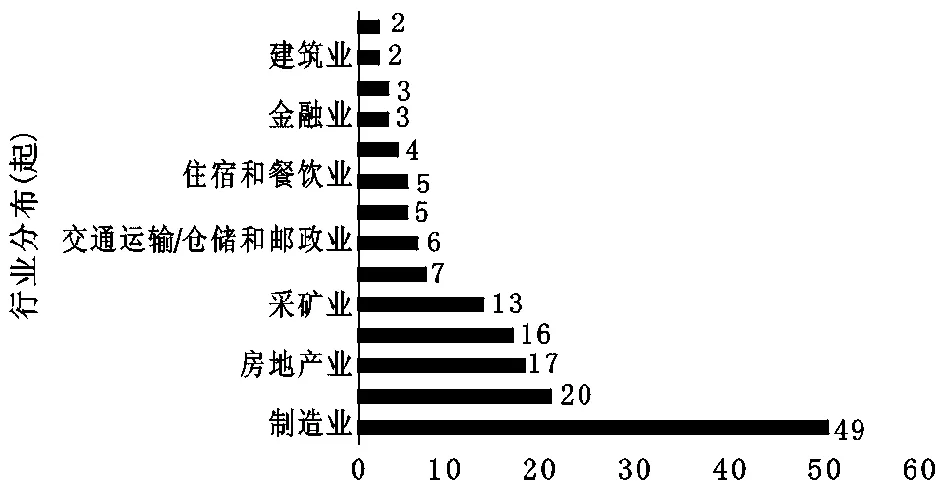

从图2可见,我国企业对东盟跨国并购的行业已从制造业、房地产业、租赁和商务服务业、批发和零售业、采矿业发展到建筑业、金融业和农林牧渔等多个行业。截止2016年,制造业、房地产业、租赁和商务服务业、批发和零售业、采矿业是我国企业对东盟并购最多的行业。制造业是我国对东盟并购涉及国家最多的行业,广泛分布在新加坡、泰国、越南、马来西亚和印度尼西亚;租赁和商务服务业主要分布在新加坡和马来西亚;批发、零售业大多分布在马来西亚、泰国、印度尼西亚和新加坡;采矿业主要在马来西亚、新加坡和印度尼西亚;房地产业、科学研究和技术服务业、卫生、社会保障和社会福利业以及教育行业的并购则全部集中在新加坡。

注:数据来源于Zephyr全球并购数据库。

3 区位分布决定因素的实证分析

3.1 区位分布决定因素分析与变量选取

经济因素:企业对外直接投资的目的是为了自身的利益和发展。企业实施国际化战略的原因虽然很多,但主要可分为市场导向型、效率导向型、自然资源导向型和战略资源导向型[11]4种:①市场导向(lnGDP)。随着我国经济迅速发展,生产技术不断进步,我国企业更需要不断开拓海外市场,最有效的途径就是对外进行直接投资。东盟作为当今世界经济发展最具有活力的区域之一,是一个具有巨大潜力的目标市场。根据规模经济原理,大规模生产可降低边际成本,实现规模经济效应,因此规模大的市场对外资流入更有吸引力。此外,随着市场潜在规模的扩大,总体消费需求也会增加,有助于吸引进口替代型FDI流入。本文选用国内生产总值作为东道国市场规模的代理变量,数据来源于世界银行世界发展指标数据库,取自然对数。②效率导向(Unem)。随着人口红利的逐步消失,我国劳动力成本不断升高,使部分劳动力密集型企业开始对一些劳动力资源丰富、成本相对低廉的国家进行投资。本文用失业率(Unem)来衡量东盟国家劳动力市场状况,数据来源于世界银行世界发展指标数据库。③自然资源导向(NR)。人均资源占有量低是我国的现实国情,我国企业积极开展对外投资的一个重要目的是获取国家发展的各类自然资源。本文采用金属矿石燃料出口占商品出口比例(NR)来衡量东道国的自然资源情况,数据来源于世界银行世界发展指标数据库。④战略资源导向(HT)。获得东道国的先进技术和管理经验是我国企业进行对外直接投资的重要动机之一。在战略资源丰富的国家进行投资有助于我国企业较快地获取先进技术和经验,提高企业竞争力。本文选择高新技术出口占商品出口比例(HT)来度量东道国的技术能力和水平,数据来自世界银行世界发展指标数据库。

制度因素:制度是经济社会活动的准则,完善的制度可大幅降低交易成本,改善社会资源的配置效率。对跨国企业而言,东道国的制度环境会决定他们在当地所设立的子公司是否具有合法性,这会影响他们在市场交易活动中的成本。如果东道国的政治法律制度环境能保证产权和资本市场的透明度和规范程度、合同条款能得以保障,则有助于跨国公司对收购目标进行合理估价,并顺利完成股权转让、资产的重组和整合;反之,在不透明的市场环境和不完善的监管条件下,则会使资产价格扭曲,投资者难以判断收购标的真实价值,并且股权转让和后续的资产整合会充满挑战[9]。本文选用政治稳定程度(PS)和法治指数(RL)来分别衡量东道国的政治制度环境和法律制度环境,数据来源于世界银行全球治理指标数据库。

其他因素:①贸易联系(lnExport)。两国之间双边贸易额越大,则双方经贸关系越密切,母国企业在东道国进行投资的可能性也就越大。本文用我国对东盟10国的出口额来表示贸易联系,数据来自于世界银行世界发展指标数据库,取自然对数。②税负水平(Tax)。总体税负水平是指一国税收总收入占同期国民生产总值的比率。通常而言,税负水平越高,企业经营的成本越大,会影响到企业对该国进行投资的积极性。税负水平的数据来源于世界银行世界发展指标数据库。③宏观经济稳定性(CPI)。宏观经济稳定程度是企业经营的重要环境。东道国的经济波动性越大,企业经营的不确定性和风险就越大,继而会影响跨国公司对该国进行资产投资的可能性。本文选用CPI指数来测量宏观经济的稳定性,数据来自世界银行数据库的世界发展指标库。④实际汇率水平(Exchange)。当人民币对外币升值时,人民币的购买能力越强,则我国企业对东盟国家并购的意愿可能会更高,数据来自于世界银行世界发展指标数据库。

3.2 模型选择

本文选用条件Logit模型来进行实证分析,该模型作为定性的个体选择模型,非常适合用于分析企业在面临不同选择时如何抉择的问题,在跨国公司区位选择研究文献中得到了广泛应用[12,13]。

3.3 实证结果分析

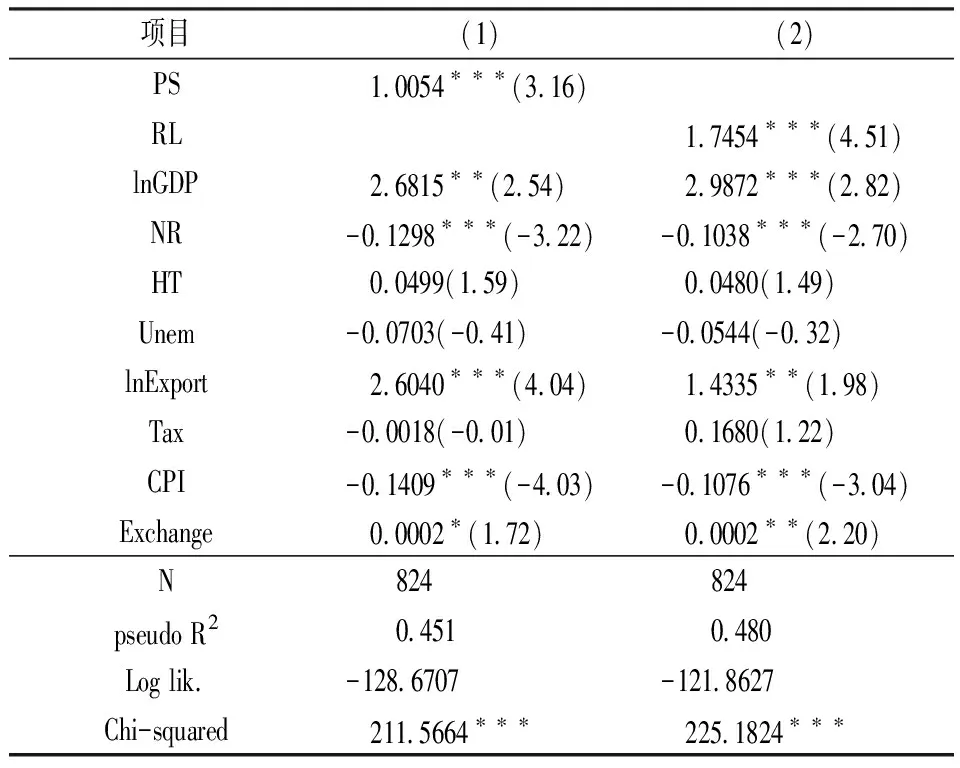

条件Logit模型回归的估计结果见表2。从表2可见,各模型回归方程似然比检验的卡方统计量均在1%水平上显著,Pseudo R2都在0.45以上,说明各方程回归结果的拟合效果较好。在制度因素方面,东道国的政治稳定程度(PS)和法治指数(RL)都显著正向影响我国企业在该国实施跨国并购的可能性。结果说明,稳定的政治制度环境和法律制度环境是吸引我国企业对东盟国家企业进行并购的重要因素。在区位优势方面,市场规模(lnGDP)对我国企业在东盟并购有显著的正向影响,说明我国企业对东盟的跨国并购有寻求市场空间的动机。东盟国家劳动力市场状况(Unem)和战略资源禀赋(HT)的影响不显著,说明我国企业在东盟进行并购的效率导向和战略资源导向不明显。自然资源禀赋(NR)对我国对东盟跨国并购有负向影响,这与预期不一致。可能是因为我国在非洲等国家找到了大量廉价资源,并且我国对东盟的并购主要集中在新加坡,说明获取自然资源不是我国企业对东盟国家并购的主要动机[4]。贸易联系(lnExport)对我国企业对东盟的并购有正向影响,说明双方经贸关系越密切,我国企业在东道国进行并购的可能性就越大。税负水平(Tax)对我国企业在东盟实施并购时区位选择的影响不显著。宏观经济不稳定(CPI)有明显的负向作用,表明通货膨胀对我国企业并购具有负向影响。汇率水平(Exchange)为显著正向影响,说明人民币购买力越强,我国企业对东盟国家的并购就越多。

表2 条件Logit模型回归估计结果

注:z statistics in parentheses;*p<0.1,**p<0.05,***p<0.01。

4 结论与建议

本文基于2001—2016年我国企业在东盟跨国并购的微观数据,在对国别分布进行描述性分析的基础上,考察了我国企业在东盟并购区位选择决策的影响因素。总体上,我国企业倾向于在市场规模大、经贸联系紧密、宏观经济稳定、政治制度和法律制度环境较健全的东盟国家进行并购投资。

主要结论为:①从描述性分析结果发现,我国企业在东盟并购的区位分布极不平衡,新加坡、马来西亚、印度尼西亚、泰国、越南等东盟中高收入国家占据了98%的并购事件,其他5国只占2%,缅甸、柬埔寨和老挝3个东盟低收入国家则没有我国企业并购事件。本文的实证分析结果也表明,东道国市场规模对我国企业在东盟并购区位选择有显著正向影响。②描述性分析结果发现,对比我国企业对东盟并购的区位分布与我国对东盟10国直接投资存量情况,两者之间存在明显的差异。老挝、缅甸和柬埔寨3个东盟低收入国家占据了我国对东盟投资存量的20.4%,但几乎没有我国企业在这3个国家进行跨国并购,说明我国在柬埔寨、缅甸和老挝多是以新建投资的模式进入当地市场。可能的原因在于:相较于“绿地投资”,跨国并购更加注重制度环境的完善程度。本文的实证分析结果也证实了这一点,即东道国的政治稳定程度和法律制度环境的完善程度会显著正向影响我国企业在东盟国家进行跨国并购的可能性。以往基于我国与东盟的直接投资整体数据的实证研究则有不同的结论,如史本叶、张超磊[4]发现,东道国政治稳定程度的影响并不显著,可能是因为我国和东盟各国已建成自由贸易区并且保持着较为友好的双边关系,所以我国企业在对东盟进行直接投资时并不太受东道国政治制度环境的影响;孟醒、董有德[14]的研究也有类似发现,在双边关系友好国家,东道国的政治不稳定程度并不会对我国企业直接投资产生明显的负面影响。这一结果表明,我国企业的新建投资和跨国并购在区位选择上具有明显的差异,相比于新建投资,跨国并购对政治制度和法律制度环境的敏感程度更高,并购市场更加依赖于东道国制度环境的保护。

本文研究发现,跨国并购和新建投资这两种模式之间存在明显差异,跨国并购会更加依赖于东道国制度环境的完善程度。因此,对我国跨国公司的管理者而言,在进行对外直接投资决策时,除了要研究和评估东道国的区位优势、制度环境之外,还要慎重选择采用何种模式进行投资,并且需要评估所选模式与东道国制度环境的匹配程度。虽然跨国并购具有快速进入当地市场和获得原有企业各种资源的优势,但管理者必须注意其特殊性,需要对东道国的制度完善程度,特别是东道国的合同保护和法律执行环境进行充分的了解和评估。本研究结果能为我国企业走出去提供一定的实践启示。