四层面因素解读金价走势

2018-07-05杨杨周林编辑张美思

文/杨杨 周林 编辑/张美思

作者系资深金融分析师

在对金价波动具有参考意义的指标中,按照长、中、短不同时期的不同侧重,可以排序为黄金需求、美元、美国10年期国债实际收益率、投机博弈及风险事件。

近期国际政治经济局势变化多端,黄金价格整体呈现震荡上涨势头,那么,这种涨势能否持续下去呢?为了更好地探讨金价接下来的走势,笔者将从影响金价的各因素着手分析。

黄金本身具有不同的属性,而不同的属性会产生不同的影响因素。其一,黄金的商品属性体现在黄金可用于制作配饰且可作为工业原料用于生产。其二,20世纪70年代布雷顿森林体系崩溃后,黄金完全退出流通领域,黄金的货币属性不再体现为与纸币的直接挂钩,但其依然被当作最后的支付手段,被各国央行储存作为最后的备兑支付。而黄金可作为最后的支付手段也使其衍生出了避险需求。由此,黄金的上述需求叠加导致黄金供给的稀缺,使黄金的供求矛盾成为影响其价格波动的主要因素之一。其三,黄金的金融属性体现为黄金可作为投资品用于投资储藏,其国际价格主要由美元计价,因而美元的波动,也会对黄金价格产生较大的影响。其四,黄金投资市场上,多空力量的短期博弈,同样是黄金价格短期波动的主要影响因素。因此,笔者将分别从黄金供求、美元走势、避险需求以及投机博弈四个方面展开分析。

供求层面:需求主导金价长期上涨

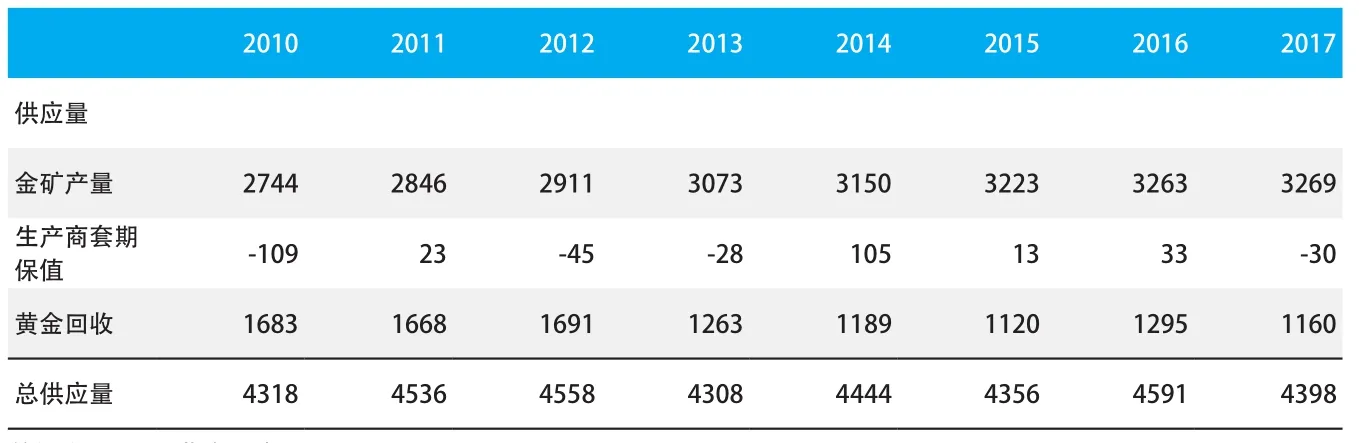

从历史上看,作为黄金价格的长期影响因素,黄金的供给与需求一直保持相对稳定(见表1、表2)。

需求方面,配饰与实物投资需求在黄金总需求中占比较大,但于2013年达到高点后,开始下滑。原因在于,黄金价格在2012年10月再次冲上1786美元/盎司的高点后出现快速下行,价格大幅下降推动了实物黄金需求的快速上升,需求在2013年的快速释放也直接导致了2014年需求的放缓。另一方面,央行的黄金净买入量在2010年后也出现了快速上升,大多数年份保持在500—600吨,在全球经济企稳乏力、地缘政治及贸易保护的多重影响下,央行购入黄金以维持本国货币币值稳定,应是其净买入量加大的主要原因。不过,当前黄金需求仍存在不确定性,影响较大的因素可能来自于印度民间对黄金的需求以及央行的储备行为。总体来看,黄金的需求仍呈现上涨势头。

供给方面,黄金矿山生产的数量不断增加,而黄金回收的数量有所下降,供给总量稳定。从供给前景看,据世界黄金协会估计,目前全球已开采17.1万吨黄金,还有5万吨黄金尚未开采。预计黄金的供给未来一段时间将维持稳定。

将供给和需求两方面的影响进行对比可以发现,黄金需求与黄金价格相关性较高,可做中长期金价走势判断的参考。笔者采用2010年一季度至2017年四季度的COMEX黄金价格季度数据,分析其与黄金供给、需求以及供需差额之间的相关性。分析结果表明,季度性的黄金价格与黄金供给以及供需差额的相关性较低,相关系数分别为0.29与-0.33,而与黄金需求的相关性则达到54%;而以2010—2017年的年度数据分析相关性则显示,黄金价格与黄金需求及供求差额的相关性较高,相关系数分别达到0.97与-0.81。

表1 2010—2016年黄金的需求情况

表2 2010—2016年黄金的供给情况

综合上述供需态势来看,需求的变化对黄金价格的影响更大。因此,需求整体上不断增加的态势,奠定了金价未来将长期上涨的基础。

美元与美国国债收益率层面:金价中期受益有限

美元是黄金的计价货币,又可替代黄金满足避险需求,因此对金价影响较大。通常而言二者有反向作用。数据对比显示,美元指数虽与黄金具有相关性,但相关性不高,而美国10年期国债实际收益率与黄金价格的相关性则较高。因此,后者可作为中短期金价的参考指标。

笔者选取1971年1月至2017年6月的数据样本,考察美元指数与黄金价格之间的相关性,结果发现,二者相关性系数为-0.5。再用2003年1月至2017年6月的月度及日度美国10年期国债实际收益率与伦敦现货金价格数据分析二者的相关性,则月度相关系数为-0.87,日度相关系数为-0.89,相关性均较强。据此来看,对于黄金价格,美元指数在中期具有指导意义,而美国10年期国债实际收益率则在中短期均有较好的协同性表现。

美元和美债收益率走势的关键在于美国的经济状况和增长的可持续性,以及美联储的货币政策前景。美国3月非农就业人口新增10.3万人,低于预期,为六个月来最小增幅,就业数据相对疲软;3月份CPI同比上涨2.4%,持平预期。总体来看,美国经济相对稳健,但美联储会根据下一步实际经济情况谨慎行动。虽然今年美联储会大概率加息3—4次,且还会继续渐进式缩表,对美元形成利好,但由于加息周期已经步入尾声,且未来加息频率和幅度也基本不会大幅偏离市场预期,因而美联储加息对美元的利好有限,美国国债收益率的上涨速度也不会过于引人忧虑。这表明,黄金价格虽会受到一定支撑,但影响亦相对有限。

风险事件及投机博弈层面:金价短期或宽幅震荡

短期而言,黄金价格波动更易受风险事件以及黄金投机博弈的影响。

从风险事件的角度看,国际地缘政治局势的演变是否会超预期,是对黄金短期走势预判的关键,而中美贸易争端及叙利亚问题是市场场关注的焦点。目前,中美贸易摩擦虽有缓和迹象,但整体态势仍不容乐观,未来中美贸易争端仍有再度升级的可能。与此同时,美俄问题快速升温,特别是围绕叙利亚问题的纷争,正牵动着全球市场的神经。4月13日,美、英、法宣布对对叙利亚实施精确打击,市场避险情绪大幅上升,使得黄金价格走高。未来不排除美国有针对叙利亚或他国再进行打击的可能。美国副总统彭斯4月14日表示,美国政府已经做好再次军事打击叙利亚的准备,并将应对叙利亚及其盟国可能采取的报复行动。不过,国际政治局势变化无常,难以预测。在这种背景主导下,黄金价格短期将持续处于宽幅震荡的走势之中。

从黄金投机博弈的角度看,黄金的非商业性套利持仓对预测短期金价是较好的指标。该数据主要可参考美国商品期货交易委员会每周五闭盘时公布的截止该周二的美国期货市场上各类商品期货及期权的持仓报告。一般认为,商业头寸是与金矿、现货商有关,为套期保值的仓位;而非商业头寸(即非商业性套利持仓)是基金持仓,是推动行情的主力。分析发现,在短期内,非商业套利持仓会先于黄金价格2—4周变动,具有较好的指示作用。当前,COMEX黄金非商业套利持仓维持在高位水平,但也有波动,反映市场对金价具有一定的乐观情绪,但也容易受到影响。

综上所述,在对金价波动具有参考意义的指标中,按照长、中、短不同时期的不同侧重,可以排序为黄金需求、美元、美国10年期国债实际收益率、投机博弈及风险事件。首先,从决定金价长期走势的供需基本面来看,鉴于需求的变化对黄金价格影响更大,其整体上涨将使得黄金保持长期的上涨走势。其次,从对中期金价有指导意义的美元走势以及对中短期金价有协同影响的美国国债收益率的角度看,美国经济表现及美联储的政策前景并未超出市场预期,使得美元和美国国债收益率走势不会受到过大影响,金价虽因此会受到一定支撑,但受益相对有限。最后,从影响短期金价的风险事件和持仓量变化来看,国际地缘政治风险是影响当前金价的关键,但其变化较大且难以预测,这将使得金价短期处于宽幅震荡的走势。