无处安放的财富

2018-06-21翁晟

翁晟

人们越来越“有钱”了,但却并没有因此感到更加幸福,焦虑反而成为不断被提及的话题。

为什么财富增加了,幸福感却没有随之增加?这一现象的背后,折射的,实则是人们的不安全感。这种不安,来自于对财富的危机感,因为没有好的财富管理服务,人们找不到合适的投资渠道,握着手中的钱不知道该往哪投。

居民财富高速增长

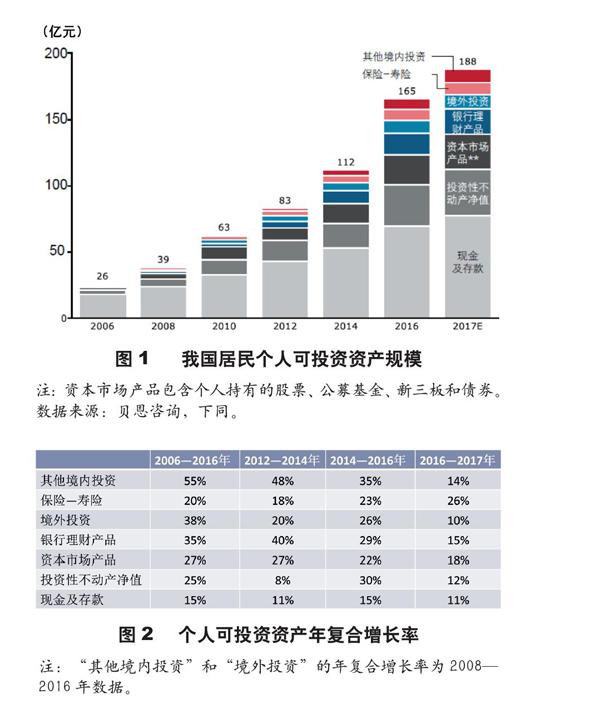

近10年来,我国居民财富增长迅速。据招商银行与贝恩咨询2017年发布的数据显示,2016年年底,我国居民个人可投资资产规模已达165万亿元,2006—2016年复合增长率高达20%,如图1、图2所示。而按照国家金融与发展实验室和腾讯金融科技智库在今年2月4日共同发布的《互联网理财指数报告》中对我国居民可投资资产按高、中、低情形测算的数据来看,2017年,中等情形下,我国居民可投资资产规模为251万亿元,到 2018年年末将达到296万亿元,到2020年,居民可投资资产规模的波动上限和下限则分别为356万亿元和474万亿元,中等情形的可投资资产规模为415万亿元,见下页图3。

高净值人群全球资产配置需求旺盛

从我国高净值人群的发展情况及其资产配置情况来看,我国高净值人群财富集聚速度越来越快,且呈财富越多增长越快的趋势,资产配置也早已全球化。但我国为高净值人群提供专业财富管理的机构服务能力明显跟不上其需求的发展,亟须加强和提高。

财富增长靠经营企业

社会经济的发展使财富不断进行着迁移,居民收入不断增加的同时,财富也在加快向上聚集,高净值人群的增长情况充分说明了这一点。据胡润研究院发布的数据显示,2017年,我国拥有千万元资产的高净值家庭数量已达到147 万,其中将近5成家庭可投资资产达到千万元,为74.9 万。拥有亿万元资产的超高净值家庭数量达到9.9 万,其中5.9万家庭可投资资产达到亿万元。家庭总资产达到3000 万美元的国际超高净值家庭数量为6.5万,而其中6成可投资资产达到3000万美元。

如果说从各财产规模层面高净值家庭数量的构成尚不能明显看到财富的增长趋势的话,高净值家庭数量的增长率则给了我们一个清晰的答案。从图4可以看到,资产从千万元到3000万美元,高净值家庭数量增长率呈现出一条明显的上升轨迹,资产越多的高净值人群,其增长速度越快。

在千万元资产的高净值人群中,55%为企业主,其企业资产占其所有资产的60%;炒房者15%,房产投资占其总财富的90%;金领则占20%,他们的财富中现金及有价证券占20%;从事股票、期货等金融投资的专业人士占10%,其30%的财富为现金及股票,如图5所示。

而亿万元资产的超高净值家庭主要由企业主、炒房者和专业人士组成。其中,企业主的占比达到了75%,炒房者占比为15%,专业投资人士占10%,如图6所示。值得注意的是,企业主的财富中,60%为企业资产;炒房者的房产投资占其总财富的8成以上,专业投资人士的财富中,73%为现金及股票,25%为投资性房产。

跨境投资信任专业

对于高净值人群而言,进行全球资产配置已成为其投资的基本需求,见下页图7。高净值人群进行跨境投资时,更信任专业财富管理机构,商业银行为首选。全球资产配置群体与家族企业群体略有不同,前者更倾向于选择私人银行和第三方机构,这与机构的全球资产配置能力紧密相关,见下页图8。

家族企业群体倾向于选择证券公司和私人银行,这与证券公司上市融资能力有关。需要注意的是,家族办公室受高净值人群的关注度并不高,律师事务所也并未受到高净值人群的关注,其法律意识有待进一步提高。但高净值人群对家族办公室的低关注度并不意味着高净值人群不重视家族财富传承,而是我国为这一人群提供家族财富规划和管理的服务能力不足,尚有很大提升空间。

富裕人群渴望家庭规划

改革开放40年来,我国经济社会发展取得了举世瞩目的成就,人们的财富也随着经济的发展不断增长,富裕人群数量逐年增加。但总体来看,富裕人群受到来自家庭、职业等方面的压力较大,尤其是来自家庭的压力,子女教育、养老等问题深深牵动着这一人群的神经,使其在财富管理上具有一种务实性焦虑。因此,他们对能够促进其更好管理财富,减轻压力的家庭财富规划方面的知识和技能尤为重视,愿意为此付费进行学习。

富裕人群发展情况

综合福布斯中国发布的《2017中国大众富裕阶层理财趋势报告》及公开数据,可以看到,截至2017年年底,我国家庭可投资资产在100万~500万元富裕人群已达到2092万人,年增长率达到了18.8%,如图9所示。

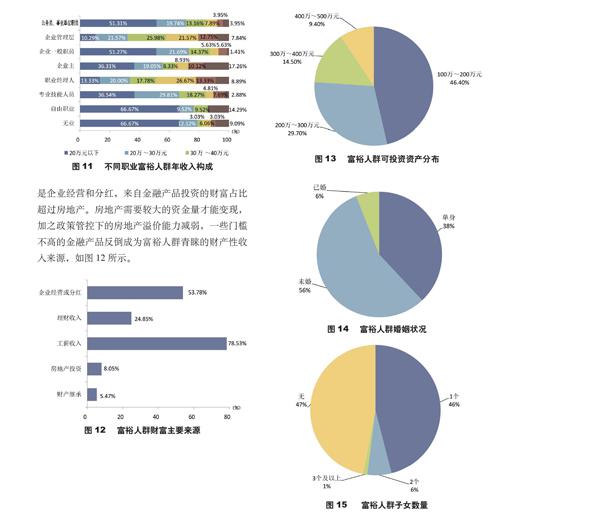

在财富状况上,年收入40万元及以下群体占75%, 50万~100万元的占比8%,超过100万元群体仅为7%,见图10。其中,创业者家庭年入达百万元的比例最高,为17.26%,自由职业者位居第二,占比14.29%,见下页图11。

工资奖金是富裕家庭财富最主要的来源,其次是企业经营和分红,来自金融产品投资的财富占比超过房地产。房地产需要较大的资金量才能变现,加之政策管控下的房地产溢价能力减弱,一些门槛不高的金融产品反倒成为富裕人群青睐的财产性收入来源,如图12所示。

富裕人群可投资资产规模多集中在100万~300万元,占比高达70%,如图13所示。从图14来看,有56%的人已婚,38%的人未婚,“先成家后立业”的观点不再流行,受过良好教育的富裕人群更愿意在事业上有所成就时,再考虑婚恋问题。加上一、二线城市生活成本较高,富裕人群不会轻言婚姻,这也是“剩男剩女”广泛出现的原因之一。在富裕人群中,无子女的占47%,1个子女的占46%,生儿育女对他们而言成为一种压力,他们对待子女的考虑较为慎重,见图15。

财富管理需求分析

大部分富裕人群从诞生那天起就打响了财富保卫战(下页图16),银、股、基、债、网、房、海外配置,想方设法保护财富。但这一群体在投资理财上因为欠缺整体规划、信息解读、原理知识和交易方法,出现整体性的务实性焦虑。

在投资理财的配置品类中,最主流的是銀行定期存款或理财产品、股票、基金、债券、互联网理财、投资性房产这6种类型,显著高于其他配置品类,见图17。

值得注意的是,境外资产配置的比例大幅度提升,从2016年的4%增加到12.2%。这可能是由于最近一两年人民币贬值倾向严重,富裕家庭注意到了这一风险,并有针对性地配置一部分境外资产。然而,对于已经拥有境外资产的高净值人群,富裕人群的境外配置进程才刚刚启动。如图18所示,在已配置境外资产的富裕人群中,接近5成的人境外资产占比不到5%,只有11.3%的人境外资产占30%?50%。

人民币汇率并非富裕阶层进行境外配置的最主要因素,分散资产与分散风险才是富裕阶层进行境外配置的最主要考量。总体来说,富裕阶层人群进行跨境配置的动力也较为多元化和理性化,见图19。

渴望了解财富规划方法

在学习理财知识方面,仅有4.4%的人认为“我已经掌握了一整套方法,欠缺的不多了”,其余95.6%的人中,认为自己最欠缺的知识依次为整体规划、信息解读、原理知识和交易方法。从附图可以看出,大部分人最需要的,既不是原理性知识,也不是“告诉我什么时候买、什么时候卖”的功利性方法,而是家庭规划和趋势性解读,因为这些知识能够帮助自己对家庭的资产配置做出调整。