少儿平安福:王牌or鸡肋

2018-06-21卢巧云

卢巧云

平安福诞生以来,一直争议不断。

平安人说:这是我们的王牌产品,值得推荐,靠谱!非平安人说:太贵了,毫无性价比,要不给你做一份计划书,你看看我们家的?

其实,作为人身险费率改革后,平安第一款使用3.5%利率定价的产品,平安福在平安历代产品中性价比已经很高,也不断应对市场变化加量不涨价地迭代。站在其他公司的角度,比少儿平安福保障更出色、价格更低廉的产品一直都存在。面对这样一款“巨无霸”套餐,它究竟是王牌还是鸡肋?我们将从以下方面为大家进行分解。

平安福的“前世今生”

在2013年人身险费改项目开始前,各家保险公司的健康保障型产品的定价利率都被限制在2.5%,保障类产品除了保险公司之间的竞争外,还面临着与传统储蓄理财产品的竞争。2.5%的定价利率不具备市场竞争力,因此保险公司将很多产品做成了分红型,通过长期保单分红,弥补竞争力。在平安福正式诞生之前,它的前身共有3款产品。

第一代:平安鸿盛终身寿险(分红型)+附加鸿盛提前给付型重疾险。

第二代:平安鑫盛终身寿险(分红型)+ 附加鑫盛提前给付型重疾险。

第三代:平安护身福终身寿险(分红型)+附加护身福提前给付型重疾险。

在2013年人身险费率改革项目后,传统人身险定价利率被解绑,平安福承接了上面这批先驱产品的保障内容,剥掉了分红险的外衣,在定价利率从2.5%提高到3.5%后,实现了保障内容不变下的价格下降调。就产品形态来说,平安福2018依然含有保障责任众多的附加险和多种可选择的保额,寿险+重疾+意外+豁免+住院医疗等,见表1。

少儿平安福2018亮点

从平安福系列产品的迭代轨迹,我们很明显看出保障内容的进化。

癌症多次赔付 优点是在5年间隔期结束后,癌症的复发或转移,甚至是原来癌症的继续在治疗中,也能获赔,使癌症患者在持续治疗下有更大的机会获得后续多次的癌症赔偿。

5年间隔期的设置也存在一定的不足。第一,癌病患者能挺过5年生存期的概率很大程度上取决于癌症类型,当然还有治疗手段和发现时间的早晚,成功挺过5年期再次患癌的概率会明显下降。目前,中国香港和内地的一些癌症多次赔付产品,都将5年生存期缩短成3年,让病患有更高概率获得保障。如果首次罹患的重疾并非癌症,这个癌症多次赔付的附加险责任将会终止。相当于如果患者首次罹患的重疾是冠状动脉搭桥手术,手术后获赔重疾保险金,如果后续不幸患癌,癌症多次理赔保险责任并不会因此提供理赔。

希望平安福2019版升级时,可以考虑缩短癌症多次理赔之间的间隔期,并且把该附加险单独列出做成主险,好处有二:第一消费者可以按需自选,无须捆绑;第二,可以避免首次罹患重疾不是癌症,这项保险责任被强制终止。

轻症赔后重疾保额提高 这项保险责任的定义是:发生特定轻度重疾后发生重大疾病额外给付的重大疾病保险金。平安福保险条款规定:70岁前(不含70岁),罹患輕症疾病并且获赔后,重疾包括身故保险金会按照基本保额的20%递增。因为轻症一共可以额外赔付3次,如果这3次都发生在70岁前,那么最高可以递增基本保额的60%。此外,在视力严重受损(轻症)方面,市面上很多产品将该责任列为3岁以下免赔,少儿平安福并无此限制。

这项“轻症赔付后增加重疾/身故保障”的保险责任算是行业内首创,此外这项责任的升级并没有带来大幅的涨价(1%~2%),从1次到3次的轻症赔付次数升级,透出了对消费者的善意,算得上一次良心的升级。

另外,平安福这次升级了投保人豁免责任,除了针对投保人的身故、重疾和全残提供保费豁免责任外,新增投保人罹患轻症疾病豁免保费责任,这也是目前市场为数不多的豁免责任,也是平安福2018的升级的亮点所在。

10种特定重疾额外给付 少儿平安福有10种特定重疾额外给付保额。其中,白血病确实算少儿高发重疾,其他几种发生率并不算高。

少儿平安福2018的不足

花了保费买到的保险产品,到底值不值得呢?这是每个投保人最关心的问题,也是每个风险管理顾问要反复扪心自问的必修课。

等待期保障缺失

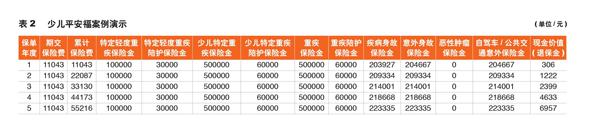

等待期又称为“免责期”。合同规定,被保险人在等待期内出险,保险公司不承担保险责任,被保险人/受益人不能获得保险赔偿金。而保险公司设置等待期的目的也很明确,就是为了防止某些投保人,明知道短期内将要发生保险事故,还故意投保以获得赔款、不当获利。少儿平安福的重疾险等待期为90天,相比市面上许多产品的180天等待期,少儿平安福看似有极大优势。但细看保险条款后发现,如果等待期内被确诊为重大疾病,少儿平安福仅仅返还现金价值。在少儿平安福的官方购买页面上,我们找到一张案例演示表(见下页表2),发现第一年期交保险费11043元,现金价值只有306元,不到年保费的3%,大大低于所交保费,如果孩子在等待期罹患重疾,仅能拿回306元的现金价值,意味着会损失大量保费。

提前给付

提前给付,即如果被保险人罹患重大疾病,则被保险人可以按照合同预定提前领取保险金用于治疗,但是其死亡保障的保额将会减少相应的额度。简单来说就是,如果你理赔了重疾险,那么你的主险(终身寿险)保额会相应降低。

少儿平安福保险条款:

我们给付重大疾病保险金后,主险合同基本保险金额按本附加险合同基本保险金额等额减少;主险合同约定的各项保险责任及保险单上载明的现金价值按减少后的基本保险金额确定。当主险合同基本保险金额减少至零时,主险合同终止。

重大疾病保险金给付以一次为限。

举个例子,如果分开购买两个产品,终身寿险51万元,重疾险50万元,那么当被保险人不幸罹患重疾,他会获得50万元重疾险的给付,终身寿险的赔付额还是51万元,加起来的保险赔付是50+51=101万元。

但如果选择少儿平安福,当他理赔了50万元重疾险之后,终身寿险保额将降低为51-50=1万元,总赔付额将只有51万元。

提前给付重大疾病保险条款

平安福附加重疾险一共包含80种重大疾病,在保险行业协会规定的25种重疾基础上扩充了55种疾病病种。但对待重大疾病责任,简单地比较病种多少及大小都不可取,正确认识病种的姿势包含但不限于:①同一病种理赔条件是否严苛;②有效病种数量;③病种实用性。逐字逐句地读完条款我们发现,少儿平安福有些病种的赔付标准较为严格,有些病种的责任条款则是避重就轻,有的重疾责任可谓是移花接木。

重疾第六种,严重的原发性心肌病 该病种理赔时,要求有关住院医疗记录显示至少已经持续180天。其他公司产品只需被保人的心功能状态达到美国纽约心脏病学会提出的级别IV即可,无须至少持续180天。

理赔条件第二条,要求出现被保人明显的心功能衰竭,并且要求按照美国纽约心脏病学会提出的心功能状态分级的标准判定,心功能状态已达到IV级(不能从事任何体力活动,休息时亦有充血性心衰或心绞痛症状,任何体力活动后加重。亦称Ⅲ度或重度心衰),而其他家无此要求。

重疾第二十一种,急性红斑狼疮并发肾功能损害 平安福的赔付标准有很多条,且必须满足所有条件才可获得理赔,而每一个条件下又有3~4个分项。其他产品的赔付仅需经活检验证,符合定义即可。平安福的诊断资料必须包含头颅断层扫描(CT)或核磁共振检查(MRI)结果诊断报告,且同时诊断报告必须包含3个要素,而其他产品无此要求。

重疾第四十三种,胆道重建手术 平安福把该种疾病列为重大疾病,而有的公司则列为轻症。

其一,胆道重建手术常见、难度不大、病情不会严重到危及生命,实质上达不到“重症”的地步。

其二,胆道锁闭不在保障范围内。和胆道重建相比,胆道锁闭更为严重和凶险,这才应该是被列入重疾范围的疾病,然而少儿平安福完全是避重就轻。

重疾第六十种,进行性多灶性白质脑病 这实际上是一种免疫系统失调后的并发症,免疫系统功能低下、使用免疫抑制剂会导致患病,即罹患这种疾病的人,基本上属于白血病、红斑狼疮等疾病的患者。类似的情况,还有“因器官移植导致艾滋病病毒感染或患艾滋病”。需要留意的是,平安福附加重疾是单次给付型产品,原本就只能赔付一次,这种建立在其他重病已经理赔之上的疾病,就不应该被包含在单次给付的重疾里。

很多人买重疾时会担心,疾病种类不够多、覆盖不到怎么办,于是误认为产品包含的病种越多越好。其实不然。从数据意义上看,行业规定的25种重疾种类已经能覆盖96%以上致死疾病,我们应该把目光从病种多少上转移到产品“实用性”上来考虑问题。

如果包含的病种都是那些罕见的、赔付条件要求众多的疾病,却没有那些我们常听说的、担心的、恐惧的病症,那么这份保障就只是花哨的吹嘘,噱头远远多于保障实质。例如脊髓灰质炎,大家可能听着生僻,但相信很多人小时候都吃过糖丸,糖丸预防的就是脊髓灰质炎。不需要高深的医学知识,也不需要穷极想象就能感受到疾病所带来的折磨,这些病症每时每刻就真实地发生在我们身边,而以上这些病种,少儿平安福统统没有包含。

附加轻症

其实,平安福轻症中的早期恶性病变、原位癌、皮肤癌3种病症合起来叫作“极早期恶性肿瘤或恶性病变”。市面上很多产品都当一种病,平安福把一种病拆成了3种。

轻症2 原位癌 该条理赔条件严格。必须诊断以固定组织标本的病理组织学检查结果为依据,任何组织图片和穿刺活检结果均不能作为诊断依据,而市面上多数产品要求有组织病理学检查即可。

轻症13 非严重型再生障碍贫血 理赔条件严格。必须有骨髓穿刺检查或骨髓活检结果支持诊断且病历资料显示接受了下列任一治疗:①骨髓刺激疗法至少1个月;②免疫抑制剂治疗至少1个月;③接受了骨髓移植。而市面上多数产品并未做如此要求。

常见高发轻症缺失是平安福重疾最遭人诟病的地方,以下面两种疾病为例:

不包含非典型性心肌梗死 如果说急性心梗是健康杀手,那非典型性心梗就是沉默的杀手。非典型性心梗的常见表现形式是:头痛、腹痛经治疗后无缓解、肩痛并服用止痛药无效、气短咳嗽等,看起来都是常见病症。正由于表现多样,不典型心梗常会造成误诊和漏诊,需要引起人们的高度重视。根据医学研究,不典型心梗占总体心梗的20%以上。

微创冠状动脉搭桥术 冠状动脉搭桥术是行业规定的25种重大疾病之一,在定义中,这种病要经过开胸手术才能获得理赔。随着医疗水平提高,目前已经可以进行微创,也就是不开胸的手术。微创治疗的风险并未降低太多,但技术日臻完善,已经沿用10年的行业重疾定义显然已经陈旧,将微创冠状动脉搭桥术列入轻症中将是一种与时俱进的表现,也是一种人性化的弥补。

而以上两种轻症,平安福都不包括。除此之外,重要但未被包含进平安福的病种还有诸如:单耳失聪、单眼失明、单侧肾脏切除、慢性肝功能衰竭、慢性肾功能衰竭、中度帕金森、因意外伤害毁容而进行的整形手术……这些疾病都并非罕见病种,他们或是重疾的早期症状,或是与重疾相关联的不危及生命的病症。而平安福的20种轻症中没有一个属于它们的位置,平安宁可把极早期恶性肿瘤或恶性病变拆成3种,也不愿意多加一种对被保险人具有实用性的。

点评

如果从大型保险集团中挑选产品,平安福的保障内容无疑比较丰富,而且在实用保险责任的迭代创新上也更领先。

但如果从性价比的角度出发,跟中小型保险公司产品对比,平安福并不具备优势。但平安天然的品牌优势、广阔的营业服务网点,会让很多要求有服务落地的消费者欲罢不能。但剔除所谓品牌心理或网点优势外,对消费者的投保体验和理赔结果而言,大小型保险公司的差异真心没有大家想象中的这么大。

既要互聯网般的性价比、又想线下的落地服务,鱼与熊掌,从来不可兼得。

在互联网的世界里,我们强调产品简单、极致、易懂,对于传统寿险公司越来越复杂的产品设计容易产生反感,加上不菲的价格,很容易成为众人在网上吐槽的对象。虽然凭借平安无敌的个险营销队伍,他们有更多机会深入了解客户需求,卖出更复杂的保单。

平安福组合中,有些产品被强制搭售的做法有待商榷。

目前,保险产品越来越碎片化,重疾、防癌、意外、死亡、大额医疗、小额医疗、护理、养老储蓄等,都被开发成单独产品对外销售,如何根据用户的实际风险缺口、健康状况和保障需求做有效组合,给我们提出了越来越多的课题。