金融集聚对“一带一路”区域经济增长的影响

——基于空间溢出视角

2018-06-15邵淑灿

沈 丽,邵淑灿,刘 媛

(1.山东财经大学 金融学院,山东 济南 250014;2.中国人寿保险股份有限公司 山东省分公司,山东 济南 250011)

一、引 言

2013年,我国正式提出共建“丝绸之路经济带”和“21世纪海上丝绸之路”(简称“一带一路”),十八届三中全会正式将“一带一路”确定为国家顶层战略,在2015年确定国内沿线地区的18个省市作为重要参与者①。“一带一路”构建了一个全面开放的格局,将为沿线国家的资源与优势互补提供新的合作契机。就国内来说,我国与沿线国家在金融、经济方面的合作需求正在增加,更好地利用国内外两个市场,有利于沿线地区吸引金融资金、社会成本等要素资源,加快金融资源突破传统地理空间的局限,实现跨地域运动并在某一地域集中从而能够促进金融集聚程度提高(黄解宇等,2015[1])。金融集聚是促进经济增长、驱动区域协调发展的关键因素,它通过“资本溢出效应”推动本地经济增长,同时通过“拥挤效应”和“涓流效应”对周边地区的经济活动产生溢出效应(刘红,2008[2])。我国省际“一带一路”地区经济发展参差不齐,不同地区金融资源分布存在较大差距。《愿景与行动》中明确提出,在推进“一带一路”区域建设过程中,要不断推进不同地区间的互动与交流,以经济发达地区为核心,提升金融对周边地区的集聚和辐射带动作用,进而促进周边不同规模等级地区的发展,全面提升地区经济发展水平。因而,从溢出视角实证分析金融集聚问题对加强区域金融合作,促进区域经济增长具有十分重要的意义。

二、文献综述

溢出效应最初由Stiglitz(1985)[3]基于外部性提出,而真正开始关注区域金融集聚溢出效应的是Krugman(1992)[4],他提出金融资源跨地域运动的特性使金融集聚具有明显的溢出效应。此后,对金融集聚溢出效应的探索受到广泛关注。现有针对金融集聚在空间溢出方面的探讨主要面临着以下两种挑战:一是有关金融集聚的度量,二是对于金融集聚空间相关性的检验。在金融集聚程度测度的研究中,部分学者基于主成分分析法进行了探索(丁艺,2013[5]),但当主成分因子有正有负时,综合评价意义不明确。另有一些文献则采用区位熵法②对金融集聚程度进行描述(余泳泽等,2013[6]),显然区位熵法不仅能纵向比较不同省份金融集聚程度的不同,也能横向比较不同产业集聚程度的差异,因此在实证研究中得到较为广泛地应用。在相关性检验方面,随着研究的不断深入,多数学者从金融市场、银行业、证券业和保险业等视角来分析金融集聚聚类模式,并选择Moran散点图③检验了区域间的关联性(赵轶,2014[7];张晓燕等,2015[8])。纵观金融集聚空间相关性检验的研究,均证明省际区域间存在溢出效应和空间依赖性,因此,未来研究金融集聚与其他变量关系时,不能忽视空间相关性,否则会导致估计结果有偏。

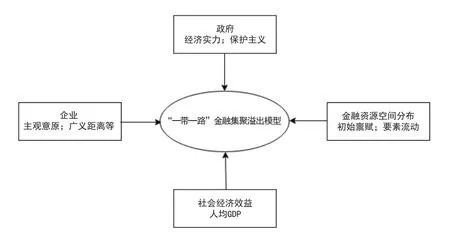

金融集聚具有明显的信息溢出和知识溢出,信息溢出本质上是一种知识溢出[9],因而国内外学者普遍从“知识溢出”角度展开对金融集聚溢出的研究。通过回顾相关文献发现,学者们主要从企业、金融资源空间布局和社会经济效益三个视角展开对金融集聚溢出模型的研究。基于企业视角研究金融集聚溢出模型的学者普遍认为,金融集聚可以通过知识溢出降低企业研发成本和生产成本,提高企业生产效率。Romer(1986)[10]在 Arrow(1962)[11]“干中学”概念的基础上提出了知识溢出模型,将知识看作是企业投资决策的副产品,知识溢出效应的存在使全社会劳动生产率得到提高。Jaffe(1986)[12]在此研究的基础上,进一步分析地理距离对企业间知识溢出效应的影响,发现知识溢出具有本地化特征,因而金融机构的地理集群可以有效地降低企业经营成本。基于金融资源空间布局视角研究金融集聚溢出模型的学者认为,金融资源可以跨区域自由流动或通过产品流动间接实现要素的自由流动,实现资源的合理配置(Kindleberge,1974[13];刘红,2008[2])。基于社会经济效益视角研究金融集聚溢出模型的学者们认为,金融集聚溢出效应会加速本地资本积累,产出增加,同时加速周边地区技术进步,因此金融集聚溢出效应是伴随所有区域经济增长的过程。在对其他模型研究和修改的基础上,Baldwin等(2001)[14]引入溢出效应的LS模型,发现金融集聚对周边区域产生辐射效应,具体表现为技术进步效应和资本积累效应,并通过投资储蓄的转化效应引导储蓄资金投向高收益领域,最终提高经济体系投资效率。与此不同,王丹等(2015)[15]借用演化博弈模型研究发现,小范围内的知识溢出效应会带动技术创新,促进经济增长;大范围的地区间溢出会面临双方因知识水平的较大差距而产生的阻塞效应,影响金融集聚溢出水平。综合上述三个视角关于金融集聚溢出模型的研究并结合“一带一路”客观发展状况,本文整合构建出“一带一路”自有的金融集聚溢出模型(见图1)。图1中“一带一路”金融集聚溢出模型由四部分组成,一是基于企业层面的主观意愿(包括溢出能力和学习能力)、双方广义距离(包括双方知识差距和地理距离等)、双方信任程度和风险控制尺度;二是基于金融资源空间布局层面,涉及沿线18省份金融资源的初始禀赋和要素跨区域流动情况;三是基于政府层面的支持力度(包括政府实力和地方保护等);四是金融集聚知识溢出的经济效益,以18省份经济发展状况(人均 GDP) 作为衡量标准。

图1 “一带一路”金融集聚溢出模型

随着空间计量方法的发展(Anselin,1990[16];Elhorst and Zigovak,2014[17]),国内学者们在金融集聚水平的测算和相关性检验不断完善的基础上,逐步将空间计量与金融集聚对经济增长影响的研究相结合。从现有研究成果来看,部分研究采用空间自回归模型和空间误差模型探讨了金融集聚对地区经济的溢出效果(李林等,2011[18])。但空间自回归模型存在只讨论“相邻”单元间因变量空间溢出现象的缺点,空间误差模型存在只引入自变量空间滞后性的不足,而金融集聚空间溢出问题的研究要兼顾自变量和因变量的空间滞后性,因此研究结论存在一定误差(Paelinck and Nijkmp,1975[19])。另有一些文献则引入滞后项建立空间滞后模型(SLM),通过与空间杜宾模型(SDM)结合,分别检验金融集聚与经济增长的关系(李红等,2014[20])。但遗憾的是,在参数估计阶段,直接使用参数系数来解释溢出效应的方向和效果。根据Lesage and Pace(2014)[21]等学者的观点,在空间计量模型中,只有当被解释变量空间滞后项系数为零时,才能直接使用解释变量的估计系数对空间溢出效应进行描述,显然分析结果有失偏颇。为此,Lesage(2014)[22]等人主张采用空间回归模型的偏微分方法,将空间滞后变量的参数分解为直接效应、间接效应和总效应,其中,用直接效应来描述解释变量的区域内空间溢出效果,用间接效应来描述解释变量的区域间溢出效果,用总效应来描述解释变量的整体溢出效果。

本文在现有研究的基础上,建立基于地理距离的空间权重矩阵,继而运用空间回归模型偏微分法,将省际“一带一路”地区金融集聚的空间溢出效应进行分解,相对准确地估计了金融集聚在区域内和区域间的溢出效应。

三、模型与实证方法

(一)空间相关性检验

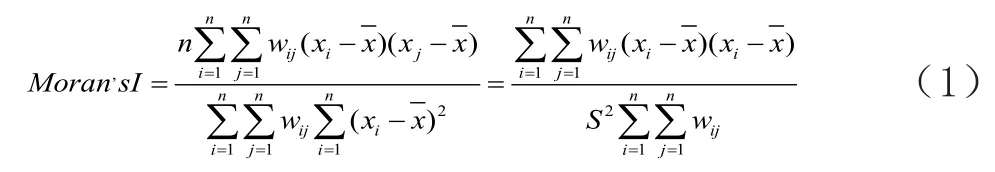

利用Moran’s I指数分析省际“一带一路”区域经济的空间相关性,公式如下所示:

其中是空间地理权重矩阵,Xi代表第i空间单位的观察值。Moran’s I指数大小介于-1和1之间,其值大于0表示空间正相关,其值小于0代表空间负相关,取值为0时则表示在空间分布上无相关关系。其绝对值越大代表在空间分布上具有越强的相关关系。我们也可以绘制Moran’s I散点图对经济增长的空间特征进行更加细致的描绘。

(二)空间计量模型设定

借鉴已有研究成果,本文构建以下杜宾模型:

其中,y表示经济增长,解释变量X为金融集聚,同时引入控制变量,如外商直接投资、财政支出等;分别为系数项和误差项,α 为常数项,为N×1阶矩阵,N为观测单元个数;W为空间地理距离权重矩阵,则Wy和WX分别为考虑了空间依赖的经济增长和金融集聚变量。为保证估计的客观性,实证结果中若Wy的系数那么我们在实证结果分析中不可以直接用Wy、WX和X的回归系数解释经济增长的变化程度。

(三)空间溢出效应分解方法

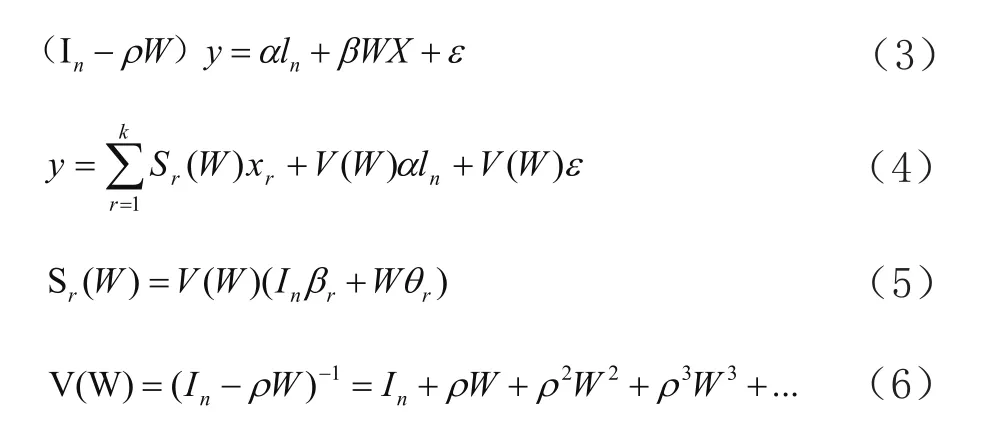

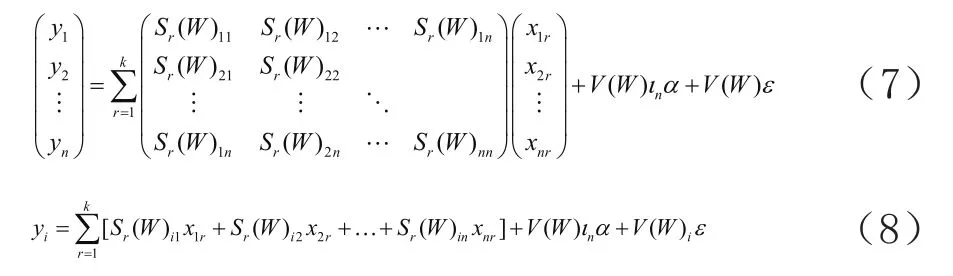

我们通过空间回归模型偏微分方法(Spatial Regression Model Partial Derivatives)对金融集聚溢出效应进行合理准确地解释(Pace等,2006;Lesage等,2009),首先将其模型改为:

为了对Sr(W)进行描述,将方程(4)改写为(7)所示,地区i(i=1,2...n)的yi写成如方程(8)所示。

据式(7)分别求yi对本区域和本区域之外的区域j的解释变量xjr求偏导得到(9)和(10)式。

Sr(W)ij和Sr(W)ii衡量了区域i的被解释变量受区域j和区域i中解释变量xjr的影响大小。由(9)式和(10)式可以看出,相比较于OLS的回归系数,如果j≠r,则在空间计量方程中yi对xjr的偏导数通常取决于矩阵Sr(W)中的第ij个元素,而不是等于0。同样,将yi对xir求偏导所得到的结果通常也不为因此一个地区的解释变量将同时作用于本地区及其他地区的被解释变量,我们将这种区域内的作用效果称作直接效应,将区域间的作用效果称作间接效应,两种作用之和称为总效应。

(四)金融集聚区位熵

区位熵是依据基尼系数构造出专门用于衡量地方产业集聚发展程度的地方专业化指数,计算方法如下:其中qij表示地区j产业i的产值,qj表示地区j全部产业总值,qi表示全国产业i总值,q表示全国产业总值。区位熵指数衡量了某个地区某产业的专业化程度与全国平均水平的差异。区位熵指数值与产业集聚程度成正比,当区位熵指数越接近1时,表明产业集聚水平较低;当区位熵指数大于1时表明产业集聚程度较高且数值越大集聚程度越高。

根据以上关于区位熵的阐述并结合“一带一路”区域金融集聚发展的特点,我们采用区位熵法计算金融集聚程度,并将金融集聚区位熵定义为:其中Si表示地区i的金融产业增加值,Pi表示地区i的人口数,S表示全国的金融产业增加值,P表示全国人口数。余泳泽等(2016)[6]采用区位熵法(LQ)对金融集聚程度进行描述,认为区位熵法(LQ指数)不仅能纵向比较沿线省市金融集聚程度的不同,也能横向比较“一带一路”区域沿线省市不同产业集聚程度的差异,因此在金融集聚水平测度中得到较为广泛地应用。

四、经验发现

(一)指标与数据

本文采用中国分省数据,全部样本为“一带一路”沿线18省份,样本期间为2000—2016年。所有数据进行对数化处理以避免多重共线性,详细变量信息见表1。

1.金融集聚区位熵。本文采用区位熵系数法来衡量“一带一路”区域金融集聚程度的高低,一般来讲金融集聚区位熵系数越大,金融产业的集聚程度也就越高。为了更全面地分析金融集聚的影响,本文从金融规模(Ft)和金融效率(Fe)两个方面引入核心解释变量,其中用“地区人均金融产业增加值/全国人均金融产业增加值”来表示金融规模(Ft),此外考虑到数据的可得性和重要性,用贷款与存款之比侧面反映金融效率(Fe)。需要特别指出,本文所用的存贷款额均是人民币存款和贷款,不包括外币。所有数据来自各省统计年鉴和《区域经济运行报告》。

2.经济增长。一般使用国内生产总值GDP来表示经济增长状况(李红等,2014[20]),但囿于地区间人口基数不同,因此,用人均GDP(Pgdp)表示地区经济发展水平,同时,将2000年作为基年对各期数据进行换算,以消除通胀影响。以上数据来自国家统计局及各省统计年鉴。

3.控制变量。从三个方面对控制变量进行选择。对外经济联系方面,本文用“外商直接投资总额/地区生产总值”来衡量地区实际外资利用情况(FDI);政府支出方面,用“财政支出/地区生产总值”来表示地区政府支出(Exp);资本方面,用“资本总额/从业人员”计算得到劳均资本(Klp)。以上数据均源于国家统计局及《中国经济社会发展统计数据库》。

4.空间权重矩阵。考虑到地理距离对金融资源跨区域流动的影响,在对邻接空间权重进行设置的基础上,本文进一步对地理距离权重矩阵进行了考察。邻接权重矩阵(W1)中,矩阵元素只有在i地区和j地区空间相邻的情况下为1,除此之外则为0。地理权重矩阵(W2)中,以i地区和j地区的空间地理距离平方的倒数为矩阵元素,然后进行标准化处理构建地理权重矩阵,增加实证结果的可靠性。

表1 样本变量描述性统计

(二)空间相关性检验

本文基于邻接空间权重和地理距离权重矩阵,运用Moran’s I指数检验省际“一带一路”区域经济增长的全局空间相关性,检验结果如表2所示。结果发现:第一,在上述两种权重矩阵下,经济增长的Moran’s I指数均在1%的显著性水平上显著为正,这意味着省际“一带一路”区域的经济增长具有正向的空间相关关系。第二,从Moran’s I指数的大小来看,在邻接空间权重下取得最大值,在地理距离权重下则普遍较小,这表明省际区域间的正向空间相关性在一定程度上会受到地理距离的影响而变小。

表2 被解释变量(Pgdp)的Moran’s I指数

通过上述空间相关性检验我们可以清晰看出,在样本考察期内Moran's I指数均为正,这表明省际“一带一路”区域经济增长在空间分布上具有显著的正向相关性。因此,可以看出研究经济增长的空间相关性,对于探讨省际“一带一路”区域金融集聚与经济增长的关系具有重要作用,而对于这种空间相关性的忽视,往往造成有偏差的研究结果。

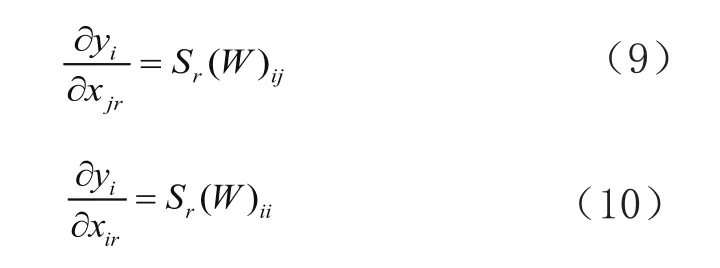

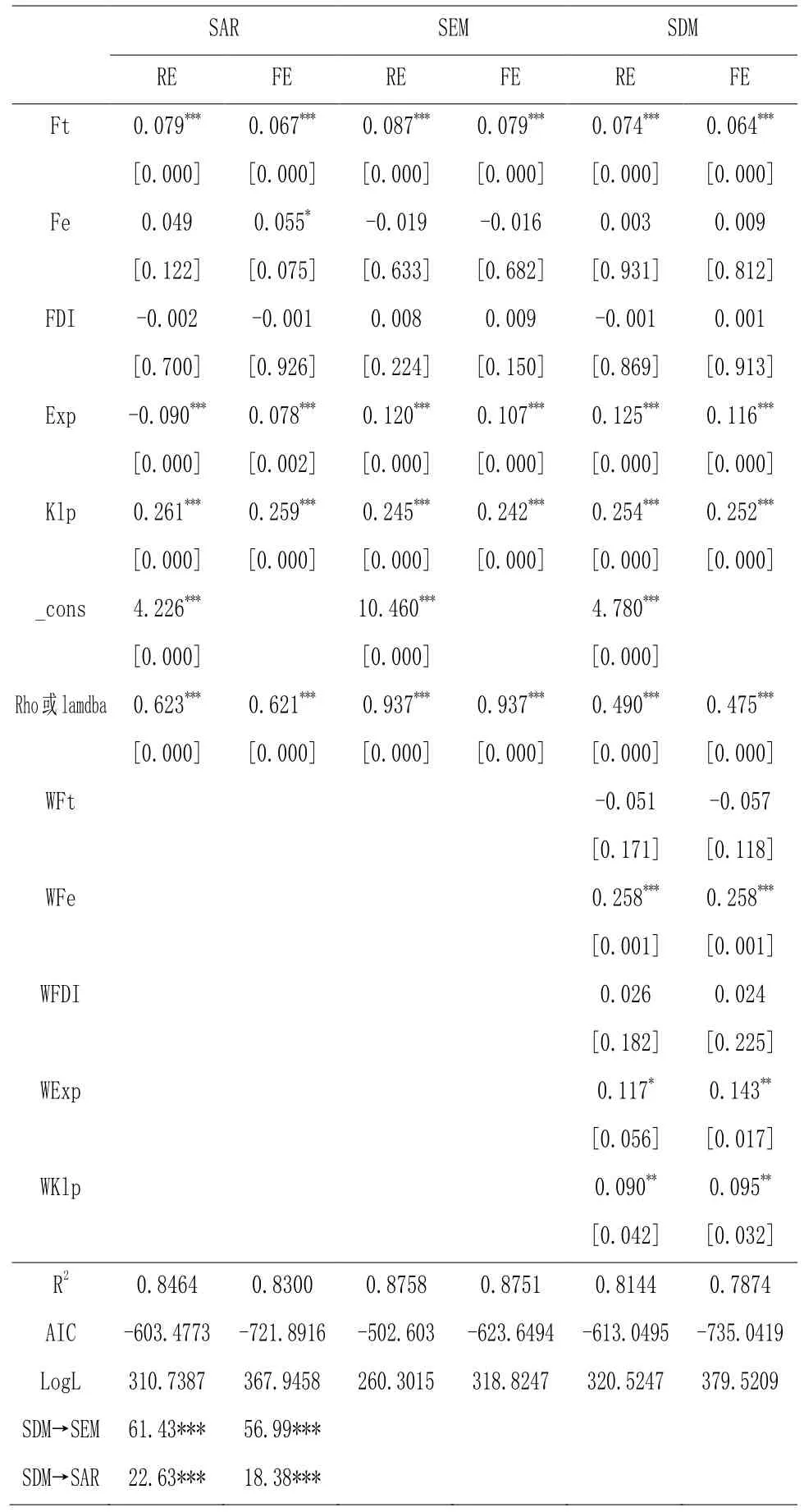

(三)经典计量模型经验估计结果

首先,在不涉及空间分析的情况下,分别采用混合估计、随机效应和固定效应估计等传统计量方法实证分析金融集聚对经济增长的作用效果,表3为模型估计结果。可以看到,不同估计方法下拟合优度(R2)均处在较高水平,F值和Wald值均十分显著,这证明模型的拟合效果较好。其次,三种估计方法金融规模、金融效率的系数均为正,这表明金融规模扩大、金融集聚加强显著推动了经济增长。另外,外商投资、劳均资本的系数值显著正相关,表明随着人均资本程度的提高,经济增长将受到较大幅度的推动作用。

表3 经典计量模型回归结果

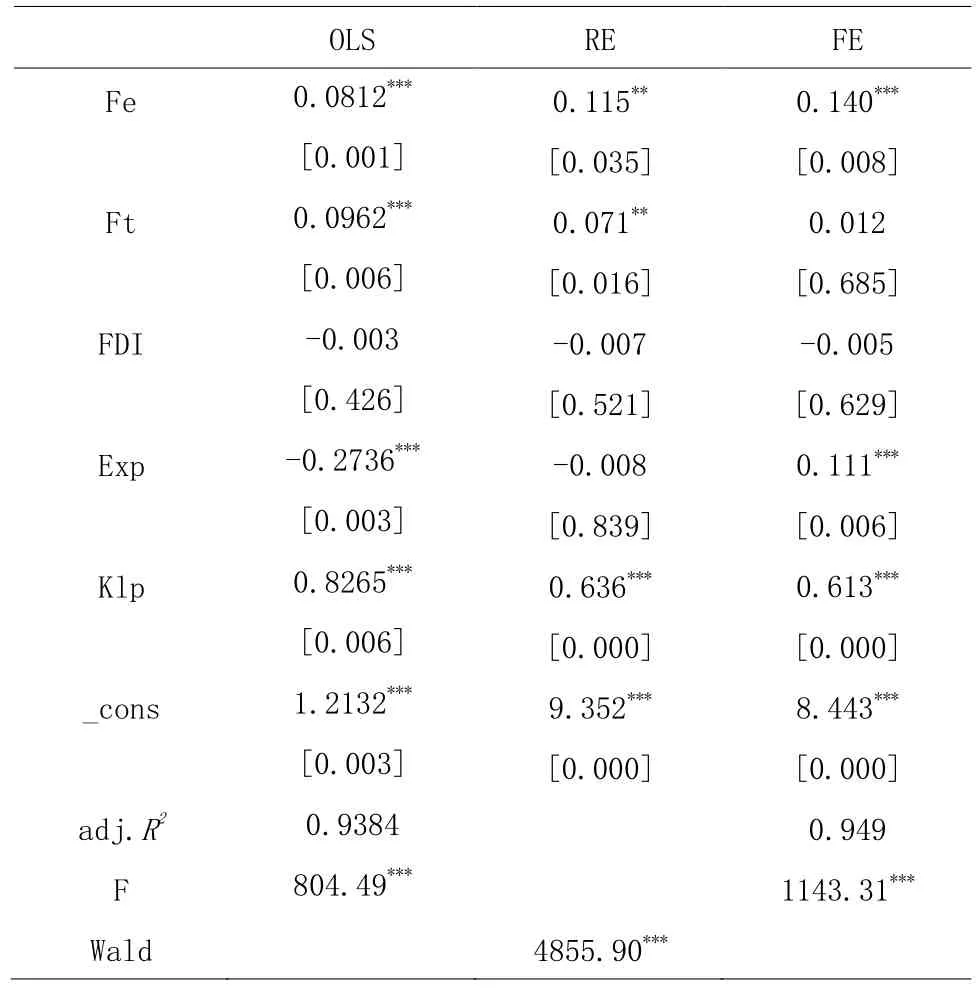

(四)空间面板数据模型经验估计结果

由于省际“一带一路”区域经济增长在空间分布上呈现出显著的依赖性,因此本文在地理权重矩阵下,采用空间自回归(SAR)、空间误差(SEM)和空间杜宾(SDM)三种空间计量模型进行固定效应和随机效应回归,检验结果如表4所示。为了确保计量结果的稳健性,文章借鉴已有研究(刘华军等,2014)[23],通过用以下三个阶段对回归模型进行选择:首先,依据AIC值的大小对回归模型进行遴选,较小的AIC意味着模型具有较强的解释能力。第二步,根据Log Likelihood及R2值对模型的拟合优度进行评价,值越大模型拟合优度越好。第三步,判断SDM模型是否可以转化为SAR模型和SEM模型,我们假设SDM模型能够进行转化,如果该假设被显著拒绝,则把SDM模型作为最终解释模型。依据上述准则,基于地理距离权重,选择SDM的随机效应进行分析,在此基础上对空间溢出效应进行分解。

表4 地理距离权重下的空间面板模型回归结果

(五)空间回归模型偏微分效应分解

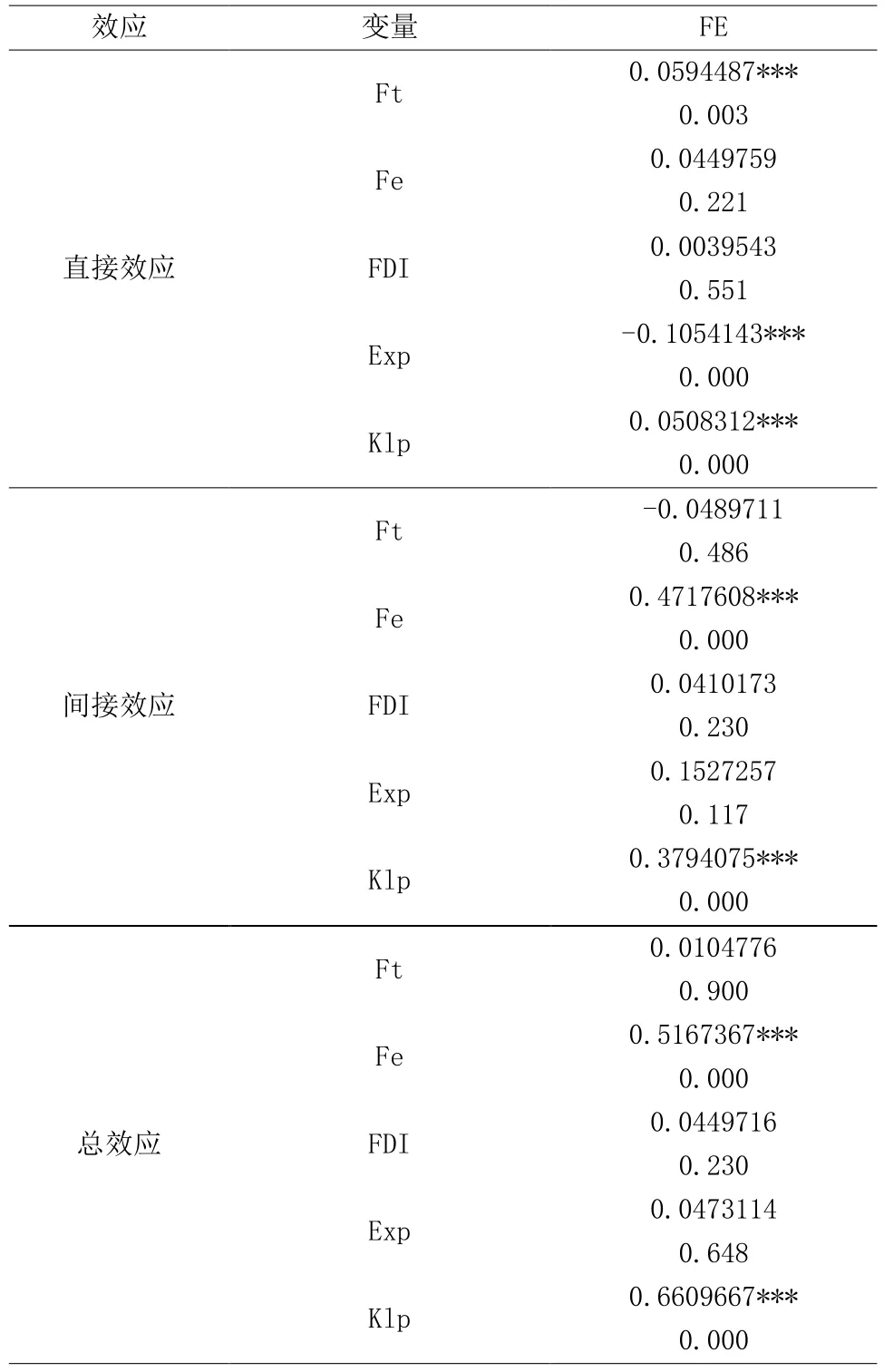

从表4的结果可以发现,空间滞后项或误差项系数不为零且均通过1%的置信水平,因此对于各变量经济意义的解释,直接通过回归系数来进行解释是不可取的。这种情况下,通过空间回归模型偏微分方法,将溢出效应进行分解,得到直接效应和间接效应,在此基础上分析金融集聚对经济增长的影响,估计结果见表5。

表5 地理权重矩阵下空间溢出效应分解

(1)解释变量的空间溢出效应。第一,从省际区域内金融集聚(金融规模与金融效率)对经济增长的直接效应来看。在地理权重矩阵下,金融规模对经济增长的溢出作用为0.0594487,且通过了1%的显著性水平检验,这表明金融规模的扩大和金融效率的提高对省际“一带一路”区域经济增长产生促进作用,并且促进作用十分明显;但金融效率对区域经济增长的区域内溢出效应统计上不显著。第二,从省际区域间的间接效应来看。在地理权重矩阵下,金融规模的溢出效应为-0.0489711,但统计上不显著,金融效率的溢出效应是0.4717608,通过1%的置信水平。究其原因,笔者认为一个地区金融规模的扩大会吸引周边地区的金融资源流入本地区,从而抑制周边地区的经济增长。而金融机构效率的增加会促进金融资源的跨区域流动,提高区域间资金流动效率,进而促进区域经济增长。同时以上结果还表明,金融效率对经济增长的区域内的溢出明显小于两者在区域间的溢出效果,区域间溢出效果更加明显。第三,从溢出的总效应来看。地理权重矩阵下,金融规模对经济增长具有正向的溢出总效应,大小为0.0104776,金融效率对经济增长存在显著的正向溢出效应,大小为0.5167367,并通过1%的置信水平。金融效率对经济发展的促进作用程度大于金融规模的促进作用,并且在地理权重矩阵下随着地区间地理距离的增加,这种溢出效应呈现出逐渐衰减的趋势。

(2)控制变量的空间溢出效应。首先是对外经济联系的空间溢出,在地理空间矩阵下,观察以“外商直接投资/地区GDP”计算得到的对外联系的回归系数,可以发现三种溢出效应均为正值。这表明从目前省际“一带一路”区域经济的发展状况来看,通过增加FDI的比例可以显著推动地区经济的增长。其次是财政支出的空间溢出,由估计结果可以看出,以“地区财政支出/地区GDP”衡量的财政支出对经济增长的区域内溢出效应为负(-0.1054143),在1%的显著性水平下显著,而区域间溢出效应为正(0.1527257),但在统计上不显著。这说明地区经济的发展不仅受到本地区财政支出状况的影响,周边地区的政府财政支出也会对其产生一定的影响。最后是劳均资本,由估计结果可以看出,以“资本总额/从业人员数”计算得到的地区人均劳动资本指标基于地理权重矩阵的估计系数,在三种效应分解下均显著为正。其中,劳均资本的间接溢出要大于直接溢出,这表明劳均资本带来的技术创新和知识积累不仅能促进本地区经济增长,更能通过金融资源的空间溢出作用推动其他地区经济增长,增加其经济影响力。另外,观察劳均资本的回归系数,其值大于其他所有解释变量以及控制变量的系数,进一步表明劳均资本在推动区域经济增长中发挥着重要的作用。

五、结论与政策

现有关于省际“一带一路”区域金融集聚对经济增长作用效果的研究,少有学者从空间角度进行分析,而从空间角度准确衡量金融集聚对经济增长的溢出效应,将对省际“一带一路”区域的均衡发展具有重要理论意义。研究得出:首先,“一带一路”区域经济增长基于不同的空间权重矩阵,均显现出明显的空间相关性和差异性。其次,从效应分解结果来看,金融规模对区域经济增长存在正向的区域溢出效用、负向的区域间溢出效应和正向的总溢出效应,而金融效率对经济发展的三中溢出效应均为正,且溢出效果都显著。再者,金融效率两指标的区域间溢出效应大于其区域内直接溢出效应。最后,从控制变量来看,外商直接投资和劳均资本对省际“一带一路”区域经济增长均具有正向溢出效果,其中,劳均资本的溢出效应最显著。

根据上述实证研究结果,为了更好的利用省际“一带一路”区域金融集聚对经济增长的空间溢出效应,实现金融与经济的均衡发展,主要有以下四方面的建议:第一,建立多元化金融体系,扩大金融规模。中央政府及相关部门应重视证券业和保险业在金融发展中的作用,使其享有和银行业平等的待遇,落实修改后的《国外银行管理条例》,吸引外资银行的进入。第二,加强金融机构合作,提升金融资源利用率。伴随“一带一路”战略的不断推进,应加快实现金融机构的跨区域整合,突破授信和借贷资金的行政区划局限,突破票据的地域使用限制。第三,充分发挥外商投资对经济增长的促进作用。进一步加大对外开放力度,形成互惠互利,多元平衡的对外开放格局。第四,政府进一步制定结构化财政政策和货币政策促使金融机构在信贷、授信、担保等制度方面应优先支持“一带一路”区域重点扶持行业。第五,构建一个更为科学、系统、全面的金融集聚程度评价指标体系。指标体系的构建是实证分析的基础,合理的评价指标体系能保证研究结果的可测性、准确性和比较性。金融集聚程度评价指标体系是一个综合性的评价指标体系,不仅涉及金融规模、外部环境和经济发展等指标,还应包含金融持续力和区位力等方面的内容。未来指标体系的构建应在传统指标体系( 金融发展指标、金融人才指标、金融市场指标等) 的基础上引入经济发展指标( 如投资比率、经济自由度等) 、政治发展指标( 企业和个人税制、社会治安状况等) 和城市发展指标( 区位条件、每百人互联网用户等),构造综合反映过去、现在和未来的金融集聚变量。

注释:

①根据2015年国家发展改革委、外交部、商务部联合发布的《推动共建丝路经济带和21世纪海上丝绸之路的愿景与行动》,西北地区6省包括新疆、陕西、甘肃、宁夏、青海、内蒙古;东北地区3省包括黑龙江、吉林、辽宁;西南地区3省包括广西、云南、西藏;东南地区5省包括上海、福建、广东、浙江、海南;内陆地区是指重庆市。

②区位熵系数是指一个地区内,某一产业占有份额相对于整个经济体中该产业占有份额的比重。一般来讲,区位熵系数大于1就可以认为i产业在j地区存在空间集聚现象,系数越大,集聚程度越高。

③Moran散点图将金融集聚划分为四种集聚模式。其中,第一象限(HH)和第三象限(LL)表示正的空间相关性关系,即某区域被另一相近金融集聚程度的区域所包围;第二象限(LH)和第四象限(HL)表示负的空间相关性关系,即某区域被另一相异金融集聚程度的区域所包围;如果均匀分布在四个象限中,则表明区域间不存在空间相关性。

[1]黄解宇,张秀娟,孙维峰.金融集聚影响区域经济发展的机制研究[M].北京:中国社会科学出版社,2015.

[2]刘红.金融集聚对区域经济的增长效应和辐射效应研究[J].上海金融,2008,(6).

[3]Stiglita J E.Credit Markets and the Control of Capital [J].Journal of Money Credit & Banking,1985(2).

[4]Krugmanp.Geography and Trade [M].Cambridge:The MIT Press,1992.

[5]丁艺.金融集聚与区域经济增长[M].北京:国家行政学院出版社,2013.

[6]余泳泽,宣烨,沈扬扬.金融集聚对工业效率提升的空间外溢效应[J].世界经济,2013(2).

[7]赵轶.金融集聚、空间溢出与区域经济增长——基于空间计量模型的实证研究[D].成都:西南财经大学,2014.

[8]张晓燕,冉光和,季健.金融集聚、城镇化与产业结构升级——基于省级空间面板数据的实证分析[J].工业技术经济,2015(9).

[9]Griliches Z.‘R&D and Productivity Slowdown’[J].American Economic Review,1980,70(2).

[10]Romer P M.Increasing Returns and Long-Run Growth[J].Journal of Political Economy,1986,94(5):1002-1037.

[11]Arrow K.The Economic Implication of Learning by Doing[J].Review of Economic Studies,1962,29(3).

[12]Jaffe A.Technological Opportunity and Spillovers of R&D:Evidence from Firms'Patents,Profits and Market Value[C].National Bureau of Economic Research,Inc,1986.

[13]Kindleberger C P.The Formation of Financial Centers:A Study in a Comparative Economic History[M].New Jersey:Princeton University Press,1974.

[14]Baldwin R E,Martin P,Ottaviano G I P.Global Income Divergence,Trade,and Industrialization:The Geography of Growth Take-Offs[J].Journal of Economic Growth,2001,6(1).

[15]王丹,叶蜀君.金融集聚对经济增长的知识溢出机制研究[J].北京交通大学学报(社会科学版),2015,14(3).

[16]Anselin L.Spatial Dependence and Spatial Structural Instability in Applied Regression Analysis[J].Journal of Regional Science,1990(2).

[17]Elhorst J P,Zigova K.Competition in Research Activity among Economic Departments: Evidence by Negative Spatial Auto-correlation [J].Geographical Analysis,2014(46).

[18]李林,丁艺,刘志华.金融集聚对区域经济增长溢出作用的空间计量分析[J].金融研究,2011(5).

[19]Paelinck J H P,Nijkamp P.Operational Theory and Method in Regional Economics [M].London:Saxon House,1975.

[20]李红,王彦晓.金融集聚、空间溢出和城市经济增长——基于中国286个城市空间面板杜宾模型的经验研究[J].国际金融研究,2014(2).

[21]Lesage J P,Pace R K.The Biggest Myth in Spatial Econometrics[J].Econometrics,2014(5).

[22]Lesage J P. Spatial Econome tric Panel Data Model Specification:A Bayesian Approach[J]. Spatial Statistics,2014(9).

[23]刘华军,张权,杨骞.城镇化、空间溢出与区域经济增长——基于空间回归模型偏微分方法及中国的实证[J].农业技术经济,2014(10).