龙头股全聚焦

2018-05-14李健

李健

编者按:一场真正的牛市必然是绩优蓝筹股作为中流砥柱发起,而当前的绩优蓝筹也的确用在低迷经济环境下用业绩表现证明着自己的价值。

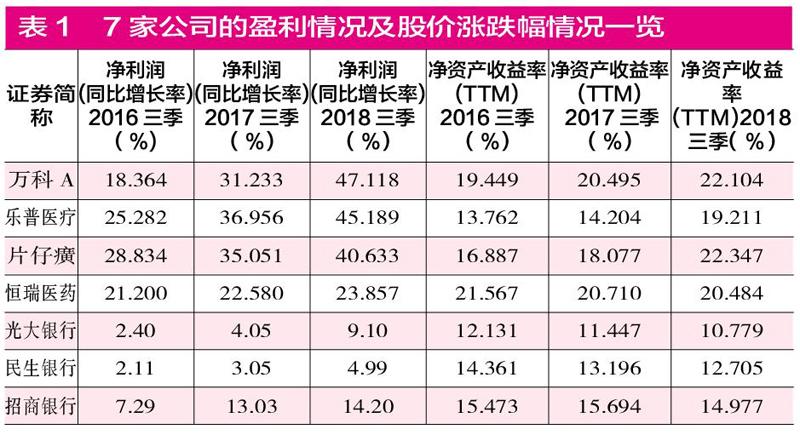

从2016年三季度~2018年三季度,恒瑞医药净利润同比增长率长期在21%以上,乐普医疗和片仔癀更是在25%以上,今年到了40%以上。这三家医药股如此,招商银行、光大银行、民生银行和万科也是如此。

高成长自然应该享受市场溢价,但一些龙头股显然还需要一些好运气。实际上,这种运气是属于这些龙头的发现者的。

A股的底部特征越来越明显,积极因素也在累加,如果市场由熊转牛,在“杀估值”严重的医药、银行和地产板块内,哪些是“现金机器”,哪些又是当仁不让的龙头?

记者根据盈利能力对以上三大行业进行筛选,选出的龙头满足下列指标:总市值>400亿元;净利润同比增长率连续三年(2016—2018年三季度,下同)录得正值,且逐年递增;年均净资产回报率连续三年>10%。经过筛选,只有医药股里的恒瑞医药、乐普医疗和片仔癀,银行里的光大银行、民生银行和招商银行,地产里的万科名列其中。每一套筛选指标都不能选出所有龙头,但通过这种方式我们希望给投资者提供参考,抛砖引玉。

医药龙头估值“不高”

恒瑞医药的研发费用为17.37亿元,在申万56家西药企业中遥遥领先,经营性现金流也排在可比企业中的第一名。因此市场愿意给予其较高的估值。

在今年上半年,医药企业一路走高,不少医药企业在弱市中创出新高,然而自6月份以来,“医药牛”戛然而止,并且跟随蓝筹股一起进入“杀估值”阶段。

恒瑞医药、乐普医疗和片仔癀也从高位回调,但这三家公司的基本面并没有什么本质变化。具体来看,恒瑞医药的净利润同比增长率依然保持稳定,从2016年~2018年,按每年三季度数据统计,公司净利润同比增长率在21.2%到23.86%之间。最近三年的ROE水平也均在20.48%以上,在申万90家西药企业中分属前列。

这主要得益于其旗下吡咯替尼、19K、白蛋白紫杉醇在三季度集中开始发货拉动的。市场预期这三大品种的发展惯性还在,同时PD-1单抗卡瑞利珠也已完成审评,预计将在近期获批。同时,恒瑞医药在海外市场也有系列新品出海,这都被市场所关注。

在估值方面,恒瑞医药当前的动态市盈率(下同)为62.4倍,在历史估值变化上,最高在90倍左右,最低为38倍左右,目前略低于历史平均估值水平。不过,市场愿意给予恒瑞医药较高的估值,主要原因在于公司具有高速、持续的扩张能力。包括在研发上的高投入,三季报显示,恒瑞医药投入的研发费用为17.37亿元,在申万56家西药企业中遥遥领先,远高于第二名科伦药业的6.21亿元。其充沛的现金流也支撑了较高的研发费用支出,数据显示,经营性现金流净额为20.51亿元,排在可比企业中的第一名。

乐普医疗也在加速增长,2016年~2018年的三季报数据,其净利同比增长率从25.28%提升到45.19%。ROE方面,连续三年大幅增长,从13.76%提升至19.21%。

业绩的高速增长的背后,主要来自于心血管药品和心血管医疗器械方面的获批和放量,阿托伐他汀的中标带量采购将实现市场份额大幅增长;氯吡格雷有望于近期通过一致性评价;可降解支架临床试验数据良好预计于近期获批。

乐普医疗当前的市盈率为41倍,同样略低于估值的中枢水平。今年三季度,在申万49家医疗器械企业中其研发费用为2.64亿元,排在第二名。企业经营性现金流净额为9.47亿元,支撑了较高的研发费用。

片仔癀在2016~2018年,按每年三季度统计,净利同比增长率从28.83%提升到40.63%。ROE也显示出逐年走高的趋势,三年间从16.89%升高至22.35%。作为中药老字号,片仔癀的处方属于国家级绝密配方,数据显示,2011年~2018年片仔癀销量从240万粒增加到536万粒,复合增速达12%,2011~2018年出厂价从260涨到356元/粒,复合增速达5%。

三家银行龙头的资产质量持续改善

这三家银行的估值表现和业务表现说明,上市银行整体的资产质量持续改善,但除了聪明资金,很多资金并没有意识到这一点。

与医药龙头相比,银行龙头一直在破净线上挣扎,这似乎已经背离这些龙头的基本面。据记者统计,交通银行、光大银行、农业银行、民生银行、工商银行、建设银行和招商银行这7家银行,在净利同比增长和净资产回报率方面都表现良好,因为国有银行赚钱能力和方式与股份制银行不可同日而語,需要在统计中给予剔除处理,所以只剩下光大银行、民生银行和招商银行三家。

具体来说,招商银行无论是净利润同比增长率还是ROE水平都遥遥领先于另外两家,其净利润同比增长率从7.29%逐年升至14.2%,ROE也基本稳定在15%左右。

业绩数据也符合市场对招商银行的判断,招商银行在股份制银行中始终被看作当仁不让的龙头。从净息差来看,今年三季度公司净息差为2.54%,环比提升1bp至2.54%。有机构判断,从招商银行三季报财务数据来看,利息收入、非息收入、营业收入、拨备前营业利润及归母净利润同比增速均较中报有所改善,助推前三个季度ROE同比提升41bp至19.07%,稳步向上趋势不改,依然是支撑招商银行高估值溢价的核心逻辑。

光大银行最近三年按照三季度数据统计,其净利润同比增长率从2.4%提升到9.1%,逐年翻倍增长。但ROE则表现为回落态势,从12.13%下滑至10.78%。

光大银行与其他银行的最主要优势体现在手续费净收入始终保持在两位数增长,这在全行业手续费率平均不足2%的环境下实属不易。9月份,光大银行手续费率同比提升17.7%,比上半年有显著提升。有机构预计这主要是信用卡业务发力贡献,中报显示,其银行卡服务手续费收入同比增长41.3%。

民生银行方面,2016~2018年的三季度的净利润同比增长率从2.11%提升到4.99%,ROE保持在13.1%~14.7%之间。

业绩的增长主要来自于民生银行“重回小微”的战略,对部分指标起到了改善的作用。截至报告期末,民生银行各项贷款余额在总资产规模中占比达51.47%,比上半年提高1.11个百分点。贷款占比的提升尤其是小微贷款占比的提升有利于改善民生银行资产端的收益率。

市场最为关心的银行不良贷款率,这三家银行中一家下降、一家持平,还有一家上升,但拨备覆盖率都得到提升。Wind数据显示,招商银行将不良贷款率由去年三季度的1.66%缩减至今年三季度的1.42%,同期拨备覆盖率从224.69%提升至325.98%。光大银行不良貸款率没变,仍为1.58%,拨备覆盖率从154.02提升至172.65%。民生不良贷款率有所增加,从1.69%增长至1.75%,拨备覆盖率从155.27%提升到161.68%。

在估值方面,招商银行PB目前为1.44倍,对比2010年以来公司PB最高2.95倍和最低0.84倍,目前处在估值中枢附近。民生银行PB为0.68倍,正处在历史上最低的时期。光大银行PB为0.65倍,对比2011年上市以来最高1.96倍和最低0.59倍,目前接近历史底部区间。

万科估值近历史最低

万科当前的市盈率约为9倍,历史最高估值在100倍左右,最低估值5.5倍左右,目前接近历史最低点。

对比医药、银行龙头,房地产龙头万科更是走出独特的基本面态势。Wind数据显示,过去三年,万科净利润同比增长率从18.36%提升到47.12%,ROE从10.5%提升到22.1%。从地产企业关键性资源——土地储备来说,Wind资讯的数据显示,万科新增土地储备规划建筑面积在2015年时为1580万平方米,到2017年末时为2768.1万平方米。

万科当前的市盈率约为9倍,历史最高估值是35倍左右,最低不及5倍,万科当前的在估值处在中枢线以下。公司在地产寒冬中主要做了两件事,即扩大现金流规模和逆势扩大土地储备。截至2018年9月底,已预售尚未结算的物业面积为3849万平方米,相对的合同金额为5524亿元。同时,今年1~9月,万科收购了177个项目,新增权益土地储佣3583万平方米,以投资金额计算,约83.6%投放在一二线城市。

公募、保险、QFII 整体上持续加仓真龙头

自奥本海默2017年二季度买入恒瑞医药以来,目前是其持仓比例最高的时期。

那么机构对这些真龙头们的态度如何呢?记者统计发现,公募、保险、QFII整体上持续大幅加仓以上龙头企业。

恒瑞医药长期是机构的宠儿。今年一季度,公募基金新增3068.17万股,二季度新增6247.57万股,三季度新增3325.1万股。三季度末,公募基金合计持有恒瑞医药1.42亿股,占流通股比的3.87%。

具有QFII资格的奥本海默也在今年三季度增持了恒瑞医药1402.62万股。自奥本海默2017年二季度买入恒瑞医药以来,目前是其持仓比例最高的时期。

乐普医疗也获得了公募资金的积极增仓,乐普医疗在三季度末公募基金合计持股比例占流通股的13.46%,仅低于第一大股东洛阳船舶材料研究所的17.34%的比例。外资方面,挪威中央银行、阿布扎比投资局、魁北克储蓄投资集团和科威特政府投资局长期以来一直是乐普医疗的大股东,三季度合计增持了78.12万股。

从片仔癀来说,一方面是参与的机构家数在减少,另一方面是机构持仓比例的微降。在今年二季度共有326家机构持有片仔癀,持仓比例为13.21%,到三季度仅剩67家机构,合计持仓比例为10.1%。在机构数量锐减了近八成,但持仓比例仅下降了3.21%。由此可见,持仓比例较小的机构正在退出,留下的都是较为稳健型的基金。

万科的筹码也呈现越来越集中的趋势,今年二季度,有636家机构持有万科24.62亿股,三季度时仅剩279家机构,但持股数量却增加了0.49万股。在机构持仓比例方面,同花顺数据显示,万科一季度机构持仓比率为2.32%,二季度增加至3.98%,三季度维持在3.79%的较高水平。

具体来看,今年三季度有111只公募基金增持万科股份,另有98只公募基金新建仓。据《红周刊》记者统计,保利地产、华夏幸福、金融街中加仓与新增的机构数量均小于万科的机构持仓量。在外资方面,三季报显示,瑞士联合银行新建仓万科,持有股份数为21023.58万股,占流通股比的2.16%。从过往数据来看,瑞士联合银行在A股采用分散投资策略,在医药、建筑、食品、军工、新能源等领域选择1~3只配置,在房地产板块仅买入了万科A,其关注程度可见一斑。

对比以上龙头,在今年1~3季度,公募基金对三家银行的增持股份数在3季度出现迅速放大情况,由高到低依次是民生、招商、光大。公募合计持有以上银行的股份占流通股的比例依次为2.92%、4.64%和0.53%。

保险资金对三家银行也有调仓,以三季度的动态来看,安邦保险、安邦财险、安邦人寿三个保险产品均大规模加仓民生银行,加仓额度分别为32786.9万股、33304.5万股和47388.3万股,增持后占流通股比分别达到:5.55%、5.63%和8.02%。对比来说,招商银行先是被安邦保险减持了125894.92万股份额,单获和谐健康保险有限公司买入了125894.91万股股份。光大银行受险资关注程度不及上述两家银行,没有发生险资的增减仓情况。