“营改增”对W物流公司影响研究

2018-05-04许渊

许 渊

在“营改增”试点方案全国全范围实施的背景下,物流行业并没有像其他行业一样降低了税负,而且还出现了不减反增的现象。为此,本文以W物流公司为例探究出现这一状况的原因,并提出相对应的解决措施。

一、“营改增”对物流公司的影响分析

W物流公司于2004年7月经河北省人民政府批准设立。公司总部位于河北省石家庄市,并在河北多个市及其他省份设有子公司,公司注册资金1.05亿,目前,公司已形成“立足河北、互动京津、面向全国”的物流产业发展格局。公司拥有物流联运公司、铁水联运公司、电燃公司等多家子公司。

(一)“营改增”对W物流公司税负的影响

W公司是从2013年开始试点,因此2013年是它的“分水岭”。从公司的纳税情况来看,试点前2012年,公司增值税是总体税额的31.32%;营业税是总体税额的13.71%。试点第一年2013年,公司增值税是总体税额的48.72%;营业税占总体税额的11.58%。而到了2016年,公司增值税占总体税额的73.78%;营业税占总体占总体税额的12.07%。增值税的税额从2012年到2016年上升了133%,并且每年都在大幅上升,总税额的占比也由31.32%升至73.79%,一跃成为W公司缴纳税款最多的税种。而营业税却随着改革的深入,幅度下降了13.84%。流转税整体上升达87.86%。

一些成本比如人工成本、折旧这些成本都不能产生进项税抵扣,所以导致进项税抵扣不足。

(二)“营改增”对W物流公司财务的影响

1.降低了公司利润

从2012年到2014年,W物流公司的净利润由的165570107元降至17925729元,下降幅度为89.18%。虽然“营改增”,相对增加的税额来说,公司的所得税负税负下降并不能改变利润下降的现状。“营改增”影响净利润主要从营业收入、营业成本、营业税金及附加这几个方面,其中营业收入下降了1.71%,营业成本下降了0.33%,营业税金及附加上升了18.25%,所得税费用下降了29.38%,在这几项税负的共同影响下,导致了净利润的降低。

2.减少了公司的经营活动现金流量

俗话说现金为王,现金才真正决定着企业财务状况和日常经营的指标。

W公司于2012年支付的各项税费为120269101.07元,“营改增”后2013年支付213348297.49元,增加了88579196.43元,增幅73.66%,占2013年经营活动现金净额的10.3%。随后2014年也是如此,虽然比2013年略有降低,但都明显高于2012年,都明显的给现金流量带来了负面影响。

3.恶化了公司的财务绩效指标

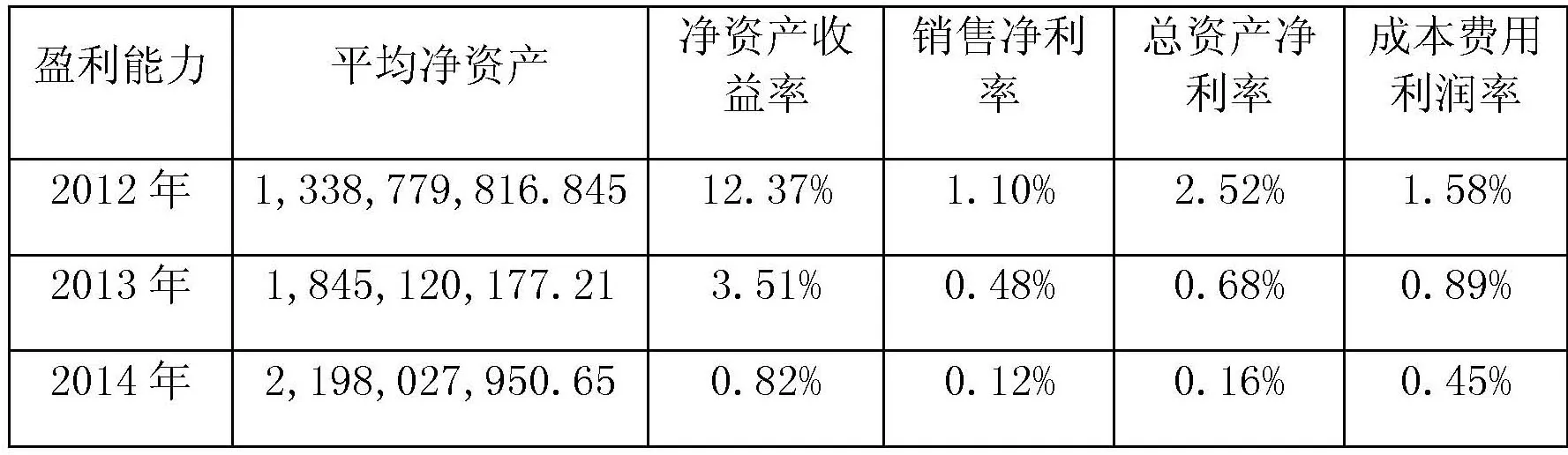

“营改增”对W物流公司的盈利能力造成了很大的影响,常用来评价盈利能力的四项指标均表现出大幅下降的趋势,降幅最高达到了94%,具体情况如下表:

(三)"营改增"对经营的消极影响

1.冲击了原有的运营模式

在"营改增"政策实行前,W物流公司凭借在当地重要的影响力,已经演变出了代购代付模式即:购买货物的企业把代购煤炭业务和运输煤炭业务全部委托给W企业,W物流企业依靠当地煤炭企业的相关关系为购买方争取到优惠价格,购买货款先交于W企业,W企业代购时再交给煤炭供应方。这种模式不仅可以获得运输收入和代购费,还可以将预收的货款变成流动资金进行多种投资。"营改增"之后,为了防止偷漏税,在征税管理工作上愈发严格,税法对款项支付方面的管理有着明确规定:纳税人所支付款项的企业,必须与提供货物或服务并开具抵扣凭证的企业一致。有了这项规定,企业为了获得进项税不再从W企业代购,而是直接向供货方付款购买。虽然购货方在W物流公司的铁路运输业务可以取得11%的进项税抵扣,但是比起直接向供货方购买可以按购买货物获得17%的进项税来说还是差了很多。因此大部分购买方都放弃了代购代付模式转为直接购买,这对W公司原有的营运模式产生了很大的冲击。

W物流公司2012年至2014年的盈利能力指标对比

2.挑战了车辆挂靠的经营模式

W公司对于金属材料、钢材、电缆等重型货物的销售,在运输方式选择上通常选用陆路运输的形式,为了节约成本W公司采用"自营车辆经营模式"与"挂靠车辆经营模式"相结合的方式进行。挂靠模式能够有效减少用在陆路运输车辆与工具上的成本,把公司的资金集中在其他运输方式的设备购进和维护上;另外,挂靠的车辆仅仅是为了获得运营资格挂靠在W公司名下,其实际所有者仍是车主,所以车辆的各种费用指出并不由公司负责,而是交由车主个人负责,以这种方式有效避免公司对车辆过多的管理支出和营运支出,降低成本,同时W公司还能够从车辆的运营收入中获取一部分作为挂靠的回报。但"营改增"之后,如果还是采用挂靠经营,则挂靠车辆在运输过程中的燃油费用和维修费用无法获得进项税额,无形中加重了公司的税负。

二、W物流公司应对“营改增”消极影响的措施

(一)税负方面措施

1.合理使用售后回租

购进包括各种机械车辆在内的各种固定资产,一直是W公司一项巨大的支出,已购进的资产肯定无法获得抵扣,而公司又不可能每年去买进大量的固定资产来抵扣增值税,所以资产售后融资租回是很好的一种获得抵扣的方式,在购买机械时可以获得一次抵扣,而回租交租费时又可以进行二次抵扣。

2.关注供应商的身份

虽然诸如采购、维修、运输等业务成本是可以获得进项税的,但是如果供应商是小规模纳税人,那么因为无法获得增值税专用发票,所以还是无法进行抵扣,所以,公司需要时刻关注纳税人的身份转变,尽量选择一般纳税人身份的企业来进行合作,如果小规模的合作伙伴身份发生变化,也要及时沟通,争取尽快获得增值税专用发票。

3.改变薪酬支付方式,鼓励员工定点采购

首先,W物流公司需要明确运输路线和路线上可以提供增值税专用发票的加油点,争取与这些企业合作来获得邮费和运输费的抵扣;甚至还可以合理的利用这些站点的加油卡,把这些卡片作为工资或者奖励发放给司机。以便公司获得更多的进项税额。

(二)财务方面措施

1.区分不同业务收入,避免混业经营

众所周知,我国法律规定,关于混合业务,如果公司能够合理区分则分别计税,如果公司管理水平不高而无法区分那么就会从高计征。因此要提高物流公司的管理水平,尽量细化各种业务做到能够合理区分。还可以利用各项业务的性

2.合理选择纳税人身份

物流业是一项涵盖十分广泛的业务,不仅包括了物流、仓储、搬运等业务,甚至还包含了销售、报业、食品业等细小行业。物流企业应该选择将主要的业务保留,讲其他细小琐碎的业务拆分出去,设立成为小规模纳税人的子公司,但是要注意,这里需要进行小规模纳税人和一般规模纳税人需要缴纳税负的大小进行比较。就拿税率为6%的仓储业务而言。我们来计算一下他的平衡点,以确定哪一种身份可以减轻税收负担。余额=增值税增值税/增值税税率×100%=50%,如果此业务的实际增长率高于50%,则可以把此业务拆分出去,如果相反则保留身份更为有利。

(三)经营方面措施

旧的经营模式已经无法面对“营改增”带来的新挑战,我们需要把细小的资整合到一起,把上游企业和下游企业的信息联系到一起,从基础的物流配送模式转向代购转销、物流金融等多方位供应链一体化的模式,以物流业务为核心,实现现代化的物流模式。就拿应对营改增对挂靠模式的冲击来说,公司可以把购买的新车卖给司机,然后签订相关合同,油费维修费改由公司来承担,司机按期还款,营运收入分成来进行,这样公司不仅可以获得购买车辆的抵扣,还能获得燃油维修费的进项。

三、结论与不足

就目前情况来看“营改增”确实给物流行业尤其是中小企业带来了负面影响,但是这只是暂时的,而且国家也在调整相关的优惠政策,相信经过一段时间的调整运行,“营改增”与物流业一定能步入正轨。

另外,为了笔者选取了受“营改增”影响较为大的企业,企业受到冲击也有自身经营问题的部分原因。并且笔者并不是税务专业的学生,所以相关方面还会存在一些不足,希望这篇文章能够帮助W物流企业和相关企业,为他们带来一些可行的应对措施。

参考文献:

[1]马蔡深.“营改增”背景下的分税制财政体制变革[J].税务研究,2014(7).

[2]褚思信.“营改增”对物流业的影响及应对措施[J].经济纵横,2016,(10).