我国玉米淀粉期货价格发现功能的实证研究

2018-05-02陈佳

【摘要】本文以2014年12月19日到2017年1月20日间的玉米淀粉期现货价格为研究对象,主要运用了协整检验、向量误差修正模型、格兰杰因果检验、脉冲响应及方差分解的方法,研究了玉米淀粉期现货价格之间的引导关系。研究结果表明:玉米淀粉期货价格和现货价格之间具有双向引导的关系,且期货冲击对于现货价格变动解释程度较高。我国玉米淀粉期货市场的运行是有效的,已经体现出价格发现功能。

【关键词】玉米淀粉期货 价格发现 格兰杰因果检验 脉冲响应

2014年12月19日,玉米淀粉期货在大连商品交易所正式挂牌交易,是玉米产业下游首个期货品种。玉米淀粉期货的推出,进一步拓宽期货市场服务玉米产业和实体经济的范围和深度,为玉米产业链条企业提供了更加完备的避险工具。同时我国作为玉米淀粉的生产和消费大国,玉米淀粉期货的上市有助于我国争夺在国际市场上的玉米淀粉的定价权。本文通过研究我国玉米淀粉期货与现货市场价格的传导关系,以期为玉米产业链条企业规避风险和完善玉米淀粉期现货市场提供理论依据。同时,也希望为丰富我国农产品期货价格发现的研究做出微薄的贡献。

一、我国玉米淀粉期货与现货价格走势及关联性分析

中国是玉米淀粉生产大国,据中国淀粉工业协会统计,2014年中国玉米淀粉产能达3100万吨,玉米淀粉产量达1700万吨,产能增长率为1.64%,产量增长率为-7.10%,2004至2014年十年间我国淀粉产量年均復合增长率达7.18%,我国玉米淀粉产业已经由快速发展期进入稳定发展期。

中国也是玉米淀粉出口大国,2016年中国玉米淀粉出口总量13.28万吨,较去年同期增长79.95%,总共出口至54个国家和地区,主要集中在东南亚和南亚国家。

玉米淀粉作为玉米的加工产品,是淀粉糖等众多产业的基础原料,与国民生活息息相关。而我国玉米淀粉的价格波动较大,2008年玉米淀粉现货价格急剧下降,至2009年降至1600元/吨,之后逐渐拉升,2011年达到峰值3250元/吨,之后两年处于下滑态势,2014年再次开始剧烈震荡。2014~2016年玉米淀粉现货价格在2080~3550元/吨之间徘徊,波动幅度约为70%。这不仅对玉米淀粉加工企业造成严重冲击,也影响到玉米产业链。因此,市场经营主体具有比较迫切的避险需求。

为减缓我国玉米淀粉价格的波动,保持玉米淀粉格的稳定,2014年12月19日,玉米淀粉期货在大连商品交易所正式挂牌交易。上市首日玉米淀粉整体交投较为活跃,单边交易量达17121手,成交额为4.82亿元人民币,持仓量为3620手。玉米淀粉期货初上市即表现理性、流动性适中,符合市场预期。

纵观2014年12月19日到2016年1月20日间的数据,可以看出,玉米淀粉期货价格与玉米淀粉现货价格走势基本保持一致,同时玉米淀粉现货的波动略滞后于期货的波动。玉米淀粉期货价格在2016年9月29日达到低位,现货价格紧随其后在10月10日触底反弹,可见,玉米淀粉期货已初步表现出对现货价格的引导作用。

从理论上来说,由于期货交易是公开进行的对远期交割商品的一种合约交易,在这个市场中集中了大量的市场供求信息,几乎包含了所有影响期货产品供求变化的因素,期货交易过程实际上能够综合反映供求双方对未来某个时间供求关系变化和价格走势的预期,因此期货价格具有连续性、公开性和预期性的特点,期货价格对于现货价格具有引导作用,此即为期货市场的价格发现功能。

我国玉米淀粉期货推出的时间尚短,国内学者对于玉米淀粉期货与现货价格之间的相互关系的分析仍比较缺乏,本文希望运用实证研究的方法,为丰富这方面的研究做出一点贡献。

二、我国玉米淀粉期货与现货价格关系的实证分析

(一)指标选取及数据来源

本文所选取的玉米淀粉期货价格为大连商品交易所玉米淀粉主力合约日结算价,即当主力合约进入结算月后,选取下一个主力合约,由此得到一个连续的玉米淀粉期货合约序列,再选取连续的合约序列的日结算价,即得到本文所需的玉米淀粉期货价格。现货价格为国家粮油信息中心发布的我国农业大省河北省的玉米淀粉出厂价格。本文选用2014年12月19日到2017年1月20日间的全部510组日度数据进行实证分析,希望通过对足够多的样本的分析,得到更为可靠的结果。文中玉米淀粉现货价格用S表示,玉米淀粉期货价格用F表示。

(二)描述性统计分析

本文对选取的2014年12月19日到2017年1月20日间的日度数据进行描述性统计分析。得到的描述性结果如表1所示。

由上表可以看出样本内的玉米淀粉现货平均价格为2515.941元/吨,在2080元/吨至3200元/吨间徘徊;期货价格的平均值为2257.694元/吨,价格在1612元/吨至3078元/吨之间波动。我们可以发现玉米淀粉期货价格在现货价格之上,且期货价格标准差大于现货价格,即期货价格波动情况更为剧烈,可见玉米淀粉期货与现货相比更易受到外界因素的影响。

(三)单位根检验

在做协整检验时,要求数据必须满足序列同阶平稳的条件,因此我们首先通过单位根检验来检验数据是否平稳。本文采用的是ADF单位根检验法,具体结果如表2所示。

由上表可知,变量S,F的原序列ADF检验值均大于10%临界值,即玉米淀粉现货价格和期货价格的原序列都是不平稳的,因此对它们的一阶差分序列再次进行单位根检验,由表中结果可知,差分后两序列的ADF统计量均小于1%显著性水平下的临界值,也就是说差分之后的序列是平稳的,即玉米淀粉的现货价格和期货价格都是一阶单整序列I(1)。

(四)协整检验

通过上述检验可知,差分后两组变量是同阶单整序列,因此可以进行协整检验,来检验两者之间是否存在长期稳定的均衡关系。协整检验方法通常有E-G两步法和Johanson最大似然估计法。本文采用的是后者,根据AIC和SC准则,确定其滞后阶为2。

由表3可知,玉米淀粉现货价格(S)和玉米淀粉期货价格(F)在5%的显著水平下,存在协整关系即存在长期均衡的关系,且期货价格是现货价格的无偏估计量。

(五)误差修正模型

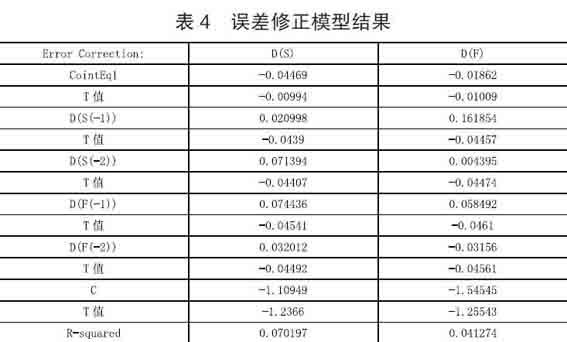

通过协整检验我们可以发现两者之间存在长期的均衡关系,但无法确定两者之间的短期关系,因此我们需要通过误差修正模型对此进行补充。下面我们通过EVIEWS6.0软件建立误差修正模型,结果如表4。

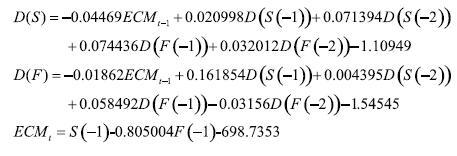

由上表可知,我们建立模型如下:

通过上述方程,我们可以发现误差修正项系数均为负数,即ECMt-1前面的系数为负数,说明玉米淀粉现货价格和期货价格在偏离均衡价格时,都需要进行反向调节使之回到均衡状态。从短期来看,玉米淀粉现货价格(S)和玉米淀粉期货价格(F)之间均呈正相关。且现货价格的误差修正系数绝对值相对较大,这说明现货价格从偏离状态回复到均衡状态的速度相对较快。

(六)格兰杰因果检验

通过上述检验,我们判断出了玉米淀粉现货价格和期货价格之间的长短期关系,但不能具体分析出两者之间的一个因果构造,因此需要利用格兰杰因果检验来进行判断分析。在协整中我们已经抉择出了最优滞后阶期为2,下面通过EVIEWS 6.0得到结果如表5。

通过上表我们可以发现在显著水平5%下,两个原价设的F统计量均大于5%的临界水平,因此均拒绝原假设,即玉米淀粉现货价格(S)和玉米淀粉期货(F)之间互为因果关系。说明玉米淀粉现货价格的变动将引起期货价格的变动,期货价格的变动也将引起玉米淀粉现货价格的变动。

三、结论与建议

本文通过对玉米淀粉期货价格与现货价格之间的关系进行实证研究,得到以下结论:玉米淀粉期货与现货价格之间存在着长期均衡关系,且两者互为格兰杰原因,即期货价格与现货价格具有双向的引导作用,且期货价格走势对现货价格走势的引导作用更强。研究结果表明,我国玉米淀粉期货市场的运行是有效的,已经体现出较好的价格发现功能。

玉米淀粉期货自2014年12月19日在大连商品交易所上市以来,经过两年多的发展,如今已实现了有效运行。为了进一步提高玉米淀粉期现货市场效率,使期货市场与产业联系更为紧密,保证我国玉米加工产业的可持续发展,本文提出如下建议:

第一,充分发挥玉米淀粉期货的定价功能。我国是玉米淀粉的生产和出口大国,但我国玉米淀粉缺乏科学合理的定价机制,价格波动过大,给玉米淀粉加工企业带来经营风险。因此,应充分发挥期货的定价功能,利用期货市场的高频交易,确定合理价格,引导玉米淀粉现货的定价,使玉米淀粉现货价格趋于科学、合理。玉米淀粉合理价格的确定也有利于我国在国际市场上争夺玉米淀粉定价权。

第二,积极引导相关企业进行玉米淀粉套期保值。玉米淀粉期货上市交易为玉米加工企业提供了重要的避险工具,有助于提高企業应对风险的能力。但我国期货交易并不普及,多数玉米淀粉生产经营者对于期货套机保值缺乏了解,故而参与度不高,因此玉米淀粉期货对于相关企业的促进将是一个长期的过程。政府和行业协会等应加强玉米淀粉期货的相关宣传和培训,积极引导玉米淀粉相关企业从自身情况出发,恰当利用工具进行套期保值规避风险,使期货市场真正能够为企业增收服务,促进玉米加工产业的可持续发展,同时增强玉米淀粉期货市场的活力,实现期现货市场的相互促进。

第三,完善期货市场制度。我国的期货市场经过三十年的探索,已经取得了较好的发展,期货市场的功能也有所展现,但我国对于期货市场的调节仍以行政手段为主。为进一步提高我国期货市场运行效率,期货市场的调节应由行政手段向市场手段转移,强调市场的主动调节作用,从而增强期现货市场间的信息传递,促进期货市场自发发现合理价格,引导现货产品的定价。同时,应借鉴国际市场及国内其他期货品种经验,根据玉米淀粉现货市场的价格波动及时出台契合期货发展需求的风险管控措施,防止期货价格操纵行为的发生,以利于国家稳定农产品价格。

参考文献

[1]刘晓星.中国期货市场与现货市场之间的引导关系研究[J].南方经济,2006.

[2]田彩云,郭心义.我国玉米期货市场发现价格功能的实证分析[J].中国农村经济,2006.

[3]祝合良.中国期货市场价格发现功能的实证研究[J].首都经济贸易大学学报,2007.

[4]龙永康.我国玉米期货价格预测实证分析[D].华东交通大学,2011.

[5]李俊峰,肖妍,陈璐.我国焦炭期货与现货价格关联研究[J].价格理论与实践,2013.

作者简介:陈佳(1993-),女,汉族,河北廊坊人,就读于北京林业大学,研究方向:金融市场学。