基于熵指数的我国商业银行收入结构绩效研究

2018-05-02蔡圣杨

【摘要】本文基于收入结构视角,采用spearman相关性分析并建立个体固定效应模型,运用2008~2016年间我国71家商业银行的面板数据,引入熵指数(Entropy)衡量、对我国大型商业银行、股份制商业银行和城市商业银行多元化经营的绩效进行测度。结果表明,多元化经营有利于提升我国大型商业银行和股份制商业银行的绩效,但对城市商业银行的绩效则产生负效应。建议城市商业银行应慎重实行多元化战略,寻找不同的利润增长点。

【关键词】商业银行 多元化经营绩效 熵指数

一、引言与文献综述

在经济“新常态”背景下,我国商业银行的传统盈利模式受到利率市场化、金融脱媒以及经济增速放缓的多重冲击,商业银行纷纷着手转型,以增强金融服务实体经济能力。但银监会的统计数据显示,我国商业银行净利润增速自2012年不断下降,中间业务增速持续放缓,不良贷款率则普遍上升。这些信号值得深思:多元化经营对商业银行的绩效究竟是否有提升作用?对不同类型商业银行是否都适用?上述问题已成为学界和业界广泛关注的热点。

在商业银行多元化经营对绩效影响的理论研究方面,国内外学者的研究结论主要有三类:

第一,部分学者认为商业银行多元化经营对其经营绩效起积极作用。Saunder和Walter(1997)较早进行了实证方面的研究,分析出商业银行实行多元化经营可以拓宽提高经营绩效[3];Rosie等(2003)较早从收入结构方面进行研究,认为商业银行的绩效与非利息收入的正相关关系[4],杜莉和王锋(2002)、吴晓云和王峰(2012)、陈一洪(2015)等学者的研究表明,我国商业银行存在较明显的范围经济[5-9]。

第二,部分学者否认多元化经营在提高银行绩效方面的作用。国外学者Stiroh的一系列研究结论具有代表性:多元化经营对美国商业银行的绩效存在负面影响[10-12]。薛超和李政(2014)研究了我国81家城市商业银行的数据,结果表明多元化经营不能改善其绩效[14];阮珂等(2015)对我国上市商业银行面板数据进行分析,证明现阶段过度依赖非利息收入反而分散其资源[15]。

第三,部分学者认为在不同资产规模和发展阶段,多元化经营对我国商业银行绩效的影响具有不确定性。刘孟飞等(2012)通过建立风险-绩效模型,发现多元化经营对我国大型商业银行绩效有正效应,而对中小银行产生负效应[4];黄泽勇(2013)利用108家商业银行的数据,分析出不同规模银行的多元化与绩效存在门槛效应(1200亿元)[16];尚妍等(2016)对银行收入和资产结构多元化进行分析,结论是多元化经营可提升我国大型商业银行的绩效却不利于我国小型商业银行的发展[5]。

在多元化指标选择方面,学者多选用非利息收入占比作为衡量指标,其他指标选用频率较低;在经营绩效方面,学者多选用ROA、ROE作为衡量指标;此外,不同控制变量的选取也有不同。相比于前人的研究,本文的贡献在于:采用熵指数作为商业银行多元化的衡量指标,并对三大类商业银行多元化经营对绩效的影响进行横向对比;在实证方法上,本文采用spearman相关系数衡量变量之间的相关性,希望可以填补此类实证方法在该领域研究的空白。

二、模型设计

(一)多元化水平與绩效关系的假设

大型银行及股份制银行的经营绩效与其多元化水平正相关,而城商行的经营绩效与其多元化水平负相关。

(二)指标选取

1.多元化指标。多元化战略最早在商业企业中实施,因此目前学界对商业银行多元化程度的测度也大都借鉴了以下三种企业多元化指标:鲁迈特的专业化比率,赫芬达尔指数和帕勒普的熵指数(E)。由于我国商业银行传统业务收入主要为利息收入,多元化经营依靠开展中间业务收入取得非利息收入,而鲁迈特指标越低,说明企业的多元化水平越高,但该指标没有考虑到其他多元化业务的影响,所以不适合做衡量指标;又由于我国商业银行开展多元化经营的时间不长且利息收入占比很大,使用HHI指标会因指标平方项的马太效应拉大非利息收入占比与利息收入占比的差距,也不适用。因此,本文选用熵指数(下简称E)来衡量我国商业银行的多元化程度,通过逆向采用鲁迈特的方法得到E的公式:

E=-IIR×LnIIR+(-EIIR×lnNIIR) (1)

其中,IIR为利息收入占营业收入比重,NIIR为非利息收入占营业收入比重。

2.银行绩效指标。考虑到银行上市时间不同和未上市银行的存在,本文选用杜邦分析法中的权益净利率(ROE)和总资产收益率(ROA)衡量银行绩效,ROE衡量银行自有资本运作效率,ROA衡量银行综合盈利能力。

3.控制变量。为排除经营规模对商业银行绩效的影响,选用资产规模作为控制变量,取银行总资产的对数(LNA)作为资产规模的衡量指标。除资产规模外,银行经营绩效还与不良贷款率(NPL)、贷款比率(LAR)、资产负债率(DAR)、资本充足率(CAR)以及成本收入比(CIR)密切相关。

(三)样本选择

本文依据银监会对商业银行的分类指标,将中国的主要商业银行分为国有商业银行、股份制商业银行和城市商业银行,从中选取样本数据。2007年我国Shibor利率上线,这代表着利率市场化改革的进一步深化,又考虑到时间的滞后效应,因此研究年限选取2008年到2016年。基于数据的可得性与连续性,本文选取5家国有商业银行、12家股份制商业银行和52家城市商业银行共69家商业银行2008年到2016年的年度数据,所有数据均来自商业银行年度财务报表和Wind数据库。

(四)模型构建

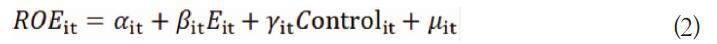

本文研究商业银行多元化经营与银行绩效以及控制变量之间的关系,根据统计描述,构建基本分析模型如下:

(2)

ROEit为被解释变量,表示第i家商业银行第t年的盈利水平;Eit表示第i家商业银行第t年的多元化水平;Control是控制变量,包括LNAit、NPLit、CARit、LARit、DARit和CIRit;αit为截距项,βit为解释变量对被解释变量的影响程度,γit为控制变量对银行绩效的影响程度,μit是随机干扰项。具体模型如下:

(2.1)

鉴于每类银行具有的不同特性,因此构建加入交互项的回归模型;

ROEit=αit+βitEit+γitControlit+Eit×Controlit+μit (3)

为了增加实证结果的可信度,本文进行稳健性检验。首先用衡量商业银行多元化的财务变量NIIR代替E,然后用衡量商业银行多元化经营绩效的财务变量ROA代替ROE,分别得模型二、三:

ROEit=αit+βitNIIRit+γitConrtolit+μit (4)

ROAit=αit+βitEit+γitConrtolit+μit (5)

三、描述性统计与实证分析

(一)描述性统计与相关性检验

对2008年至2016年间商业银行E值和其他变量的值作趋势线如图1所示,主标轴为E值刻度、次坐标轴为其他变量刻度。观察可知,大型银行和股份制银行E和ROE总体上呈正相关,二类银行的E值在2013年继续上升,但ROE值有所下降;城商行的E和ROE波动趋势相反,呈现负相关关系,只2010年间出现小幅同向变化,二者之间的相关性有待进一步回归分析。

通过计算多元化指标、绩效指标及控制变量的相关系数以精确反映其协动性大小。在1%的置信度(双侧)水平上,多数变量的相系数均小于0.5,不存在严重的共线性。但E指数和ROE间的spearman系数较大,二者不显著正相关;资产负债率(DAR)和资本充足率(CAR)的相关系数绝对值也大于0.5。

(二)面板数据的回归分析结果

本文采用面板数据,根据Huasman的检验结果选用个体固定效应模型进行实证研究。根据模型一对样本数据进行回归分析,选用混合最小二乘法(PLS)的实证结果如下:大型银行调整后的R2为有88.84%,拟合度较理想;在0.01的显著性水平下F统计量显著;大型商业银行的多元化经营与其绩效正相关。股份制银行调整后的R2为66.17%,拟合效果稍差;F统计量在0.01的水平上显著,回归结果可信;股份制银行的多元化经营与其绩效为正相关。城商行调整后的R2为79.99%,拟合效果教好,F统计量显著且E指数系数显著为负,说明城商行多元化业务的开展并不能提升其绩效。这与魏成龙和刘建莉(2007)、Merciecaetal(2007)、刘孟飞等(2012)、黄泽勇(2013)和尚妍等(2016)的研究结论一致。

再对商业银行的特质性对回归结果的影响进行分析,实证结果表明:多元化程度相同时,资产规模更大、贷款比率更高以及资产负债率更高的大型银行盈利能力更强,多元化经营效果更好;股份制银行的不良贷款率、资产负债率和成本收入比交互项的系数显著为负,贷款比率的系数显著为负。股份制银行若有更高的不良贷款率、资产负债率和成本收入比,则会增加其经营风险与营业成本,使多元化经营效果变差;城商行的多元化经营则会显著增加经营风险与成本,不利于绩效提升;而当其拥有足够的对抗风险的能力时,其多元化经营效果会变好。

(三)稳健性檢验

运用模型二、三对样本数据的稳健性进行检验,也同样得到与上文一致的结论。大型银行、股份制银行的E指数系数显著为正,说明在用ROA衡量两类银行绩效时,仍可得出多元化经营能促进大型银行绩效提升的结论;而城商行的E指数系数显著为负,说明多元化经营不能提高其绩效。

四、结论与建议

本文采用2008~2016年银监会数据和wind数据库71家商业银行的面板的数据,研究了我国三大类商业银行多元化经营的绩效。主要结论如下。第一,与鲁迈特专业化比率和Herfindahl指数相比,熵指数(E)方法能够更精确的度量商业银行多元化经营程度。第二,多元化经营能够对大型商业银行和股份制商业银行的绩效做出贡献,而且虽然二者的多元化水平存在差距,但股份制银行多元化经营的推进会为其带来良好的发展前景。对城市商业银行来说,由于其自身资源与创新有限,开展多元化经营所增加的成本远大于效益。第三,在多元化水平相同的情况下,六个控制变量的估计结果显示,控制变量对三类商业银行多元化经营效果的影响程度不同。

商业银行应当依据自身的规模和业务水平,适度开展多元化经营,实行适宜长远发展的多元化战略。大型商业银行应适度开展业务多元化,将主要目标放在横向多元化上,通过金融控股公司、子公司等方式拓展业务规模;股份制商业银行可通过金融产品和业务的创新开展多元化经营,在能力允许的范围内实行公司控股或与金融公司结成战略同盟;城市商业银行应该专注主营业务的发展,在主营业务稳步发展的前提下,适度开展多元化业务。

参考文献

[1]刘孟飞,张晓岚,张超.我国商业银行业务多元化、经营绩效与风险相关性研究[J].国际金融研究,2012,08:59-69.

[2]尚妍,段忠辉,李斌,汪寿阳.多元化经营对商业银行绩效影响的实证研究——基于国内商业银行与国外商业银行对比的视角[J].管理评论,2016,(05):3-12.

[3]Saunders,A.and Walter,I.Universal Banking in the United States:What Could We Gain?What Could We Lose?[M].Oxford University Press,USA,1994.

[4]Rosie,S.,Staikouras,C.,and Wood,G.,Non-interest Income and Total Income Stability[J].Bank of England,Working Paper,2003,No.198.

[5]杜莉,王锋.中国商业银行范围经济状态实证研究[J].金融研究,2002(10):31-38.

[6]刘宗华,邹朋飞.中国银行业的规模经济和范围经济——基于广义超越对数成本函数的检验[J].数量经济技术经济研究,2004(10):5-15.

[7]朱建武,李华晶.我国中小商业银行多元化经营的效应分析[J].金融论坛,2007(1):24-30.

[8]吴晓云,王峰.银行战略群组的新业务战略对绩效影响因素的实证研究——基于中国银行业16家上市银行的面板数据[J].金融研究,2012,387(9):48-61.

[9]陈一洪.非利息收入与城市商业银行经营绩效[J].金融论坛,2015,(01):28-34.

[10]Stiroh,K.J.Diversification in Banking:Is Noninterest Income the Answer?[J].Journal of Money,Credit & Banking,2004,36(5):853-882.

[11]Stiroh,K.J.and Rumble,A.The Dark Side of Diversification:The Case of US Financial Holding Companies[J].Journal of Banking & Finance,2006,30(8):2131-61.

[12]Hirtle B.J.,Stiroh,K.J.The Return to Retail and the Performance of US Banks[J].Journal of Banking & Finance,2007,31(4):1101-1133.

[13]周开国,李琳.中国商业银行收入结构多元化对银行风险的影响[J].国际金融研究,2011(5):57-66.

[14]薛超,李政.多元化经营能否改善我国城市商业银行经营绩效——基于资产和资金来源的视角[J].当代经济科学,2014,(01):12-22+124.

[15]阮珂,何永芳,刘丹萍.公司治理结构、多元化经营与绩效——基于我国上市商业银行2004~2013年面板数据的实证研究[J].宏观经济研究,2015,(11):142-151.

[16]黃泽勇.多元化经营与商业银行绩效的门槛效应[J].金融论坛,2013(2):42-49.

作者简介:蔡圣杨(1993-),汉族,女,中国海洋大学硕士研究生在读,研究方向:商业银行。