康佳集团股份有限公司财务报表分析

2018-05-02李晶

李晶

【摘要】本文从流动性、安全性、成长性、收益性四个角度对康佳集团的财务状况进行了分析。

【关键词】财务报表 财务比率

康佳集团成立于1980年5月21日,是中国彩电和手机行业龙头企业。康佳作为传统家电企业的代表,在互联网品牌进攻之下感觉到了压力,其2015年度年报显示亏损12亿,因此希望通过对其的分析,提出一些发展建议。

一、流动性分析

公司的流动比率、速动比率一直处于下降的趋势,表明企业短期偿债能力持续恶化,特别是2015年之后,公司流动比率低于1,2016年持续下降的原因主要是公司的短期借款又增多,而应收账款周转率和存货周转率实质没多大提升,变现能力并没增强,所以综合分析发现,公司的流动性很差,财务风险比较高。

二、安全性分析

公司的资产负债率一直处于上升趋势,表明公司的长期偿债风险一直增大,2016年资产负债率达到了80.75%,比行业平均值62.98%高太多,而且公司的经营净现金流量与负债比都在0左右,2016年甚至为负数,所以公司的安全性从数字上看很差,财务风险大。

三、成长性分析

公司的营业收入增长率、总资产增长率、权益资本增长率在2015年都有很大幅度下降,因为2015年家电行业整体处于低迷状态,再加上公司主要事业部彩电的高层动荡,给公司销售带来了很大的负面影响,2016年经公司内部调整加上向互联网方向转型取得了一定成效,营业收入增长率、总资产增长率、权益资本增长率都有了较大幅度的上升,表明公司的成长性较好。

四、收益性分析

在2012~2014年公司的销售净利率、总资产利润率都一直处于平稳上升趋势,可在2015年却急剧下降,是因为公司本来盈利性就一直不佳,再加上当时遭受汇率波动损失,以及政府支持政策的终止,而退回大量节能补贴款等因素的影响,才会出现2015年这样比较极端的情况,而在2016年,消除了那些非正常因素的影响,加上公司向互联网方向发展初现成效,销售净利率才有所提升,达到了0.45,但与行业平均值2.31相比,康佳的收益性太差。

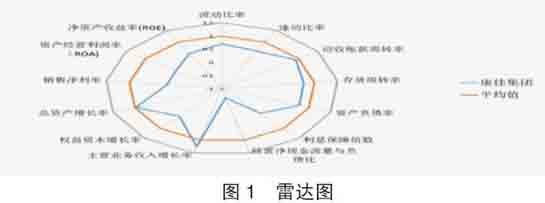

为了直观的反映公司的財务状况,绘制了雷达图,选取了13个财务指标,并且通过计算出同行业内海信电器、四川长虹、TCL集团、美菱电器这几家公司的指标值,然后根据这5家公司的值计算出一个行业平均值,最后再用康佳的指标值与这个行业平均值对比分析,绘制结果如图1所示。

雷达图全面、清晰、直观的反映了康佳的财务状况。首先我们可以明显的看到代表康佳财务指标的值,除了主营业务收入增长率外,其他值几乎全在代表行业平均值的那个圈内,整体上看,反映康佳收益性的财务指标都比行业平均值小很多,说明了康佳集团的收益性很差,流动性略低于行业平均值,安全性更是不能得到保障,但在成长性方面,表现的比其他方面略好。康佳的流动性、安全性其实近几年一直处于平稳发展状态,收益性在2015年因为汇率波动、政府补助退换等影响下降比较严重,2016年又恢复正常,加上公司战略转型,所以主营业务收入增长率突破了行业平均值,如果公司转型成功,在2017年主营业务收入也应该继续增长。

通过从流动性、安全性、成长性、收益性四个角度对康佳财务报表的分析,我们发现公司的流动性很差,财务风险比较高,尤其是负债比例很高,2016年经公司内部调整,成长性方面有所好转,但收益性却一直处于行业较低水平。公司现在的经营状况并不良好,可以采取一些措施如加快存货、固定资产和应收账款的周转速度,尽量减少资金的过分占用,优化企业的融资结构来提高运营效率;公司还应优化公司治理结构,避免人才流失,加强人员凝聚力,提高研发能力,加强技术创新,寻求在智能化产品、网络技术应用等方面的实质性突破,提高公司竞争力。