乍暖仍寒,市场复苏并非坦途

2018-03-30中国船舶工业经济与市场研究中心孙超蔡敬伟郭文杰

中国船舶工业经济与市场研究中心 孙超 蔡敬伟 郭文杰

2017年,世界经济复苏势头良好,国际航运市场行情稳步改善,造船市场也出现一定起色,新船需求大幅反弹,同时“交付难”局面有所缓解,然而新订单争夺十分激烈,新船价格持续谷底徘徊,船厂生存依然艰难。2018年,国际经贸发展预期稳健,航运市场有望进一步趋稳向好,对造船市场的回升持续发挥积极作用;但船舶工业依然面临着运力和产能双双过剩的结构性矛盾,基本面依然脆弱,复苏之路仍将存在诸多挑战和不确定性。

2017年国际船舶市场总体形势

航运市场呈现向好态势。2017年以来,世界经济复苏形势向好,特别是中国供给侧结构性改革和“一带一路”倡议成效显著,对国际海运贸易发展提供了强劲的动力,全球海运量实现了4.1%的增长,创近五年最高增速。运力供给方面,由于新船交付量有所回落,加之船舶拆解市场较为活跃,2017年全球船队运力增速降至3.3%的历史低位,供需失衡恶化势头得到遏制并趋于改善。国际航运市场呈现一定回暖态势,克拉克松综合运费指数由2017年年初的11092美元/天波动上涨至年底的11856美元/天,累计涨幅6.9%,年均值为10743美元/天,同比上涨14.3%。但是,2017年航运市场的回升是建立在上一年的历史极端行情上的,从更长的市场周期来看,当前航运市场仍处于衰退后的L型调整阶段。

二手船市场量价齐升。2017年初,运价走高,而二手船价格严重脱离实际资产价值,激发了船东的收购热情,再加上油船、散货船领域船东的大规模并购重组,二手船市场急剧升温,全年交易量达到历史新高的9425万载重吨,同比增加32%。价格方面,随着交易量放大,二手船价格也不同程度上涨,尤其是好望角型散货船和卡姆萨尔型散货船,各船龄的船舶价格年内累计涨幅超过30%,其中,五年船龄二手船价格已升至新船价格的八成左右,达到历史平均水平。

船舶拆解力度有所减弱。2017年,全球拆解量回落至3518万载重吨,同比锐减21%,同时整个市场的船舶平均拆解船龄也由2016年的26.6年(历史最低)延长至29.1年。出现这一局面的原因主要有两点,一是过去几年老旧船舶大规模送拆,当前船队拆解空间已明显萎缩;二是2017年以来,随着航运市场企稳上行和二手船价值逐步回归理性,船东船舶拆解积极性开始减弱。

多重利好助力成交量反弹。2017年以来,受航运市场向好、新船价格低位等多重利好刺激,船东的新船投资信心与意愿逐渐加强,再加上货主与租赁公司的推波助澜,全球造船市场新船需求大幅反弹,全年累计成交7264万载重吨,同比大幅增加133%。具体来看,2017年年中前后,订单集中释放,尤其是9月份,一批大箱船、VLOC订单集中生效,单月新船成交量突破1400万载重吨,刷新近两年月度最高值,并且基本达到“十二五”阶段同期均值水平;另外,2017年岁末,船东考虑到船厂年后存在的提价可能,大多执行了前期合同的备选订单或者落实了洽谈已久的订单意向,造船市场再度迎来一轮订单小高潮。但我们需要清醒认识的是,2017年成交量的反弹很大程度是对此前连续三年单边下行行情而出现的周期性机会的回应,特别是对于2016年市场超跌的一种修复和补偿;与“十二五”市场调整期年均1.1亿载重吨和“十一五”市场繁荣期年均1.7亿载重吨的成交水平相比,现阶段市场依旧处于谷底调整状态。

新船价格呈现触底盘升态势。由于2016年造船市场出现“订单荒”局面,船厂手持订单量急速萎缩,为缓解未来开工缺口压力以求生存,2017年初,韩国造船企业率先采取下调毛利空间、低价抢单的策略,开启了造船市场的一轮“价格战”,特别是在达飞的超大型箱船项目和淡水河谷的VLOC项目中价格厮杀空前激烈。但另一方面,年内船用钢板价格单边快速上行,持续抬高船厂的造船成本和心理价位底线,从而不断挤压新订单的盈利空间,甚至打破盈亏平衡。年中之后,受成本和船位因素支撑,主力船型的新船价格基本止跌企稳,部分市场需求较为活跃的典型船型新船价格开始出现上涨。从指标来看,2017年克拉克松新船价格指数平均值为123点,刷新历史最低;期间一度跌至3月份121点的历史谷底水平,此后盘整回涨并于12月份升至125点,较年初累计上涨3点。另外,从单吨价值量看,2017年造船市场新船订单的每修正吨位价值量为2522,若剔除豪华邮轮订单,这一数字仅为1958美元/修正吨,同样达到危机以来新低。

“交船难”问题有所缓解。2017年以来,受航运市场行情改善影响,船东接船积极性明显增强,尤其是散货船领域,此前的大量延期订单均实现交付,另外,油船市场船东对现代化船舶的迫切需求以及集装箱远洋运输市场的货运量增长也对各型油船与超大型箱船的顺利交付带来了利好。在此背景下,2017年全球新船交付率达到71%,同比提升11个百分点,其中,散货船和油船的新船交付率分别达到66%和81%,同比分别提升15个和10个百分点,集装箱船的新船交付率也保持在68%的水平。但从交付规模看,2017年实际完工交付量下滑至9718万载重吨,同比微幅减少3.6%。

开工缺口压力依然突出。尽管新船需求显著回升,但成交总量仍然有限,难以抵消新船交付后的生产空白,截至2017年底,全球造船市场手持订单量已下滑至1.97亿载重吨,较年初进一步下滑13.5%。按照过去五年年均约1亿载重吨的完工量测算,当前手持订单的生产保障周期已不足两年,船厂未来的开工缺口压力依然突出。另外,从订单合同周期(即订单从签约至计划交付)看,由于船厂的建造效率未出现质的飞跃,但造船市场新船订单的年度平均订单合同周期已由金融危机后的2.5年左右缩至2016~2017年的2年以内,这也充分表明船厂面临开工缺口压力。

2017年新造船市场主要特点

主力船型新船需求均明显提振。从成交结构看,受总体与细分市场因素影响,2017年油散集三大主力船型市场的新船需求均较上一年的历史低谷水平出现明显回弹,部分细分船型市场十分抢眼。散货船方面,在航运市场的超预期表现以及新船价格低位的共同作用下,市场抄底氛围浓厚,新船订单呈加速释放态势,全年累计成交3251万载重吨,同比增加133%;其中,VLOC市场持续放量,共成交27艘(来自淡水河谷项目的订单达26艘),另外卡姆萨尔型船、纽卡斯尔型船以及超灵便型船市场也较为活跃。油船方面,2017年,尽管航运市场逐步承压,但受低船价和新船型吸引,主流船东凭借雄厚的资金实力,加速推进船队扩张,成交量升至2985万载重吨,同比增加174%;其中,VLCC新船订单多达48艘,大中型原油船和成品油船的成交量也均大幅增长。集装箱船方面,2017年全球累计成交69.7万TEU,同比增加133%,但细分船型成交结构两极化特点突出,其中,万箱以上集装箱船订单29艘(包括20艘22000TEU超大型集装箱船),支线箱船订单79艘(与2016年相当),其余中型箱船市场仍处寒冬。另外,液化气船市场也明显回升,2017年累计成交338万立方米,同比增加80%,其中包括12艘VLGC和17艘大型LNG船。此外,特种船市场也不乏亮点,2017年豪华邮轮、渡船市场延续火爆局面,分别成交新船订单31艘和48艘。

中国船东市场表现稳定,欧美与日韩船东后劲较强。2017年,造船市场的订单来源较2016年更趋多元。具体来看,中国船东市场表现仍旧强势,特别是中资金融租赁公司,2017年加大了与货主、航商合作的力度,合计下单量超过1100万载重吨,对造船市场起到重要的推动作用,再加上中小船东的助力,全年中国船东订造新船1433万载重吨,全球占比近20%,继续领军全球市场。欧美船东方面,过去一年,主流欧美船东以及基金机构将投资目光逐步由二手船市场转移到新造船市场,成为新船成交量反弹的催化剂和重要支撑。其中,希腊船东年初掀起了散货船和油船的订造热潮,全年累计下单1237万载重吨,远超前一年水平,全球份额升至17%,仅次于中国;新加坡和挪威船东也分别释放了465万载重吨和382万载重吨的订单量。另外,2017年造船市场的一大看点是韩国船东的异军突起。尽管韩国航运业规模相对有限,但去年该国船东下单十分积极,除市场内在条件外,该国航运业与造船业之间千丝万缕的关系、国内政府与金融机构的引导作用以及淡水河谷VLOC长租协议带来的商业契机等因素都成为韩国船东下单的重要动力。2017年,韩国船东累计下单911万载重吨,达到2016年的十七倍之多,全球市场份额接近13%,创历史最高比重水平。

中韩船厂占据市场绝对主导。2017年,中日韩三国船厂累计接单6757万载重吨,全球份额之和高达93%;但由于经营策略与优势船型产品不同,三国在造船市场的表现也存在显著区别。具体来看,中国和韩国方面,面对迅速萎缩的手持订单和日趋凸显的开工缺口问题,过去一年两国造船企业采取了包括低价抢单在内的一系列主动营销策略,在造船市场取得了良好的收效。其中,中国船厂在稳固散货船市场领军地位的同时,加速转型升级,实现接单规模的增长和接单结构的优化。从接单规模看,2017年中国新船接单量3223万载重吨,同比增加79%,全球市场份额超过44%,稳居全球首位;从接单结构看,订单基本实现船型全覆盖,尤其在大型集装箱船与邮轮领域,中国船厂实现较大突破。韩国船厂在2017年累计接单2777万载重吨,同比翻两番,全球市场份额升至38%,这一成绩的实现主要得益于船厂自身的积极营销策略,同时,本国政府、金融机构和船东的强势支持,以及VLCC等传统优势船型市场的行情火爆也发挥了重要作用;从接单结构看,2017年韩国持续深耕油船、液化气船以及大型箱船市场,并且开始回归散货船等其他船型市场。而日本方面,由于前些年收获了大量订单,本土船厂生产计划相对饱满,在当前的低船价市场环境下,接单意愿并不强烈,仅聚焦在少数优质订单上,2017年累计接单758万载重吨,虽同比增加51%,但全球市场份额已下滑至10%;从接单结构看,日本船厂营销的重点仍然是散货船市场,同时还承接了少量油船、集装箱船以及特种船订单,但这些订单主要来自本土船东。此外,菲律宾、越南等地的日韩海外船厂,过去一年也实现了348万载重吨的接单规模,全球份额之和约5%。综上,具有中日韩三国背景的造船企业已占据了全球98%的造船市场。

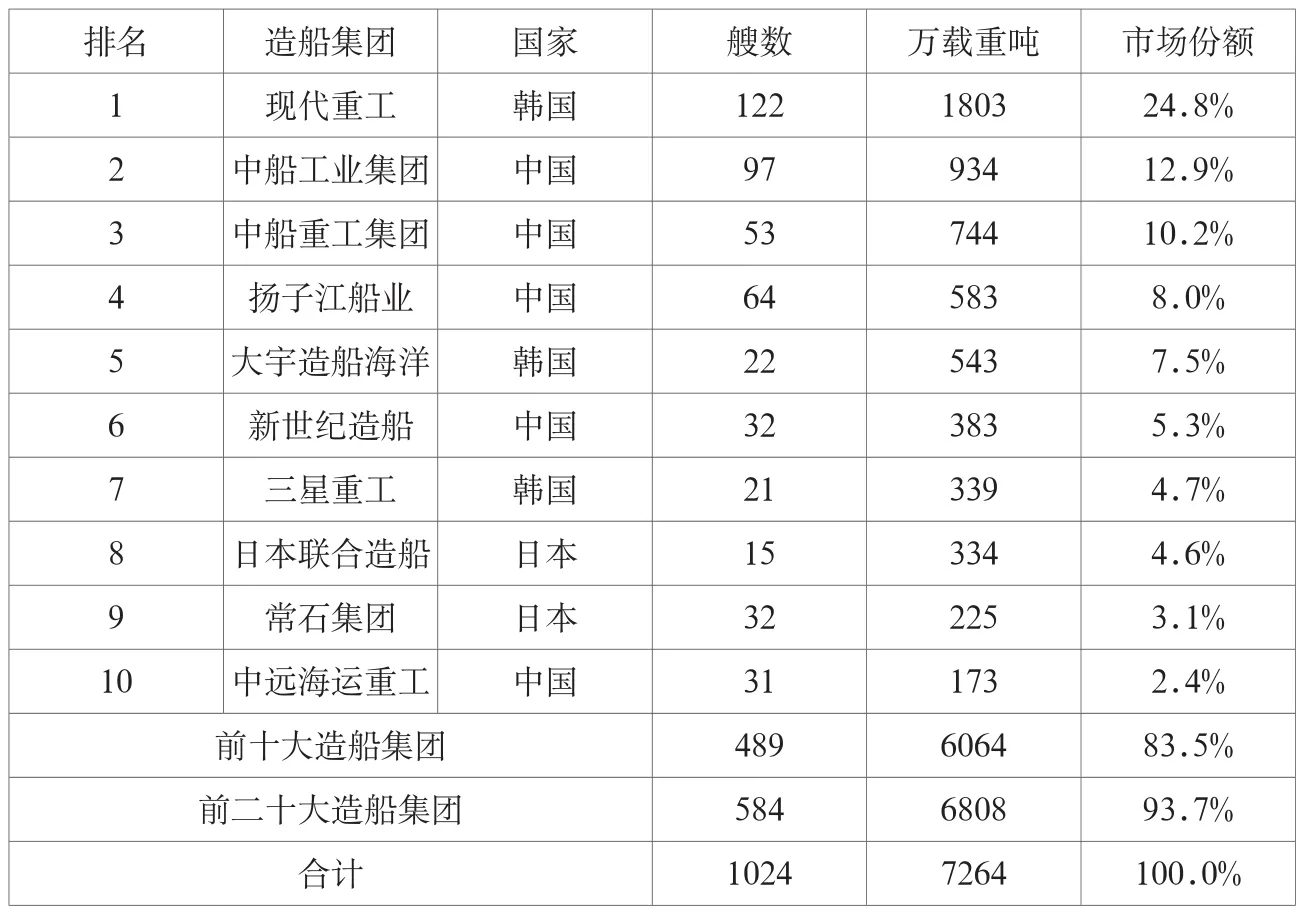

新船订单向优强企业集中。2017年,造船市场的行业集中度进一步提升,全球前十大造船集团的订单占有率高达83.5%,同比再度提升2.6个百分点(2016年订单集中度高位很大程度是由于VLOC订单的份量过于突出),较“十二五”阶段均值水平提升约10个百分点。从细分船型领域看,凭借多年来打造的品牌地位,优强企业更易获得船东青睐和银行支持,再加上造船成本优势和船位档期充足,在当前新船需求和新船价格“双低”的市场环境下,上述企业的行业主导地位明显加强。其中,散货船、油船和集装箱船市场的全球前十大造船集团的订单占有率分别达到90%、92%和94%,远高于“十二五”阶段水平。订单集中度的提升,充分显示出经过前两年的市场洗礼,部分过剩中小企业产能已得到出清,有限的市场需求已被具有品牌、质量的优强企业控制。

表1. 2017年造船集团接单排名

2018年国际船舶市场前景预测

世界经贸发展前景趋于稳健。在经历2008年金融危机以来的漫长调整期后,2017年世界经济终于迎来久违的加速增长。2018年,看涨全球经济已成为普遍共识,其中世界银行在1月初发布的《全球经济展望报告》中,再度上调世界经济增长预期。从国际贸易看,随着全球经济发展趋于稳健,大宗商品贸易将迎来生机,特别是中国“引擎”作用依然突出,一是供给侧结构性改革不断深化,铁矿石、煤炭等主要干散货的进口需求仍将旺盛;二是国内炼油产能增长与原油产量萎缩的矛盾加重,原油需求缺口持续放大;三是“一带一路”倡议的推进,对沿线经贸的拉动势必加速集装箱贸易发展;四是“煤改气”等环保政策的出台与落实,将支撑全球液化气海运量持续高速增长。预计2018年,全球海运量增速有望保持3.6%的中速水平。但是,国际政治形势波诡云谲,贸易保护主义仍需警惕,国际经贸发展前景仍面临诸多风险,或将对全球海运量的增长带来一定不确定性。

航运市场基本面向好有望得到巩固。随着船厂手持订单规模缩小,2018年全球新船交付量将明显减少,再加上老旧船舶的持续淘汰,全球船队运力增长速度有望降至3%左右,持续低于海运量增速,航运业供需离差有望进一步收窄,市场基本面有望趋好。从主要船型市场看,干散货航运市场和集运市场的运力供需关系将持续改善,市场基本面将得到夯实;但是,油运市场和液化气海运市场方面,运力过剩问题仍将十分突出,短期市场依旧承压。

新船需求或稳中有升。随着航运市场进一步趋好,船东经营状况将稳步改善,新船投资能力将得到加强;同时,造船企业仍将推行积极的营销策略,刺激船东投资订船;此外,压载水公约、Tier III等环保规定的实施也将利好造船市场。预计2018年,全球造船市场新船成交量有望达到7500万载重吨左右。从细分船型市场看,散货船市场将较为活跃,但VLOC需求将随着淡水河谷运输协议的尽授而回落;油船方面,仅中小型成品油船需求相对可观,大型油船市场或将下行;箱船方面,除超大型集装箱船外,其他型箱船市场将不同程度提振;另外,液化气船、豪华邮轮、汽车运输船、客滚船等少数特种船市场仍然值得关注。

新造船价格存在小幅上涨可能。未来短期内,钢材等原材料价格上涨将对造船成本构成刚性支撑,再加上过去两年已有许多造船企业被迫退出造船市场,造船业的供需平衡得到一定程度改善,未来国际新船价格将存在小幅上涨的可能,部分高技术高附加值船舶与市场热点船型价格有望出现较为明显的回涨。不过值得注意的是,近期韩国三大船企发布了2018年的接单目标,均较2017年接单目标和实际接单额出现大幅提升,在整个造船市场短期新船需求难以显著增长的背景下,未来韩国企业势必持续推行低船价等激进的营销策略,吸引船东订船,原油船等部分市场的订单争夺将日趋白热化,相关船型新船价格恐将回升乏力,而这一趋势甚至或将蔓延到其他船型领域。

总体来说,现阶段船舶市场复苏仍面临着运力和产能双双过剩的结构性矛盾困扰,基本面依然十分脆弱,船东对市场的微小变化也空前敏感,产业链中任一环的波动甚至是小小的插曲都可能发生蝴蝶效应。市场步入正轨需要自律,但从金融危机后的经验看,资本的逐利性和卖买双方的非理性,往往对市场产生随机性影响。因此,船舶市场的复苏之路仍将存在诸多挑战和不确定性,后市发展需要密切关注。