社会融资规模下的CF-LM模型:CC-LM模型的新发展

2018-03-21杜龙波

杜龙波,高 婧

(1.上海理工大学 管理学院,上海 200093;2.约翰开普勒大学 经济管理学院,奥地利 林茨 4020)

0 引言

通常情况下,货币政策的传导有四种基本途径,即资产价格途径、信贷途径、利率途径和汇率途径。随着金融中介理论的不断发展,这四种传导途径中,最具特色也最具影响力的传导途径则是货币政策传导中的信贷途径。反过来,在对金融摩擦的研究中,对于货币政策信贷传导机制的发展,也使金融中介机构理论得到了大幅度的进步。其中,在信贷传导途径中,有两个相关的研究模型是值得我们特别关注的:一个是Bernanke-Blinder模型,也叫做CC-LM模型,它从狭义的信贷传导角度研究了货币政策的传导问题;另一个是Bernanke、Gertler和Gilchrist所构建的FAM模型,该模型从广义的信贷传导角度研究了货币政策的传导问题。CC-LM模型是近二十年指导各国进行货币政策调控的重要模型,但是,随着金融创新的不断深化,实体经济融资工具多元化的趋势使得各国金融调控面临着更加严峻的挑战,相应的,CC-LM模型在我国货币政策调控过程中的指导性作用也已经大大减弱。针对这一问题,本文将利用我国经济学家盛松成先生所提出的“社会融资规模”概念对CC-LM模型进行优化修改,并构建更加符合我国国情的CF-LM模型。

1 理论分析

在理论方面,本文将从两个层次来具体分析经济形势的变化对CC-LM模型的影响:

首先,随着金融发展的不断创新,融资主体已经丰富多元化,实体经济的融资主体已经不再仅仅局限于传统的商业银行。投资银行和保险公司等非银行金融机构现已逐渐成为实体经济在金融市场上获取资金的重要经济载体。尤其是在发达国家中,美元和欧元的影子银行融资比例已经占据传统银行贷款的三分之一。而在我国,影子银行的融资规模也已经占据我国整个银行信贷额的五分之一,发展迅速。另外,随着金融创新的不断深化,融资工具也变得多元化,例如,委托贷款、信托贷款和未贴现的银行承兑汇票等非传统银行融资工具,这些融资工具已经与传统的银行贷款成为实体经济发展中的重要融资方式,实体经济中占有一定比例的企业或个人都是通过这些方式获得融资的。因此可以得出,货币和信贷的关系已经不再那么紧密,这就要求在新的发展形势下货币当局在采取相关的经济政策时不能再利用旧的模式去处理。

其次,在经济全球化的今天,资金和货物的流动都非常地频繁,这导致了两个后果:一是,货币流通速度的大幅度提高;二是,货币乘数的大幅度波动。货币供应量(这里指M2)已经不能够充分地影响实体经济,所以,也就达不到货币政策传导中所期待的效果。另外,从资产负债表的角度来看,货币供应量和银行贷款在统计上出现了严重的数量偏差,并且两者之间的差距呈现扩大的趋势。因此,单纯从银行贷款的角度去反映货币供应量的货币政策传导效果也是很不理想的。从资产负债表的角度来看,我们需要把银行贷款外的其他融资渠道中的融资总额统计在资产负债表中。同时,从货币政策传导机制的要求来看,不仅要重视债券市场对经济变量的影响,而且要关注股票、基金等市场在影响需求和产出中的作用,即要关注社会的“整体流动性”。

基于以上分析,本文发现CC-LM模型仅仅把实体经济的融资渠道限定在银行贷款和债券两个方面是有失偏颇的,这就导致CC-LM模型缺少了必要的经济变量。可想而知,在这种情况下,CC-LM模型是不够完美的,CC-LM模型在一定程度上是不能够被用来评价经济状况的。因此,CC-LM模型在我国货币政策调控中的指导性作用已经大大减弱,某种程度上,CC-LM模型需要进一步优化,以使其能够更好地适应经济发展中的新形势。

2 CF-LM模型

本文将构建CF-LM模型以弥补CC-LM模型的不足。

2.1 假设条件

第一,为了更加符合现实中的经济状况,本文假定债券、银行贷款、股票等融资资产是不能完全替代的。所以,在将要建立的模型中,模型只包含货币、债券、银行贷款、股票等融资资产。这一假设不同于CC-LM模型中的假设。在这里,不仅包含了商业银行的信用模式,而且包含了金融市场中的非信用模式,即股票、私募基金、信托等融资模式。这一假设的提出,会使货币政策的传导机制更加多样化。

第二,本文假设物价水平保持不变。这一点与IS-LM模型、CC-LM模型中的假设是一样的。

第三,本文假设在一般均衡里只存在三个市场,它们分别为货币市场、融资市场和商品市场。其中,融资市场主要包含债券市场、信贷市场、股票市场等。当货币市场、融资市场和商品市场分别达到均衡时,整个经济也随之达到均衡。

第四,本文假定金融机构只包含中央银行与商业银行。而且,中央银行可以通过法定存款准备金率的调整对商业银行的金融行为施加控制。

2.2 CF曲线的推导

2.2.1 融资市场的均衡

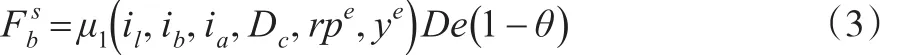

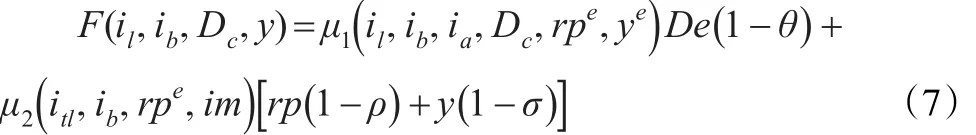

在CC-LM模型中,融资市场只包括两种融资方式,分别是债券与银行贷款。而融资者是选择债券还是选择银行贷款则主要取决于二者之间的利率差异。而在本文将要构建的CF-LM模型中,不仅考虑了债券和银行贷款,而且考虑了股票、委托贷款、信托贷款等融资方式。其中,本文认为股票在融资市场中所扮演的角色不仅受到贷款利率和债券利率的影响,而且受到居民(包括机构和个人)收入的影响。当居民收入高的时候,居民会扩大其消费支出,这种支出增加了企业商品的购买量,使得企业具有了不断扩大其生产规模的企图;并且,相对银行贷款和债券融资,股票融资不需要承担利率成本,只要居民有足够的收入,企业就能够融资到足够多的资金规模。另外,假如实体经济部门想通过私募基金或信托等方式来筹集资金,那么,融资规模的大小则主要取决于其发行成本即雇佣金的比例。本文假设il代表银行贷款利率,ib代表债券利率,Dc代表私募基金或信托等融资方式的发行成本,y代表居民的收入水平。通过以上分析,融资市场中的融资需求方程可以表示为:

另一方面,为了达到融资市场的均衡,还要考察融资供给的来源。本文认为融资总额中的人民币贷款、外币贷款、委托贷款、非金融企业境内股票融资的一部分、信托贷款的一部分、企业债券的一部分和未贴现的银行承兑汇票的资金来源均来自于银行;另外,信托贷款的另一部分、企业债券的另一部分、保险公司赔偿和非金融企业境内股票融资的另一部分的资金来源则主要来自于资金供给企业的业绩和其他非企业居民的收入。投资性房地产和其他融资来源在本文中暂不考虑。

从银行的资产负债表来看,银行的资产主要有准备金、债券、非债券性金融资产(包含衍生金融资产、证券化金融资产和长期股权投资)、承兑汇票和贷款等。而银行的负债则主要有存款、可转债或混合债和非债券性金融负债(包含衍生金融负债、普通金融债和股东权益等)等。本文把准备金记为Re,把法定存款准备金率、超额准备金、银行贷款、银行承兑汇票、债券、非债券性金融资产、存款、可转债或混合债和非债券性金融负债分别记为θ、Er、Bl、Bab、Bo、Fa、De、CS和Fl,那么实体经济从银行所能获得的融资规模就要受到如下方程式的限制:

在某种程度上,商业银行的经营目的也是为了实现利润的最大化,所以在进行融资比例的确定时,商业银行的借贷行为则主要受到各资产报酬率的影响,那么银行所能提供的融资规模则可以归纳为:

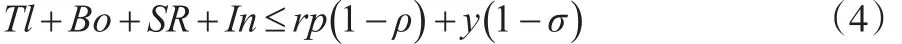

接下来分析社会融资的另外一个资金来源。这个资金来源主要取决于资金供给企业的业绩和其他非企业居民的收入。在这里,企业的业绩用企业的净利润代表,并且把ρ记为企业净利润中可用于再生产的资金比例,另外,本文把σ记为非企业居民收入中可用于维持基本生活水平的资金比例。那么,实体经济从非银行部门所获得的融资规模就要受到如下方程的约束:

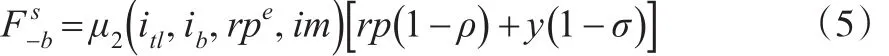

在这里,Tl代表了非银行部门资金供给中的信托投资额,Bo代表了债券投资额,SR代表了股权投资额,In代表了保险投资额。另外,本文假设左右非银行部门是否提供资金的因素主要包括信托投资收益率itl,保险赔偿额im、债券利率ib和非资金供给企业未来业绩rpe。那么,来自于非银行部门的融资供给方程就可以写为:

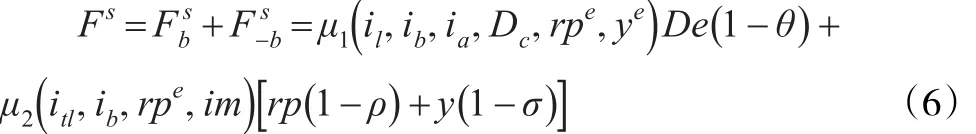

综上所述,可以得到融资市场中加总的融资供给方程:

当Fd=Fs时,融资市场达到均衡,即有:

2.2.2 货币市场的均衡

不管是对银行、企业还是个人,本文假设融资主体除了以现金这种形式拥有货币外,融资市场中的货币都是以存款这种形式存在的。这一点和CC-LM模型中的假设是一样的。因此,在货币市场中,本文仍以LM曲线来描述货币市场的均衡。在这里,假设银行不保存超额准备金,因此,货币供给的方程为:

其中,Re为准备金,θ为法定准备金率。

相对于货币供给,货币的需要稍显复杂,因为它不仅受到利率的影响,而且受到社会财富增加的影响,所以,它不仅涉及到银行部门,还涉及到居民部门。另外,本文把凯恩斯货币需求理论中所阐述的投机性需求修改为投资性需求,这样修改的目的主要是使得货币需求与社会融资中的资金来源性质相匹配。因此,货币的需求方程可以表示为:

当货币市场上的需求和供给相等时,货币市场则会达到均衡,即有:

2.2.3 商品市场的均衡

在CC-LM模型中,商品市场的均衡一般用传统的IS曲线表示,其中,与收入y对应的关系元素只包括贷款利率和债券利率。但是,在本文要构建的CF-LM模型中,与收入y对应的关系元素不仅包括贷款利率和债券利率,而且包括信托投资的收益率itl和非资金供给企业的未来业绩rpe等元素。这是因为在构造IS曲线的过程中,要用到商品市场的均衡方程,即:

在式(11)中,G代表了商品市场的总供给,C+I+G代表商品市场的总需求。其中,C代表消费,I代表投资,G代表政府购买。在这里,C由居民的收入水平y决定,G是一个由政府政策决定的外生变量,即G,I则主要由利率所决定,并且在CC-LM模型中主要指的是贷款利率和债券利率。然而,社会融资规模视角下影响投资的因素则不仅包括贷款利率和债券利率,而且包括信托投资的收益率itl、非资金供给企业的未来业绩rpe和保险赔偿额im等因素。所以,社会融资规模下的IS曲线则应该表示为:

2.2.4 CF曲线

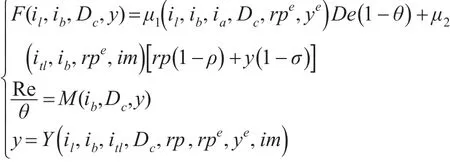

通过以上分析,本文得到一个方程组:

将方程(10)代入到方程(7)中,可以解出il,itl,Dc,rp,rpe,ye和im的隐函数表达式:

把隐函数方程(13)至方程(19)代入到方程(12)中并简化,可得方程:

上述方程即是本文所要构建的CF曲线。它有CC曲线所没有的优点,即CF曲线不仅考虑了信贷市场的均衡,而且考虑了其他融资市场的均衡。如果把CF曲线和LM曲线结合起来则将构成本文所要研究的CF-LM模型。

2.3 CF-LM模型的经济学分析

2.3.1 CF曲线和LM曲线的斜率

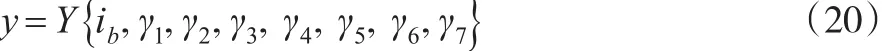

本文首先对方程(20)进行全微分以求得CF曲线的斜率,即方程(21):

通过推导(限于篇幅,推导过程略),本文发现CF曲线的斜率是小于0的。

接下来,本文对方程(10)进行了全微分,可以得到如下方程:

令方程(22)中的dθ、dRe、dDc等于0,可以得到LM曲线的斜率:

2.3.2 CF-LM模型

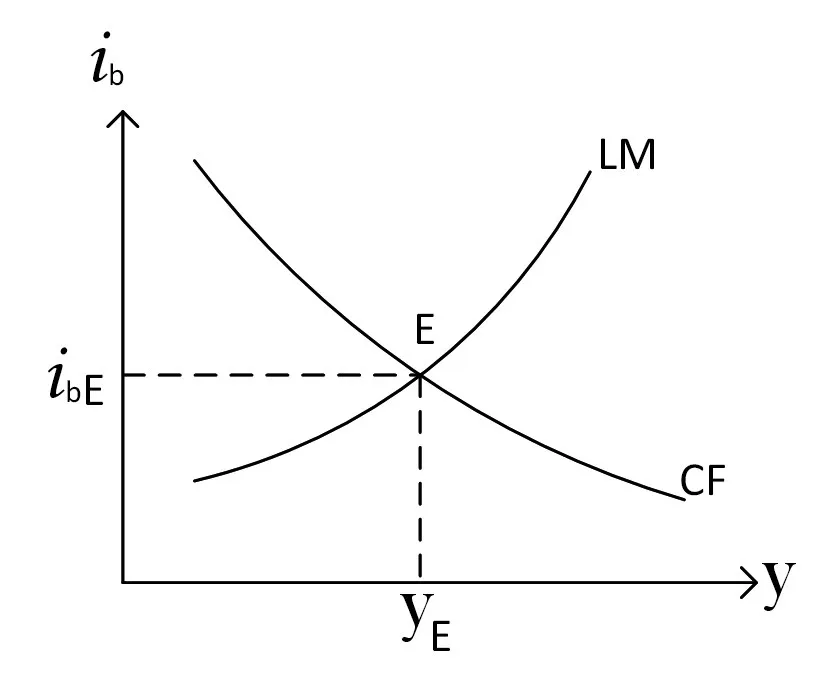

本文把CF曲线和LM曲线同时画在图1中,即构成了本文所要研究的CF-LM模型。在图1中,横向箭头代表y的数值,纵向箭头代表ib的数值。CF曲线是从左往右向下倾斜的,因为在这里CF曲线的斜率小于0。另外,LM曲线则是从左往右向上延伸的,这是因为LM曲线的斜率大于0。CF曲线和LM曲线相交于点E,它在数轴y和数轴ib上的对应数值分别为yE和ibE。

图1 CF-LM模型

在图 1 中,当Yγ1、Yγ2、Yγ3、Yγ4、Yγ5、Yγ6和Yγ7趋于 0时,CF曲线则会转变为传统的IS曲线,CF-LM模型则会转变为传统的IS-LM模型,这意味着IS曲线并不依懒于本文所定义的社会融资市场。另外,当Mib趋向于无穷大时,图1中的LM曲线将变为水平线,因为此时LM曲线的斜率为0,此即为凯恩斯学说中的流动性陷阱现象。

2.3.3 CF-LM模型下货币政策的调整过程

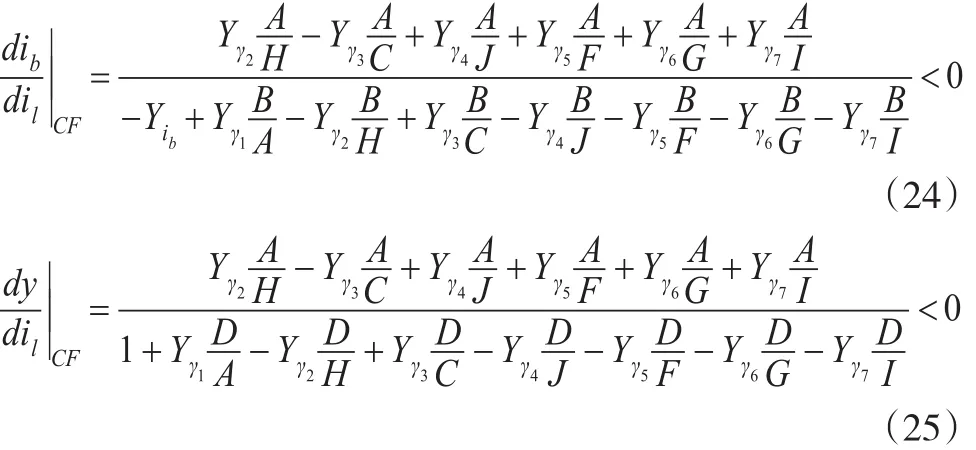

在考察商品市场和融资市场时,本文采取以调整贷款利率为主的货币政策,该政策会产生以下影响:

上述结果说明当贷款利率il变动时,债券的利率ib与其反方向变动,而居民收入y也与其反方向变动。当贷款利率il降低时,并且在货币供给不变的情况下,CF曲线将向右移动,在图形上表现为CF曲线到CF'曲线的移动(见图2)。当CF曲线移动到曲线CF'时,yE将移动到yE',ibE将移动到ibE'。相反,当贷款利率il提高时,并且在货币供给不变的情况下,CF曲线将向左移动,在图形上表现为CF曲线到CF″曲线的移动(见图2)。当CF曲线移动到曲线CF″时,yE将移动到yE″,ibE将移动到ibE″。

图2 CF曲线的变动

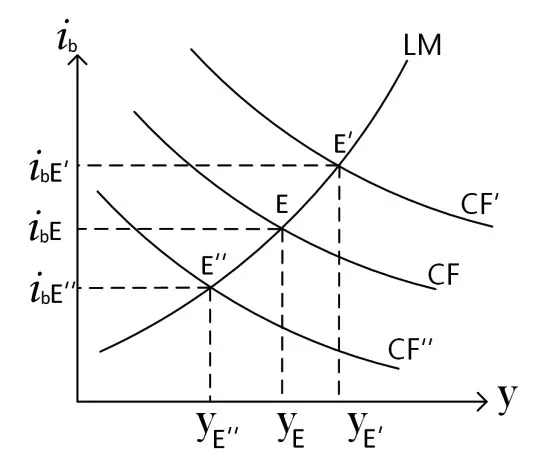

在考察货币市场时,本文采取以调整准备金率为主的货币政策,该政策会产生以下影响:

上述结果表明:当货币当局调低存款准备金率的时候,货币市场中的货币存量会猛增,而在经济中的货币需求并没有改变的情况下,经济中的债券利率会持续下降,进而导致资产价格的相应升高。资产价格的升高会吸引投资者不断追加投资,并最终导致经济产出的增加。另外,当货币市场中的货币存量增加时,贷款市场里的利率水平则也会跟着下降,这将吸引更多的企业追加贷款,当这些贷款投入到生产活动中时,整个社会的总产出也会随之增加。从图3中可以看到,当降低准备金率时,并且在CF曲线保持不变的情况下,LM曲线将沿着CF曲线向右移动至LM'曲线的位置,相应的,yE将移动到yE',ibE将移动到ibE'。相反,当货币当局调高存款准备金率的时候,CF曲线在保持相对不变时,LM曲线则会沿着CF曲线由右向左移动到LM″曲线的位置,相应的,yE将移动到yE″,ibE将移动到ibE″。

图3 LM曲线的变动

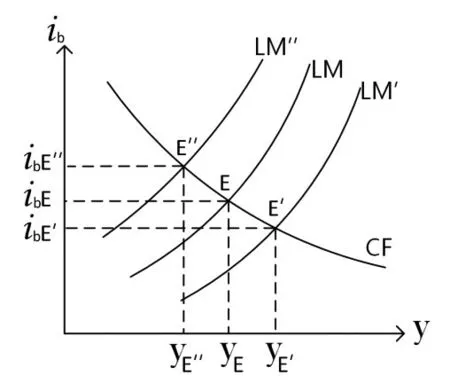

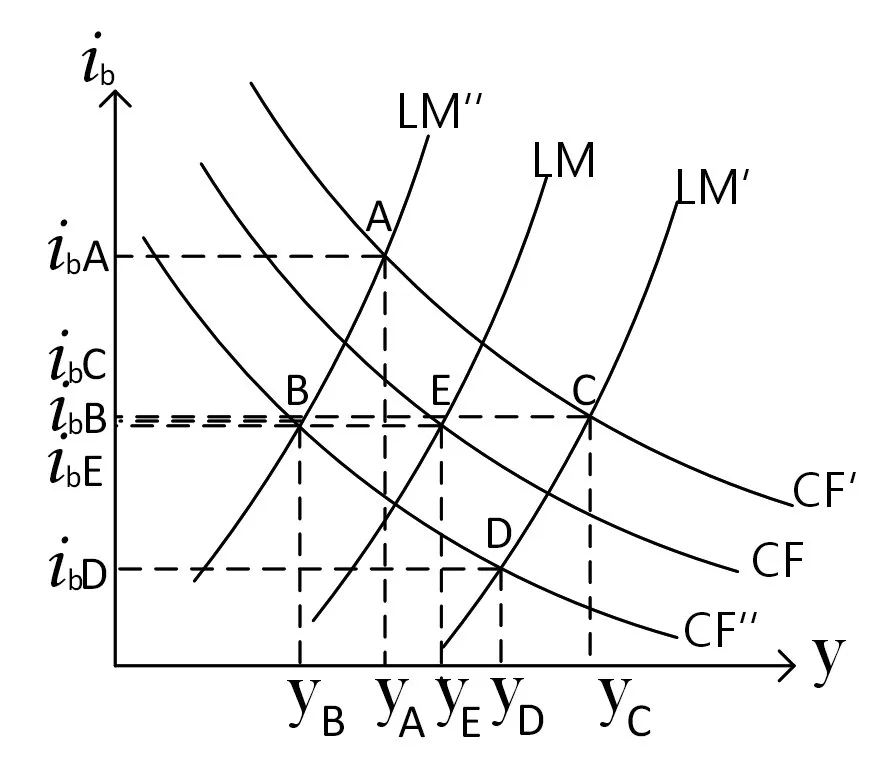

在贷款利率和准备金率同时变动的情况下,CF曲线和LM曲线会同时做出相应的移动(见图4)。这些移动表现为CF曲线、LM曲线向左或向右的移动,并且这些移动会产生新的均衡点。当贷款利率和准备金同时提高时,CF曲线向左移动,LM曲线也向左移动,并且相交于点B,在此时,yE将移动到yB,ibE将移动到ibB;当贷款利率和准备金同时降低时,CF曲线向右移动,LM曲线也向右移动,并且相交于点C,在此时,yE将移动到yC,ibE将移动到ibC;当贷款利率提高,但准备金降低时,CF曲线向左移动,LM曲线向右移动,并且相交于点D,在此时,yE将移动到yD,ibE将移动到ibD;当贷款利率降低,但准备金提高时,CF曲线向右移动,LM曲线向左移动,并且相交于点A,在此时,yE将移动到yA,ibE将移动到ibA。最后,需要说明的是,yA、yB、yC、yD与yE之间的大小主要取决于CF曲线和LM曲线移动的距离与斜率的大小;同时,ibA、ibB、ibC、ibD与ibE之间的大小也主要取决于CF曲线和LM曲线移动的距离与斜率的大小。

图4 CF曲线和LM曲线的同时变动

通过以上分析,可以发现:如果中央银行把货币政策的调控目标定位在社会融资规模上,那么货币政策的调节则必定反映在CF-LM模型上,如果继续使用IS-LM模型或者CC-LM模型,那么会产生顾此失彼的问题,货币政策会失去其应有的有效性。CF-LM模型与IS-LM模型和CC-LM模型相比,其货币政策的影响力往往更加强烈,因为它不仅考虑了利率市场和信贷市场的传导作用,而且考虑了银行融资之外的其他融资渠道在货币政策传导中的作用。

3 结论

在CC-LM模型中,让货币当局所关注的融资渠道仅仅局限于银行贷款和企业债券这两个方面,这就导致了货币当局在利用CC-LM模型调控经济的时候,受控的经济变量只有银行贷款和企业债券,而其他经济变量则不被重视。但是,随着金融市场的不断发展,金融创新层出不穷,实体经济在社会融资方式上已经不再仅仅依赖于银行贷款和企业债券。银行承兑汇票、委托贷款和信托贷款等融资工具的多元化导致金融调控面临着更加严峻的挑战。如果在宏观调控时只盯住银行贷款和企业债券而不顾对其他融资工具的调控,则会产生“按下葫芦浮起瓢”的现象,这种现象使得CC-LM模型的局限性更加突出。因此,本文在社会融资规模理论的支撑下,对CC-LM模型进行了优化改进,并建立起了更加符合我国国情的CF-LM模型。CF-LM模型的优点在于它能够把传统的货币政策信贷传导途径扩展为社会融资规模传导途径。社会融资规模传导途径是优于信贷传导途径的。

[1]Mishkin F S.Symposium on the Monetary Transmission Mechanism[J].Journal of Economic Perspectives,1995,9(4).

[2]Bernanke B S,Blinder A S.Credit,Money,and Aggregate Demand[J].The American Economic Review,1989,78(2).

[3]Bernanke B S,Gertler M.Inside the Black Box:The Credit Channel of Monetary Policy Transmission[J].The Journal of Economic Perspectives,1995,9(4).

[4]刘斌.高级货币经济学[M].北京:中国金融出版社,2008.

[5]杜龙波,高婧.表外业务下的CB-LM模型研究——CC-LM模型的新发展[J].工业技术经济,2016,35(12).

[6]盛松成.社会融资规模与货币政策传导[J].金融研究,2012,(10).

[7]盛松成.社会融资规模概念的理论基础与国际经验[J].中国金融,2011,(8).

[8]张春生.社会融资规模适合作为货币政策中介目标吗[J].上海金融,2013,(3).

[9]田光宁,廖镇宇,韩中睿.货币政策中介指标的有效性:2002—2012年中国的经验[J].中央财经大学学报,2013,(7).

[10]徐鹭鹭.对我国货币政策中介目标选择与应用的再思考[D].杭州:浙江大学硕士论文,2005.